Café de la Bourse vous présente, une valeur sous-cotée du moment, c’est-à-dire qui s’échange en Bourse en-dessous de sa valeur intrinsèque. Retrouvez la présentation complète de la société, de son secteur, son actualité et l’étude de ses derniers rapports financiers ainsi que la marche à suivre pour investir.

Nos analyses de sociétés cotées sont à horizons moyen / long terme, le moyen terme est considéré comme allant de trois mois à deux ans et le long terme entre deux et cinq ans. Nous retenons ces horizons pour l’atteinte de nos objectifs de cours au sein de notre stratégie value car cela laisse du temps au titre sous-coté de se revaloriser.

Nous vous proposions la semaine dernière l’analyse de la société Atwood Oceanics, valeur sous-cotée représentant une opportunité d’investissement. Nous vous proposons cette semaine l’analyse complète d’Ensco, société qui rachète Atwood Oceanics, et qui se distingue également par des fondamentaux solides et un cours en deçà de sa valeur intrinsèque.

Analyse de l’action boursière Ensco

| ISIN | GB00B4VLR192 ESV |

| Date d’analyse | 18/09/17 |

| Normes comptables | US GAAP |

| Place de cotation | New York Stock Exchange |

| Nombre de salariés | 4 900 |

| Secteur | Energie (Parapétrolier) |

| Site | www.enscoplc.com |

| Capitalisation Boursière | 1 571 M USD |

| Dernier rapport financier | 30/06/2017 |

| Volume d’actions Moyen 3 mois | 18,4 M |

| Nombre d’actions au capital | 303,92 M |

| Cours de bourse | 5,18 USD |

| Plus haut historique | mars 2008 (Cours > 71 USD) |

Présentation de la société Ensco

Ensco exerce une activité d’Offshore Driller, la société acquiert des actifs de types plateformes, navires de forage en mer et stations autoélévatrices. Elle va ensuite signer des contrats de location avec les grandes compagnies pétrolières (Majors). Ensco possède huit navires de forage (Ultra Deepwater) treize plateformes de forage (Rigs) et trente-trois stations autoélévatrices (jackups).

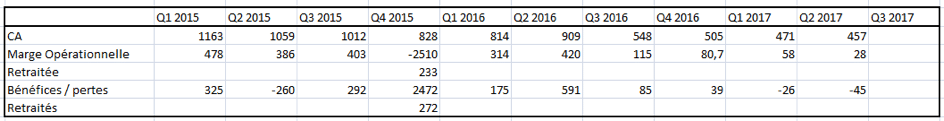

Analyse des résultats trimestriels d’Ensco

En fin d’année 2015, une dépréciation d’’actifs de 2746 M USD a eu lieu (voir *** ci-dessous).

Malgré une baisse du prix du pétrole de 75 % entre l’été 2014 et février 2016 on constate qu’Ensco a maintenu des marges opérationnelles trimestrielles positives ce qui est très encourageant dans ce contexte. Les bénéfices 2017 sont pour le moment négatifs car il y a un effet de temps entre la baisse des signatures de contrats locatifs et leur impact sur les rapports financiers. La probabilité qu’Ensco améliore sa situation courant 2018 et 2019 est très probable compte tenue de la reprise des signatures de contrats locatifs.

Le dernier contrat signé date du mois dernier pour le navire de forage DS-7 en Israël qui prendra effet en Mars 2018 et pourrait se poursuivre jusqu’en 2020.

Examen des rapports financiers d’Ensco

Bilan trimestriel au 30/06/17

| Total Actifs | 13 724 M USD |

| Immobilisations | Navires, Plateformes et Auto-élévatrices = 11 059 M USD |

| Immobilisations retraitées (décote de 25 %) | 8 294,25M USD * |

| Trésorerie | 1 849,6 M USD (Dont 1 680 en placements court terme) |

| Créances Clients | 366,4 M USD |

| Créances clients retraitées (décote de 20%) | 293,12 M USD ** |

| Inventaires | 219,2 M USD |

| Autres actifs circulants | 96,2 M USD |

| Autres actifs | 133,1 M USD |

| Total Passifs | 5 539 M USD |

| Dette long terme | 4 745 M USD |

| Passifs Courants | 503 M USD |

| Autres Passifs | 291 M USD |

| Capitaux propres (pas d’actifs intangibles) | 8 185 M USD |

| Valeur d’actif net tangible | 5 346 M USD |

| Ratio d’endettement (Total Dettes / Valeur d’actif net tangible) | 4 745 / 5 346 = 0,89 |

| Ratio d’endettement sur capitaux propres | 4 745 / 8 185 = 0,58 |

Le taux d’endettement est proche de 1, ce chiffre est assez élevé mais reste relatif si l’on calcule le ratio d’endettement sur capitaux propres.

* Les prix du pétrole étant actuellement aux alentours de 50 USD les actifs sont moins rentables qu’auparavant, nous appliquons une marge de sécurité de 25 %.

** Décote de 20 % pour éventuel risque de créances irrécouvrables

Compte de résultat (Cumul 5 ans 31/12/2012 -> 31/12/2016)

| Chiffre D’affaires | 20 625 M USD (4 125 M USD / An) |

| Marge opérationnelle | 608 M USD (122 M USD / An) |

| Marge opérationnelle retraitée | 7 572 (1 514 M USD / An)*** |

| Bénéfices | – 2 020 M USD (-404 M USD / An) |

| Bénéfices retraités | 4 944 M USD (989 M USD / An)*** |

*** Ensco a décidé compte tenu du contexte actuel du marché pétrolier de déprécier ses actifs de 2 746 M USD en 2015 et 4 218 M USD en 2014. Au sein des normes comptables US GAAP une dépréciation d’actifs ne s’inscrit pas au bilan mais au compte de résultat comme une dépense. Étant donné son caractère fictif (la société n’a en réalité rien dépensé) et l’amélioration récente des marchés pétroliers, nous conservons les éléments retraités.

Notre avis sur l’action Ensco

Analyse de l’action et objectif de cours

ENSCO présente une valeur d’actif net tangible par action de 17,59 USD, une marge opérationnelle retraitée moyenne 5 ans par action de 4,98 USD et des bénéfices retraités moyens 5 ans par action de 3,25 USD. Pour un cours actuel de 5,18 USD nous avons :

- Une décote au bilan de 239 %

- Une rentabilité opérationnelle de 96 % par action

- Des bénéfices de 63 % par action

- Un taux d’endettement de 89 % de sa valeur d’actif net tangible

- Objectif ciblé : Valeur d’actif net tangible + 2 ans de bénéfices = 17,59 + 6,50 = 24,09 USD

Soit un potentiel de 365 % au cours actuel de 5.18 USD

Les risques de l’action Ensco

Les principaux risques sont liés aux prix du pétrole, à un éventuel développement massif d’automobiles électriques, ou encore un risque d’ordre législatif (limitation des forages en mer peu écologiques).

De plus, soulignons que l’investissement en actions présente quatre principaux risques :

- Risque de perte en capital1

- Risque de faillite2

- Risque de liquidité3

- Risque de change4

Nous vous rappelons en outre que la diversification est un élément clé de tout portefeuille, permettant de réduire considérablement le risque. Nous vous conseillons donc idéalement d’engager entre 2 % et 4 % de votre portefeuille par société ce qui correspond à un nombre de positions comprises entre 25 et 50.

Comment investir dans Ensco ?

Ensco est une société américaine. Par conséquent, elle n’est pas éligible au PEA, qui ne permet d’investir que dans des sociétés dont le siège social est situé dans l’Union Européenne. Vous pouvez toutefois acquérir des parts de l’entreprise Ensco via un compte-titres.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

- Risque de perte en capital : Le cours de la majorité des actions fluctue quotidiennement durant les horaires d’ouverture de leurs places de cotations car elles répondent à des flux acheteurs et vendeurs. Le prix de l’action va fluctuer selon des volatilités variables, cette volatilité correspond à l’amplitude des variations de cours. L’investisseur verra donc son capital s’apprécier ou se déprécier en corrélation à ces variations de cours. L’environnement économique, les perspectives de l’entreprise, les taux d’intérêts, les évènements politiques, l’évolution de la fiscalité, les risques naturels sont aussi des vecteurs pouvant influencer les cours des actions.

- Risque de faillite : La détention d’actions offre le droit de vote aux assemblées générale et un droit aux dividendes, s’agissant d’un titre de propriété d’une entreprise celle-ci est aussi exposée au risque de faillite, dans ce cas une liquidation est effectuée et l’actionnaire peux éventuellement recevoir un boni de liquidation mais cette situation est rare car suite à la vente des actifs par le liquidateur l’état, les salariés et les créanciers sont prioritaires.

- Risque de liquidité : En cas de volumes de transactions trop faibles, l’investisseur peut être confronté à une impossibilité totale ou partielle de vendre ses actions, il devra alors soit patienter soit réduire son cours de vente. Ce risque est surtout présent sur des sociétés ayant des faibles capitalisations boursières.

- Risque de change : Si l’investisseur dispose d’actions libellées dans des devises différentes à celle de son compte-titres il s’expose au risque de change pouvant lui être favorable ou défavorable.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation