Notre analyse Bourse de l’action Amundi, l’acteur européen de gestion d’actifs, et notre stratégie pour vous positionner sur le titre Amundi en Bourse avec des turbos.

Présentation d’Amundi : stratégie et forces du groupe français

Avec 1 425 milliards d’euros d’actifs sous gestion fin 2018, Amundi est le gestionnaire d’actifs le plus important d’Europe et se classe dans le top 10 au niveau mondial.

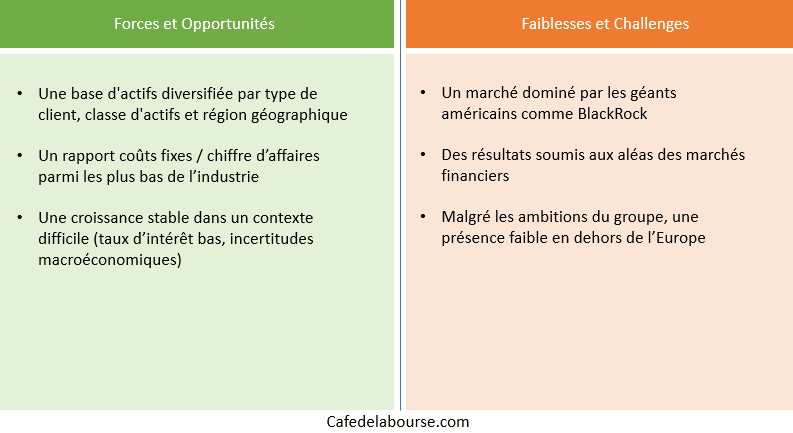

Dans un marché de la gestion d’actifs caractérisé par des coûts fixes élevés, une domination des acteurs américains, ainsi qu’un contexte difficile avec des taux d’intérêt bas et une incertitude accrue, Amundi parvient à poursuivre sa croissance grâce à une stratégie bien rodée : une présence mondiale, une base d’actifs diversifiée par type de client, par classe d’actifs et par région géographique.

L’organisation d’Amundi est centrée sur le client, construite autour des segments retail et institutionnel et propose une offre diversifiée en gestion passive et active. Le groupe peut compter sur un large réseau de distributeurs et surtout sur un rapport coûts fixes/chiffre d’affaires parmi les plus bas de l’industrie.

D’ici 2021, le groupe a pour ambition de renforcer sa position de leader avec trois objectifs :

- atteindre le score de 100 % sur les investissements respectant les critères ESG (environnemental, social and corporate governance) qui mesurent la durabilité et l’impact social des investissements et donnent une visibilité sur leur performance financière (rendement et risque) ;

- doubler les actifs ESG en gestion passive ;

- doubler les investissements dans l’économie sociale et solidaire.

Amundi se concentre sur deux segments clients :

- Le Retail comprend la distribution de solutions d’épargne pour les clients des réseaux de partenaires directs en France et à l’étranger, les partenaires du type « joint-venture » ou encore les distributeurs tiers. Parmi ces clients, on compte Crédit agricole, Société Générale, Bank Austria, Unicredit, Agricultural Bank of China, State Bank of India et d’autres.

- L’institutionnel comprend les ventes directes aux investisseurs institutionnels (fonds souverains et banques centrales, assureurs, fonds de pension, etc.) et aux entreprises (gestion de la trésorerie, épargne salariale et régimes de retraite), ainsi que la gestion de mandats des assureurs des groupes Crédit Agricole et Société Générale dans le cadre de leurs fonds d’assurance-vie générale (polices en euros).

Les équipes vente, gestion de la relation client et marketing sont situées à proximité des clients grâce à la présence d’Amundi dans 37 pays. Ces équipes sont chargées de concevoir des produits et des services qui répondent aux besoins spécifiques des clients.

Cette diversification des sources de revenus contribue à la solidité financière d’Amundi et lui permet de mieux gérer les récessions économiques. Elle donne à Amundi les moyens de continuer à investir dans sa croissance organique.

Quels sont les types d’actifs qu’Amundi propose à ses clients ?

Amundi propose une large gamme d’actifs pour ses clients, à la fois en gestion active et passive, en gestion de trésorerie et en produits structurés.

En gestion active, Amundi est le numéro 1 en Europe avec 918 milliards d’euros d’actifs sous gestion et une expertise reconnue dans :

- les actifs du type obligations : des obligations d’État, d’entreprise ou encore des crédits à haut rendement, principalement en Europe mais également à travers le monde ;

- les actifs « equity », numéro 1 en Europe, proposant des titres d’entreprises à capitalisation boursière élevée et plus petite (large et small cap), avec notamment une expertise reconnue sur les marchés émergents (numéro 3 en Europe) mais aussi aux US (numéro 4 en Europe) ;

- du multi-actifs, avec des fonds offrant des performances sur le long terme, à faible volatilité. Cette expertise a été renforcée par l’acquisition de Pioneer en 2017.

En gestion de trésorerie, Amundi est le numéro 1 en fonds monétaires avec 197 milliards d’euros d’actifs sous gestion.

Amundi est également le leader européen dans le secteur des fonds garantis, grâce à une offre de produits qui assure la protection totale ou partielle du capital ou des revenus. Amundi émet notamment des EMTN. Il s’agit de titres de créances dont la maturité s’intercale généralement entre le papier commercial (billets de trésorerie) et les titres à long terme (obligations) qui visent à reproduire la performance des fonds propres et des portefeuilles immobiliers. Amundi couvre systématiquement le risque de marché sur ces produits avec les principales institutions financières internationales.

Dans la gestion passive, Amundi gère 95 milliards d’ETFs (les ETFs sont des fonds d’investissement cotés en Bourse qui suivent un « indice ».)

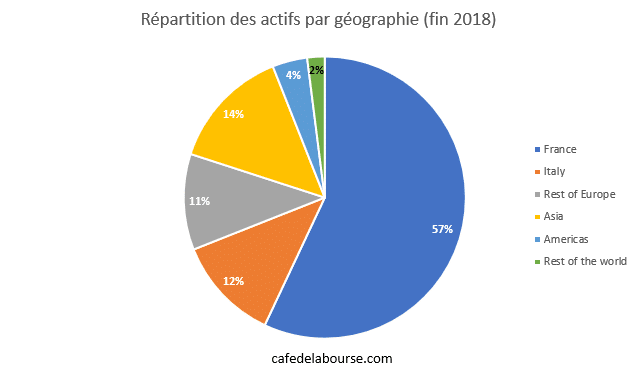

Répartition des actifs Amundi dans le monde

Amundi bénéficie d’une forte présence internationale. Fin 2018, 57 % des actifs d’Amundi étaient français, 12 % italiens, 11 % dans le reste de l’Europe, 14 % en Asie 4 % aux États-Unis et 2 % dans le reste du monde.

Analyse fondamentale d’Amundi, acteur mondial de gestion d’actifs

Le groupe a réalisé de bonnes performances en 2018 et un bon premier trimestre 2019.

Résultats annuels Amundi

- Hausse du résultat net comptable (à 855 millions d’euros) de + 25,5 % par rapport à 2017 et hausse du bénéfice net par action comptable de + 19,8 %.

- Le résultat net ajusté – qui permet d’apprécier la performance du groupe à périmètre comparable – s’élève à 946 millions d’euros, soit une hausse de +9 % par rapport à 2017, hors revenus financiers exceptionnels.

- Les revenus nets de gestion sont quasi-stables (-0,7 % par rapport à 2017) en dépit du contexte de marché.

- Le niveau de collecte demeure élevé en 2018 à + 42 milliards d’euros.

- Le groupe a proposé un dividende de 2,90 € par action, en hausse de + 16 % par rapport à 2017, soit un rendement de + 5,9 %.

Résultats Amundi au premier trimestre 2019

Le résultat net comptable du 1er trimestre 2019 s’élève à 235 millions d’euros, en hausse de +6,4 % par rapport au T1 2018, et de +22,4 % par rapport au T4 2018. Cette croissance de la profitabilité est liée :

- à un bon niveau de commissions nette de gestion et de produits nets financiers ;

- à des charges d’exploitation maîtrisées.

Les revenus nets totaux sont quasi stables à 659 millions d’euros (– 0,6 % vs T1 2018).

Les charges d’exploitation sont stables (336 millions d’euros soit – 0,2 % par rapport au T1 2018), la poursuite des synergies liées à l’intégration de Pioneer compensant les réinvestissements de croissance ainsi que des effets de change défavorables.

Le résultat net ajusté part du Groupe (part du résultat net qui revient à la maison-mère, déduction faite de la part revenant aux filiales) ressort au total à 247 millions d’euros, en progression de + 3,2 % par rapport au 1er trimestre 2018.

Les encours sous gestion s’élèvent à 1 476 milliards d’euros (+ 3,6 % par rapport à fin 2018).

Analyse technique d’Amundi présent sur la gestion passive et gestion active

Sur le court terme, la tendance est plutôt négative. Le titre évolue au-dessous de ses moyennes mobiles à 20 et 50 jours (respectivement en noir et orange sur le graphique) et la MACD est négative, en dessous de sa ligne de signal. Le RSI stochastique est en zone neutre. Le cours d’Amundi est fortement corrélé au CAC40 qui a subi les incertitudes des potentielles sanctions économiques que laisse planer Donald Trump avec la Chine de Xi Jinping, affectant les marché financiers et toutes les places boursières d’Europe.

Abstraction faite de cette récession macro-économique sur le moyen-long terme, la tendance est plutôt haussière. Le cours Amundi était dans un corridor ascendant depuis janvier 2019, évoluant à la plupart des clôtures au-dessus de ses moyennes mobiles à 20 et 50 jours, la moyenne mobile à 20 jours évoluant elle aussi au-dessus de la moyenne mobile à 50 jours.

Les cours se sont approchés de la résistance des 66 € de septembre dernier avant de suivre la baisse du CAC40 au-dessous de son support des 60 €. La baisse à court terme pourrait se poursuivre vers le support majeur de 55 €.

Analyse turbo d’Amundi

Deux stratégies peuvent être étudiées : l’analyse technique court terme, la forte corrélation au CAC40 combinée à l’incertitude macroéconomique autour des relations sino-américaines peut préconiser le placement sur le turbo infini Put Société Générale P204S, de barrière désactivante 64,60 € et de levier 6,08.

Une approche plus fondamentale et moyen-long terme préconiserait le placement sur un turbo Call Infini Société Générale D079S, de barrière désactivante 50,65 € et de levier 5,78.

Inscrivez-vous gratuitement à notre newsletter et recevez toutes nos dernières analyses

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Le présent document est un document à caractère promotionnel ; il ne constitue pas une sollicitation en vue de l’achat ou de la vente des produits qui y sont décrits. Certaines informations fournies dans ce document peuvent provenir de sources externes à Société Générale. Dans cette hypothèse, l’exactitude, l’exhaustivité ou la pertinence des informations fournies ne sont pas garanties bien que ces informations aient été établies à partir de sources sérieuses, réputées fiables. Certains éléments du présent document sont fournis sur la base des données de marché constatées à un moment précis et qui sont susceptibles de varier. Les informations et analyses produites par CafeDeLaBourse© ne constituent qu’une aide à la décision pour les investisseurs. La responsabilité de CafeDeLaBourse© ne peut être retenue directement ou indirectement suite à l´utilisation des informations et analyses par les lecteurs. CafeDeLaBourse© est un bureau de recherche indépendant. CafeDeLaBourse© et Société Générale ont conclu un accord commercial visant à rémunérer le(s) prestataire (s) pour le fait de donner des recommandations générales d’investissement. CafeDeLaBourse© ou ses représentants sont susceptibles d’avoir une exposition directe ou indirecte sur le(s) titre(s) mentionné(s) ci-dessus. Le lecteur est informé que CafeDeLaBourse© n’a aucun conflit d´intérêt pouvant affecter l’objectivité de son analyse. Les chiffres relatifs à des performances futures sont des prévisions qui ne constituent pas un indicateur fiable quant aux performances futures. Tous droits de reproduction et de représentation réservés par Société Générale, CafeDeLaBourse©

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation