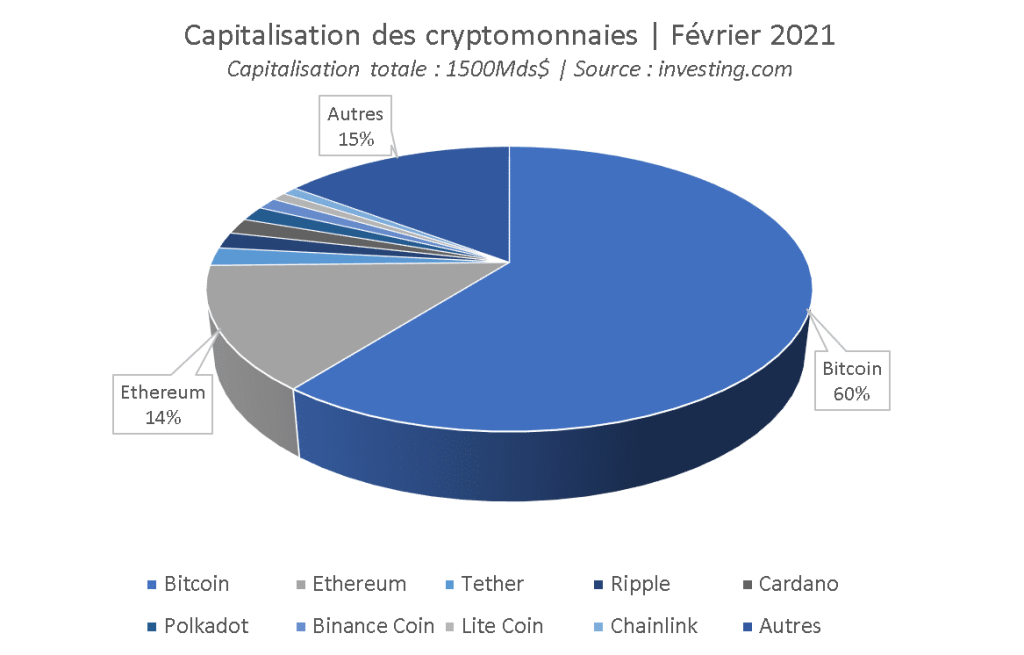

À ce jour, on compte plusieurs milliers de crypto monnaies différentes. Les deux premières monnaies virtuelles, Ethereum et Bitcoin, représentent à elles seules 75 % de l’industrie des crypto monnaies. La diversification sur le marché des crypto monnaies présente donc des particularités. En effet, il y a d’une part les grandes crypto monnaies plus liquides et d’autre part des crypto monnaies plus petites, moins liquides, et souvent plus risquées. Il est aussi important de distinguer les monnaie virtuelles selon leur taille, leurs particularités, leur volatilité et performances, etc.

Découvrez dans cet article notre analyse de la typologie du marché des crypto-monnaies ainsi que les atouts et caractéristiques des différents types de monnaies virtuelles, afin de déterminer sur lesquelles vous souhaitez investir pour vous constituer un portefeuille crypto.

État des lieux du marché des crypto monnaies en 2021

Monnaie virtuelle : un marché dominé par le Bitcoin et l’Ethereum

À ce jour, le marché des crypto monnaies est véritablement scindé entre petites et grandes cryptomonnaies.

Comme le montre le graphique ci-dessus, le marché des monnaies virtuelles est un marché très concentré. Les deux premières cryptomonnaies Bitcoin (BTC) et Ethereum (ETH) représentent à elles seules près de 75 % du marché total, ce qui est considérable. Cette extrême concentration s’explique par l’intérêt des institutionnels et leur capacité à influencer la quasi-totalité des mouvements du marché. Toutes les autres monnaies virtuelles représentent moins de 2 % du marché total. Il paraît donc clair que les grandes dynamiques du marché sont définies sur Bitcoin et Ethereum.

Typologie de la crypto monnaie en 2021

En choisissant ses crypto monnaies, il est important de distinguer trois catégories principales de crypto monnaies. Chaque catégorie est plus ou moins risquée, liquide, et viable dans le temps. Ainsi, les approches d’investissement sont différentes si l’on souhaite investir sur :

- les plus grandes cryptomonnaies (75 % du marché total) ;

- les cryptomonnaies moyennes (il s’agit ici des crypto monnaies entre 0,8 % et 2 % de la capitalisation totale, soit 12 % du marché total) ;

- les petites crypto monnaies (inférieur à 0,8 % qui représentent 14 % du marché total).

Bitcoin et Ethereum : quels avantages à se positionner sur les grandes cryptos ?

Dans un premier temps, il paraît préférable de de suivre les « baleines » du marché (détenteurs de plus de 1 000 BTC) et donc de se positionner sur plus grandes crypto monnaies. Les institutionnels, très fortement investis en Bitcoin et Ethereum, ont une influence majeure sur l’évolution du prix des grandes cryptomonnaies. Ainsi, le Bitcoin et l’Ethereum restent volatils, mais leurs cours sont globalement moins mouvementés que la plupart des petites crypto monnaies.

Les grandes crypto monnaies bénéficient en effet d’une importante couverture institutionnelle (et médiatique). D’après Glassnode, le nombre de baleines (détenteurs de plus de 1 000 BTC, soit 50M$ de Bitcoin en février 2021) a augmenté de 27 % en 2020 (+13 % en termes de capitalisation). Cela montre l’intérêt prononcé des gros investisseurs et institutionnels (moins de 0,01 % du nombre total d’utilisateurs), qui représentent près de 32 % de l’offre totale en 2020.

De plus, près de 97 % des utilisateurs détiendraient moins de 1 Bitcoin, mais ne possèderaient que 5 % de l’offre totale. Cela montre la puissance de frappe absolument considérable des institutionnels sur le prix du Bitcoin. Enfin, on notera l’influence des plateformes d’échange et des mineurs. Les plateformes d’échange et les mineurs pèsent plus de 22 % de l’offre totale, alors qu’ils représentent moins de 0,25 % des détenteurs de Bitcoin.

En clair, ce sont les institutionnels qui font à ce jour le marché sur les deux principales crypto monnaies. Cela permet aussi d’expliquer la forte hausse du prix du Bitcoin, avec une demande majoritaire d’institutionnels face à une offre minoritaire de particuliers.

La présence d’institutionnels assure un minimum de liquidité et empêche un effondrement complet des cours. De plus, les institutionnels réagissent selon des critères assez similaires, dont principalement le stress financier global. Il existe ainsi des corrélations entre les grandes monnaies virtuelles et les marchés financiers. Par exemple, une chute prononcée des actions a de fortes chances d’impacter le marché des monnaies virtuelles.

Le Bitcoin attire les institutionnels pour sa qualité de valeur refuge. Les comparaisons avec l’or sont nombreuses.

Par ailleurs, ce sont les plus grandes crypto monnaies qui bénéficient de la plus grande démocratisation. Le nombre d’utilisateurs de Bitcoin entre 2018 et 2020 est passé de 35 à 100 millions. Ce chiffre devrait dépasser les 200 millions dans les prochaines années au regard des investissements réalisés (PayPal, banques commerciales, médiatisation, Mastercard, etc.).

Petites cryptos : comment sélectionner les crypto monnaies émergentes ?

Certaines petites monnaies virtuelles affichent des performances bien supérieures au Bitcoin ou à l’Ethereum, et bénéficient parfois d’effets de rattrapage puissants. C’est par exemple le cas ces derniers mois d’Aave, d’Elrond, de Cardano, etc. Par conséquent, si l’objectif de l’investisseur est de reproduire les variations globales du marché, alors il est préférable de concentrer 75 % des avoirs sur les premières crypto monnaies et le reste sur des monnaies virtuelles de plus petite taille.

Attention tout de même : les plus petites capitalisations de l’industrie des cryptos ne bénéficient presque pas du caractère refuge que peuvent avoir les crypto-monnaies affichant les capitalisations les plus importantes. Et naturellement, les risques sont plus élevés sur les crypto monnaies de petite taille. Les petites crypto monnaies sont plus sujettes à la spéculation et servent à des fins plus subtiles que le Bitcoin par exemple. Le Bitcoin n’est pas émis par une entreprise particulière et fait office de moyen d’échange, ce qui n’est pas le cas de toutes les monnaies virtuelles. Certaines crypto monnaies sont émises par des entreprises et n’ont pas les mêmes particularités que le Bitcoin par exemple dans leur mode de fonctionnement, leur rendement éventuel, etc.

Notez aussi que, à l’inverse des grandes cryptomonnaies, les petites capitalisations (moins de 1Mds$) sont dépendantes de la dynamique globale du marché et du succès des projets du système ou de l’entreprise associée. En effet, il existe de nombreuses crypto monnaies de petite taille qui stagnent fortement depuis leur création et peinent à trouver le succès escompté, ce qui n’est pas toujours bon signe. Il est souvent préférable de miser sur les petites capitalisations qui émergent ou commencent à créer une dynamique de marché intéressante (regarder la moyenne des performances mensuelles, les éléments fondamentaux, la couverture médiatique, etc.).

Ainsi, dans le cadre d’une petite crypto monnaie, on évaluera principalement le sérieux du projet et son potentiel de croissance (nombre d’utilisateurs, engouement médiatique, etc.).

Aave : la petite crypto monnaie à la croissance fulgurante

Pour Aave par exemple, son prix est passé de 80$ au 1er janvier 2021 à 480$ 6 semaines plus tard, soit un cours multiplié par 6. Cette hausse serait quasi-totalement due à l’intervention de nombreux institutionnels. Aave est un projet apparu en 2017 et devient aujourd’hui un géant de la finance décentralisée. Aave permet aux utilisateurs de recevoir des intérêts sur leur dépôts ou bien d’emprunter des actifs de manière décentralisée. Il s’agit d’une nouvelle forme de système financier.

Néanmoins, toutes les crypto monnaies n’ont pas un caractère innovant et subissent une concurrence forte de la part de crypto-monnaies déjà établies. Il faut donc se méfier de certaines capitalisations très petites et obscures.

Les Tokens : quel intérêt à investir sur ces jetons numériques ?

À ce jour, il existe des milliers de monnaies virtuelles de petite taille. Un très grand nombre sont des tokens, ou jetons en français. Un token est une crypto monnaie (un actif digital) qui confère certains droits (propriété, rendements parfois, etc.) et peut être échangé d’un individu à l’autre sans intermédiaire. Les tokens se basent souvent sur la Blockchain Ethereum, ce qui explique aussi l’importance de l’Ethereum qui apparaît comme « l’indice » de l’industrie de la crypto monnaie.

Souvent, les tokens sont associés à des entreprises spécialisées dans le milieu des monnaies virtuelles. C’est-à-dire que contrairement au Bitcoin ou à l’Ethereum, les tokens ont une utilité privée, associée à une entreprise particulière. Les entreprises émettrices de ces tokens peuvent décider de certaines caractéristiques.

On distinguera ainsi quelques caractères spéciaux que l’on peut retrouver sur certains tokens.

Le burn, ou brûlé en français

Certaines entreprises émettrices de tokens assurent la destruction régulière d’une partie de l’offre de tokens en circulation. Cela permet théoriquement l’établissement d’une pression haussière dans le temps sur le cours de ces crypto monnaies. C’est par exemple le cas du Binance Coin.

Le yield, ou rendement en français

Certaines crypto monnaies offrent des rendements au même titre qu’une action fournit des dividendes. C’est par exemple le cas de l’USD Coin (6Mds$ de capitalisation) ou encore du CHSB (800M$ de capitalisation en février 2021).

Souvent plus spéculatives et volatils, les tokens peuvent offrir des potentiels de croissance très intéressants. Certains projets peuvent se démocratiser plus rapidement que les plus grandes crypto monnaies. Il en résulte une hausse plus rapide du cours de certains tokens. La médiatisation d’un projet (exemple du Dogecoin par Elon Musk notamment), sa capacité à capter de nouveaux utilisateurs, et la présence d’une faible concurrence dans le même domaine d’innovation, sont autant d’avantages à regarder dans le temps.

Faut-il acheter des stable coins pour apporter de la stabilité à son portefeuille crypto ?

Par ailleurs, certains tokens ont pour objectif de proposer un cours stable avec une faible volatilité. On parle de stable coins. Pour assurer une stabilité des prix, ces crypto monnaies sont corrélées à un sous-jacent, un peu au même titre qu’un ETF. Écrit plus simplement, certains stable coins reproduisent les variations d’actifs comme le dollar, l’or, etc.

Par exemple, la crypto devise Tether est adossée au dollar tandis que le DGX ou le PAX Gold sont des monnaies virtuelles adossées au prix de l’or. Pour les stable coins, la présence d’un sous-jacent reste la pratique la plus répandue. D’autres techniques existent cependant comme la modification du nombre de jetons en circulation selon l’offre et la demande, un système de garantie (exemple du Dai garanti par ETH), etc.

Les stable coins sont donc un moyen de mêler dans son portefeuille crypto monnaies et actifs traditionnels, ce qui peut être perçu comme un outil de diversification utile. Dans un portefeuille crypto conséquent, les stable coins sont parfois nécessaires pour diminuer la volatilité et s’assurer une diversification implicite sur des actifs tels l’or, le dollar, etc.

Les stable coins permettent idéalement d’éviter une volatilité trop forte. Autrement dit, les stable coins, de par leur structure, constituent une alternative intéressante pour limiter les risques liés à la volatilité de nombreuses crypto monnaies, tout en bénéficiant d’une exposition implicite aux actifs traditionnels.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation