Dans cet article, nous vous présentons un tour d’horizon des banques américaines les plus rentables à l’heure actuelle. Ces trois banques sélectionnées disposent d’une rentabilité bénéficiaire comprise entre 7 % et 9,5 %.

Les politiques des grandes banques centrales tendant vers une remontée des taux d’intérêt directeurs, la rentabilité de ces banques américaines pourrait ainsi encore augmenter davantage. Sans oublier les marges des banques commerciales directement impactées positivement par les directives de ces banques centrales.

Concernant les seuils de capitalisations boursières, nous avons retenu 10 milliards de dollars pour ne cibler que les très grandes banques.

Après un point explicatif sur les principes de calculs de la marge bénéficiaire et de la rentabilité bénéficiaire, nous vous présenterons ces trois géants de l’industrie bancaire américaine à forte rentabilité. Alors, prêt à investir dans les banques ?

Comment calculer la rentabilité et la marge d’une entreprise ?

La rentabilité pour mesurer la richesse créée par l’entreprise

Pour bien comprendre notre classement, il est nécessaire de connaître le calcul de la rentabilité bénéficiaire. Elle se calcule en divisant le bénéfice net par la capitalisation boursière.

Nous allons utiliser un exemple basé sur le ratio BPA (Bénéfice Par Action) qui est égal au bénéfice net de la société divisé par le nombre d’actions en circulation de la société.

Exemple :

La société A possède un cours de Bourse de 18 € et son BPA est de 2,30 €. Sa rentabilité bénéficiaire est donc de 12,78 % (2,30 € de BPA / 18 € cours de Bourse).

La marge bénéficiaire pour savoir si l’entreprise est rentable

Attention, ce ratio ne doit pas être confondu avec la marge bénéficiaire qui se détermine en divisant le bénéfice net par le chiffre d’affaires.

La société A peut par exemple générer une faible marge bénéficiaire et une forte rentabilité bénéficiaire.

Gardons notre exemple de la société A avec son BPA de 2,30 € et un chiffre d’affaires de 170 € par action. Sa marge bénéficiaire sera alors de seulement 1,35 % (2,30 € de BPA / 170 € de chiffre d’affaires par action).

Ces deux notions de rentabilité bénéficiaire et de marge bénéficiaire sont donc bien distinctes et peuvent présenter des écarts conséquents, la rentabilité bénéficiaire se calcule en divisant le BPA par la capitalisation boursière et la marge bénéficiaire se calcule en divisant le BPA par le chiffre d’affaires.

Il faut parfois se méfier d’une forte rentabilité bénéficiaire

si la marge bénéficiaire est trop faible.

Économiquement parlant, l’investisseur qui cible une société qui génère 20 % de rentabilité bénéficiaire y verra probablement de l’attrait. En effet, le BPA représente 20 % du cours de Bourse ! Surtout si les seuils de BPA sont stables, voire haussiers durant les dernières années : il s’agit donc à priori d’un bon investissement.

Cependant, si cette société génère seulement 1% de marge bénéficiaire, c’est-à-dire que lorsque cette société facture 100 € de chiffre d’affaires, il ne lui reste que 1 € de bénéfice, alors dans ce cas, l’attrait économique semble à relativiser. En effet, une augmentation d’un ou des postes de charges pourra rapidement faire passer ladite société en situation de pertes.

Il est donc préférable de faire preuve de vigilance au regard de ces ratios financiers.

Les banques américaines les plus rentables dans lesquelles investir en Bourse

Fifth Third Bancrop : holding de Fifth Third Bank

Née en 1958 à Cincinnati, Fifht Third Bank compte pas moins de 1 152 agences au 30 septembre 2018. Chiffres qui présentent une belle évolution pour marquer ses 60 ans d’existence. Fifht Third Bancrop, compte plus de 18 000 collaborateurs à la fin de l’année 2017 et génère 7,7 milliards de produit net bancaire (équivalent du chiffre d’affaires pour les banques), cette même année.

Plus de 9 % de rentabilité bénéficiaire pour la banque de l’Ohio.

L’activité du groupe est principalement la banque de détail, les activités de ventes de produits financiers auprès des PME et des institutions, les crédits et emprunts, ainsi que la gestion de patrimoine et d’actifs.

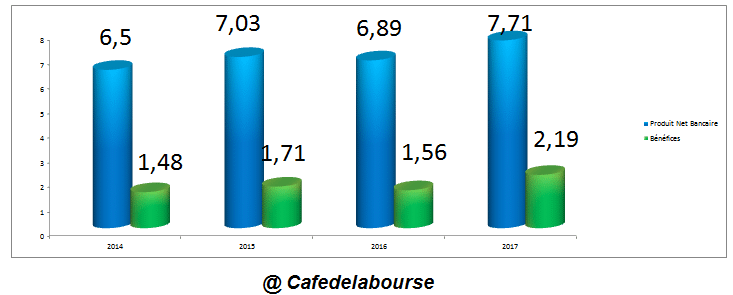

Chiffre d’affaires et bénéfices de Fifht Third Bancrop entre 2014 et 2017 (en milliards de $)

Le produit net bancaire de Fifth Third Bancrop est en tendance haussière entre 2014 et 2017, en évolution de + 18,6 %. Le bénéfice de Fifth Third Bancrop est aussi en tendance haussière entre 2014 et 2017, en évolution de + 47,9 %.

Fifth Third Bancrop présente des bénéfices moyens entre 2014 et 2017 de 1,74 milliards de $.

Avec une capitalisation boursière actuelle au 30 novembre 2018 de 18,31 milliards de $, Fifth Third Bancrop présente une rentabilité bénéficiaire moyenne annuelle sur 4 ans de 9,5 %. Son produit net bancaire moyen 2014-2017 est de 7,03 milliards de $, donc sa marge bénéficiaire moyenne est de 24,75 %.

Fifth Third Bancrop remporte la première place du podium des grandes banques américaines les plus rentables dans la catégorie des capitalisations boursières supérieures à 10 milliards de $.

Wells Fargo, l’une des plus grandes banques mondiales

Wells Fargo est la 3ème plus grande banque américaine derrière Bank of America et JPMorgan Chase.

Plus de 8 % de rentabilité bénéficiaire pour Wells Fargo.

Wells Fargo, c’est plus de 269 000 collaborateurs et presque 100 milliards de produit net bancaire (équivalent du chiffre d’affaires pour les banques) au titre de 2017.

Son siège social est situé à San Francisco en Californie. La banque propose des services de banque commerciale et de détail, crédits et emprunts, multi-services financiers et de gestion de patrimoine et d’actifs.

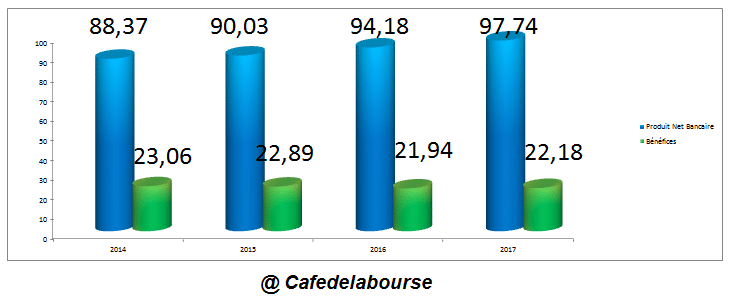

Chiffre d’affaires et bénéfices de Wells Fargo entre 2014 et 2017 (en milliards de $)

Le produit net bancaire de Wells Fargo est en tendance haussière entre 2014 et 2017, en évolution de + 10,6 %. Ses bénéfices évoluent dans des seuils compris entre 21,94 milliards de $ (2016) et 23,06 milliards de $ (2014). Wells Fargo présente des bénéfices moyens entre 2014 et 2017 de 22,52 milliards de $. Avec une capitalisation boursière au 30 novembre 2018 de 255,51 milliards de $, Wells Fargo présente une rentabilité bénéficiaire de 8,81 %.

Son produit net bancaire moyen 2014-2017 est de 92,58 milliards de $, donc sa marge bénéficiaire moyenne est de 24,32 %.

Wells Fargo possède donc un profil attractif à sa capitalisation boursière actuelle de 255,51 milliards de $ car la banque s’offre une marge bénéficiaire moyenne entre 2014 et 2017 établie à presque 8 %.

PNC Financial Services Group : 13ème banque américaine

Apparue en 1983 via la fusion de Pittsburgh National Corp avec Provident National Corp, PNC est à ce jour la 13ème plus grande banque du pays de l’oncle Sam.

7 % de rentabilité bénéficiaire pour PNC Bank.

Fifht Third Bancrop compte actuellement plus de 50 300 collaborateurs et génère 18 milliards de produit net bancaire (équivalent du chiffre d’affaires pour les banques) au titre de 2017.

L’activité du groupe est la banque de détail ainsi que la gestion d’actifs notamment via une participation de 22 % dans Blackrock.

PNC opère aussi ses activités dans le crédit et l’emprunt, les hypothèques résidentielles, ainsi que la gestion de fortune et d’actifs.

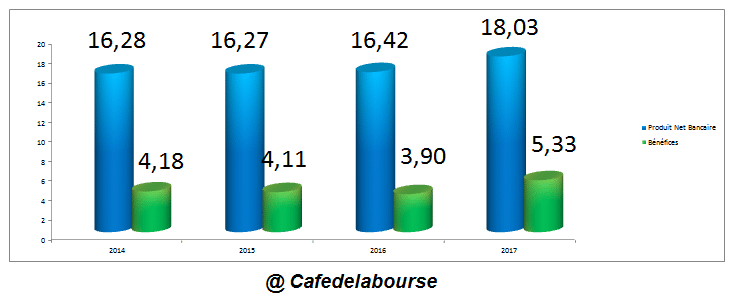

Chiffre d’affaires et bénéfices de PNC entre 2014 et 2017 (en milliards de $)

Le produit net bancaire de PNC est stable entre 2014 et 2016 et en augmentation marquée entre 2016 et 2017, de + 9,8 %. Son bénéfice qui suit cette tendance, était en croissance de 36,67 % entre 2016 et 2017. PNC présente des bénéfices moyens entre 2014 et 2017 de 4,38 milliards de $.

Avec une capitalisation boursière actuelle au 30 novembre 2018 de 62,65 milliards de $, PNC présente une rentabilité bénéficiaire de 7 %.

Son produit net bancaire moyen 2014-2017 est de 16,75 milliards de $, donc sa marge bénéficiaire moyenne est de 26,15 %.

PNC possède est troisième du classement mais génère des performances très honorables car sa rentabilité bénéficiaire moyenne 4 ans est de 7 % à sa capitalisation boursière actuelle.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation