CGG est un groupe international d’origine française figurant parmi les leaders mondiaux du secteur des géosciences. En termes simples, il s’agit principalement de technologies et d’équipements permettant l’exploration sismique terrestre ou sous-marine par imagerie. La clientèle de CGG est principalement constituée de sociétés du secteur pétrolier et gazier.

Découvrez dans cette analyse l’activité de CGG et la restructuration du groupe ayant eu lieu en 2017. Nous aborderons ensuite les derniers résultats financiers de CGG. Puis, nous vous proposerons une analyse de l’évolution du cours de Bourse de l’action CGG et de ses comptes. Pour finir, nous tentons de répondre à la question : faut-il investir en Bourse dans l’action CGG ?

Infographie : chiffres-clé de CGG

1931 : création du groupe CGG

N°1 : leader mondial des équipements de géophysique

886 millions de $ : chiffre d’affaires 2020

4 000 : nombre des effectifs

Cours CGG : cours de l’action CGG en Bourse

Activités du groupe CGG

Créé en 1931 sous le nom de la Compagnie Générale de Géophysique, en 2018, le groupe CGG a su se hisser parmi les leaders de son domaine d’activité en 2018, date à laquelle il représentait le quart des parts du marché mondial des services en géophysique et en exploration sismique. De plus, CGG détient 70 % des parts du marché mondial des équipements en géophysique.

Dès 2007, le groupe adopte une politique de croissance externe et acquiert Veritas en 2007, puis Furgo en 2012. Au total, CGG a déboursé plus de 4 milliards de $ pour ces deux grandes acquisitions.

Pour comprendre la suite du parcours de CGG, il est important de relever le caractère fortement cyclique de l’activité de ce groupe dont le chiffre d’affaires est fortement lié à celui de l’industrie parapétrolière et gazière qui représente la majeure partie de ses clients. Leurs besoins en exploration sismique terrestre et sous-marine étant primordiaux dans le cadre de leurs activités d’extraction pétrolière ou gazière offshore (en mer).

Crise pétrolière et conséquences sur l’activité de CGG

Dès juin 2008, les cours du pétrole ont sensiblement chuté, passant de 140 $ le baril (WTI) à moins de 40 $ le baril fin 2008. Dès lors, la rentabilité des projets d’exploration pétroliers offshore est devenue très incertaine et les compagnies parapétrolières ont vu leurs activités mises en péril. Ainsi, les commandes de projets et d’équipements géophysiques nécessaires à ces activités ont été drastiquement réduites, affectant directement les résultats financiers de CGG.

Bien que la situation des prix du pétrole et de l’activité parapétrolière ait connu un regain de vigueur dans les années qui ont suivi, une nouvelle crise des prix du pétrole a eu lieu à compter de 2014, ce qui a entraîné une nouvelle période de difficultés pour CGG qui a vu son chiffre d’affaires s’effondrer d’année en année :

- 2014 : 3,10 milliards de $ ;

- 2015 : 2,10 milliards de $ ;

- 2016 : 1,19 milliards de $ ;

- 2017 : 1,32 milliards de $ ;

- 2018 : 1,20 milliards de $ ;

- 2019 : 1,36 milliards de $.

Entre 2014 et 2018, le chiffre d’affaires de CGG a donc été divisé par presque 3.

En parallèle, l’endettement financier au bilan était trop élevé, dû notamment à la politique d’acquisition externe que nous avons expliqué précédemment.

En résumé, CGG disposait de trop d’actifs inexploités en raison des deux crises pétrolières et s’est donc vu dans l’obligation de réaliser une restructuration de sa dette en novembre 2017.

Restructuration du groupe CGG

Un plan de restructuration de la dette financière de CGG a eu lieu le 13 novembre 2017, prenant la forme d’un apport en cash de 500 millions de $ (dont 125 millions de $ sous forme d’augmentation de capital et 375 millions de $ sous forme d’une levée obligataire). À cela, s’est ajouté la conversion en actions à hauteur de 1,7 milliard de $ de dette financière en faveur des créanciers obligataires.

En définitive, les actionnaires historiques de CGG se sont vus fortement dilués à hauteur de 87 à 97 % en fonction de leurs niveaux de participations aux BSA (Bons de Souscriptions d’actions).

En d’autres termes, les actionnaires historiques ont perdu la majorité de leurs investissements en actions CGG.

Une fois cette restructuration effectuée, il peut être intéressant d’étudier le profil actuel financier et boursier du groupe CGG.

Les derniers résultats financiers de CGG

Au titre de l’année comptable 2020, voici les principaux éléments à retenir des résultats :

- un chiffre d’affaires en repli de 35 %, passant de 1 356,6 millions de $ à 886,7 millions de $ entre 2019 et 2020 ;

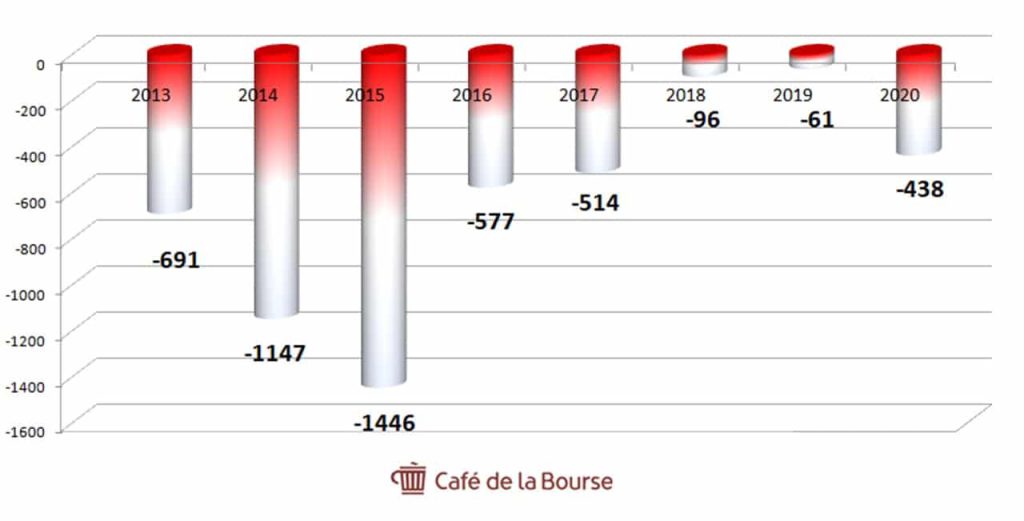

- un résultat net négatif (perte) de 438 millions de $ en 2020, contre une perte de 61,5 millions de $ en 2019.

L’impact de la crise du Covid est venu complexifier la situation des résultats de CGG déjà chahutés par une longue crise du secteur parapétrolier.

Bourse : analyse du cours de l’action CGG sur le long terme

Graphique du cours de Bourse de l’action CGG depuis 15 ans

Source : Tradingview (hors tracés)

Le cours de l’action CGG est passé de 72 € début janvier 2005 à 333 € mi-octobre 2007, soit une hausse de + 361 %. À l’inverse, le cours a ensuite chuté de – 83 % pour atteindre 58 € début mars 2009. Le titre a ensuite augmenté de + 133 % pour se fixer à 192 € fin octobre 2012. La chute fut ensuite importante et continue, à hauteur de – 99 %, pour s’établir à 1,12 € le 5 mars 2021.

Graphique comparatif du cours de l’action CGG avec le cours du baril WTI depuis 15 ans

Source : Tradingview

Il peut également être intéressant de comparer l’évolution du cours de l’action CGG avec l’évolution du cours du baril de pétrole WTI (courbe orange), notamment sur la période 2005/2016 où l’on constate une certaine corrélation. Cependant, à compter de 2016, la corrélation prend fin puisque le cours de l’action CGG ne s’est pas repris depuis sa restructuration, contrairement au cours du pétrole.

Analyse des résultats financiers et valorisation en Bourse de CGG

Chiffre d’affaires CGG depuis 2013 en millions de $

Le chiffre d’affaires de CGG a été en tendance baissière entre 2013 et 2020, passant de 3 766 millions de $ en 2013 à 886 millions de $ en 2020.

Il a été relativement stable entre 2016 et 2019, oscillant entre 1 194 millions de $ et 1 356 millions de $.

Résultat CGG depuis 2013 en millions de $

Le groupe CGG n’a pas réalisé de profits depuis 2013. Les pertes cumulées atteignent 4 970 millions de $ entre 2013 et 2020.

Dividende CGG

Le dernier dividende de l’action CGG date de 2008 (1,70 €).

Bilan CGG

Selon son bilan consolidé annuel clos le 31 décembre 2020, le groupe CGG dispose d’actifs totaux à hauteur de 3 380 millions de $. Les capitaux propres inscrits au bilan de la société sont de 1 165 millions de $.

Une fois divisé par 711 millions d’actions au capital, la valeur des capitaux propres de CGG ressort à 1,64 $ (1,37 €*) par action, au-dessus de son cours de Bourse actuel de 1,12 € du 5 mars 2021.

Notons également une part conséquente du bilan relative aux actifs intangibles (1 190 millions de $).

Du côté des passifs, on retrouve principalement la dette de financement, à hauteur de 1 390 millions de $. Concernant son ratio de solvabilité, au 31 décembre 2021 (dette de financement / capitaux propres), il s’élève à 1,20. Ce ratio est assez élevé car il signifie que 120 % des capitaux propres du groupe sont financés par de la dette financière.

6 indicateurs clés de CGG

1. Une rentabilité bénéficiaire inexistante depuis 8 ans

Le groupe CGG est en situation de pertes à ses comptes de résultat depuis 2013.

2. Une valorisation boursière à étudier post restructuration de la dette

La valeur des capitaux propres par action de CGG ressort à 1,37 € au dernier bilan annuel 2020, assez proche de son cours de Bourse de 1,12 € au 5 mars 2021. Néanmoins, les capitaux propres sont négatifs en base tangible (valeur des capitaux propres – actifs intangibles).

3. Un ratio de solvabilité assez élevé

Le ratio de solvabilité du groupe CGG, déterminé par la formule (dettes financières / capitaux propres), ressort à 1,20.

4. Pas de dividende

CGG ne verse plus de dividende depuis 2008.

5. Des résultats financiers toujours précaires

Les derniers résultats annuels de CGG laissent ressortir une lourde perte de 438 millions d’€.

6. Une position de leader

Le groupe CGG est positionné comme un des leaders mondiaux des équipements en géophysique.

Faut-il investir en Bourse dans l’action CGG ?

Nous pensons qu’il serait raisonnable de s’intéresser à un investissement en action CGG qu’en cas de retour à une situation bénéficiaire, même faible. En l’état actuel des résultats financiers de CGG (perte de 438 millions de $ en 2020), il faudrait éviter la valeur.

Nous estimons possible la faillite de CGG, sans retournement « rapide » de sa profitabilité. En effet, la perte subie en 2020 représente le tiers des capitaux propres du groupe.

Cependant, notons que les cours du pétrole se sont fortement redressés depuis avril 2020, passant d’un plus bas à 17 $ le baril à plus de 66 $ actuellement, ce qui est favorable au secteur pétrolier et parapétrolier.

D’ici à affirmer que l’industrie parapétrolière (principaux clients de CGG) ait renoué avec la prospérité, il y a un fossé que nous ne franchirons pas. Nous pensons que la situation de ce secteur reste encore trop fragile car de nombreuses compagnies parapétrolières ont fait faillite (même certains grands groupes ayant plusieurs décennies d’activité).

Le communiqué de presse publié le 5 mars 2021 concernant les résultats annuels 2020 de CGG indique que le groupe devrait retrouver une génération de cash-flow positive courant 2021. Il est également précisé qu’à partir du second semestre 2021, une croissance des ventes d’équipements et des activités de géosciences est attendue.

De manière subjective, et malgré des annonces à première vue encourageantes lors du dernier communiqué de CGG, nous recommandons la grande prudence concernant l’investissement en actions CGG en raison des pertes trop conséquentes au compte de résultat et de la chute de 35 % de son chiffre d’affaires en 2020.

Inscrivez-vous gratuitement à notre newsletter et recevez toutes nos dernières analyses

*au taux de conversion du 5 mars 2021 (18h00)

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation