Les dark pools, du fait même de leur fonctionnement, revêtent un caractère mystérieux et suscitent l’intérêt des traders particuliers qui voudraient bien percer leurs mystères dans le but de bien se positionner. Mais ce n’est pas si simple ! Découvrez ce que sont les dark pools, quels atouts et quelles limites on peut prêter à ces places de cotation, leur importance grandissante sur les marchés financiers, et la régulation de ces places de marché alternatives.

Dark pool : qu’est-ce que c’est ?

L’existence des Dark pools, a maintes fois suscité auprès des traders individuels beaucoup de rumeurs, voire de mythes, étant donné leur côté opaque et donc mystérieux.

Les Dark Pools sont des places de cotation privées où les institutionnels peuvent se contacter pour trader entre eux (donc en OTC, de gré à gré) de grosses quantités d’actions en bloc.

En fait, la négociation de blocs d’actions en OTC à l’écart d’une place boursière n’est pas nouvelle, et même, est aussi vieille que les bourses elles-mêmes.

Les avantages des Dark pools

Le premier avantage à utiliser un dark pool est de ne pas impacter violemment le cours d’une action par un achat ou une vente massive sur une place boursière. En effet, vouloir vendre par exemple 500 000 actions d’un titre donné sur le NYSE, la bourse de Wall Street, sans faire bouger les cours impliquerait de « découper » l’ordre en plusieurs milliers de petits ordres, ce qui pourrait prendre des jours. Mais surtout, cela finirait inévitablement par être remarqué par des Hedge Funds notamment, générant ainsi une chute massive du titre car ces derniers se mettraient à vendre continuellement, sachant qu’un « gros poisson » est en train de vendre, ce qui serait préjudiciable à l’institutionnel.

C’est pourquoi, à la différence des bourses, il n’y a pas connaissance de « pre-trade data » sur un Dark pool. C’est-à-dire qu’il n’est pas possible de voir les ordres d’achats ou de vente, ni les montants, tant qu’ils ne sont pas exécutés. Il y a donc une certaine opacité puisqu’il n’y a pas de carnet d’ordres.

Toutefois, il faut réaliser qu’un institutionnel qui utilise un Dark pool pour changer la composition de son portefeuille est le plus souvent un Mutual Fund. Plus concrètement, cela pourrait être le gérant actions d’une SICAV émise par votre banque ; Sicav dont vous détenez des parts dans votre PEA par exemple. Ce qui signifie qu’un ordre de vente exécuté avec un prix qui s’écrase sur une place boursière, le serait au détriment de la valeur de la SICAV et donc à votre détriment !

Au-delà des mythes, les Dark pools ont donc une vraie utilité bénéfique pour l’épargnant « Monsieur tout le monde » et l’opacité des ordres fait fantasmer tout trader individuel qui aimerait bien connaître le niveau des gros ordres pour en profiter !

Les limites des dark pools

Assez vite, les fonds spéculatifs (« Hedge Funds ») se sont engouffrés dans la brèche, séduits par les Dark pools qui, pour pouvoir attirer des institutionnels et négocier en bloc, disposent forcément d’une liquidité importante sur le pool.

Les Hedge Funds ont donc obtenu des rabais sur les commissions d’exécution d’ordres, voire une absence de commission s’ils étaient « Liquidity Providers ». Autrement dit, s’ils des laissaient des ordres d’achat ou de vente limite afin de rajouter des couches dans le carnet d’ordres (invisible), plutôt que d’exécuter des ordres marché qui, au contraire, suppriment des couches.

Sauf que les Hedge Funds ont vite mis en place des systèmes de trading haute fréquence pour détecter les ordres des institutionnels et faire des profits rapides… Au détriment de ces derniers.

Grâce à un algorithme, les Hedge Funds peuvent détecter très tôt un ordre « Iceberg* » par exemple, et pratiquer le « Front running** ».

Afin d’éviter cela, le Nasdaq a mis en place dès 2015, « SMARTS Trade Surveillance », un logiciel de surveillance du trading sur les Dark pools. Les manipulations de cours ou les comportements abusifs tels que le « Front running » sont automatiquement détectés.

Conscients du tort que ces pratiques posent à leurs clients institutionnels et donc à leur intégrité, les Dark pools eux-mêmes utilisent cet outil pour prouver que les autres participants ne profitent pas d’un ordre.

Dark pool : quel encadrement pour ces places de cotation ?

Attention tout de même à ne pas faire d’amalgame car opacité ne veut pas dire illégalité ! Quand vous vendez votre voiture d’occasion, vous n’êtes pas obligé de dire à quiconque le prix de vente, ni à qui vous l’avez vendue, ni même si vous l’avez vendue d’ailleurs ! Il n’y a absolument rien d’illégal à cela. Vous avez le droit que la transaction soit opaque car elle fait partie de votre sphère privée, un point c’est tout.

De plus, il ne faut pas oublier que les Dark pools sont eux aussi soumis aux réglementations, tout comme les bourses, aussi bien aux USA qu’en Europe.

Ce qui signifie qu’ils doivent exécuter un trade selon le « NNBO (National Best Bid and Offer) » ou la « Best Execution », c’est-à-dire au meilleur prix d’exécution, commissions de courtage comprises. Ils ont aussi l’obligation de publier des statistiques sur les opérations.

La FINRA qui est une association à but non lucratif autorisée par le Congrès américain et dont le rôle est de superviser les courtiers américains en vue de protéger tous les investisseurs, publie un rapport appelé l’« ATS transparency Data » . Vous pourrez y trouver tous les trades exécutés en OTC sur un titre donné, mais avec un délai de 2 à 4 semaines.

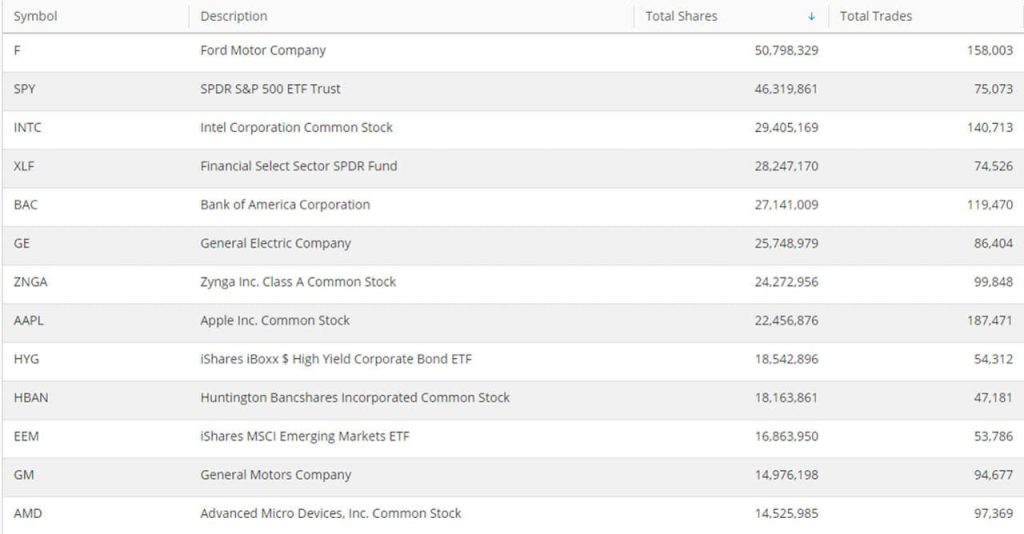

Ainsi, sur l’action Tesla, 4 978 366 actions ont été tradées en blocs sur les Dark pools la semaine du 18 janvier 2021. L’action la plus négociée était Ford Motor Company avec près de 51 millions de titres échangés, suivi du « SPY », l’ETF sur le S&P 500, avec + de 46 millions de titres. L’action Apple n’arrive qu’en 8ème position.

Source : FINRA

La FINRA est si puissante qu’elle a même autorité aux USA, si bien qu’en juillet 2014, elle a infligé une amende de 800 000 dollars à la banque Goldman Sachs pour avoir exécuté des trades sur son Dark pool Sigma X à des prix désavantageux pour certains de ses clients.

En 2015, la banque suisse UBS a payé des dizaines de millions de dollars à la SEC (le gendarme de la bourse américaine) pour clore des accusations sur le fait qu’elle autorisait sur son Dark pool des pratiques favorisant les Hedge Funds sans en informer les autres clients.

Évidemment, en Europe aussi, l’opacité des Dark pools va à l’encontre de la réglementation européenne MIFID II mise en application en janvier 2018, qui impose une transparence de plus en plus grande sur l’exécution des ordres pour le bien de tous.

La MIFID II a ainsi introduit un plafond pour les Dark pools : le « DVC (Double Volume Cap) ». Seulement 4 % du volume d’une action ne peut être négocié sur un Dark pool et un maximum de 8 % tous Dark pools confondus. Les volumes sont vérifiés chaque mois et toute action pour laquelle le volume a excédé les 2 seuils est interdite de négociation sur les Dark pools pour les 6 mois suivants.

Pour autant, cela n’a pas arrêté l’engouement pour les Dark pools et d’après le cabinet Greenwich Associates, en 2019, seulement un tiers du volumes total des actions échangées par les institutionnels se faisait sur les bourses ou les plateformes alternatives (Multilateral Trading Facilities) telles que BATS. Autrement dit, les 2 tiers restants étaient négociés via des Dark pools.

Toutefois, le mythe aidant, les volumes des actions négociées sur les Dark pools sont souvent exagérés par le fait que les ordres sont « routés » (redirigés) très rapidement d’une plateforme à l’autre et peuvent être ainsi comptés plusieurs fois avant d’être exécutés.

L’importance croissante des dark pools

Aux USA, il y a actuellement 46 Dark pools en compétition avec le Nasdaq et le NYSE. Si bien que les bourses elle-même ont organisé leur propre système de négociation de blocs et n’importe quelle grande banque possède son propre Dark pool. Ainsi, dès 2009, le Nasdaq avait lancé son propre Dark pool sur les actions européennes et Goldman Sachs a lancé en 2017, une nouvelle version de son Dark pool appelé Sigma X2 (ou Sigma X-squared), hébergé par le Nasdaq lui-même dans son data center !

Même pour les contrats futures, les bourses ont organisé des systèmes de négociation de blocs hors carnet d’ordres. Sur le CME (Chicago Mercantile Exchange), par exemple, un « Block trade » peut être exécuté sur le E-mini Nasdaq Future à partir d’un minimum de 50 contrats et sur l’EUR/USD Future à partir de 20 contrats, via CME Direct ou CME ClearPort.

Et pour terminer, sachez qu’aux USA, le mythe d’avoir connaissance des gros ordres est bien présent et sont nés des sites de « conseils » sur les Dark pools. Ils vous donneraient des indications sur les ordres placés sur les Dark pools moyennant un abonnement. Attention, il est évident qu’aucun trader individuel ne pourra pas bénéficier d’information privilégiée puisque ces transactions sont tout simplement d’ordre privé comme la vente de votre voiture… Au vu de ce que je vous ai expliqué, le trader aura tout au plus connaissance des transactions vieilles de 2 à 4 semaines.

Autrement dit, passez votre chemin et concentrez-vous sur les fondamentaux qui sont les réelles motivations pour les institutionnels d’acheter ou de vendre une action donnée et qui feront de vous un vrai trader !

* Ordre « Iceberg » : Ordre algorithmique d’achat (ou de vente) limite de montant important dont seulement une fraction est visible sur un carnet d’ordre. Dans le cas d’un Dark pool, il n’est détecté qu’après une transaction.

** « Front running » : Opération qui consiste à placer très tôt des ordres marché à l’achat (ou la vente) dès que l’on a conscience de l’existence d’un ordre Iceberg, pour profiter de la hausse (ou la baisse) que ce dernier devrait provoquer sur le marché.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation