Découvrez nos explications pour bien comprendre la structure financière des banques, ce qui se cache derrière le passif et l’actif d’un établissement bancaire. Retrouvez aussi nos analyses et classement des principales banques françaises cotées en Bourse selon leurs bénéfices et dividendes.

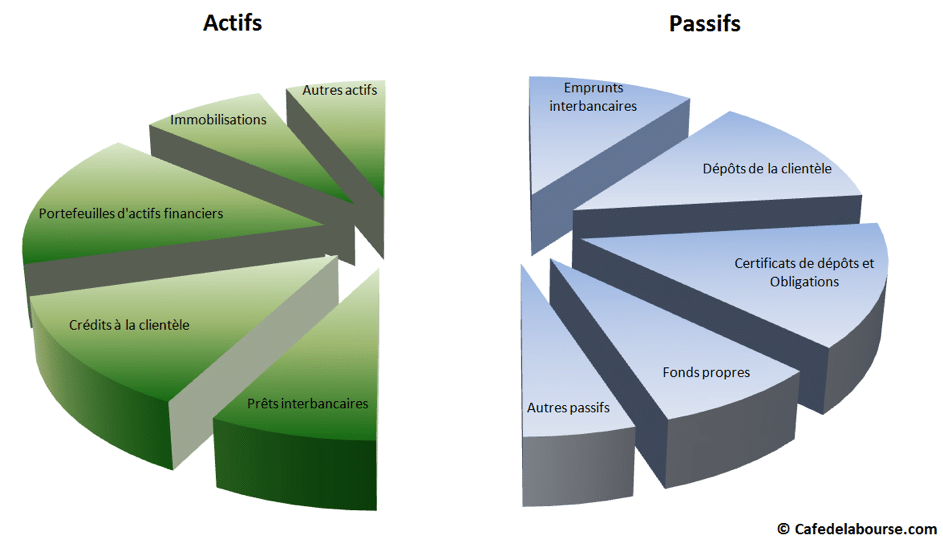

Comprendre la structure du bilan des banques

Actifs bancaires : éléments détenus, patrimoine de la banque

Prêts interbancaires : Les banques peuvent prêter sur le marché interbancaire de gré à gré dans le but d’équilibrer leurs comptes, notamment pour ajuster leurs dépôts face aux demandes en crédits de leur clientèle.

Immobilisations : Biens matériels physiques détenus par la banque (agences, matériel informatique, etc.)

Portefeuilles d’actifs financiers : Activités de placement des banques. Les classes d’actifs sont variées comme à titres d’exemples les actions en Bourse, les produits dérivés, l’immobilier.

Crédits à la clientèle : prêts accordés aux particuliers et/ou professionnels, sociétés.

Passifs bancaires : dettes et capitaux propres de la banque

Emprunts interbancaires : Les banques peuvent emprunter sur le marché interbancaire de gré à gré dans le but d’équilibrer leurs comptes, notamment pour ajuster leurs dépôts face aux demandes en crédits de leur clientèle.

Dépôts de la clientèle : Il s’agit des comptes courants bancaires des particuliers, professionnels, sociétés ainsi que leurs placements de types livret d’épargne, PEA, compte-titres, etc.

Certificats de dépôts et obligations : Les certificats de dépôts sont des placements rémunérés à court terme via des titres de créances négociables.

Les obligations sont des valeurs mobilières constituant une créance sur son émetteur, elles sont principalement d’États ou de grandes entreprises.

Fonds propres : C’est la propriété de l’actionnaire, solde entre la somme des actifs et la somme des passifs. Ils comprennent également les bénéfices non distribuées des années précédentes.

Solvabilité des banques : Bâle III

Le comité de Bâle a un rôle de surveillance en vue de la solidité financière des établissements bancaires.

Les principaux éléments contrôlés sont :

- Un niveau suffisant de fonds propres via une exigence minimale de fonds propres réglementaires et un ratio convenable de fonds propres « durs ».

- Le suivi des effets de leviers, c’est le rapport entre la somme des actifs et les fonds propres de la banque. Bâle III fixe ce ratio à 3 %.

- Le risque de liquidité : les banques doivent disposer d’au minimum un mois de réserves de liquidités en scénario de crise et de sorties massives de trésorerie. Bâle III exige aussi que les activités en financements des banques puissent être assurées sur une période minimale d’un an en cas de tensions prolongées.

Comprendre le compte de résultat des banques

Le produit net bancaire est constitué de :

- Intérêts et produits assimilés (exemple : intérêts perçus sur les crédits immobiliers)

- Intérêts et charges assimilées (exemple : intérêts versés sur les emprunts interbancaires)

- Commissions nettes (exemple : frais de tenues de comptes facturés aux particuliers)

- Gains ou pertes nettes sur les activités de gestions d’actifs (exemple : plus-values sur titres)

- Autres produits/charges d’exploitation bancaire

- Marge brute des activités d’assurance

À ce produit net bancaire sont soustraites les charges d’exploitation :

- Frais de personnel

- Services extérieurs

Ainsi que les charges hors exploitation :

- Dotations aux amortissements

- Dotations aux provisions

Viennent ensuite se déduire en bas de compte de résultat :

- Impôts et taxes

= Résultat net (Bénéfice net ou perte nette).

Classement des banques françaises aux plus gros bénéfices et dividendes

BNP Paribas : la plus grande banque française

BNP Paribas : 1er groupe bancaire français, activité européenne et internationale.

BNP Paribas est actuellement valorisée 79,5 milliards d’€ en bourse.

La banque cumule 168,68 milliards d’€ de produit net bancaire et 23,87 milliards d’€ de bénéfices nets entre 2014 et 2017.

Sur ces quatre dernières années, BNP Paribas réalise une marge bénéficiaire sur produit net bancaire de 14,15 %.

Concernant les dividendes, BNP Paribas a versé à ses actionnaires 8,01 € en montants cumulés au titre des années 2013 à 2016, soit un rendement moyen annuel de 3,13 % pour l’actionnaire au cours de bourse du 24/04/18 établi à 64 €.

Graphique TradingView de cotation de l’action BNP Paribas

Société Générale : l’une des plus anciennes banque de France

La Société Générale est actuellement valorisée 36,91 milliards d’€ en bourse.

La banque cumule 98,45 milliards d’€ de produit net bancaire et 15,14 milliards d’€ de bénéfices nets entre 2014 et 2017.

Sur ces quatre dernières années, la Société Générale réalise une marge bénéficiaire sur produit net bancaire de 15,38 %.

Concernant les dividendes, la Société générale a versé à ses actionnaires 6,40 € en montants cumulés au titre des années 2013 à 2016, soit un rendement moyen annuel de 3,49 % pour l’actionnaire au cours de bourse du 24/04/18 établi à 45,81 €.

Graphique TradingView de cotation de l’action Société Générale

Crédit Agricole : réseau français de banques coopératives et mutualistes

Crédit Agricole SA : 54 % de son activité en France, 33 % en Europe et 13 % à l’international.

Le groupe Crédit Agricole est actuellement valorisé 39 milliards d’€ en bourse.

La banque cumule 124,61 milliards d’€ de produit net bancaire et 23,89 milliards d’€ de bénéfices nets entre 2014 et 2017.

Sur ces quatre dernières années, BNP Paribas réalise une marge bénéficiaire sur produit net bancaire de 19,17 %.

Concernant les dividendes, Crédit Agricole a versé à ses actionnaires 1,90 € en montants cumulés au titre des années 2013 à 2016, soit un rendement moyen annuel de 3,45 % pour l’actionnaire au cours de bourse du 24/04/18 établi à 13,75 €.

Graphique TradingView de cotation de l’action Crédit Agricole

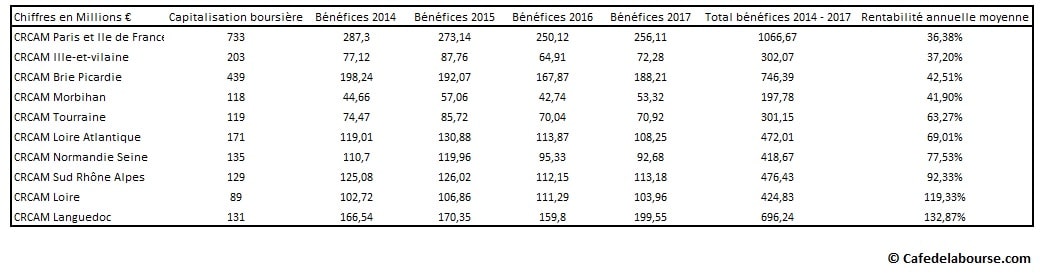

Caisses régionales Crédit Agricole : une profitabilité marquée des

Certaines caisses régionales du crédit agricole sont cotées en bourse sous le statut particulier de CCI : Certificat Coopératif d’Investissement

Pour l’actionnaire, ce statut particulier de CCI donne droit à la perception des dividendes mais non au droit de vote.

Comparatif entre capitalisation boursière et bénéfices de dix caisses régionales CRCAM cotées en bourse

Concernant les rendements des dividendes versés, ils sont en moyenne situés entre 2 et 6 % aux cours de bourse actuels.

Pourquoi une si faible distribution de dividendes comparée aux niveaux des bénéfices ?

La raison principale est la politique de mise en réserve des bénéfices des caisses régionales Crédit Agricole, ayant constitué au fil des années d’importantes réserves financières.

Comment en profiter ?

Avec le maintient de cette politique de mise en réserves des bénéfices, seul le retrait de la cote donnerait une importante prime à l’actionnaire. Ces cas se sont produit en 2009 pour les caisses CRCAM de Centre Loire et d’Aquitaine offrant des primes respectives de 111 % et 119 % en faveur des actionnaires (source : Les Echos).

La liquidité des caisses régionales CRCAM est relativement faible sur les marchés boursiers, ce qui se traduit par de faibles volumes d’échanges d’actions quotidiens.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation