Café de la Bourse s’est intéressé au secteur du paiement fractionné ou BNPL : “Buy Now, Pay Later”. Le marché est en pleine effervescence avec l’accélération de l’e-commerce et la reprise de la consommation. Comment fonctionne le paiement fractionné ? Comment se structure le marché ? Quelles sont les grandes évolutions du secteur des paiements fractionnés ? Nous terminerons notre analyse avec un focus sur l’action Square et l’action Worldline en Bourse.

En quoi consiste le paiement fractionné ?

Le « Buy Now Pay Later » (BNPL), ou paiement fractionné, désigne un ensemble de solutions de crédit proposées lors d’un achat en ligne ou en point de vente physique. Il existe trois grands types de solutions qui se distinguent par leur fonctionnement et leurs usages mais aussi par leur encadrement réglementaire : le paiement en 3 ou 4 fois, le paiement différé, et le paiement en plus de 4 fois.

Ces solutions s’intègrent dans les parcours d’achat des clients : l’organisme prêteur avance la somme au commerçant avant de se faire rembourser en plusieurs échéances par le client final.

Nous présentons brièvement les trois solutions ci-après.

Le paiement fractionné en trois ou quatre fois

Comme son nom l’indique, ce type de crédit implique un nombre maximal d’échéances de trois ou quatre, généralement au rythme d’une par mois. Le remboursement s’effectue en moins de 90 jours pour échapper à la Loi Lagarde du 1er juillet 2010, qui amène des exigences supplémentaires en termes de solvabilité du consommateur. Ce sont aujourd’hui les solutions de paiement les plus populaires.

Le paiement différé

Cette solution permet à un client de différer son paiement, généralement entre 15 jours et 1 mois. Cette solution est moins populaire car implique un risque plus élevé pour le prêteur qui doit collecter l’ensemble du montant en 1 seule fois et ne bénéficie pas du paiement au moment de l’achat.

Le paiement fractionné en plus de quatre fois

Contrairement aux deux solutions précédentes, le paiement fractionné en plus de 4 fois correspond à un crédit à la consommation réglementé par la Loi Lagarde. Cela entraîne des parcours plus lourds pour contrôler la solvabilité des clients. Il correspond en général à des montants d’achat plus élevés. Les organismes prêteurs appliquent généralement des taux d’intérêts compris entre 1,5 et 4 % sur ce type de services.

Présentation du marché du paiement fractionné

Autrefois réservés aux grandes enseignes du retail, les paiements différés ou fractionnés étaient rares et proposés par des institutions bancaires traditionnelles. Le paiement différé s’étend aujourd’hui à tous types de (e)commerçants, avec des acteurs comme Klarna, Afterpay (Clearpay), Scalapay, ou encore Alma ou Pledg.

En outre, le paiement fractionné touche désormais tous types de profils clients. En 2025, il représentera 12 % des dépenses e-Commerce en Europe, soit plus de 295 milliards d’euros, et cannibalisera le marché du crédit à la consommation duquel il détenait déjà 10 % en 2020.

La taille du marché mondial du BNPL était évaluée à 90,69 milliards de dollars en 2020, et devrait atteindre 3,98 trillions de dollars d’ici 2030, avec un taux de croissance annuel de 45,7 % de 2021 à 2030.

Quelles sont les évolutions à venir du secteur du paiement fractionné ?

De nouvelles innovations produits

De nouvelles innovations devraient émerger sur le marché du paiement fractionné dans les années à venir. D’une part, le paiement fractionné est aujourd’hui basé uniquement sur la carte bancaire et l’on peut s’attendre dans les prochaines années à voir de nouveaux parcours basés sur le virement, surtout avec le développement de « l’Instant Payment » qui permettra de mieux intégrer le virement dans le parcours de paiement. Le virement comporte en outre des avantages pour le commerçant : des coûts moins élevés et un risque de fraude plus bas.

Autre innovation attendue : le Request-to-Pay (ou R2P). Il s’agit d’un nouveau service de messagerie européen visant à fluidifier les échanges entre payeurs et payés. Il permet à un créancier de proposer au payeur, en amont d’une transaction, de la régler immédiatement ou plus tard. Un ajout du paiement en plusieurs fois au Request-to-Pay est attendu, ce qui permettra des parcours de paiement fractionné alternatifs.

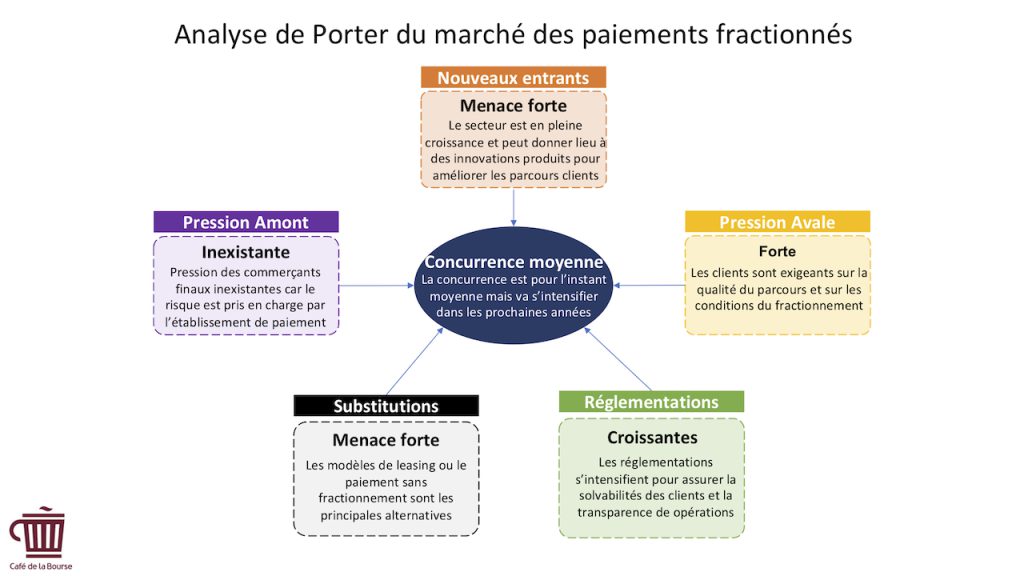

Une intensification de la concurrence

Du fait des perspectives de croissance extraordinaires du marché, la concurrence s’installe et devrait se renforcer dans les années à venir. Autrefois réservé aux institutions bancaires traditionnels, le paysage concurrentiel du paiement fractionné fleurit aujourd’hui avec une grande variété d’acteurs : des spécialistes du crédit comme Oney, ex-groupe Auchan racheté par le groupe BPCE, et Floa Bank, filiale du groupe Casino et du Crédit Mutuel. On compte aussi des spécialistes historiques du crédit comme Cetelem, Cofidis ou Sofinco. Puis viennent les Fintech, dont certaines ont connu une croissance impressionnante ces dernières années : Alma a levé 49 millions d’euros en 2021, tandis qu’en Suède, Klarnaest devenue un véritable géant du secteur et est désormais valorisée à 46 milliards de dollars. Enfin, on compte quelques banques ou encore des acteurs majeurs du paiement comme Paypal.

Un durcissement des réglementations

La réglementation sur le paiement fractionné devrait se durcir dans les prochaines années pour éviter le surendettement des consommateurs. Au Royaume-Uni la FCA (Financial Conduct Authority) a ainsi demandé une régulation rapide du secteur. En France, les autorités devraient profiter de la révision de la directive européenne sur le crédit à la consommation pour introduire de nouvelles exigences. Selon la banque de France, le taux d’endettement des ménages français ne se trouve que légèrement au-dessus de la moyenne de la zone euro (à 97 %), mais celui-ci a doublé en vingt ans.

Au-delà du surendettement des ménages, les autorités pourraient s’intéresser aux taux pratiqués par les acteurs du paiement fractionné pour leur demander plus de transparence vis-à-vis du client final.

Comment se structure le marché du paiement fractionné : quels sont les acteurs du secteur ?

Analyse de l’action Worldline en Bourse

Worldline, le champion européen des solutions de paiement

Worldline est le leader européen de services de paiements électroniques et des services transactionnels. Worldline opère sur plusieurs secteurs dont voici la répartition du chiffre d’affaires.

Les commerçants et distributeurs représentent 45,3 % du chiffre d’affaires. Worldline fournit des solutions d’acquisition et de gestion des paiements en ligne, vente et location de terminaux de paiement, fourniture de cartes privatives de paiement ainsi que d’autres outils commerciaux : des bornes libre-service et une gestion des programmes de fidélité.

Les banques et institutions financières représentent 33 % du chiffre d’affaires. Elle comprend l’émission et gestion des cartes de crédit et de débit, le traitement des transactions de paiement électronique, la fourniture de services bancaires en ligne et la vente de logiciels de paiement.

Enfin, le secteur entreprises et entités gouvernementales compte pour 21,8 % du chiffre d’affaires et comprend la mise en place de billetteries électronique, la gestion des recouvrements en ligne des impôts ou encore la collecte et stockage de données biométriques d’empreintes digitales.

Worldline est un acteur opérant majoritairement en Europe et la répartition géographique du chiffre d’affaires est la suivante : France (18 %), Europe du Nord (16,5 %), Europe centrale et de l’Est (30,8 %), Europe du Sud (22,8 %), Asie-Pacifique (7 %) et Amériques (4,9 %).

Worldline s’est lancé dans le paiement fractionné au mois de mars 2021 en déployant sur son produit WL slips la solution FLOA.

Résultats financiers de Worldline

Les données suivantes concernent l’année 2020, exceptée la capitalisation boursière (01/10/2021) :

- Capitalisation boursière : 18,4 milliards d’euros ;

- Chiffre d’affaires : 2,78 milliards d’euros ;

- Résultat opérationnel : 521 millions d’euros ;

- Résultat net : 164 millions d’euros ;

- Dette nette : 3,16 milliards d’euros.

Analyse de l’action Square en Bourse

Square : le leader américain des solutions de paiement par carte

Square est une entreprise américaine qui a été créé pour fournir à tous les chefs d’entreprise une manière d’accepter le paiement par carte de crédit. Aujourd’hui, Square développe une suite de solutions de paiement qui comprennent notamment des terminaux de paiement en point de vente, des terminaux de paiement en ligne et d’autres outils aidant à la vente multi-canal.

La société se divise en deux segments principaux. D’une part, le segment Vendeur qui comprend les services de paiement, les solutions logicielles, le matériel et les services financiers offerts aux commerçants. La suite d’outils se compose de plus de 30 logiciels, matériels et services.

D’autre part, le segment Cash App comprend des outils financiers mis à la disposition des particuliers, tels que les paiements et les transferts P2P ou les investissements en Bitcoin et en actions. Square permet aussi au vendeur d’accepter les paiements fractionnés sur n’importe quel canal.

Le chiffre d’affaires de Square est réalisé à 97 % aux États-Unis.

Résultats financiers de Square

Les données suivantes concernent l’année 2020, exceptée la capitalisation boursière (01/10/2021) :

- Capitalisation boursière : 110 milliards de dollars ;

- Chiffre d’affaires : 9,49 milliards de dollars ;

- Résultat opérationnel: -18,8 millions de dollars ;

- Résultat net: 213 millions de dollars ;

- Trésorerie nette: 1,27 milliards de dollars.

Faut-il investir en Bourse dans l’action Worldline ou dans l’action Square ?

Avantage à l’action Square par rapport à l’action Worldline pour son innovation et sa capacité à prendre des risques sur un marché en pleine évolution. Square se donne les moyens de ses ambitions sur le paiement fractionné avec l’acquisition de Afterpay en août 2021 pour 29 milliards de dollars. Square s’intéresse également aux crypto monnaies et particulièrement au Bitcoin dans lequel il avait investi 50 millions en 2020. Le défi de Square sera maintenant d’améliorer ses marges et d’augmenter ses profits.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation