Alors que l’inflation est l’un des principaux risques évoqués par de nombreux analystes financiers pour cette année, Café de la Bourse se penche sur cette notion clé. Découvrez dans cet article les principes de l’inflation, comment s’en protéger et en bénéficier dans le cadre de ses placements.

Qu’est-ce que l’inflation ?

Le taux d’inflation correspond à la hausse généralisée et durable des prix à la consommation.

Un individu A ayant un salaire mensuel de 2 000 € fixe verra son pouvoir d’achat baisser en cas d’inflation.

La déflation est le phénomène inverse : la baisse généralisée et durable des prix à la consommation.

Le site France-inflation.com propose un calculateur d’inflation depuis 1901. D’après leur estimation, 1 000 € de 1980 équivaut à 3 000 € de 2018.

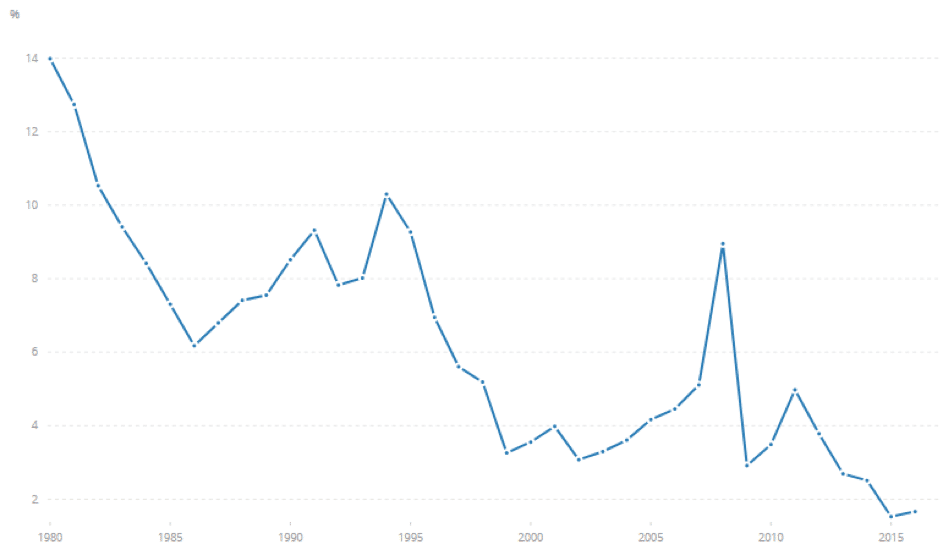

Courbe de taux (en %) d’inflation mondiale (prix à la consommation) entre 1980 et 2016

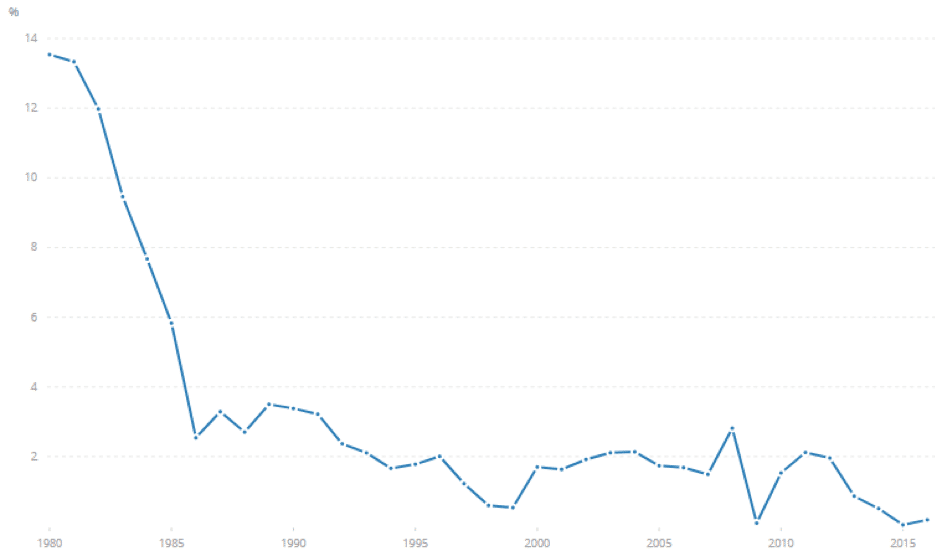

Courbe de taux (en %) d’inflation française (prix à la consommation) entre 1980 et 2016

Sources : https://donnees.banquemondiale.org

Inflation depuis 2016, prévisions et actualités

Courant 2016 et 2017, l’inflation française a progressé de 0,2 % et 1 %. Les prévisions émises par la banque de France pour cette année et 2019 sont de 1,2 % et 1,4 %.

Son principal catalyseur est l’accélération de la croissance du PIB établie à 1,1 % en 2016 et 1,9 % en 2017. Côté prévisions, elles s’établissent à 2 % pour cette année et 1,8 % pour 2019.

La politique de la Banque Centrale Européenne (BCE) souhaite un taux d’inflation proche de 2 %, synonyme d’une économie saine. Cependant, le rôle de la BCE étant de veiller à la stabilité des prix, on peut se demander pourquoi souhaiter un taux d’inflation de 2 % ?

La principale raison est la volonté d’obtenir une marge contre le risque de déflation, pouvant potentiellement avoir des conséquences négatives sur l’économie globale d’un pays.

Une autre raison est l’allégement du poids de la dette. Cette dernière en effet n’est pas indexée à l’inflation car, étant principalement à taux fixe, si les prix augmentent, les rentrées fiscales de l’État augmentent et la « valeur » de la dette s’amoindrit.

En France, ces derniers mois, le chômage a baissé et les salaires ont progressé. Cette situation devrait mécaniquement être favorable à l’inflation et aux objectifs de 2 % de la BCE.

Cette relation (baisse du chômage / augmentation des salaires / inflation) est moins marquée depuis la crise de 2008, du fait de l’intensification de la mondialisation, de la concurrence internationale et d’emplois plus précaires.

Ce phénomène de dé-corrélation dont le principal indicateur est la courbe de Phillips a pris le terme de « casse-tête » par les économistes.

Malgré une inflation en dessous des objectifs, la bonne tenue des indicateurs économiques actuels ont conduit la politique économique de la BCE à opter pour la normalisation via la remontée des taux d’intérêts et la baisse progressive du QE (Quantitative Easing).

Quels placements choisir pour se protéger de l’inflation ?

Assurance vie fonds euros

Ces placements sont principalement composés d’obligations, le capital est garanti.

Certains établissements financiers proposaient des contrats à un taux net supérieur à 2 % en 2017. Cependant, il est à souligner que le taux moyen des fonds euros en 2017 était de 1,8 %, confirmant la baisse continue depuis 2000 (taux moyen de 5,3 %). À titre d’exemple, en 2013, la performance du fonds euros s’élevait en moyenne à 2,8 %.

Les taux actuels permettent un placement garanti supérieur à l’inflation. Il faut également souligner qu’une inflation entraînera une remontée des taux par la BCE et donc une performance accrue des fonds euros, placement idéal en période d’inflation.

Un placement en assurance-vie ne doit cependant pas être constitué d’un seul fonds euro. Pensez à répartir votre capital entre fonds euro sécurisé et unités de compte à risques mais potentiellement plus rémunératrices. La répartition entre ces deux enveloppes dépendra bien sûr de votre profil de risque.

Immobilier locatif

L’indice de référence des loyers étant indexé sur l’indice des prix à la consommation, les propriétaires bailleurs peuvent donc choisir de corréler leurs loyers à l’inflation.

Attention toutefois au phénomène de hausse des taux de crédits immobiliers liés à l’inflation ayant un impact sur la rentabilité globale du projet d’investissement à but locatif.

Concernant les valeurs des biens immobiliers, elles ont tendance à s’apprécier lors des phases inflationnistes.

Foncière cotée et SCPI : société civile de placement immobilier

Investir dans les bureaux professionnels via des foncière cotées ou des SCPI est un autre moyen de se protéger de l’inflation car l’immobilier professionnel est en partie indexé sur l’indice des prix à la consommation. C’est notamment pour cela que les foncières cotées et les SCPI sont des investissements généralement rémunérateurs sur le long terme.

L’investissement dans la pierre papier présente aussi l’avantage de la diversification du parc immobilier. De fait, une SCPI est investie dans de nombreux actifs immobiliers avec des caractéristiques différentes (bureaux, commerces, entrepôts, etc.), des localisations différentes, des locataires différents.

Inflation : quels placements pour en profiter ?

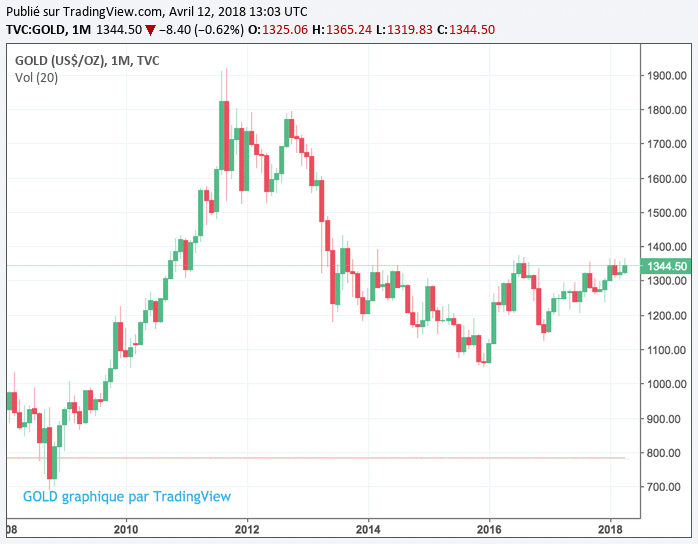

En cas d’inflation : investir dans l’or

L’or est historiquement considérée par les investisseurs comme valeur « refuge » contre l’inflation.

L’or est non adossé aux dettes d’États contrairement aux grandes devises et peut aussi protéger des risques systémiques de marchés.

Avec le retour de l’inflation, certains analystes présentent des estimations fixées à 1 500 $ l’once (31 grammes d’or) pour 2018, son cours est actuellement de 1 324 $ l’once.

Voici cours de l’or depuis 2008

Source : Cours de l’or TradingView

En cas d’inflation : choisir les matières premières

Pétrole, métaux de base, produits agricoles sont de natures différentes aux actifs financiers.

En cas de forte inflation, le pouvoir d’achat avec un billet de 50 € ou 50 $ baisse mais la quantité de baguettes de pain produites avec 1 kg de farine de blé reste la même, tout comme la distance parcourue avec 1 litre d’essence ou la quantité de matériaux nécessaires à la construction d’une maison.

C’est pourquoi investir dans les matières premières offre une certaine protection contre les mouvements inflationnistes.

En cas d’inflation : opter pour des OPCVM

Certains fonds dédiés comme G Fund – Global Breakeven Inflation émis par Groupama Asset Management protègent également contre l’inflation. La composition du fonds a été spécialement pensée pour lutter contre ce risque.

La confiance, élément essentiel en cas d’inflation

La littérature économique explique principalement l’inflation par des indicateurs : PIB, croissance, emploi, politique des banques centrales, etc.

Nous souhaitons y ajouter un élément central : la confiance.

La monnaie possède la valeur que lui attribuent ses usagers.

La récente montée spectaculaire des cryptos monnaies est une piste de réflexion sur ce principe de confiance dans les monnaies conventionnelles. Le Bitcoin est passé de quelques centimes lors de sa création en 2009 à près de 20 000 $ en décembre 2017. Cet attrait récent massif des investisseurs s’explique potentiellement par la quantité de Bitcoins en circulation fixée à un maximum de 21 millions contrairement à la masse monétaire des grandes devises fixée au bon vouloir des besoins des banques centrales et commerciales.

Pour conclure en cas d’inflation importante, les meilleurs placements sont l’immobilier et l’or.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation