Si l’idée d’investir en Bourse ou de réaliser des activités de trading avec 0 frais ni commissions vous tente, Robinhood fait partie des courtiers Bourse à succès dans ce domaine.

Qu’il s’agissent des actions, des ETF, des options et même des crypto monnaies, le modèle du 0 commissions de Robinhood a déjà séduit 18 millions de clients, principalement américains, ce qui a propulsé ce courtier en Bourse en tête des courtiers en ligne en termes de nombre de clients aux États-Unis.

À la suite du dépôt de son formulaire S-1 auprès de la SEC le 1er juillet, l’IPO Robinhood ne devrait plus tarder, bien que le groupe n’ait pas encore communiqué la date précise ni le prix d’introduction de l’action Robinhood en Bourse dont le code ticker sera « HOOD ». Café de la Bourse a analysé les chiffres clés de ce broker favoris des boursicoteurs Millennials.

Découvrez également le profil et les services de Robinhood ainsi que les résultats financiers et les éléments concernant l’introduction en Bourse Robinhood, notamment en termes de valorisation.

Pour finir, nous tenterons de déterminer s’il peut être intéressant ou non de participer à l’introduction en Bourse de Robinhood.

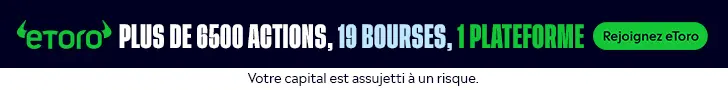

IPO Robinhood : 5 chiffres clés du courtier Bourse préféré des jeunes investisseurs

18 M : 18 millions de clients pour Robinhood

+ 145 % : croissance du nombre de clients entre 2019 et 2020

40 mds $ : valorisation de l’IPO Robinhood

0 : pas de commissions de trading

2013 : création de Robinhood

Robinhood : un courtier en Bourse sans commission

Le groupe Robinhood Markets Inc. a été créé en avril 2013 par deux mathématiciens californiens : Vladimir Tenev et Baiju Bhatt. Leur concept est « d’offrir à chacun l’accès aux marchés financiers » sans seuil de dépôt minimum ni commission de courtage.

À la suite de nombreuses levées de fonds auprès d’investisseurs privés au cours des trois dernières années, tels que Sequoia Capital ou encore D1 Capital Partners pour ne citer que les plus récents, la valorisation actuelle de Robinhood avoisinerait les 40 milliards de $ lors de son introduction en Bourse.

Quel est le business model de Robinhood pour générer du chiffre d’affaires ?

Quatre principales sources de revenus permettent à Robinhood de générer ses revenus :

- la perception d’intérêts issus des dépôts de ses millions de clients ;

- l’offre Robinhood Gold qui propose du trading sur marge (à effet de levier) ainsi que des services tels que le trading en dehors des heures standards d’ouvertures des marchés boursiers (l’offre débute à partir de 5 $ par mois) ;

- la perception de revenus issus des grand brokers dits « market-makers » qui reversent des micros commissions à Robinhood si ses clients passent par leurs biais ;

- le prêt d’actions à d’autres investisseurs qui utilisent des stratégies d’investissement sophistiquées comme le recours à l’effet de levier ou la vente à découvert.

L’idée de Robinhood est donc très ingénieuse car la société parvient à générer des revenus tout en proposant une offre de courtage sans commission à ses clients (en dehors de l’offre Robinhood Gold, qui elle est payante, mais reste très abordable, à partir de 5 $ par mois comme mentionné précédemment).

Offres de services du courtier en ligne Robinhood

Gestion des liquidités et carte bancaire

Robinhood propose une rémunération de 0,30 % sur les liquidités de ses clients. Il existe également une carte bancaire : Robinhood debit card, acceptée au sein de tous les distributeurs compatibles Masterdard (+ de 75 000 aux USA), ainsi que lors d’achats en boutique ou en e-commerce.

Investir en actions et ETF

L’accès au trading sur actions et ETF est gratuit et sans commission.

Plus de 5 000 actions de sociétés cotées sont disponibles, ainsi que la majorité des ETF américains.

Investir en options

Les options permettent de se positionner à la hausse ou la baisse sur de nombreuses actions américaines ou internationales si elles sont de type ADR (American Depositary Receipt).

Offre Robinhood Gold

Robinhood Gold est une offre permettant l’accès au trading sur marge (à effet de levier) sur les actions ou les fonds. L’abonnement de base est facturé 5 $ par mois.

Environ 1 700 actions « trade on margin » sont disponibles chez Robinhood, le trading sur marge permet d’investir des sommes bien plus importantes que le solde du compte du client. Le risque est également en conséquence.

Investir en crypto monnaie

Robinhood permet l’accès aux crypto monnaies 24h / 24 et 7j / 7.

Actions fractionnées

L’investissement en actions fractionnées permet, selon le montant choisi, de constituer un portefeuille diversifié et équilibré.

Par exemple, un trader ayant un compte de 2 000 $ ne peut pas acquérir une action Amazon actuellement valorisée plus de 3 500 $. Grâce aux actions fractionnées, cet investisseur peut se créer un portefeuille équilibré de 20 actions (par exemple) dont Amazon, à hauteur de 100 $, sous forme d’actions fractionnées.

La majorité des membres Robinhood utilisent pour investir en Bourse l’application mobile. La plateforme est également disponible sur ordinateur et tablette.

Les investisseurs millennials de Robinhood

80 % des utilisateurs de Robinhood sont de la génération des Millennials (nés entre 1980 et 2000). Ainsi, l’âge moyen des investisseurs sur Robinhood est de 26 ans !

Le succès de l’offre est tel que la hausse des indices boursiers à la suite du krach du Covid-19 est en partie attribuée au trading en Bourse des utilisateurs de Robinhood.

Depuis fin janvier, Robinhood est sous le feu des projecteurs en raison de ces utilisateurs, investisseurs particuliers, qui ont réussi à mettre en difficulté les hedge funds et leurs stratégies de vente à découvert sur l’action GameStop par le biais d’un short squeeze sur le titre. Et les investisseurs particuliers qui tradent depuis la plateforme Robinhood et échangent sur le forum Reddit ne se sont pas arrêtés là. GameStop n’est que l’emblème de la croisade qu’ils mènent contre l’élite financière. Ils investissent en effet sur plusieurs actifs vendus à découvert par des fonds activistes et leur nombre leur permet de modifier les cours et de tenir tête à des fonds d’envergure.

La croissance du nombre d’utilisateurs est exponentielle : il y avait 3,3 millions d’investisseurs sur Robinhood en 2018 et il y en a actuellement 18 millions.

Notons également que 50 % des membres de Robinhood utilisent la plateforme quotidiennement et que 90 % d’entre eux l’utilisent au minimum une fois par semaine.

D’ailleurs, avec le succès de Robinhood de nouveaux acteurs du trading en Bourse sans commission sont apparus ces dernières années tels que Trading212, eToro, XTB, BUX Zero ou encore Trade Republic.

Résultats financiers de Robinhood

Robinhood profite d’un élan de croissance remarquable que l’on peut facilement qualifier d’exponentielle au cours des dernières années, comme en attestent les diagrammes et graphiques suivants (issus du document officiel S-1 pré-IPO déposé par Robinhood auprès de SEC en date du 1er juillet 2021).

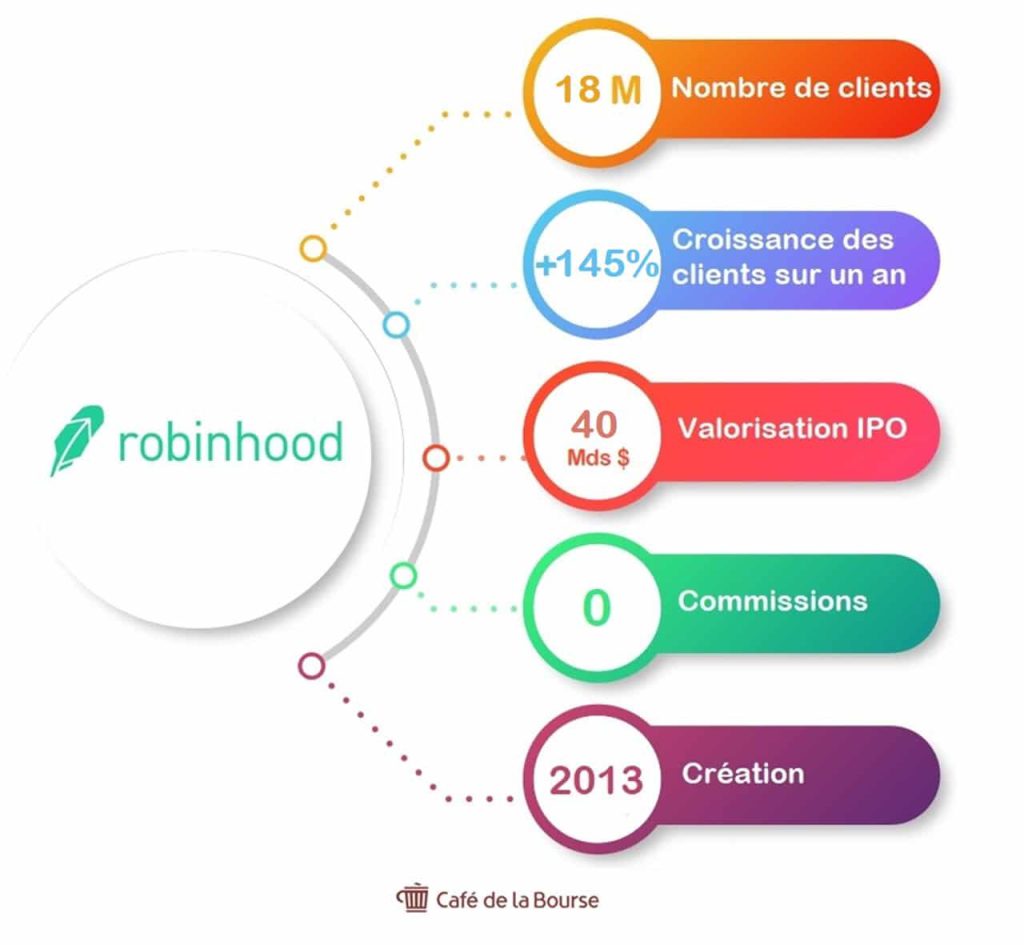

Croissance du nombre de clients Robinhood depuis 2013

Source : Document officiel Robinhood pré-IPO S-1 p.121 (hors traduction)

Robinhood comptait 40 000 comptes clients en 2014, pour avoisiner les 2 millions en 2017. Le seuil des 12,5 millions de clients a ensuite été atteint en 2020 et la tendance se poursuit au 1er trimestre 2021 qui a vu le courtier Bourse atteindre le seuil des 18 millions de comptes clients.

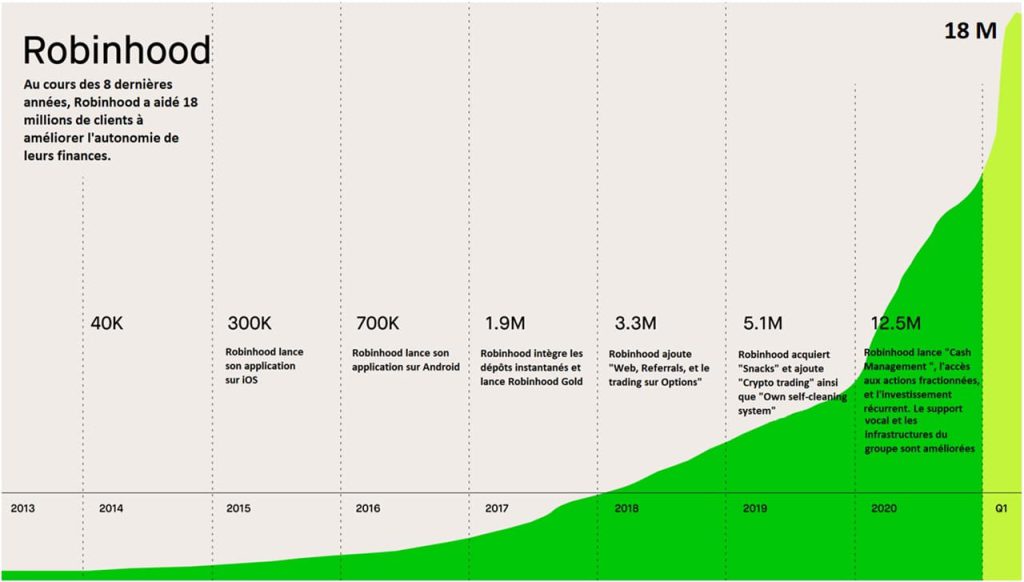

Croissance du nombre d’utilisateurs actifs en base mensuelle

(Retenus au mois de décembre de chaque année)

Source : Document officiel Robinhood pré-IPO S-1 p.122 (hors traduction)

Au cours des 4 dernières années (2017-2020), le nombre d’utilisateurs actifs (en base mensuelle) a été multiplié par 10, passant de 1,8 millions en 2017 à 11,7 millions en 2020.

Plus impressionnant, ce chiffre passe de 11,7 millions en décembre 2020 à 17,7 millions en mars 2021, soit une croissance de + 51 % sur le seul 1er trimestre 2021.

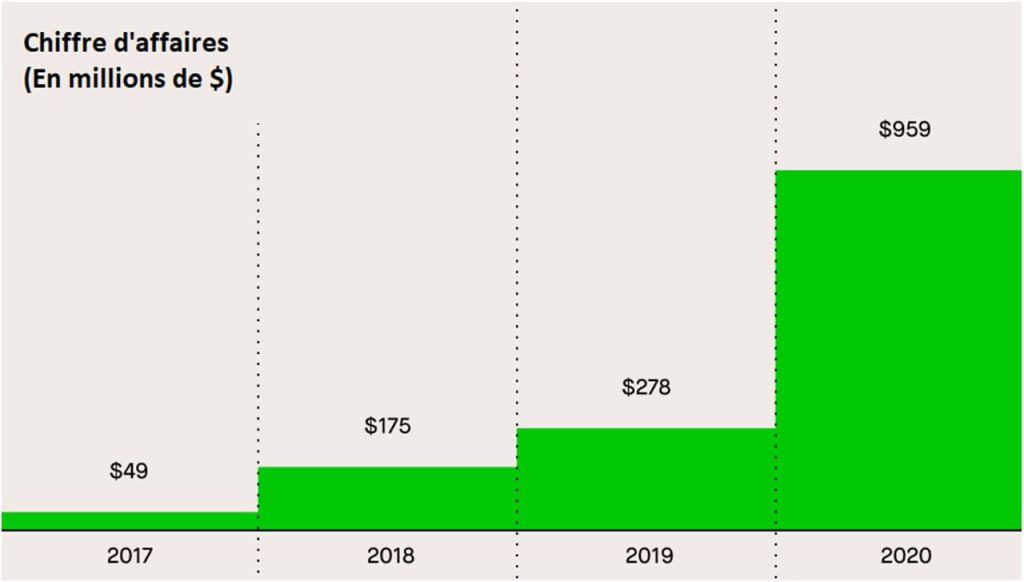

Croissance du chiffre d’affaires de Robinhood depuis 4 ans

Source : Document officiel Robinhood pré-IPO S-1 p.122 (hors traduction)

Le chiffre d’affaires de Robinhood a été multiplié par presque 20 au cours des 4 dernières années, passant de 40 millions à $ à 959 millions de $ (proche du milliard de $). Ce niveau de croissance est remarquable car il représente une augmentation de + 245 % entre 2019 et 2020.

De plus, au titre du 1er trimestre 2021 Robinhood enregistre un chiffre d’affaires de 552 millions de $, un montant en croissance de + 309 % à période constante (128 millions d’€ au 1er trimestre 2020).

Évolution du résultat net de Robinhood depuis 4 ans

Source : Document officiel Robinhood pré-IPO S-1 p.122 (hors traduction)

Le groupe Robinhood accuse des pertes entre 2017 et 2019, notamment en 2018 (- 57 millions de $) et en 2019 (- 107 millions de $), mais réalise un léger profit de 7 millions de $ en 2020.

Ces résultats financiers pouvant à première vue être analysés comme insatisfaisants doivent être interprétés en considération de son modèle actuel « growth » (de croissance). En effet, ce type de sociétés, souvent de type start-up, consacrent la majorité de leurs ressources à leur croissance au cours de leurs premières années d’activité.

IPO Robinhood : analyse de l’introduction en Bourse de Robinhood

Nous savons donc que le document officiel S-1 pré-IPO de Robinhood a été déposé à la SEC* le 1er juillet 2021 mais le groupe n’a pas encore communiqué sur le jour de l’introduction en Bourse de Robinhood ni sur le cours d’introduction de l’action Robinhood sur le Nasdaq.

Le symbole (ticker) de l’action Robinhood sera « HOOD ». Le groupe espère lever 100 millions de $ en Bourse grâce à l’IPO Robinhood.

Voici également les 4 dernières levées de fonds de Robinhood :

- août 2020 : 200 millions de $ auprès de D1 Capital Partners ;

- septembre 2020 : 460 millions de $ auprès de Andreessen Horowitz, Sequoia Capital, DST Global, Ribbit Capital, D1 Capital Partners et 9Yards Capital ;

- janvier 2021 : 1 milliard de $ auprès de Sequoia Capital, Goldman Sachs et JP Morgan ;

- février 2021 : 2,4 milliards de $ auprès de Index Ventures, ICONIQ Capital, Andreessen Horowitz, Sequoia Capital, New Enterprise Associates et Ribbit Capital.

RobinHood cumule plus de 5 milliards de $ de levées de fonds depuis mars 2018 et le groupe cible une valorisation globale d’au moins 40 milliards de $ selon le Financial times.

Faut-il investir et participer à l’introduction en Bourse de Robinhood ?

Robinhood apporte un modèle disruptif : l’accès à la finance de marché pour tous et sans frais de courtage. Sa croissance est vraiment remarquable avec + 309 % de hausse du chiffre d’affaires entre le 1er trimestre 2020 et le 1er trimestre 2021 et de + 1 857 % sur 4 ans (2017-2020).

L’exercice relatif à l’estimation de la future capacité à générer des profits de Robinhood est difficile à ce stade, du moins durant le temps que le groupe alloue encore ses ressources principalement à la croissance de son activité.

Le compte de résultat de 2020 de Robinhood indique des dépenses conséquentes en marketing et en développement / technologie :

- Chiffre d’affaires 2020 : 958,8 millions de $

- Frais de Brokerage : 111,1 millions de $

- Développement / technologie : 215,6 millions de $

- Opérations : 137,9 millions de $

- Marketing : 185,7 millions de $

- Frais généraux et administratifs : 294,7 millions de $

Total des dépenses opérationnelles : 945 millions de $

= résultat opérationnel : 13,8 millions de $

- Provisions sur impôts et taxes : 6,4 millions de $

= bénéfice net : 7,4 millions de $

Nous pouvons donc penser que lorsque la phase de croissance de Robinhood sera à maturité, le groupe devrait ensuite diminuer ses dépenses en développement / technologie et en marketing, soit plus de 400 millions de $ (brut) pour ces 2 postes.

Bien sûr, ces dépenses ne disparaîtront pas une fois la phase de croissance à son apogée mais nous pouvons par exemple tabler sur un scénario de conservation de 50 % une fois l’activité à maturité, soit 200 millions de $ d’économies de dépenses converties en profits.

Si l’on reprend l’exemple de 2020, le groupe a réalisé un bénéfice de 7,4 millions de $ auquel l’on ajoute les 200 millions de $, soit 208 millions de $ de profit dans le cadre de ce scénario.

Le calcul de certains ratios devient alors intéressant tel que le taux de marge bénéficiaire sur chiffre d’affaires (208 / 958 = 21,7 %), ce qui est excellent.

D’autre part, nous savons que Robinhood vise une valorisation boursière de 40 milliards de $ lors de son IPO, la rentabilité bénéficiaire des actions Robinhood devient alors bien moindre (208 / 40 000 = 0,52 %).

Cette analyse de scénario reste hypothétique et indique que Robinhood devrait à première vue être capable de générer des profits intéressants en termes de marge bénéficiaire sur chiffre d’affaires lorsque sa phase de croissance sera à maturité grâce à des économies de dépenses opérationnelles (notamment les coûts en marketing et en développement / technologie). D’autre part, si le groupe capitalise 40 milliards de $ en Bourse comme prévu, la rentabilité bénéficiaire de l’actionnaire apparaît subjectivement comme trop faible à l’instant T (0,52 %).

Cependant, si la croissance se poursuit à ce rythme elle devrait permettre d’améliorer cette rentabilité bénéficiaire pour l’actionnaire.

Selon nous, souscrire à l’introduction en Bourse de Robinhood s’avère donc plutôt risqué au regard des fondamentaux actuel de Robinhood. Mais rappelons que les marchés boursiers apprécient actuellement particulièrement les modèles à forte croissance, passant outre les considérations de rentabilités bénéficiaires ! L’action Robinhood pourrait donc connaître de bons débuts en Bourse.

Inscrivez-vous gratuitement à notre newsletter et recevez toutes nos dernières analyses

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation