Saudi Aramco, la plus grande société mondiale en termes de capitalisation boursière a été introduite en Bourse (IPO) le 12 décembre 2019.

Sa place de cotation principale est la Bourse saoudienne de Tadawul. Cette IPO a été catalysée par le prince héritier saoudien Mohammed ben Salman dans le cadre du grand programme de diversification de l’Arabie Saoudite qui vise à réduire la forte dépendance de son économie au pétrole.

Nous évoquerons en premier lieu, la capitalisation boursière de Saudi Aramco qui avoisine celle de l’ensemble des sociétés du CAC 40, une aubaine pour la place boursière de Tadawul. Ensuite, coup d’œil sur les niveaux de production et les réserves pétrolières de Saudi Aramco.

Nous verrons également si l’IPO de Saudi Aramco peut être qualifiée de « poule aux œufs d’or » pour l’investisseur, puis nous analyserons les comptes de la société ainsi que l’attractivité de son rendement du dividende, baromètre à l’appui.

Comment s’est déroulée la première journée de cotation de l’action Saudi Aramco ? Nous avons aussi analysé cette première séance boursière du 12 décembre 2019.

Nous évoquerons enfin les risques potentiels d’un investissement en actions Saudi Aramco et tenterons de répondre à la question : faut-il investir en Bourse dans Saudi Aramco ?

Action Saudi Aramco : cours Saudi Aramco en Bourse

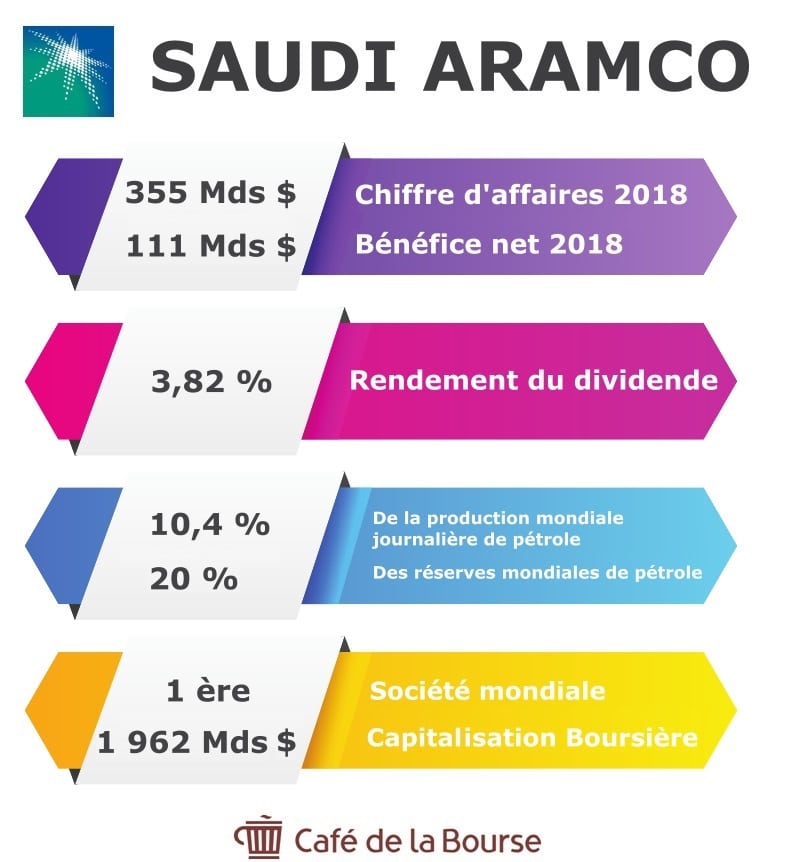

Infographie : chiffres-clé de Saudi Aramco

355 milliards de dollars : chiffre d’affaires 2018

111 milliards de dollars : bénéfice net 2018

3,82 % : rendement du dividende

10,4 % de la production mondiale journalière de pétrole

20 % des réserves mondiales de pétrole

1ère société mondiale

1 962 milliards de dollars de capitalisation boursière

Saudi Aramco coté en Bourse : une capitalisation proche de l’ensemble du CAC 40

Saudi Aramco est un véritable mastodonte du secteur pétrolier. D’un point de vue financier, son niveau d’activité atteint le record mondial avec 356 milliards de $ de chiffre d’affaires réalisé en 2018 pour un bénéfice net de 111 milliards de $.

En comparaison, la 2ème (et ex-1ère) plus grande société mondiale cotée en Bourse, Apple, affichait 260 milliards de $ de chiffre d’affaires et 55 milliards de $ de bénéfice net pour son année comptable, clôturée le 30 septembre 2019.

L’action Saudi Aramco a débuté sa première journée de cotation le 12 décembre 2019, avec une hausse de + 10 % peu de temps après son ouverture, portant brièvement sa capitalisation boursière à 2 000 milliards de $.

Une telle capitalisation boursière, à hauteur de 2 000 milliards de $, est presque équivalente au cumul des capitalisations boursières de toutes les sociétés du CAC 40 réunies (1 815 milliards d’€ au 13 décembre 2019, soit 2 021 milliards de $).

Dans un premier temps, le géant mondial de l’or noir a vendu 1,5 % de ses parts sur les marchés boursiers, soit une recette d’environ 25,6 milliards de $ pour Saudi Aramco. 1 % supplémentaire de ses parts devrait également être mis sur les marchés boursiers en 2020, avec l’objectif global à plus long terme d’ouvrir au public 5 % de son capital.

Saudi Aramco est coté sur la Bourse de Tadawul, une place boursière relativement peu connue du grand public qui se situe dans la ville de Riyad, capitale l’Arabie Saoudite.

Le principal indice boursier de la Bourse de Tadawul est le Tadawul All Share qui compte actuellement 190 sociétés.

Saudi Aramco sera de loin la plus grande capitalisation de l’indice avec 7 360 milliards de SAR (Riyals saoudiens).

La deuxième plus grande capitalisation de l’indice Tadawul All Share est Basic Industry avec 270 milliards de SAR (72 milliards de $) et la troisième capitalisation est Saudi Telecom avec 198 milliards de SAR (52,8 milliards de $).

Cette introduction en Bourse de Saudi Aramco, plus grande capitalisation au monde, va donc mettre la place boursière saoudienne « sur le devant de la scène » du monde de la finance.

Réserves de pétrole et production d’or noir de Saudi Aramco

Les réserves de Saudi Aramco sont actuellement légèrement supérieures à 250 milliards de barils de pétrole, soit approximativement 20 % des réserves pétrolières mondiales (1 240 milliards de barils).

Du côté des niveaux de production, Saudi Aramco a extrait 10,3 millions de barils par jour courant 2018, soit 10,4 % de la production mondiale quotidienne (99,2 milliards de barils par jour courant 2018).

Outre ces niveaux de réserves et de productions titanesques pour le géant saoudien de l’or noir, le chiffre le plus spectaculaire est sans doute son coût de revient (coût de production) fixé à 2,80 $ le baril !

Il s’agit d’un des plus bas coûts de revient au monde pour une compagnie pétrolière. Il s’avère en effet que les gisements saoudiens particulièrement favorables à l’exploitation permettent une extraction simple et peu coûteuse. Étant donné que le cours du baril de pétrole est actuellement proche des 60 $, nous vous laissons imaginer l’ampleur des profits bruts de Saudi Aramco avec de tels coûts de revient.

L’IPO de Saudi Aramco : la poule aux oeufs d’or pour les investisseurs ?

L’objectif moyen/long terme de Saudi Aramco est d’ouvrir 5 % de son capital aux investisseurs. Même dans ce cas, la société restera majoritairement gouvernementale en termes de droits de vote.

Le gouvernement saoudien détient plus de 95 % des actions de Saudi Aramco. La société est donc considérée comme une compagnie pétrolière nationale.

Courant 2018, Saudi Aramco a réalisé 111 milliards de dollars de bénéfice net.

L’action Saudi Aramco cote actuellement 36,80 SAR en clôture de son premier jour de cotation du 12 décembre 2019, soit une capitalisation boursière de 7 360 milliards de SAR (1 962 milliards de $).

Avec 111 milliards de $ de bénéfice net 2018, la rentabilité bénéficiaire actuelle de l’action Saudi Aramco est donc de 5,66 %. Cela signifie que pour une 1 action au prix actuel de 36,80 SAR (9,81 $), Saudi Aramco génère un BPA 2018 (Bénéfice Par Action) de 2,08 SAR (0,55 $).

Ce niveau de rentabilité est assez intéressant pour une compagnie de l’ampleur de Saudi Aramco. Cela signifie également que l’action Saudi Aramco se paye 17,67 fois son bénéfice (sur la base de celui de 2018).

Selon ce critère, on peut affirmer que Saudi Aramco possède une valorisation plutôt attractive en Bourse, et que son prix ne semble pas surcoté au regard de ses profits.

La société peut ensuite décider d’utiliser son bénéfice pour augmenter sa croissance, distribuer des dividendes aux actionnaires, ou renforcer ses capitaux propres.

L’analyse du dernier bilan de Saudi Aramco au 30 juin 2019 indique une valeur de capitaux propres de 273 milliards d’euros. Il s’agit de la somme des actifs de Saudi Aramco (ce que la société possède) soustraite de ses passifs (ce que la société doit). Les capitaux propres sont également appelés « actif net ».

La valorisation des capitaux propres de Saudi Aramco, à hauteur de 273 milliards de $, est donc assez faible sur la base d’une capitalisation boursière de 1 962 milliards de $. Cela signifie parallèlement que la société est relativement chère selon ses capitaux propres.

Néanmoins, son ratio d’endettement financier est très raisonnable avec 46 milliards de $ de dettes financières pour une valeur de capitaux propres de 273 milliards de $. Le ratio d’endettement de Saudi Aramco ressort donc à 0,17 au 30 juin 2019.

Notons également que la société prévoit de verser un minimum de 75 milliards de $ de dividendes par an, soit 3,82 % de rendement pour l’investisseur sur la base d’une capitalisation boursière de 1 962 milliards de $.

En conclusion, Saudi Aramco, en Bourse, présente une rentabilité bénéficiaire et un niveau de dividende intéressants mais reste assez chère au regard de son bilan. En contrepartie, son endettement est très raisonnable.

Analyse des résultats financiers de Saudi Aramco

Voici les derniers résultats financiers de Saudi Aramco en 2017, 2018 ainsi que les résultats semestriels 2019.

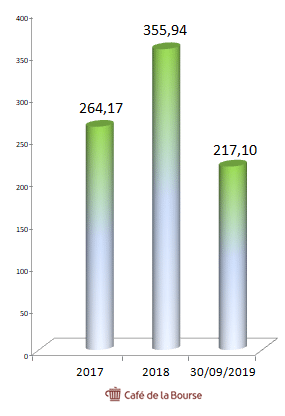

Chiffre d’affaires de Saudi Aramco

Évolution du chiffre d’affaires de Saudi Aramco depuis 2017 (en milliards de $)

Le chiffre d’affaires de Saudi Aramco a été en croissance de + 35 % entre 2017 et 2018. Il passe de 264,17 milliards de $ à 355,94 milliards de $. Concernant le chiffre d’affaires au titre des trois premiers trimestres 2019, il est établi à 217,10 milliards de $ (en baisse de 6,93 % par rapport au chiffre d’affaires des trois premiers trimestres 2018).

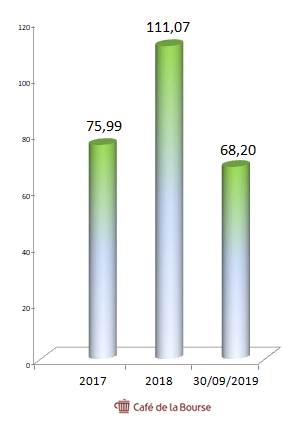

Bénéfice de Saudi Aramco

Évolution du bénéfice net de Saudi Aramco depuis 2017 (en milliards de $)

Le bénéfice net de Saudi Aramco a été en croissance de + 46 % entre 2017 et 2018. Il passe de 75,99 milliards de $ à 111,07 milliards de $. Notons que Saudi Aramco est une société très rentable qui bénéficie d’une marge bénéficiaire 2018 de 31,20 % (bénéfice net divisé par le chiffre d’affaires). Celle-ci a été de 28,77 % en 2017.

Concernant le bénéfice net au titre des trois premiers semestres 2019, il est établi à 68,19 milliards de $ (en baisse de 18,16 % par rapport au bénéfice net de l’an dernier en période constante).

Bilan de Saudi Aramco

Les actifs totaux de Saudi Aramco s’élèvent à 379,85 milliards de $ au bilan semestriel établi le 30 juin 2019. Ils sont principalement composés de 247,87 milliards de $ d’immobilisations corporelles (structures et matériels de production pétrolière) ainsi que de 39,53 milliards de $ de trésorerie et équivalents de trésorerie.

Les passifs totaux du groupe s’élèvent à 106,75 milliards de $ et sont principalement composés d’une dette financière de 46,10 milliards de $, ainsi que d’une dette au profit du gouvernement saoudien, de 18,44 milliards de $.

Les capitaux propres (actif net de dettes) de Saudi Aramco s’élèvent à 273,10 milliards de $.

Le ratio d’endettement financier sur actif (capitaux propres) net de Saudi Aramco est de 0,17. C’est un très bon ratio car il signifie que la dette financière du groupe représente seulement 17 % de sa valeur de capitaux propres.

Attractivité de l’introduction en Bourse de Saudi Aramco selon sa valorisation en Bourse

Au sein de son document de présentation aux investisseurs de septembre 2019, Saudi Aramco s’engage à verser un minimum de 75 milliards de $ de dividendes à compter de 2020 :

« Le conseil d’administration a déclaré son intention de distribuer un dividende en base annuelle de 75 milliards de $ à compter de 2020. Entre 2020 et 2024, si les dividendes annuels déclarés sont inférieurs à 75 milliards de $, les dividendes destinés aux actionnaires non gouvernementaux seront prioritaires afin qu’ils reçoivent leur part proportionnelle d’un dividende équivalent à 75 milliards de $. Dans ce cas, le gouvernement recevra le montant restant du dividende. »

En considération de ces éléments, les rendements futurs de l’action Saudi Aramco seront de 3,82 % sur la base de sa capitalisation boursière actuelle, soit approximativement 1,41 SAR (0,38 $) de dividende par action (le cours actuel de l’action Saudi Aramco est de 36,80 SAR (9,81 $) au 12 décembre 2019.

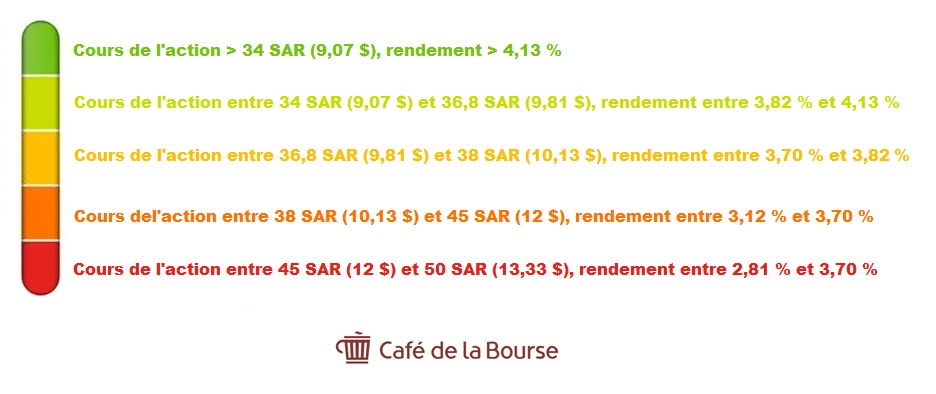

Voici le baromètre de l’attractivité de l’action Saudi Aramco au regard de son dividende :

En toute logique, plus l’action Saudi Aramco est chère, mois son rendement sera élevé à dividende constant.

Un cours de Bourse de l’action Saudi Aramco inférieur à 34 SAR (9,07 $) va servir un rendement annuel du dividende supérieur à 4,13 %, tandis qu’un cours supérieur à 50 SAR (13,33 $) va faire chuter le rendement du dividende à moins de 2,81 %.

Au cours actuel de 36,80 SAR (9,81 $) l’action Saudi Aramco offre un rendement de 3,82 % à compter de 2020.

Analyse du cours de l’action Saudi Aramco lors de la 1ère cotation en Bourse

Le gong a sonné le 12 décembre 2019 pour l’entrée en Bourse de la première compagnie mondiale. Retour sur cette première séance en détails :

Évolution du cours de l’action Saudi Aramco lors de sa première journée de cotation

Source : Tradingview (hors tracés)

Le cours d’introduction en Bourse de l’action Saudi Aramco a été fixé à 35,20 SAR. Malgré une première bougie rouge durant les 5 premières minutes de cotation, le cours à ensuite augmenté jusqu’à un pic de 38,70 SAR (variation de + 10 % par rapport au cours d’IPO), 1 h 25 après l’ouverture.

L’engouement s’est ensuite amoindri avec une baisse constante pour clôturer sur un niveau de 36,80 SAR, soit une progression de 4,55 % par rapport à son cours d’IPO de 35,20 SAR.

Les volumes d’échanges ont été spectaculaires : ce ne sont pas moins de 417,9 millions de titres qui ont été échangés*, soit 4,16 milliards de $ sur la base d’un prix d’échange médian en séance de 37,35 SAR (9,96 $).

Le cours de Saudi Aramco est-il amené à changer et pourquoi ?

Une action est un actif financier donnant la propriété d’une fraction d’une société cotée en Bourse. Elle offre à l’investisseur des droits de vote liés ainsi que le droit de percevoir des coupons (dividendes, parts des bénéfices distribués aux actionnaires).

Toute action voit son cours de Bourse évoluer au fil du temps en fonction de l’offre et de la demande.

Durant les heures d’ouvertures des places boursières, les actions des sociétés cotées en Bourse sont donc disponibles aux échanges. Si les acheteurs sont plus nombreux, le prix de l’action va augmenter et si les vendeurs sont plus nombreux, le prix de l’action va baisser. L’évolution du cours de l’action Saudi Aramco est donc soumise au marché de l’offre et de la demande.

Ainsi, si Saudi Aramco annonce des résultats financiers futurs en croissance (chiffre d’affaires, bénéfices) voire des hausses de son dividende, le prix de l’action sera très probablement catalysé à la hausse.

À l’inverse, en cas de dégradation de ces fondamentaux, le cours de Bourse de l’action Saudi Aramco pourrait être amené à baisser.

Faut-il investir en Bourse dans Saudi Aramco ?

Le rendement du dividende de l’action Saudi Aramco, proche de 4 %, est plutôt intéressant. De plus, la société a annoncé des niveaux garantis de 75 milliards de $ de dividendes versés à ses actionnaires jusqu’en 2024.

Son versement semble également pérenne au regard des bénéfices de Saudi Aramco (111 milliards de $ en 2018).

Néanmoins, le géant du pétrole saoudien n’est pas un investissement « value » au regard de son bilan avec une valeur de capitaux propres (actifs soustraits des dettes) établie à 273 milliards de $ contre une capitalisation boursière de 1 962 milliards de $ au 12 décembre 2019.

La réponse à la question s’il faut ou non investir dans les actions de Saudi Aramco dépend donc du profil de l’investisseur :

La réponse est a priori non pour l’investisseur « value » (qui souhaite acquérir des sociétés bien valorisées selon leurs actifs). L’investisseur « growth » (qui souhaite investir dans des sociétés dont les résultats son en croissance régulière) devra effectuer une analyse approfondie des perspectives futures de Saudi Aramco ainsi que des marchés pétroliers.

Pour finir, l’investisseur « de rendement » souhaitant percevoir de bons niveaux de dividendes sera probablement favorable à un investissement en actions Saudi Aramco.

Action Saudi Aramco : plutôt sécurisé ou risqué d’investir ?

La société Saudi Aramco peut présenter un certain risque lié à sa valorisation au bilan. En effet, sa capitalisation boursière actuelle est 7 fois supérieure à sa valeur d’actif net (capitaux propres).

Néanmoins, la société est très rentable avec un niveau de marge bénéficiaire supérieure à 30 % et profite d’un coût de revient brut du baril de pétrole parmi les plus faible du monde fixé à 2,08 $ (le prix de vente du baril est actuellement de 60 $).

La pérennité de Saudi Aramco est donc a priori assurée au regard de son compte de résultat.

Un autre axe de risque éventuel pourrait être un passage massif aux motorisations électriques ou aux autres énergies non pétrolières. Néanmoins, cette grande transition est actuellement encore à un stade précoce et devrait prendre un certain nombre d’années à se mettre en place, si toutefois elle se confirme.

Quant au risque d’une découverte majeure venant en remplacement du pétrole, elle semble très peu probable. Les ingénieurs du monde entier y travaillent depuis des décennies et n’ont pour le moment rien trouvé de réellement efficient.

Un autre axe de risque pour une société est son endettement financier. Dans le cadre de Saudi Aramco, il y a très peu de danger : son ratio d’endettement financier sur capitaux propres est faible, fixé à 0,17. Il n’y a donc pas de risque particulier de solvabilité en cas d’éventuelle réduction des bénéfices.

Saudi Aramco sera la plus grande société au monde et semble avoir de beaux jours devant elle avec des réserves de pétrole suffisantes pour assurer plus de 50 ans d’exploitation. De plus, le groupe est peu endetté au regard de ses capitaux propres. Il n’y a donc pas de risque particulier de solvabilité en cas d’éventuelle réduction des bénéfices.

En conclusion, le risque de perte conséquente en capital liée à un investissement dans Saudi Aramco semble donc plutôt faible.

Comment acheter une action Saudi Aramco en Bourse ?

L’acquisition d’actions est possible par l’intermédiaire d’une banque traditionnelle, d’une banque en ligne ou d’un courtier en Bourse chez qui vous avez ouvert un compte-titres. L’action Saudi Aramco n’est pas éligible au PEA (Plan Épargne en Actions) car son siège social est situé hors de l’Union Européenne.

À noter que les banques et courtiers en ligne présentent très souvent des tarifs plus attractifs que les banques traditionnelles en matière d’investissement Bourse.

*source : Yahoo finance

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation