À la suite de la pandémie de Covid-19, le gouvernement américain a acté fin mars 2020 un grand plan de relance de 2 200 milliards de $.

Ce plan de relance a bénéficié, à hauteur de 910 milliards de $, aux grandes sociétés et aux PME américaines, notamment sous forme de prêts sans intérêts et de subventions pour aider à payer les salaires. Les compagnies aériennes, particulièrement touchées par des réductions massives de leurs trafics, ont également bénéficié de presque 30 milliards de $. Les collectivités et hôpitaux ont quant à eux été aidés à hauteur de 150 et 100 milliards de $. Le reste (un peu plus de 1 000 milliards de $) ont été alloués aux ménages américains sous formes de chèques de 1 200 $ par personne pour les revenus faibles. Les personnes au chômage ont également bénéficié de prolongations de leurs droits et d’indemnités complémentaires.

Un second plan de relance devrait prochainement être voté. Découvrez dans cet article les caractéristiques du second plan de relance américains et les enjeux qu’il soulève. Nous vous présenterons ensuite 3 grands groupes français cotés en Bourse qui pourraient potentiellement profiter des plans de relances américains du fait de leurs implantations conséquentes sur le territoire des États-Unis. Enfin, nous nous interrogerons sur les risques éventuels d’un investissement lié à ces plans de relances.

Quelles aides prévues par le plan de relance américain ?

Le second plan de relance américain suscite actuellement un débat pour le moins « houleux », qui divise les partis démocrates et républicains. Il est pour l’instant question d’un montant d’environ 900 milliards de $ et il existe aussi de nombreux désaccords entre Républicains et Démocrates sur la façon dont ces sous seront alloués. En effet, les Républicains militent pour des fonds alloués à la protection des entreprises, écoles et universités contre d’éventuelles poursuites pénales en provenance de salariés / étudiants ayant été contaminés par le Covid-19, tandis que les Démocrates souhaitent en premier lieu soutenir les ménages les plus modestes et venir en aide aux entreprises dans leurs processus de redressements.

Notons que ce second plan de relance américain est qualifié d’acompte, un plus vaste plan de relance étant prévu pour janvier 2021.

Les secteurs qui pourraient profiter des plans de relances américains

Nous savons que si le plan de relance des Démocrates l’emporte au Congrès (la présidence de Joe Biden débutera le 20 janvier 2021), il sera surtout axé sur le redressement et la modernisation de l’industrie américaine, ses infrastructures, le renforcement des stocks de produits et matériels, ainsi que l’amélioration de la sécurité. Ainsi, Biden ne cherche pas « la course à la technologie du futur au même titre que la seconde grande puissance économique mondiale : la Chine » mais il préfère se concentrer sur le soutien de l’industrie et des emplois américains.

En outre, la R&D (Recherche & Développement) aurait également une quote-part conséquente d’un plan de relance à la « Biden ».

Le Président élu compte également mettre au premier plan les énergies renouvelables et les véhicules électriques. Les sociétés de ce secteur pourraient donc sensiblement en profiter.

Le futur gouvernement démocrate de Joe Biden souhaite aussi renforcer son indépendance face aux importations ainsi que la relocalisation d’activités de sociétés américaines implantées à l’étranger.

A cet égard, les secteurs d’activités qui devraient particulièrement profiter du plan du plan de relance des démocrates sont :

- l’industrie en priorité (modernisation des infrastructures, renforcement des stocks, relocalisation, amélioration de la sécurité, innovations technologiques) ;

- le numérique et la santé (quote-part importante dédiée à la R&D) ;

- l’énergie verte et les véhicules électriques.

3 sociétés françaises en Bourse qui pourraient profiter des plans de relances américains

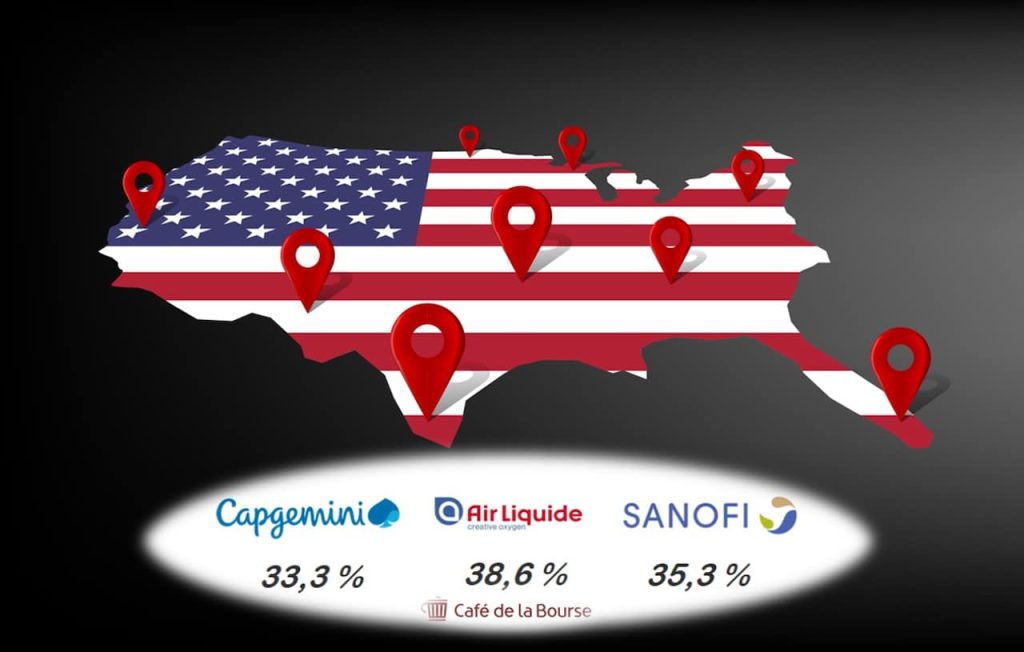

Certains grands groupes français cotés en Bourse et dont l’activité aux États-Unis représente au moins un tiers de leur chiffre d’affaires pourraient donc tirer profit du plan de relance américain.

Nous pensons en particulier à Capgemini (secteur du numérique), Air liquide (secteur industriel) et Sanofi (secteur médical).

Capgemini : 33,3 % de son chiffre d’affaires 2019 aux États-Unis.

Air Liquide : 38,6 % de son chiffre d’affaires 2019 aux États-Unis.

Sanofi : 35,3 % de son chiffre d’affaires 2019 aux États-Unis.

Capgemini : leader européen de la transition numérique

Avec 270 000 collaborateurs et une implantation au sein de 50 pays, le groupe Capgemini vient de fusionner avec Altran pour devenir le leader européen de la transformation numérique.

Sur un total de 14 125 millions d’€ de chiffre d’affaires réalisé en 2019, 4 702 millions d’€ ont été effectués aux États-Unis, soit 33,3 %.

Ratios clés de Capgemini

Cours de Bourse de l’action Capgemini au 10 décembre 2020 : 116,85 €

Capitalisation boursière au 10 décembre 2020 : 17 833 millions d’€ (17,8 milliards d’€)

Marge bénéficiaire sur chiffre d’affaires 2019 : 6,03 % (normale)

BPA (Bénéfice Par Action 2019) : 5,15 €

PER (Price Earnings Ratio) : 22,7 (assez élevé, interprétation possible : action modérément chère en Bourse)

Valeur des capitaux propres au dernier bilan annuel : 8 419 Millions d’€

Ratio Capitalisation boursière / Valeur des capitaux propres : 2,11 (raisonnable)

Endettement financier : 3 357 Millions d’€

Solvabilité (Ratio d’endettement financier sur capitaux propres) : 0,40 (bon ratio, taux d’endettement raisonnable)

Évolution du cours de Bourse de l’action Capgemini sur 10 ans

Source : tradingview.com (hors tracés)

L’étude graphique du cours de l’action Capgemini, cotée au CAC 40, peut être décomposée en 5 phases :

- une tendance haussière entre début septembre 2011 et mi-juillet 2018, de + 381 % ;

- une tendance baissière entre mi-juillet 2018 et fin décembre 2018, de – 29 % ;

- une tendance haussière entre fin décembre 2018 et mi-janvier 2020, de + 44 % ;

- une tendance baissière entre mi-janvier 2018 et mi-mars 2020, de – 44 % ;

- une tendance haussière depuis mars 2020, de + 77 %.

Air Liquide : géant mondial du gaz naturel liquéfié (GNL)

Avec 67 000 collaborateurs et une implantation au sein de 80 pays, le groupe Air Liquide figure parmi les leaders mondiaux des gaz de types oxygène, azote et hydrogène, pour l’industrie et la santé. Air Liquide compte 3,7 millions de clients dans le monde.

Sur un total de 21 920 millions d’€ de chiffre d’affaires réalisé en 2019, 8 460 millions d’€ ont été effectués aux États-Unis, soit 38,6 %.

Ratios clés d’Air Liquide

Cours de Bourse de l’action Air Liquide au 10 décembre 2020 : 136,00 €

Capitalisation boursière au 10 décembre 2020 : 62 950 millions d’€ (62,9 milliards d’€)

Marge bénéficiaire sur chiffre d’affaires 2019 : 10,66 % (intéressante)

BPA (Bénéfice Par Action 2019) : 4,76 €

PER (Price Earnings Ratio) : 28,6 (élevé, interprétation possible : action trop chère en Bourse)

Valeur des capitaux propres au dernier bilan annuel : 18 870 Millions d’€

Ratio Capitalisation boursière / Valeur des capitaux propres : 3,33 (modérément élevé)

Endettement financier : 14 261 Millions d’€

Solvabilité (Ratio d’endettement financier sur capitaux propres) : 0,76 (ratio correct, taux d’endettement raisonnable)

Évolution du cours de Bourse de l’action Air Liquide sur 10 ans

Source : tradingview.com (hors tracés)

L’étude graphique du cours de l’action Air Liquide, cotée au CAC 40, peut être décomposée en 5 phases :

- une tendance haussière entre début 2010 et mi-novembre 2015, de + 88 % ;

- une tendance baissière entre mi-novembre 2015 et début juillet 2016, de – 25 % ;

- une tendance haussière entre début juillet 2016 et mi-février 2020, de + 92 % ;

- une tendance baissière entre mi-février 2020 et mi-mars 2020, de – 25 % ;

- une tendance haussière depuis mi-mars 2020, de + 29 %.

Sanofi : laboratoire pharmaceutique de taille mondiale

Avec plus de 100 000 collaborateurs et une implantation au sein d’une centaine de pays, Sanofi se place parmi les leaders mondiaux de la santé. Ses trois principaux pôles d’activités sont la médecine de spécialités, les vaccins, ainsi que la médecine générale.

Sur un total de 36 126 millions d’€ de chiffre d’affaires réalisé en 2019, 12 756 millions d’€ ont été effectués aux États-Unis, soit 35,3 %.

Ratios clés de Sanofi

Cours de Bourse de l’action Sanofi au 10 décembre 2020 : 81,79 €

Capitalisation boursière au 10 décembre 2020 : 99 090 millions d’€ (99,1 milliards d’€)

Marge bénéficiaire sur chiffre d’affaires 2019 : 7,85 % (intéressante)

BPA (Bénéfice Par Action 2019) : 2,24 €

PER (Price Earnings Ratio) : 36,5 (élevé, interprétation possible : action trop chère en Bourse)

Valeur des capitaux propres au dernier bilan annuel : 59 108 Millions d’€

Ratio Capitalisation boursière / Valeur des capitaux propres : 1,67 (raisonnable)

Endettement financier : 24 685 Millions d’€

Solvabilité (Ratio d’endettement financier sur capitaux propres) : 0,42 (bon ratio, taux d’endettement raisonnable)

Évolution du cours de Bourse de l’action Sanofi sur 10 ans

Source : tradingview.com (hors tracés)

L’étude graphique du cours de l’action Sanofi, cotée au CAC 40, peut être décomposée en 7 phases :

- une tendance haussière entre mi aout 2011 et début aout 2015, de + 107 % ;

- une tendance baissière entre début aout 2015 et mi-juin 2016, de – 31 % ;

- une tendance haussière entre mi-juin 2016 et mi-mai 2017, de + 37 % ;

- une tendance baissière entre mi-mai 2017 et mi-mars 2018, de – 31 % ;

- une tendance haussière entre mi-mars 2018 et mi-février 2020, de + 47 % ;

- une tendance baissière entre mi-février 2020 et mi-mars 2020, de – 21 % ;

- une tendance haussière depuis mi-mars 2020, de + 11 %.

Quels risques à miser en Bourse sur ce plan de relance américain ?

Comme évoqué précédemment, si les Républicains l’emportent au Sénat, l’enveloppe du plan de relance sera davantage allouée à la couverture du risque pénal qui plane sur les sociétés américaines ainsi que sur son système éducatif.

De ce fait, il y aurait moins de fonds alloués directement à la relance de l’activité économique américaine.

En outre, le risque pénal pesant sur les entreprises peut largement impacter leurs finances. Il est difficile de se prononcer actuellement ou de quantifier ce risque pénal pesant sur des sociétés ou institutions américaines à la suite d’éventuelles procédures de plaintes de salariés et étudiants américains ayant contracté le Covid-19 sur leurs lieux de travail / d’études.

Néanmoins, nous savons qu’aux États-Unis la loi permet les « class actions », ces recours collectifs qui permettent à un grand nombre de personnes de poursuivre une entité afin d’obtenir une indemnité financière pour se faire indemniser au regard de son préjudice. La facture peut donc devenir très salée, voire même mettre en péril l’existence de certains groupes s’ils doivent s’acquitter de lourdes indemnisations. Leur faillite est donc possible.

Rappelons également que le système de santé américain est très différent du système français. Les frais médicaux sont plus importants, d’où également des demandes d’indemnisations potentiellement plus conséquentes.

À titre comparatif, le système français en termes d’action de groupe est très différent. En effet, sur le plan pénal, les sociétés faisant l’objet d’un recours collectif peuvent être l’objet d’une condamnation unique par un tribunal. Dans ce cas, le montant des indemnisations est mis dans un « pot commun » que se partagent les victimes. Mais hormis pour de très graves préjudices, les sociétés sont rarement mises en danger financier car les montants sont souvent bien moindres que ceux que l’on peut constater Outre-Atlantique.

Inscrivez-vous gratuitement à notre newsletter et recevez toutes nos dernières analyses

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation