Depuis le décrochage des indices boursiers entre février et mars, la tech américaine a rebondi de plus de 80 % ! En cause, divers facteurs qui montrent une déconnexion entre l’économie réelle et les indices boursiers. Pourtant, depuis le 3 septembre, on observe une nette cassure de la dynamique observée jusqu’ici. Certains indicateurs vont être à surveiller de près. Décryptage.

Nasdaq : retour de l’indice boursier sous les records historiques

Le poids considérable des GAFAM

Le Nasdaq 100 regroupe les géants de tech américaine dont notamment les GAFAM (Google, Apple, Facebook, Amazon et Microsoft). Apple pèse ainsi 11 % dans l’indice Nasdaq, Microsoft 10 %, Amazon 8 %, Facebook 8 % et Alphabet 8 %. Une grande partie des investisseurs sur la tech se concentrent ainsi sur quelques sociétés. Apple à lui seul équivaut le CAC 40 !

Nasdaq 100 : variation de l’indice Nasdaq Composite depuis 1 an

Source : tradingview

La tech américaine attire par ses performances et reste un fort générateur de croissance. Entre 2015 et 2018 par exemple, le chiffre d’affaire d’Apple augmente de près de 14 %, contre 118 % pour Amazon et 47 % pour Microsoft. Dans le même temps, les bénéfices ont augmenté de 1 515 % pour Amazon, 141 % pour Microsoft, 29 % pour Apple. À long terme, la tech attire par ses performances.

Face à la crise 2020, la tech ressort généralement gagnante. Le chiffre d’affaires d’Amazon a par exemple progressé de plus de 40 % au T2 par rapport à l’année dernière. Celui de Facebook est en hausse de 11 %. Le bénéfice par action de Apple est en hausse lui aussi. Pourtant, de son côté, Alphabet connaît une baisse de son chiffre d’affaires, avec des ventes en recul. Il n’en demeure pas moins que la tech a très bien résisté à la crise, ce que les marchés ont largement salué ces derniers mois.

Indice Nasdaq : une dynamique haussière plus faible

Comme le montre le graphique ci-dessus qui reprend les performances du Nasdaq, l’indice Nasdaq n’a pas échappé au décrochage de début d’année en perdant près d’un tiers de sa valeur. Le point bas de mars a ensuite engagé une ligne haussière qui s’est poursuivie jusqu’à début septembre. Il aura fallu seulement 107 jours au Nasdaq pour revenir sur ses records historiques alors que des indices boursiers comme le CAC 40 en sont encore loin. Ainsi, depuis mars, l’indice américain a rebondi de plus de 82 %, soit plus de 22 % au-dessus de son record de début d’année.

Et pourtant, depuis le 3 septembre, l’indice semble bien moins attractif et perd plus de 10 %. La ligne de tendance haussière établie jusqu’ici semble donc définitivement rompue alors que la prudence semble gagner les cours. Ces derniers jours semblent marquer une nouvelle stabilisation qui reste fragile à moyen terme.

Le fort attrait des investisseurs pour la tech américaine : euphorie exagérée ou valeur refuge ?

Les liquidés des banques centrales ont-elles alimenté l’euphorie ?

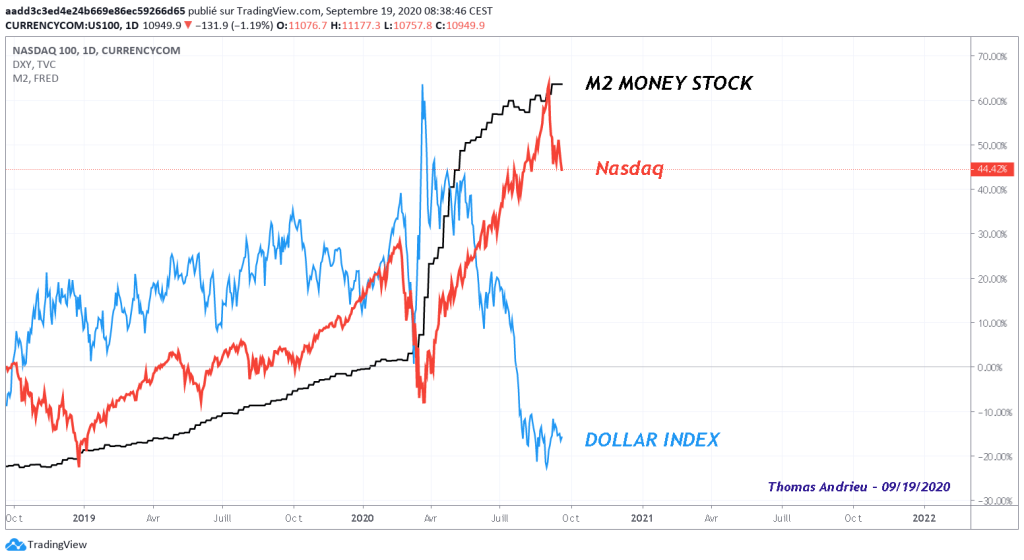

Comparatif évolution du Nasdaq, du dollar et de la masse monétaire

Source : tradingview

La forte hausse de ces derniers mois semble être en très grande partie expliquée par l’afflux de liquidités de la part des banques centrales. Depuis le point bas du 18 mars, la masse monétaire M21 a augmenté de plus de 18 % aux États-Unis alors que l’indice dollar est en baisse de près de 10 % sur la même période. Les variations de la masse monétaire sont déterminantes dans le potentiel acheteur des investisseurs. Les banques centrales sont devenues des indicateurs majeurs du marché depuis quelques mois. Le Nasdaq a été stoppé une première fois par la stagnation de la masse monétaire autour de mi-juillet.

Depuis mi-juillet, la masse monétaire stagne légèrement, ce qui implique une hausse excessive de l’indice. En effet, si les liquidités disponibles n’augmentent plus et que les actions montent, le potentiel acheteur des investisseurs s’en trouve impacté. Les investisseurs se mettant à engager plus de liquidités déjà existantes, provoquant une non durabilité du mouvement haussier. C’est probablement la raison pour laquelle nous sommes revenus sur les niveaux de juillet. La forte corrélation de ces derniers mois entre liquidités disponibles et la hausse des indices boursiers est une nouvelle caractéristique du marché. Caractéristique qui était jusqu’ici observable à long terme dans des proportions moins importantes.

Les actions de la tech américaine : comme un air de valeur refuge

Le fait que le secteur de la tech américaine ressorte presque indemne de la crise, ajouté aux injections de liquidités, ne pouvait que pousser les cours sur de nouveaux records.

Alors que les taux obligataires ont lourdement chuté, l’indice dollar a suivi une tendance baissière. Tendance parfaitement synchronisée avec les actions (alors que l’indice dollar était au plus haut le 18 mars, les actions étaient au plus bas et inversement début septembre). La recherche d’une « sécurité » peut amener à considérer la tech comme une quasi valeur refuge qui bénéficie largement du contexte de crise et de hausse de la masse monétaire. Mais maintenant que nous entrons dans une nouvelle phase économique, la tech ralentit son ascension refuge et commence à en faire profiter le dollar. Il n’en est pas moins que la valorisation du Nasdaq est très élevée et que son caractère « refuge » reste apparent.

Softbank : la société de holding japonaise au cœur de la hausse des valeurs technologiques ?

Cette euphorie apparente sur le Nasdaq aurait été encouragée par SoftBank qui aurait contracté de fortes positions sur le marché des options d’après le Financial Times. Goldman Sachs parle d’un volume traité d’options jusqu’à 3 fois supérieur à la normale observée entre 2017 et 2019 sur des sociétés comme Amazon, Alphabet ou Tesla. En cela, les émetteurs devant couvrir leur produits, l’augmentation des positions sur options aurait induit une hausse artificielle des cours.

Sofbank est ainsi décriée comme une des causes de la correction. On rappellera que le Nasdaq a perdu près de 5 % pour la seule séance du 3 septembre. À cela, il faut ajouter la très forte présence d’investisseurs particuliers, notamment aux Etats-Unis, à travers la célèbre plateforme Robinhood. La prise de bénéfices tant attendue par beaucoup d’investisseurs a donc été en partie validée.

Investir dans le secteur technologique : nos conseils

Les indicateurs majeurs à surveiller

L’évolution à venir de la masse monétaire, des perspectives économiques, et du dollar principalement, sera déterminante pour le Nasdaq. Si la FED durcit un peu plus sa politique par rapport aux derniers mois, il sera presque impossible d’observer une hausse significative à moyen terme de la masse monétaire, des liquidités disponibles, des actions en portefeuille, et donc du Nasdaq.

À cela, nous devons ajouter le fait que la plupart des secteurs se relèvent de la crise, et sont maintenant des concurrents directs pour l’attractivité de la tech, le tout dans un contexte où l’économie mondiale reste en forte récession avec des indices boursiers préalablement élevés. Les choix monétaires ainsi que l’évolution sanitaire et économique n’ont pas encore dit leur dernier mot.

Ainsi, l’évolution à venir de l’indice dollar, des obligations, et de la masse monétaire sont à surveiller de près. D’un point de vue plus technique, le ratio Put/Call se maintient à 0,8, ce qui montre une fois de plus une stabilisation des cours. Si la stabilisation se confirme, on pourrait assister à un rebond de court terme bien que des risques de moyen terme demeurent. Dans tous les cas, la tendance haussière observée jusqu’ici sur la tech américaine est nettement affaiblie.

Tenir compte de la valorisation en Bourse du secteur de la tech

Bien que le secteur de la tech reste attractif fondamentalement, il reste fortement valorisé et son apparence refuge est trompeuse. L’indice Shiller PE ratio (41,8 au 19/09 : prix par rapport aux profits des 10 dernières années ajustées à l’inflation), de même que le ratio PE (25 au 19/09 : prix par rapport aux gains) restent assez élevés. En conséquence, si la tech maintient de bonnes performances de croissance à long terme, il n’y a en principe pas de raison pour que le Nasdaq ne soit pas haussier dans une perspective de plus de 3 à 4 ans. Mais à moyen terme, cela peut amplifier le risque si les réajustements économiques à venir s’avèrent difficiles.

La prudence est donc de mise sur la tech qui se trouve freinée fondamentalement dans son ascension parfois trop rapide pour être durable.

1(M2) – Masse Monétaire type 2 incluant généralement : la base monétaire (M0), les dépôts à vue (M1, comptes courants) ainsi que les dépôts à préavis inférieurs à 3 mois et les dépôts à terme inférieurs ou égaux à deux ans (il s’agir là par exemple des livrets A/jeune, compte d’épargne logement…).

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation