La fréquence des évènements ces dernières années se rapportant à ce nouveau pan du secteur de la finance en dit long sur les bouleversements induits par ces start-ups de la finance. Le terme de Fintech est rapidement devenu très tendance auprès des professionnels du secteur et de la presse spécialisée mais aussi de la presse généraliste et du grand public. Les Fintechs sont bien plus qu’un phénomène de mode et impactent désormais l’industrie de la finance dans son ensemble. Café de la Bourse se penche sur cette nouvelle tendance lourde du secteur de la bancassurance et décrypte les applications utiles aux particuliers.

Qu’est ce que la fintech ?

Fintech : un marché en pleine croissance en France et dans le monde

Avec les Fintechs, ces startups qui associent finance et technologie, « un véritable écosystème complet a émergé » explique Alain Clot, président de France Fintech lors de l’événement Fintech Révolution 2016. On distingue très clairement un « esprit de conquête, une hybridation » de ces jeunes pousses qui « veulent partir à l’assaut du monde » souligne-t-il. Lors de l’édition 2018 de France Révolution, il a insisté sur « l’internationalisation des Fintechs » et « l’extraordinaire dynamisme des entrepreneurs qui partent à la conquête de l’Europe et du monde et évoluent dans un environnement particulièrement stimulant ». On pense par exemple à Ledger, fintech spécialisée dans la sécurisation des cryptoactifs basé à Paris, Vierzon et…San Francisco !

Il faut dire que la France est bien dotée en matière de Fintech et que son savoir-faire est reconnu en finance comme en technologie. Notons aussi que la France compte parmi les acteurs traditionnels plusieurs leaders mondiaux et que leur présence en France et le fait que se nouent échanges et partenariats avec l’écosystème Fintech participe à la bonne santé de ce dernier.

Il existe 285 start-ups financières françaises à fin 2017 selon la cartographie 2018 des Fintechs françaises de NewAlpha, INVYO et Exton Consulting.

Les investissements dans les FinTech continuent d’augmenter. En France, l’investissement a ainsi bondi de plus de 750 % de 2014 à 2015, passant de plus de 19 millions d’euros à 167 millions. Les investissements 2016 ont chuté de près de 50 % par rapport à 2015 en Europe selon les chiffres tirés du rapport annuel Pulse of FinTech de KPMG. Cependant, il faut relativiser cette baisse car 2015 était une année record et 2016 est l’une des meilleures années pour les investissements FinTech depuis le début des années 2010. Il s’agit donc plutôt d’une consolidation après un emballement qui a prouvé l’intérêt et l’enthousiasme des investisseurs pour ce secteur. 2017 a renoué avec la croissance : les fintechs françaises ont levé 167 millions de dollars. Si ce chiffre est biens moins important que celui affiché par les fintechs britanniques (1,65 milliards de dollars), il faut cependant préciser que les acteurs français ont des besoins moins importants en early stage car elles peuvent s’appuyer dans un premier temps sur les nombreuses aides étatiques mises à leur disposition (BPI France, incubateurs, crédit d’impôt et autres avantages dus au statut de jeune entreprise innovante, etc.).

Fintech : un marché réglementé au sein de la French tech

L’autre grande caractéristique des Fintech, c’est leur statut très particulier dans le secteur de la FrenchTech. En effet, étant des entreprises du monde de la finance, elles sont soumises à des réglementations particulières. Ce marché régulé impose des contraintes fortes mais nécessaires pour la protection du consommateur. Alain Clot, patron de France Fintech lorsqu’il parle de la promotion de ce nouveau grand secteur alternatif rappelle d’ailleurs le grand respect pour la protection des consommateurs et la déontologie dont font preuve ces nouveaux acteurs. Lors de la conférence Fintech Revolution 2018, le président de France Fintech soulignait que la réglementation était «un atout autant qu’une contrainte », dans le sens où « on protège le client mais aussi soi-même ».

On notera également la relative souplesse de la réglementation qui caractérise ce secteur. Ainsi, Emmanuel Macron dans son allocution lors de la journée Fintech Révolution 2016 précisait : « On doit cheminer à côté de vous, pas devant, au risque de casser l’innovation ». Même son de cloche du côté de l’AMF. Franck Guiader directeur de la division régulation de la gestion d’actifs de l’AMF précisait alors que « l’AMF accompagne les nouveaux acteurs avant même la mise sur le marché, en testant le projet avec eux, étape d’autant plus nécessaire que les nouveaux acteurs connaissent généralement moins bien le cadre réglementaire que les acteurs traditionnels. » Le président de l’AMF Robert Ophèle a confirmé cette position cette année encore lors de l’évènement Fintech Revolution 2018 en déclarant que « le secteur financier a besoin des innovations et la réglementation est un élément essentiel pour assurer le développement et la crédibilité des Fintechs ».

Alain Clot est également revenu lors de la dernière édition de Fintech Revolution sur l’évolution de la réglementation, soulignant que « les textes qui régissent les services financiers sont désormais favorables à l’innovation, à la création de nouveaux services performants, et d’une manière générale, à la concurrence ». Les textes en question sont notamment les deux directives européennes DSP2 (deuxième directive européenne sur les paiements) et RGPD (Règlement général de la protection des données) qui, entre autres, « instituent la portabilité des données et la capacité pour le titulaire d’un compte bancaire de donner mandat à un prestataire régulé de réaliser pour son compte des opérations de paiement » explique Alain Clot qui insiste sur le fait que « le client se voit enfin reconnu la pleine propriété de ses données et conférer les outils pour les monétiser ».

Précisons tout de même que, pour éviter toute mauvaise compréhension par les investisseurs, l’AMF a contraint les Fintechs proposant des simulations de performances futures à procéder à « l’insertion d’un message standardisé, permettant d’alerter les investisseurs sur le fait que les simulations ne sont pas des promesses de rendement mais des outils pédagogiques ».

Les startups de la fintech présentes dans l’innovation et la finance alternative

Les fintechs françaises couvrent tout l’éventail de l’offre Fintech. Alain Clot est revenu en mars 2018 lors de la dernière édition de la journée Fintech Revolution sur cette couverture : « la première vague des Fintechs a vu l’apparition de nouveaux services dans les paiements (cagnotte, paiements entre particuliers, etc.), le financement, l’assurance, le conseil en investissement, l’agrégation de comptes, la gestion budgétaire. La seconde vague qui se déploie actuellement voit apparaître des modèles beaucoup plus complets qui s’apparentent de plus en plus à des plateformes de services alternatifs à la finance traditionnelle. » Ainsi, les roboadvisors offrent des services de plus en plus complets et les néobanques permettent même de se passer totalement des services d’un acteur traditionnel.

À noter : « les Fintech se positionnent sur des produits spécifiques ou des niches de marchés peu ou mal couvertes par les acteurs traditionnels, en misant sur l’innovation pour révolutionner l’expérience client et les modèles tarifaires » explique la cartographie 2018 des Fintechs françaises de NewAlpha, INVYO et Exton Consulting.

Le financement alternatif dominé par le crowdlending ou crowdfunding de prêt

Cette catégorie, largement dominée par les plateformes de crowdfunding, représente 20 % des Fintechs françaises.

Le crowdfunding ou financement participatif est l’un des piliers de la Fintech. Son objectif : mettre en relation via des plateformes des investisseurs avec des entrepreneurs effectuant des levées de fonds. Si l’equity-based crowdfunding, qui permet aux particuliers de jouer le rôle de business angels avec une facilité déconcertante (Les investisseurs financent une société et en deviennent actionnaires. La prise de participation se réalise avec une détention de titres en direct ou via une holding.) ne connaît pas encore une croissance fulgurante, en revanche le crowdlending ou crowdfunding de prêt se taille la part du lion et représente une écrasante majorité des investissements réalisés par ces plateformes. Il s’agit là de prêter directement aux entreprises contre des intérêts et participer à l’économie réelle, rôle autrefois dévolu et cantonné aux banques.

Régulées par l’ORIAS, les plateformes doivent respecter des conditions statuaires (honorabilité, capacité professionnelle des dirigeants) et organisationnelles (mentions, informations, mises en garde… sur le site web).

Les grandes plateformes sont par exemple Anaxago et Smartangels pour le crowdfunding et Younited credit, Prexem ou encore Credit.fr pour le crowdlending.

On comptabilisera également dans cette catégorie les sociétés utilisant la data externe pour faciliter le scoring et l’octroi de crédit.

L’avènement des algorithmes et solutions de financement du Personal & business cash Management

Cette catégorie représente 10 % des Fintechs françaises et couvrent les services à destination des particuliers (applications de gestion des finances personnelles (PFM), d’épargne, etc.) et des entreprises (applications de gestion des frais professionnels, financement des factures en attente de paiement, etc.)

Les Fintechs ont en effet investis les secteurs de la gestion d’épargne, du conseil en investissement, des solutions de financements à destination des particuliers.

Les conseillers virtuels en gestion de patrimoine ou robo-advisors en sont sans doute les exemples les plus frappants. Ainsi des sociétés telles que Yomoni ou WeSave proposent à leurs clients une gestion de patrimoine dont le conseil résulte d’une approche algorithmique des besoins. Ces robo-advisors s’adressent à tous les investisseurs puisque cette technologie permet d’abaisser le coût de la gestion de patrimoine et donc de démocratiser cette pratique.

Le sujet est très à la mode, comme l’indiquent Luc Baqué, Directeur Général France et Paul Guadagnin, Manager, chez Alpha Financial Markets dans un communiqué : « le sujet des robo-advisors est devenu très tendance dans l’écosystème de la gestion de patrimoine ». Ils soulignent que, comme les acteurs traditionnels, les robo-advisors emploient des « gérants en chair et en os, qui s’appuient sur des modèles financiers pour définir leurs allocations, comme dans nombre de sociétés de gestion… […] Aussi, le principal atout de ces sociétés est finalement de remettre l’expérience client au goût du jour. » Cependant, parce que les roboadvisors peinent à séduire une clientèle âgée ou même des épargnants susceptibles de s’interroger sur la solidité de ces start-up, le risque de leur confier son argent et les conséquences de leur éventuelle faillite, ils auraient tout à gagner à s’associer aux banques traditionnelles. « Elles apporteront leur track record, ainsi que leur marque. Quant aux robo-advisors, ils apporteront leur savoir-faire en matière de digitalisation et d’expérience client, thèmes ô combien chers aux établissements bancaires dans le cadre de leur démarche de modernisation de leur offre. » précisent Luc Baqué et Paul Guadagnin.

De nombreuses Fintechs proposent des services en lien avec la gestion de compte et la banque de détail afin de simplifier la gestion du budget et/ou de l’épargne des particuliers. Il existe notamment des applications de suivi comme Bankin’ ou Linxo qui permettent de gérer son budget facilement, notamment si, comme plus de la moitié des Français, vous disposez de comptes dans plusieurs banques.

Les technologies au service du paiement et des transfert de fonds ou Paytech

Cette catégorie représente 18 % des Fintechs françaises. Y sont regroupés :

- les services liés à l’acceptation des paiements (fluidification de l’expérience d’achat en ligne et en magasin mais aussi nouvelles formes de paiement en mobilité liées à l’essor du sans contact et des objets connectés)

- Les services de Card Link Offers, (essor de la donnée transactionnelle au service du marketing client)

- Les services de transfert d’argent (P2P ou en devises) ou de paiements groupés (cagnotte ou système de partage)

Les Fintechs proposent également de nombreux outils pour l’entreprise, et le B2B est très présent au travers notamment de solutions analytiques, et de solutions de paiements ou de transfert de fonds et échanges de devises, pour des investisseurs institutionnels et entreprises. Ainsi, Kantox ou FX4BIZ, prestataires de services de change dédiés aux entreprises permettent notamment de se couvrir contre le risque de change facilement et à moindre coût.

Fintech : les autres catégories de technologies financières

Les fintechs sont aussi positionnées sur le secteur de la néobanque, de l’Insurtech, de l’asset management (gestion des actifs financiers et profilage des investisseurs ou des assurés afin de proposer des offres réactives en adéquation avec la réglementation) ou d’autres services financiers transversaux (communication financière digitalisée, traduction de documents financiers digitalisée par exemple mais aussi crypto-monnaies, solutions de distribution d’OPCVM ou encore assurances paramétriques « blockchainisés »).

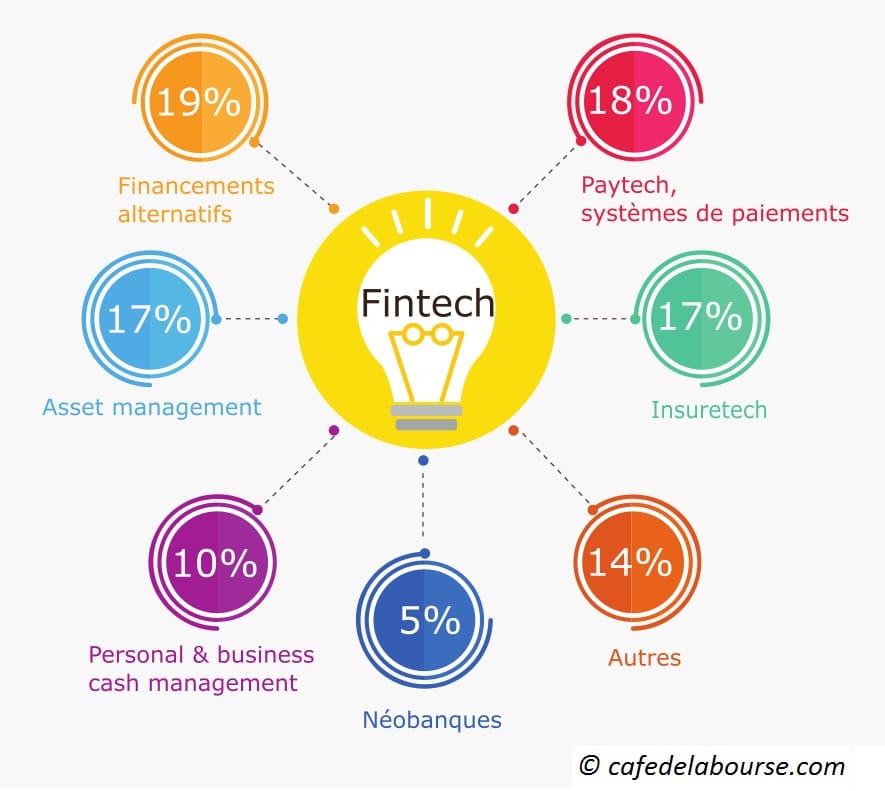

Infographie : panorama des fintech françaises

- Financement alternatifs : 19 % des fintechs françaises

- Paytech, systèmes de paiements : 18 %des fintechs françaises

- Personal & business cash management : 10 %des fintechs françaises

- Néobanques : 5 %des fintechs françaises

- Insurtech : 17 %des fintechs françaises

- Asset management : 17 % des fintechs françaises

- Autres : 14 %des fintechs françaises

Infographie réalisée via l’étude Cartographie 2018 Fintechs françaises de NewAlpha, INVYO, Exton Consulting

La position des fintech dans le marché de la banque et assurance

Les fintech replacent le consommateur au centre des usages

Les fintechs bouleversent profondément le marché de la bancassurance. Quant on parle de Révolution Fintech, le terme de révolution est à la hauteur des enjeux. Il s’agit en effet de jeunes sociétés qui provoquent des évolutions majeures en terme de circulation de l’argent et de business avec pour conséquence, si ce n’est pour objectif, d’instaurer d’autres repères, d’autres réflexes. Ces jeunes pousses s’appuient sur deux compétences clés : compétences technique et sociale, pour offrir des services plus efficaces, avec plus de liberté et de façon plus conviviale. Elles témoignent d’un vent de changement, d’un désir de faire les choses autrement.

Et le grand gagnant de cette révolution, c’est le consommateur ! Selon Alain Clot, patron de France Fintech, « le moteur de la disruption est le consommateur lui-même, ses attentes, ses usages ». Ces entités qui remettent le client au centre, qui envisagent le parcours client différemment amènent tout le secteur à repenser ses pratiques, usages et services.

Les fintech associées aux poids lourds de la finance

Les fintech ne s’inscrivent pas dans une logique d’opposition par rapport aux banques traditionnelles. « Elles ne vont pas tuer les banques. Loin de se cannibaliser, les supposés frères ennemis cherchent plutôt à cohabiter de manière intelligente au service de ce qui les réunit : le client » soulignent Cédric Teissier et Arthur de Catheu, dirigeants fondateurs de Finexkap dans leur tribune Fintech et banques : duo gagnant vers un nouveau modèle financier.

Peu de fintechs sont autonomes ou le resteront en grandissant. Elles sont ou seront pour la plupart rachetées par de grands groupes ou signeront des partenariats avec eux, se feront incubés par les grandes banques. Cette évolution était déjà visible il y a quelques années : la plus grande banque espagnole a annoncé son alliance avec la fintech américaine Kabbage lors du salon Money 20/20 à Copenhague en avril 2016. Fortuneo et BforBank ont développé en marque blanche l’agrégateur de comptes Linxo.

Marie-Claire Capo-Bianco, directrice France de la Banque de détail chez BNP Paribas a décrit, lors de la journée Fintech Révolution 2016, l’évolution des métiers de la banque comme « certaine et indispensable ». Pour elle, les banques sont « conscientes qu’il faut s’adapter » et s’appuient pour cela sur un écosystème. « Il s’agit plus d’une logique de partenariat que d’opposition » avec toujours le même objectif : « être au service du client ». « Les banques ont une expérience industrielle d’un métier de protection (sécurité, conformité, etc.) dans une volumétrie conséquente. C’est un élément de confiance fort. Les fintechs elles apportent l’agilité. Il faut conjuguer les deux et c’est bien là notre ambition » souligne-t-elle.

John Egan, CEO de l’Atelier BNP Paribas estimait lui aussi lors de la Fintech Revolution 2018 que l’opposition Fintech/banque traditionnelle n’avait pas de sens : « Il n’y a pas un gagnant et un perdant, la digitalisation est juste une évolution et elle est inexorable ».

Si l’association des fintechs et des grandes banques traditionnelles est déjà perçue comme le nouveau modèle financier, quid de l’arrivée des GAFA dans la course ? Les quatre géants de l’Internet fixe et mobile que sont Google, Apple, Facebook et Amazon se positionnent aussi sur ce segment (notamment via l’Apple Pay et plus généralement la mise en place de solutions de paiements depuis leurs sites). En accélérant la disruption du système, ils poussent les banques traditionnelles à collaborer avec les Fintechs pour ne pas se faire exclure d’un système financier qu’elles ont après tout créé.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation