J’avoue ne pas parfaitement comprendre ce qui fait bouger les cours de l’or, et je n’en ai jamais eu en portefeuille. Mais ça ne m’empêche pas de m’y intéresser.

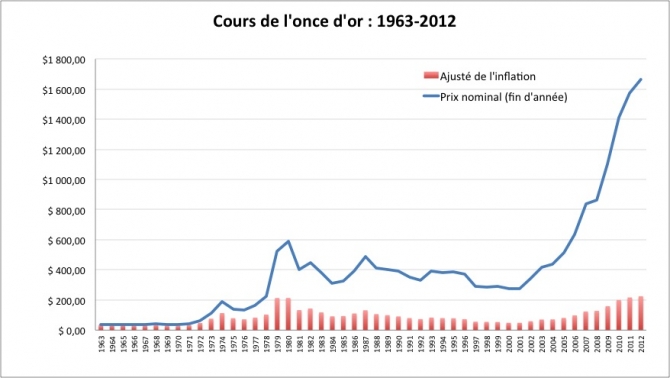

Le cours de l’or a flambé ces dix dernières années. Fin 2012, le cours nominal a atteint un record et le cours ajusté de l’inflation s’est approché de son précédent record des années 1970.

Mais ces derniers mois, le cours de l’or a fortement reflué, et tout le monde se demande si l’or va poursuivre sa chute. Ce qui revient à se demander : l’or est-il sur ou sous-évalué ?

Je vais essayer de répondre à cette question avec mes modestes connaissances de l’or.

L’or a-t-il une valeur intrinsèque ?

La valeur intrinsèque d’un actif est fonction des flux financiers attendus, de la croissance et du risque. Comme l’or ne produit aucun flux financier, il est impossible d’en estimer une valeur intrinsèque. Le même raisonnement vaut aussi pour tout objet de collection, comme une toile de Monet, un bijou Cartier ou une lettre autographe de Napoléon Bonaparte par exemple.

Si la principale maxime de l’investisseur classique est de ne jamais investir dans un actif sans en estimer la valeur, alors l’or est clairement à oublier. D’ailleurs, Warren Buffett n’investit pas dans l’or précisément pour cette raison.

Mais il existe d’autres façons d’estimer la valeur fondamentale d’une commodité (matières premières, métaux précieux, etc.) en évaluant l’offre et la demande pour celle-ci, en se fondant principalement sur son utilité.

Qu’est-ce qui affecte le cours de l’or ?

Même si l’or n’a pas de valeur intrinsèque, on peut s’intéresser aux facteurs qui ont influencé le prix de l’or au cours de l’histoire récente. J’en vois au moins trois.

1. L’inflation

Si, comme il est souvent dit, l’or est une alternative à la monnaie papier, alors on peut avancer que le cours de l’or est déterminé par le degré de confiance des gens dans ladite monnaie papier. Ainsi est-il communément accepté que si la valeur de la monnaie-papier est érodée par l’inflation, alors l’or s’apprécie.

Pour voir si la thèse largement répandue selon laquelle l’or protège de l’inflation, j’ai étudié les variations du prix de l’or en regard de l’inflation, chaque année de 1963 à 2012.

Après analyse des données, il ressort que l’or protège des hausses brutales et inattendues de l’inflation, mais ne protège pas vraiment des variations plus petites.

2. La peur de la crise économique

L’or a toujours été la valeur refuge par excellence pour les investisseurs fuyant une crise. Son cours varie donc au gré des inquiétudes des investisseurs.

Pour mettre en évidence ce phénomène, j’ai pris deux indicateurs avancés de l’inquiétude des investisseurs : le spread de taux des obligation notées Baa (taux obligations Baa – taux des bons du trésor US de maturité similaire) et la prime de risque sur les actions. Lors de crises, on doit en toute logique s’attendre à voir la prime de risque augmenter, tant sur les marchés actions que sur les marchés obligataires.

Bien que la corrélation soit moins étroite que celle existant avec le niveau d’inflation, prime de risque et prix de l’or sont positivement corrélés. En faisant une régression du cours de l’or par rapport à la prime de risque actions et aux obligations Baa, on obtient :

- Variation annuelle du cours de l’or = -0,25 + 8,91 x prime de risque actions

- R au carré (coefficient de corrélation) : 10,3%

et

- Variation annuelle du cours de l’or = 0,10 + 0,25 x (taux obligations Baa – taux des bons du trésor US)

- R au carré : 0%

Ces deux régressions montrent qu’il existe en réalité peu de liens entre le prix de l’or et les spreads de taux obligataires, tandis qu’il existe une petite corrélation positive avec la prime de risque actions.

Les cours de l’or semblent donc être plus affecté par les inquiétudes régnant sur les marchés actions que celles régnant sur les marchés obligataires. A chaque augmentation de 1% de la prime de risque actions, l’or s’apprécie de 8,91%.

3. Les taux d’intérêts réels

Quand vous achetez de l’or, vous renoncez aux rendements (dividendes, coupons) que vous auriez pu avoir en investissant votre argent dans des actifs financiers (actions, obligations). L’ampleur de ce coût d’opportunité trouve son expression dans les taux d’intérêts réels. Des taux réels élevés signifient un coût d’opportunité élevé, ce qui se traduit par une baisse du cours de l’or.

Le taux d’intérêt réel est facile à mesurer. Il suffit de prendre le taux d’une obligation du trésor US indexée à l’inflation. Alternativement, on peut prendre le taux (presque) sans risque nominal, auquel on retranche le taux d’inflation.

La régression du prix de l’or par rapport aux taux réels donne le résultat suivant :

- Variation annuelle du cours de l’or = 0,27 – 6,94 x (taux des bons du trésor US – taux d’inflation)

- R au carré = 36,6%

Des taux réels négatifs poussent le cours de l’or à la hausse. C’est ce qu’on a vu depuis 2009. Et réciproquement, des taux réels élevés font baisser le cours de l’or. C’est ce qu’on observe actuellement.

Une estimation de la valeur relative de l’or

Bien qu’il soit utile de savoir que le cours de l’or varie avec l’inflation, la prime de risque et les taux réels, tout cela ne nous dit pas si l’or est sur ou sous-évalué. Pourrait-on estimer une valeur relative de l’or ?

1. Evaluation par rapport à l’inflation

Si le cours de l’or varie en fonction de l’inflation, alors le (ratio cours de l’or) / (indice des prix à la consommation) devrait nous donner une idée de l’évolution historique de la cherté de l’or. Je suis allé chercher les données historiques du CPI (indice des prix à la consommation) sur le site du US Department of Labor (définition du CPI).

Fin 2012, le CPI vaut 231,17 et l’or cote 1664 dollars l’once. Ce qui nous donne un ratio or/CPI de 7,20. Pour savoir si ce ratio est élevé ou non, j’ai fait ce calcul pour toutes les années depuis 1963 :

Fin 2012, le cours de l’or relativement au CPI est à son record historique. Avec les données d’aujourd’hui (once d’or = 1244$ et CPI mai = 232,94), on obtient un ratio or/CPI de 5,34. La valeur médiane pour la période 1963-2012 est de 2,55. Donc historiquement, 5,34 est un ratio relativement élevé.

Sauf que cette méthode de calcul ignore complètement les taux réels et la prime de risque, dont on sait maintenant qu’ils affectent le cours de l’or. Pour affiner notre analyse, voyons si le ratio or/CPI est corrélé aux taux réels et à la prime de risque. Pour cela, on fait encore une régression.

On découvre que les taux réels ont peu d’incidence sur le ratio or/CPI. En revanche, les chiffres montrent qu’il évolue de concert avec la prime de risque : il monte quand la prime de risque augmente, et il baisse quand la prime de risque baisse.

La régression sur la période 1963-2012 donne :

- Or / CPI = -1,75 + 115,4 x prime de risque

- R au carré = 52,9%

La prime de risque implicite sur le S&P 500 au 1er juillet est de 5,74% (source : NYU Stern). En reportant ce chiffre dans notre régression, on obtient :

- Or/CPI (avec prime de risque = 5.74% le 01/07/2013) = -0,88 + 100,2 x (0,0574) = 4,87.

Bien que l’or reste surévalué par rapport à sa médiane historique, il apparaît nettement moins surévalué une fois prise en compte la prime de risque actuelle.

2. Evaluation par rapport à d’autres métaux

Il y a une autre façon d’estimer une valeur relative de l’or : en estimant sa valeur par rapport à d’autres métaux. Vous pouvez, par exemple, étudier le prix de l’or par rapport à celui de l’argent, et juger s’il est (relativement) cher ou non.

A fin décembre 2012, l’once d’or cote 1664$ et l’once d’argent 30,35$, ce qui nous donne un ratio or/argent de 54,84 (1664 / 30,35). Pour savoir si c’est élevé ou non, j’ai regardé comment ce ratio a évolué entre 1963 et 2012 :

La valeur médiane de 51,22 sur la période 1963-2012 infère que l’or n’est pas surévalué par rapport à l’argent. En fait, le cours de l’argent a chuté plus rapidement que celui de l’or cette année, et en prenant les données du jour (5 juillet 2013), on obtient un ratio or/argent de 64,66 (1216,27 / 18,81).

Etant donné que les cours de l’or et de l’argent tendent à évoluer dans la même direction, je ne suis pas sûr qu’on puisse se servir de cette corrélation pour déterminer si l’or s’échange aujourd’hui au juste prix, mais elle peut certainement servir au trader spécialisé à arbitrer entre plusieurs métaux.

L’or comme assurance

On pourra m’objecter qu’évaluer l’or par rapport à l’argent ou à l’inflation ignore la principale raison pour laquelle les investisseurs gardent de l’or en portefeuille, à savoir comme assurance contre les risques rares mais potentiellement catastrophiques, du type guerres, hyperinflation ou attentats terroristes.

De ce point de vue, l’or agit comme une police d’assurance pour qui investit principalement dans des actifs financiers. Pour parler plus concrètement, si vous mettez de l’or en portefeuille, ce n’est pas pour gagner de l’argent, mais plutôt pour acheter une assurance contre les « black swans » qui pourraient ravager vos autres investissements.

Envisager l’or comme une assurance entraîne deux choses :

Il ne faut pas attendre de l’or des gains élevés sur le long terme. A part les 1970 et la dernière décennie, l’or a généré de faibles retours sur investissement sur le long terme par rapport à d’autres investissements risqués.

Le prix de l’or doit représenter fidèlement le juste prix de l’assurance, lui-même déterminé par l’ampleur de vos incertitudes sur l’avenir et la probabilité de catastrophes. Les multiples crises de ces dix dernières années (subprimes, crise du crédit, crise bancaire, guerre, terrorisme) semblent donc justifier la flambée du cours de l’or et sa corrélation avec la prime de risque.

Il est d’ailleurs intéressant de remarquer que l’or n’est pas la seule assurance contre les événements catastrophiques. D’autres alternatives, comme acheter des actifs tangibles (immobilier, objets de collection et autres matières premières) ou des produits financiers dérivés (comme des options de vente sur les indices boursiers), peuvent fournir une protection similaire, peut-être même pour moins cher.

Conclusion

Je n’ai jamais été un grand adepte de l’or. La rédaction de cet article m’a permis de mettre le doigt sur les deux raisons de mes réticences vis-à-vis de l’or.

Première raison : je suis très à l’aise avec les investissements sécrétant des flux financiers, dont je peux estimer la valeur intrinsèque. Quand il s’agit de trouver une valeur intrinsèque à l’or, je suis complètement démuni.

Deuxième raison : je ne partage pas la ferveur quasi-religieuse que certains investisseurs ressentent pour l’or. Leurs analyses laissent souvent trop de place à l’émotion.

En tant que novice de l’or, je n’investirais pas dans l’or mais je pourrais envisager d’en acheter un peu en guise d’assurance. Pas besoin d’être paranoiaque vis-à-vis des banques centrales pour avoir des craintes légitimes que les cours des marchés actions, qui reposent sur des taux d’intérêts anormalement bas, ne finissent par s’effondrer.

Historiquement, le coût de cette assurance est élevé, mais les risques contre lesquels nous nous assurons sont eux aussi historiquement très élevés.

Laurent Curau

Les informations de Cafedelabourse.com et de ses publications sont données à titre pédagogique. Elles ne constituent en aucun cas des recommandations d’investissement. Le lecteur se doit d’étudier les risques avant d’effectuer toute transaction. Il est seul responsable de ses décisions d’investissement.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation