Le PEA comporte de nombreux avantages pour tous les investisseurs en Bourse, quel que soit leur profil. Le PEA, enveloppe défiscalisée aux multiples possibilités d’investissements en Bourse, est en effet une solution de placement financier idéale ! Nous vous présentons dans ce guide les caractéristiques de cette enveloppe ayant pour but de favoriser l’actionnariat populaire, ainsi que notre comparatif meilleurs PEA 2025. Nous dressons aussi la liste des 5 raisons qui devraient vous inciter à ouvrir un PEA pour investir en Bourse, si vous ne l’avez pas déjà fait.

Découvrez également nos explications sur comment souscrire aux meilleurs PEA, comment épargner sur un PEA, comment acheter des actions sur son PEA, comment sécuriser ses plus-values, quel mode d’investissement choisir, comment clôturer un PEA et aussi quels frais s’appliquent, quels inconvénients et limites cette enveloppe présente.

En bonus, notre vidéo 5 raisons d’ouvrir un PEA pour faire fructifier votre épargne, notre comparatif PEA pour trouver les meilleurs offres PEA 2025 et le TOP 3 des meilleures actions PEA.

PEA : 3 choses à absolument savoir sur le Plan Epargne Actions

PEA : des avantages fiscaux très appréciables

Le PEA permet de bénéficier dès 5 ans de détention du plan d’une exonération de l’impôt sur les plus-values. Ainsi, seuls les prélèvements sociaux sont dus, ce qui représente une taxation de seulement 17,2 % sur les gains. Il s’agit là d’un véritable avantage du PEA sur le compte-titres qui est lui taxé normalement, soit une imposition à la flat tax à 30 % ou bien, au choix, au barème de l’impôt sur le revenu + 17,2 % de prélèvements sociaux.

Notez que les gains sont taxés seulement si l’argent sort du PEA. Si les titres sont revendus et l’argent conservé sur le compte espèces du PEA ou bien réinvesti pour acheter des titres via son PEA, la taxation ne s’applique pas.

PEA : une restriction forte concernant les titres éligibles

En contrepartie de cet avantage fiscal, tous les titres ne sont pas éligibles au PEA. Sont acceptés sur cette enveloppe seulement les actions de sociétés dont le siège social est situé en Union Européenne (UE), ou bien des fonds si 75 % du fonds est investi dans des titres éligibles.

Notez toutefois que des ETF, avec réplication synthétique, peuvent permettre de se positionner sur des marchés hors UE, notamment avec les meilleurs PEA.

Il n’est pas possible non plus d’acheter des actions fractionnées ou des obligations fractionnées, ni de recourir à la vente à découvert (VAD). De même, les produits dérivés ne sont pas éligibles. Même les meilleurs PEA ne permettent donc pas d’avoir recours à des stratégies d’investissement sophistiquées.

PEA : l’urgence à ouvrir ce placement financier

Comme l’assurance-vie qui délivre ses avantages fiscaux après 8 ans de détention, le PEA permet aussi de bénéficier d’avantages fiscaux après un laps de temps défini : 5 ans de détention pour le plan épargne en actions. Il est donc urgent d’ouvrir un PEA, ne serait-ce que pour prendre date.

Il n’est pas nécessaire de réaliser un investissement, seulement de déposer une petite somme sur le compte-espèces du PEA, une centaine d’euros suffit pour ouvrir un PEA chez la plupart des courtiers Bourse et vous n’êtes pas obligé de prévoir des versements par la suite. Mais vous avez tout de même intérêt, dès que vous vous êtes constitué un fonds d’urgence, à effectuer des versements sur votre PEA et procéder à des investissements pour pouvoir valoriser un capital dans la durée, en bénéficiant des avantages fiscaux de cette enveloppe.

Freedom 24 : recevez jusqu’à 20 actions gratuites pour l’ouverture d’un compte jusqu’au 30/04/25*

*Votre capital est assujetti à un risque

Choisir le meilleur PEA : les 2 critères à prendre en compte

Il y a bien sûr une multitude de critères importants pour choisir le meilleur PEA, et le meilleur choix pour vous ne sera peut-être pas le meilleur choix pour votre voisin. Toutefois, nous avons relevé deux points importants à prendre en considération pour que vous puissiez choisir le meilleur PEA.

Les tarifs pratiqués par les courtiers Bourse : un critère de sélection clé

Attention, les différents acteurs qui proposent un PEA ne pratiquent pas tous les mêmes tarifs et niveaux de commissions. Avant de souscrire, penchez-vous bien sur la grille tarifaire du courtier en Bourse : pratique-t-il des droits de garde ? À combien s’élève le coût d’un passage d’ordre sur les marchés que vous affectionnez le plus ? Est-il le même pour tous ou y a-t-il la possibilité de souscrire à un abonnement avec un coût d’ordre de Bourse dégressif, etc.

De manière générale, pour choisir le meilleur PEA 2025, identifiez le type d’actifs sur lesquels vous souhaitez investir, mais aussi les montants que vous pensez investir et la fréquence à laquelle vous allez investir pour identifier les courtiers Bourse proposant les meilleurs tarifs compte tenu de ces paramètres.

Bon à savoir : depuis la loi Pacte, les frais de courtage s’élèvent, pour les titres vifs, à 0,5 % maximum en cas d’ordre dématérialisé et 1,2 % dans les autres cas (ordre par téléphone ou par courrier). Depuis le décret du 14 juillet 2021, les transactions sur les parts d’organismes de placement collectif comme les ETF par exemple affichent les mêmes plafonds. Notez également que les frais de transactions sur titres non cotés sont aussi plafonnés depuis juillet 2021, à 1,2 % du montant de l’opération. Mais malgré tous ces plafonds, le coût de l’ordre peut considérablement varier d’un PEA à un autre.

Les produits et services : des paramètres à prendre en compte dans le choix du PEA

Il sera aussi judicieux d’évaluer l’interface pour passer ses ordres de Bourse, ainsi que la plateforme de trading disponible si cela correspond à vos besoins. Ne négligez pas non plus les types d’ordres de Bourse disponibles si cela est un point important pour vous. Tous les courtiers en Bourse ne proposent pas des ordres stop suiveur par exemple.

Enfin, pour les débutants, l’existence d’une offre de formation, mais aussi pour les investisseurs les plus aguerris, une revue des marchés et des analyses d’expert peuvent faire la différence. Prenez bien en compte tous les critères qui vous semblent pertinents selon votre profil pour déterminer quel sera pour vous le meilleur PEA.

Renseignez-vous donc sur les produits et services mis à votre disposition (plateformes de trading, outils de gestion de portefeuille, stock-screener, contenus pédagogiques et formations…) pour choisir le meilleur courtier Bourse pour le PEA, c’est-à-dire celui qui répondra le mieux à vos besoins et sera à même de vous donner accès aux produits et services auxquels vous attachez le plus d’importance.

Sommaire

- Comparatif meilleurs PEA 2025

- Comment ouvrir le meilleur PEA ?

- Pourquoi ouvrir un PEA ? En vidéo

- Qu'est-ce que le PEA (Plan Epargne Action) ?

- Qui peut ouvrir un PEA ?

- Comment souscrire un compte PEA ?

- Comment effectuer ses versements sur un PEA ?

- Comment épargner sur un PEA ?

- Quels sont les titres éligibles au PEA en 2025 ?

- Démarrer avec votre PEA : comment acheter des actions ?

- Comment acheter, vendre et effectuer des retraits sur son PEA ?

- Comment sécuriser les plus-values d’un compte épargne en actions ?

- Quel mode d'investissement choisir pour son plan épargne action ?

- Quels frais pour un plan d'épargne en actions ?

- Quel est le plafond du PEA ?

- Quelle est la fiscalité du PEA en 2025 ?

- Quelles garanties pour le PEA ?

- Comment clôturer votre PEA ?

- Quel est le cycle de vie d’un PEA ?

- Quelles sont les meilleures actions PEA ?

- Quels sont les meilleurs ETF PEA ?

- Pourquoi ouvrir un PEA ? En vidéo

- Quels sont les avantages et inconvénients du PEA ?

- Le PEA est-il un bon placement en 2025 ?

- Quelles actions faut-il acheter sur son PEA en période de récession ?

- Quelles actions de son PEA faut-il vendre en temps de crise ?

- Comment protéger son PEA ?

- PEA Bancaire ou PEA Assurance : que choisir ?

- PEA ou compte titres : que choisir ?

- PEA ou assurance vie : que choisir ?

Comparatif meilleurs PEA 2025

Retrouvez dans ce comparatif PEA les meilleurs offres de Plan Epargne en Actions 2025.

| Top courtiers en Bourse | Les offres du moment | Voir offres |

|---|---|---|

| Investir en toute confiance dans les actions, options, ETF et fonds communs de placement éligibles au PEA. Risque de perte en capital* | Découvrez |

| Investissez à partir d’1€ sur les actions, ETF et plans d’investissement programmé. Risque de perte en capital* | Découvrez |

| A partir de 0,99€ l'ordre de Bourse + frais de transfert remboursés et formation gratuite. Risque de perte en capital* | Découvrez |

| Frais de courtage remboursés sur 50 ordres + frais de transfert remboursés x3 (jusqu'au 30/04/25). Risque de perte en capital* | Découvrez |

| Nouveaux tarifs ultra-compétitifs : 0,08% sur les actions françaises. Risque de perte en capital* | Découvrez |

| Frais de transferts 100% remboursés. Investir comporte un risque de perte* | Découvrez |

| Frais de transfert 2x remboursés + à partir de 0€ l'ordre de Bourse avec Boursomarkets. Investir comporte un risque de perte* | Découvrez |

PEA Interactive Brokers

Nous commençons notre comparatif PEA par Interactive Brokers qui propose désormais un Plan d’Épargne en Actions (PEA) destiné aux résidents fiscaux français, offrant l’une des plus larges gammes de produits financiers européens, notamment des actions, ETF et OPC éligibles au PEA. Les investisseurs peuvent ainsi constituer un portefeuille diversifié tout en bénéficiant de la fiscalité avantageuse associée au PEA.

Avantages du PEA interactive Brokers : Interactive Brokers propose un PEA avec des frais très compétitifs, un accès à de nombreuses places boursières européennes et une plateforme de trading avancée, idéale pour les investisseurs expérimentés.

Inconvénients du PEA interactive Brokers : l’interface peut être complexe pour les débutants en Bourse et le service client est principalement en anglais.

Découvrez

PEA Trade Republic

Autre nouveauté de notre comparatif PEA : le PEA Trade Republic. En effet, la neo banque Trade Republic propose depuis janvier 2025 un Plan d’Épargne en Actions (PEA) avec des frais de transaction fixes de 1 € par ordre, sans frais d’ouverture, de tenue de compte, ni de droit de garde. L’offre PEA Trade Republic inclut également des plans d’investissement programmés sans frais de courtage, permettant d’automatiser des achats réguliers d’actions ou d’ETF.

Avantages PEA Trade Republic : Trade Republic propose un PEA avec des frais très bas (1 € par ordre), la possibilité d’investissements programmés sans frais, et une interface intuitive adaptée aux débutants en Bourse.

Inconvénients PEA Trade Republic : l’offre d’actions et d’ETF est relativement limitée et le service client peut être un peu lent.

Découvrez

PEA EasyBourse

Nous ne pouvions pas oublier EasyBourse dans notre comparatif PEA. Cette filiale de La Banque Postale propose un Plan d’Épargne en Actions (PEA) accessible dès 200 €, permettant d’investir dans une variété de produits financiers tels que des actions, ETF, obligations et fonds. L’offre PEA Easybourse est structurée en plusieurs formules tarifaires adaptées aux différents profils d’investisseurs, avec des frais de courtage compétitifs sur les marchés Euronext.

Avantages PEA Easybourse : EasyBourse propose plusieurs formules tarifaires adaptées aux investisseurs, des frais de courtage compétitifs sur Euronext, et des partenariats offrant des conditions avantageuses sur certains produits, comme les ETF.

Inconvénients PEA Easybourse : des frais d’inactivité de 3 à 5 € par mois s’appliquent en l’absence de transactions, et l’interface utilisateur est jugée vieillissante par certains utilisateurs.

Découvrez

PEA Bourse Direct

Autre acteur historique de notre comparatif PEA, Bourse Direct propose un Plan d’Épargne en Actions (PEA) sans dépôt minimum, permettant d’investir dans une large gamme de produits financiers, notamment des actions, ETF et OPCVM éligibles au PEA. Le PEA Bourse Direct est particulièrement adapté aux investisseurs recherchant des frais réduits et une offre diversifiée sur les marchés européens.

Avantages du PEA Bourse Direct : Bourse Direct propose des frais de courtage parmi les plus bas du marché, une large gamme d’actifs éligibles au PEA et un service client en français.

Inconvénients du PEA Bourse Direct : l’interface est jugée vieillissante par certains utilisateurs et les frais sur les marchés étrangers (UE hors France) sont plus élevés.

Découvrez

PEA Saxo Banque

Bien que spécialiste du trading, Saxo Banque est aussi dans notre comparatif PEA, car la banque danoise propose un Plan d’Épargne en Actions (PEA) permettant d’investir dans une large gamme d’actions et d’ETF sur les principales places boursières européennes, tout en bénéficiant d’avantages fiscaux. Les frais de courtage sont compétitifs, avec une commission de 0,08 % par ordre (minimum de 2 €) sur les actions et ETF cotés sur Euronext.

Avantages du PEA Saxo Banque : Saxo Banque offre un large choix d’actions et d’ETF et des plateformes de trading avancées adaptées aux investisseurs débutants comme expérimentés.

Inconvénients du PEA Saxo Banque : les frais sur les marchés étrangers (UE hors France) sont relativement élevés, notamment pour les petits ordres.

Découvrez

PEA Fortuneo

Autre acteur historique de notre comparatif PEA, Fortuneo a la particularité de proposer une offre de gestion sous mandat pour son PEA. Fortuneo propose un Plan d’Épargne en Actions (PEA) accessible dès 100 €, offrant la possibilité d’investir dans une large gamme de produits financiers, notamment des actions et plus de 9 000 fonds. Les investisseurs peuvent donc choisir entre une gestion libre ou une gestion sous mandat, selon leur profil et leurs objectifs.

Avantages du PEA Fortuneo : Fortuneo propose des frais de courtage compétitifs, une large gamme de fonds (plus de 9 000) et une flexibilité entre gestion libre et sous mandat, adaptée aux différents profils d’investisseurs.

Inconvénients du PEA Fortuneo : l’offre d’actions et d’ETF est relativement limitée et des frais annexes peuvent s’appliquer.

Découvrez

PEA BoursoBank

Nous ne pouvions pas oublier de notre comparatif PEA, le PEA BoursoBank accessible dès 10 €, permettant d’investir dans une variété de produits financiers tels que des actions, des OPCVM et des ETF, tout en bénéficiant d’une fiscalité avantageuse après 5 ans de détention.

Avantages du PEA BoursoBank : BoursoBank propose un PEA accessible dès 10 €, avec des frais de courtage et une plateforme intuitive pour une gestion facile des investissements.

Inconvénients du PEA BoursoBank : les frais sur les marchés étrangers (UE hors France) sont relativement élevés, l’offre d’ETF est plus limitée que chez certains concurrents, et la réactivité du service client peut être perfectible.

Découvrez

Comment ouvrir le meilleur PEA ?

Vous vous demandez comment souscrire le meilleur PEA ? Les meilleurs PEA sont ceux proposés par un courtier en Bourse qui affichent des frais intéressants et un choix très large d’outils d’aide à la décision. Il sera donc judicieux de ne pas se tourner vers l’offre de PEA de la banque traditionnelle qui affiche souvent des frais au plafond et présente une gamme d’outils d’aide à l’investissement assez restreinte. Pour les investisseurs aux moyens limités, il peut parfois être intéressant d’ouvrir un PEA le plus tôt possible avec quelques dizaines d’euros auprès de certaines banques traditionnelles dont le minimum de versement est très bas. Il sera toujours possible de transférer le PEA plus tard auprès de courtiers Bourse aux tarifs avantageux et aux services plus étendus mais qui demandent un versement parfois plus conséquent. En effet, il est intéressant d’ouvrir un PEA le plus tôt possible.

Les meilleurs PEA sont donc à chercher du côté des acteurs en ligne qui proposent des frais de courtage beaucoup plus raisonnables, font l’impasse sur les frais annexes et affichent une large gamme d’outils d’analyse et d’étude. Vous pouvez retrouver l’offre du moment des courtiers PEA dans notre tableau comparatif meilleurs PEA 2025 ci-dessous, suivi de notre avis sur l’offre détaillée de ces meilleurs PEA 2025.

Pourquoi ouvrir un PEA ? En vidéo

Qu’est-ce que le PEA (Plan Epargne Action) ?

Le plan d’épargne en actions (PEA) est une enveloppe défiscalisée apparue en 1992 qui permet aux particuliers domiciliés fiscalement en France de gérer un portefeuille de valeurs mobilières en bénéficiant d’avantages fiscaux.

Qu’est-ce qu’un PEA numéraire ?

Le PEA est un support d’investissement. Il est constitué :

- d’un compte-espèces, aussi appelé PEA numéraire, servant à reverser les dividendes, prélever les frais de gestion et déposer les fonds entre deux actions d’achat et de vente ;

- et d’un compte-titres qui correspond à votre portefeuille actions.

Les sommes versées en espèces sur le PEA numéraire servent à acheter des titres détenus sur le compte-titres du PEA.

Le PEA n’est donc pas un placement en soi mais avant tout un cadre juridique et fiscal qui, en contrepartie de certaines restrictions en matière de titres, permet de bénéficier d’une exonération de l’impôt sur les plus-values au-delà d’une certaine durée de détention du plan.

Le PEA en chiffres

les Français détiennent un peu plus de 6 986 000 PEA avec un encours titres moyen par PEA de 16 128 euros environ (source : Banque de France, chiffres 2023). La même étude révèle qu’il y a plus de 270 000 PEA-PME.

En 2025, les placements des ménages français s’élèvent à presque 6 300 milliards d’euros selon les statistiques publiées par la Banque de France sur l’épargne des ménages au 3ème trimestre 2024. Un peu plus de 113 milliards seulement sont détenus sur presque 7 millions de PEA.

Qui peut ouvrir un PEA ?

N’importe quel investisseur particulier peut ouvrir un compte PEA, à condition qu’il soit majeur et fiscalement domicilié en France.

Qui peut souscrire un PEA ?

Notez tout de même que l’ouverture d’un PEA est soumise à plusieurs conditions :

- l’ouverture d’un PEA est réservée aux personnes physiques domiciliées en France (un expatrié peut cependant conserver un PEA ouvert avant son départ sauf en cas de résidence dans un État ou Territoire Non Coopératif) ;

- contrairement à un compte-titres classique, chaque contribuable ne peut ouvrir qu’un seul PEA ;

- le nombre de PEA (classique) au sein d’un même foyer fiscal est limité à 2 (auxquels peuvent s’ajouter un PEA jeunes) ;

- le PEA est obligatoirement individuel et ne peut être ouvert sous la forme d’un compte joint.

Combien de PEA par personne ?

Ainsi, un seul compte PEA peut être ouvert par personne, d’où l’importance de choisir le meilleur PEA. Toutefois, il est possible de le cumuler avec un PEA-PME. Dans le cadre d’un couple marié ou pacsé, chaque conjoint peut ouvrir un compte PEA.

À quel âge ouvrir un PEA ?

Le PEA est accessible à tout contribuable majeur. Sachez que les jeunes de 18 à 25 ans vivant toujours chez leurs parents peuvent ouvrir un compte PEA Jeune, le montant maximum du versement est alors de 20 000 euros. Il se transformera automatiquement en PEA classique après 25 ans.

Comment souscrire un compte PEA ?

Un particulier peut ouvrir un PEA auprès d’un établissement bancaire, qu’il s’agisse d’une banque traditionnelle ou banque de réseau ou bien d’une banque en ligne.

Attention, la plupart des neobanques et des neocourtiers ne proposent pas ce type de solution fiscalement avantageuse.

Vous pouvez aussi souscrire un plan d’épargne en actions chez un courtier Bourse en ligne. Les courtiers en ligne qui se sont développés ces dernières années proposent sur le web une offre très complète à des tarifs très raisonnables. Veuillez cependant noter que tous les courtiers Bourse n’offrent pas systématiquement la possibilité d’ouvrir un compte PEA, il faut le vérifier au préalable auprès du courtier en ligne.

Que ce soit concernant les courtiers Bourse, les banques en ligne ou les neobanques, les offres de compte PEA sont seulement proposées par des établissements français (comme Bourse Direct, EasyBourse, Fortuneo, etc.) et ils ne sont disponibles qu’aux résidents fiscaux français.

Les banques et les courtiers Bourse n’ont pas l’apanage du PEA. De fait, un assureur peut également vous proposer un plan d’épargne en actions associé à un contrat d’assurance. Il s’agira alors d’un PEA assurance. Ce dernier est semblable à un contrat de capitalisation exclusivement libellé en unités de compte.

Comme pour l’ouverture d’un compte en banque, il faudra remplir un formulaire de demande d’ouverture de compte (souvent en ligne), puis fournir des documents prouvant votre identité et justifiant l’adresse de votre domicile. La procédure dite « KYC (Know Your Customer) » exige que le courtier Bourse vous demande votre expérience en matière d’investissement boursier.

Comment effectuer ses versements sur un PEA ?

Un PEA ne comporte pas de dépôt minimum ni de versement périodique obligatoire.

Bien qu’il n’y ait pas d’obligation légale concernant le montant du premier versement, nous avons constaté que les banques et les courtiers Bourse demandent généralement un premier versement de 200 euros pour l’ouverture d’un compte PEA. Veuillez noter que récemment, certaines banques proposent des PEA accessibles dès un premier versement de 10 ou 15 euros, une bonne nouvelle qui devrait encourager les jeunes actifs à commencer à investir plus tôt.

Les versements sur un compte PEA doivent être effectués en euros seulement, il n’est donc pas possible de transférer dans un PEA des titres précédemment acquis sur un compte titres. Toutefois, il reste possible de transférer un PEA d’un courtier en Bourse à un autre. Les versements sont libres, au choix du titulaire du compte PEA. Il n’y a pas d’obligation de versements mensuels ou trimestriels par exemple.

Il est possible d’acheter ou vendre autant de fois que l’on veut des titres dans le cadre du PEA, il n’y a pas d’obligation de durée en ce qui concerne la détention des titres dans le PEA. En revanche, sauf exception, il n’est pas permis d’effectuer un retrait de cash du PEA avant une période de 5 ans après l’ouverture, sous peine de perdre les bénéfices fiscaux associés au plan.

De la même façon, une clôture du PEA avant la fin de la période de 5 ans entraîne la perte des avantages fiscaux. Le non-respect des conditions de fonctionnement d’un PEA peut également entraîner la clôture du compte et la perte des avantages qui y sont liés.

Notez que le PEA est transférable d’un établissement bancaire à un autre.

Comment épargner sur un PEA ?

Pour épargner sur un PEA, il est conseillé de procéder à des versements réguliers sur son compte espèces, en début de mois lorsque vous avez encore de l’argent sur votre compte courant. Certains courtiers Bourse permettent de mettre en place des versements programmés avec une somme fixe à une date définie. C’est le moyen le plus indolore d’épargner et cela permet de mettre des sous de côté sur son enveloppe sans même avoir à y penser.

PEA, quoi acheter ?

Mais parce qu’épargner ne suffit pas, il vous faudra aussi investir. Là encore, c’est la régularité qui paie. Les versements effectués sur le compte espèces de votre PEA pourront vous servir à investir via un plan d’investissement ou DCA (Dollar Cost Averaging), c’est-à-dire à investir à une fréquence définie la même somme d’argent, ce qui permet de lisser le risque et de se constituer un capital qui grossira dans la durée grâce aux versements d’une part, mais aussi aux intérêts composés d’autre part. Il peut aussi être opportun de conserver un pécule sur son compte espèces pour acheter des titres si une opportunité se présente, qu’il s’agisse d’une introduction en Bourse ou de l’achat d’un titre décoté par exemple.

Certains courtiers Bourse permettent de réinvestir automatiquement les dividendes, dans le cadre d’un plan investissement qui a pour objectif de valoriser un capital dans la durée, il peut être intéressant de réinvestir les dividendes perçus afin de profiter de la magie des rendements composés au fil du temps.

Quels sont les titres éligibles au PEA en 2025 ?

Pour investir avec un PEA, il faut donc utiliser les sommes conservées sur son compte-espèces pour acheter des titres. Mais quels titres est-il possible d’acheter sur un PEA ?

Les fonds déposés dans le PEA vont permettre à l’investisseur d’acheter des actions, des certificats d’investissement, des parts de SARL, des OPCVM, des ETF ou des SICAV… du moment qu’ils sont éligibles au PEA. Car le PEA comporte des règles strictes en termes de titres éligibles.

Le PEA est soumis à une limitation drastique en termes de titres éligibles, étant donné que sont autorisés dans cette enveloppe seulement les titres de sociétés dont le siège social est situé en Union européenne (UE) ou dans un autre État faisant partie de l’Espace économique européen (EEE) et ayant conclu avec la France une convention fiscale qui comporte une clause d’assistance administrative en vue de lutter contre la fraude ou l’évasion fiscale ou une convention d’assistance administrative en vue de lutter contre la fraude et l’évasion fiscales (4° du I de l’article L. 221-31 du code monétaire et financier). Vous pouvez donc investir dans des actions françaises et européennes exclusivement.

Attention, le Brexit, en vigueur depuis le 1er janvier 2021, a changé la donne pour les sociétés dont le siège social est situé au Royaume-Uni. Les actions de ces entreprises ne sont en effet plus éligibles au PEA (ou au PEA-PME pour les PME et ETI britanniques). Vous deviez donc, avant le 30 septembre 2021, les retirer de votre plan épargne en action : soit en cédant vos actifs, soit en les transférant vers un compte-titres. Passé cette date, la banque a toute autorité pour fermer le PEA du client, pour non-respect de la réglementation.

Quelles actions pour un PEA ?

Pour les actions, la règle d’éligibilité est donc facile à comprendre. Il y a cependant des exceptions, notamment pour les entreprises qui bénéficient d’avantages fiscaux et dont les actions ne peuvent plus être éligibles au PEA bien que le siège social soit dans l’UE.

Quels fonds pour un PEA (OPCVM, SICAV) ? Quel ETF pour un PEA ?

En ce qui concerne les parts d’un fonds, la règle n’est pas tellement plus compliquée puisque 75 % du fonds doit être investi dans des actions d’entreprises éligibles au PEA. Cette règle, un peu plus flexible, permet d’avoir une exposition partielle sur des marchés étrangers, voire une exposition totale sur les marchés étrangers grâce aux montages que font certains émetteurs sur le mode de réplication des ETF. En ce qui concerne un ETF, il est souvent facile de savoir s’il est éligible au PEA ou non puisque l’information est généralement divulguée dans les documents commerciaux. En cas de doute, il est préférable de poser la question à l’émetteur ou à son courtier en Bourse.

Attention, les obligations d’États et d’entreprises ainsi que les parts de SCI (société civile immobilière) et de SIIC (les actions des sociétés foncières) ne sont pas éligibles au PEA.

Tableau récapitulatif des titres éligibles au PEA

| Titres éligibles au PEA | Titres non éligibles au PEA |

| Les actions de sociétés cotées éligibles (UE) | Les actions fractionnées et actions non éligibles car hors UE, les SIIC et les SCI |

| Les parts de placements collectifs de type fonds et SICAV éligibles (composés de 75 % de titres éligibles + certains ETF PEA) | Les produits dérivés de type turbos, barrière, certificats, warrants, options, etc. |

| Sous certaines conditions les actions non cotées, les parts de SARL, les produits structurés | Les titres ou droits démembrés |

| Sous certaines conditions, les certificats coopératifs d’investissement, les titres de capital de sociétés coopératives ou encore les certificats mutualistes | Les titres acquis lors de la levée de stock-options, les bons de souscription d’actions |

À noter : pour savoir si un titre peut figurer dans votre PEA, vous pouvez consulter son descriptif sur le site internet de votre courtier en Bourse ou de votre banque, ou encore dans un journal spécialisé. Le descriptif du titre indique s’il est éligible au PEA.

Le cas particulier des PME, sociétés non cotées et ETI éligibles au PEA

Le PEA permet d’investir dans des actions cotées en Bourse mais également dans des sociétés non cotées. En effet, les sociétés non cotées peuvent être logées au sein d’un PEA à condition de ne pas détenir plus de 25 % du capital de celles-ci. Pour les chefs d’entreprise qui souhaitent profiter du PEA pour obtenir des dividendes nets d’impôt, le montant de ces dividendes ne doit pas excéder 10 % de la valeur des titres non cotés détenus dans le PEA.

Notez aussi qu’il existe un PEA PME qui permet d’investir spécifiquement dans des petites et moyennes entreprises (PME) et des entreprises de taille intermédiaire (ETI), pourvu qu’elles soient éligibles à ce dispositif. Il s’agira en effet de titres cotés notamment sur Enternext mais aussi sur les compartiments B et C d’Euronext ainsi que sur Euronext Growth. Lancé en janvier 2014, le PEA PME comporte un plafond de 225 000€ (contre 150 000€ pour le PEA classique). Ces deux PEA sont cumulables mais pas leurs plafonds. Ainsi, en cas de cumul des deux enveloppes, le plafond total s’élève à 225 000 euros. En effet, le plafond du PEA PME a été révisé avec la loi Pacte 2019. Nous détaillerons son fonctionnement par la suite.

Démarrer avec votre PEA : comment acheter des actions ?

Vous devrez d’abord sélectionner votre courtier en Bourse, afin de choisir le meilleur PEA, puis verser des sommes sur votre comptes espèces. Votre dépôt initial peut être très faible. Ensuite, vous pourrez vous servir de cet argent pour acheter une ou plusieurs actions, ou tout autre titre éligible au PEA, comme des fonds d’investissement par exemple (OPCVM classiques ou ETF).

Lorsque votre compte est ouvert et votre investissement initial effectué, concrètement, vous pouvez le visualiser dans votre compte-espèces sur l’interface du courtier. Pour vous constituer un portefeuille, il vous faudra ensuite sélectionner les titres sur lesquels vous souhaitez investir puis passer les ordres de Bourse correspondant.

Comment acheter, vendre et effectuer des retraits sur son PEA ?

Il est possible d’acheter ou vendre autant de fois que l’on veut des titres dans le cadre du PEA, il n’y a pas d’obligation de durée en ce qui concerne la détention des titres dans le PEA. En revanche, sauf exception, il n’est pas permis d’effectuer un retrait de cash du PEA avant une période de 5 ans après l’ouverture, sous peine de perdre les bénéfices fiscaux associés au plan.

De la même façon, une clôture du PEA avant la fin de la période de 5 ans entraîne la perte des avantages fiscaux. Le non-respect des conditions de fonctionnement d’un PEA peut également entraîner la clôture du compte et la perte des avantages qui y sont liés.

Mais en pratique, les fonds d’un PEA restent toujours disponibles. À tout moment, l’épargnant peut piocher dans son compte-espèces ou vendre des titres pour récupérer des liquidités. Cependant, la fiscalité dégressive du PEA devrait inciter l’investisseur à ne pas effectuer de retraits avant les 5 ans de détention de son PEA.

Notez que le PEA est transférable d’un établissement bancaire à un autre.

Comment sécuriser les plus-values d’un compte épargne en actions ?

Pour sécuriser ses plus values, il est essentiel de revendre ses titres au bon moment. Attention, un bon investisseur sait à la fois prendre ses bénéfices, et éviter une sortie prématurée d’un bon investissement. Une fois vos titres revendus, les sommes engrangées se retrouveront dans le compte-espèces du PEA. Si vous ne souhaitez pas les réinvestir car vous êtes dans un objectif de sécurisation des plus-values, le mieux est de les sortir de votre PEA pour les mettre sur un placement à capital garanti. En effet, le compte-espèces n’est pas rémunéré et avec l’inflation, vous perdriez de l’argent en laissant vos plus-values dormir sur le compte-espèces.

Attention toutefois, pour éviter de payer un impôt sur les plus-values et ne pas entraîner une clôture automatique de votre plan d’épargne en actions, ne procédez à des retraits qu’après 5 ans de détention. Avant 5 ans de détention, il sera plus judicieux de conserver ces plus-values sur son compte-espèces en attendant la date fatidique.

Quel mode d’investissement choisir pour son plan épargne action ?

Il existe plusieurs manières de gérer ses encours détenus sur un PEA.

La gestion libre : la plus répandue chez les investisseurs

La plupart des investisseurs décident eux-mêmes de leur allocation d’actifs et effectuent les arbitrages qui leur paraissent nécessaires selon les mouvements du marché boursier. Concrètement, cela signifie que c’est vous qui sélectionnez les titres à posséder en portefeuille, et c’est vous qui décidez quand les acheter et quand les revendre.

Attention tout de même : le stock-picking n’est pas une pratique évidente et si vous ne savez pas quoi acheter, quand acheter et quand vendre, il peut alors être judicieux d’opter pour un investissement via des fonds qui délèguent la gestion à un professionnel. Vous n’aurez donc pas à vous soucier de stratégies d’investissement et, autre avantage de taille, cette option vous permet de diversifier vos placements pour un montant très raisonnable, dès quelques centaines ou milliers d’euros en fonction des OPCVM.

Si vous souhaitez privilégier une approche similaire mais avec des frais de gestion moindres, les ETF sont une excellente solution. En trackant des indices, des thématiques ou des stratégies, ils permettent un investissement « discount » et qui peut être aussi rémunérateur, voire bien plus rémunérateur, qu’un investissement dans un fonds traditionnel. Warren Buffett, l’investisseur légendaire, en a fait la démonstration, lui qui avait parié 1 million de dollars avec Protégé Partners, un hedge funds américain, que la performance des fonds spéculatifs serait inférieure à celle de l’indice américain S&P 500 sur 10 ans. Le pari a été remporté haut la main par le milliardaire : le fonds spéculatif n’a en effet obtenu que 2,2 % par an contre 7 % pour le S&P 500. Ainsi, un investisseur qui aurait acheté un ETF répliquant les performances du S&P 500 avec des frais de gestion inférieurs à 0,50 % aurait été bien inspiré.

La gestion sous mandat se développe timidement

La gestion sous mandat, qui consiste à déléguer la gestion de son PEA à un gérant spécialisé, est relativement peu connue du grand public. Il faut dire que ce type de gestion a longtemps été l’apanage d’une clientèle fortunée qui se voyait proposer un mandat de gestion lorsque les encours détenus sur cette enveloppe devenaient conséquents. Cependant, la gestion sous mandat du PEA se démocratise lentement.

La pratique consiste à déléguer la gestion de vos avoirs à une société de gestion. Des experts prennent à votre place les décisions d’investissement. Tous les arbitrages sont réalisés en fonction de votre profil de risque, de votre horizon de placement et de vos objectifs d’investissement.

Vous pouvez aussi avoir recours à la gestion pilotée pour votre PEA ou même pour votre PEA-PME en déléguant la gestion de votre enveloppe à un robo advisor. Certaines fintechs proposent cette option dès quelques centaines d’euros d’encours. Cette option de gestion est proposée par certains des meilleurs PEA.

La gestion conseillée : réservée aux happy few

Il sera aussi possible, pour une clientèle d’initiés en ayant les moyens, d’opter pour la gestion conseillée de votre plan épargne en action auprès d’un conseiller en gestion de patrimoine disposant d’un agrément CIF (Conseiller en Investissements Financiers) qui vous fera des recommandations d’achat ou de vente d’actions en Bourse que vous pourrez appliquer ou non à votre PEA.

Quels frais pour un plan d’épargne en actions ?

Un PEA comporte plusieurs types de frais, plus ou moins importants selon le courtier et le produit souscrit. On peut les scinder en quatre catégories.

Les frais de tenue de compte ou droits de garde

Ils sont le plus souvent inexistants chez les courtiers en ligne et peuvent très vite grimper chez les banques traditionnelles.

Le coût d’exécution des ordres en Bourse ou frais de courtage

Ils varient selon le courtier en Bourse. Là aussi, ils sont souvent moins élevés chez les acteurs en ligne. De plus, la plupart d’entre eux proposent des offres destinées à différents profils sous forme d’abonnements qui donnent droit à un nombre défini d’ordres par mois. Ces frais de courtage dépendent donc du nombre d’opérations d’achat / vente que vous effectuez.

Le coût de la délégation de gestion

Très présente pour les contrats d’assurance-vie, la gestion sous mandat est plus confidentielle et s’adressait historiquement à des clients initiés ou fortunés. Désormais, la gestion sous mandat se démocratise par l’intermédiaire des offres en ligne des Fintech. Les frais liés à la délégation de gestion viennent se superposer aux frais occasionnés par le passage d’ordres.

Le coût du support

Ils sont nuls en cas de détention d’actions en direct. Mais des frais de gestion sont applicables si vous détenez des ETF, FCP ou SICAV.

Plafonnement des frais du PEA depuis le 1er juillet 2020

Un décret publié le 5 février 2020 introduit un plafonnement de certains frais pour les PEA et PEA-PME à compter du 1er juillet 2020. Sont concernés les frais d’ouverture et frais de dossier (limités à 10 €), les frais de tenue de compte (qui ne pourront pas dépasser 0,4 % de la valeur du PEA par an + 5€ maximum de frais fixes par ligne de titres), les frais de transaction pour les titres vifs (limités à 0,5 % du montant de l’opération pour les transactions en ligne et 1,2 % du montant de l’opération pour les autres transactions). Avec le décret du 14 juillet 2021, les mêmes plafonds s’appliquent désormais aux transactions portant sur des parts d’organismes de placement collectif (notamment les Exchange-traded funds ou ETF). L’investissement dans les entreprises non cotées est également concerné par ce nouveau décret et, désormais, les frais de transactions sur titres non cotés font l’objet d’un plafond spécifique, fixé à 1,2 % du montant de l’opération. Ces plafonds sont revalorisés tous les trois ans en fonction de l’indice Insee des prix à la consommation hors tabac.

Le Ministère de l’Économie et des Finances avait ainsi souligné dans un communiqué publié en février dernier : « À compter du 1er juillet 2020, une personne ayant investi 1 000 € dans des actions d’une société cotée s’acquittera au plus de 9 € de frais annuels, contre 20 € en moyenne actuellement ». Notez également que les frais de transfert passeront de 100 euros environ à 15 euros maximum. La mesure ne fait pas que des heureux et les distributeurs sont vent debout contre cette mesure. Elle constitue tout de même selon nous une bonne nouvelle pour les investisseurs même si les distributeurs seront désormais moins rémunérés pour le travail de sélection des titres. « Au motif d’encadrer, le gouvernement laisse les épargnants seuls face à leur allocation d’actif, seuls face aux marchés financiers, dont il n’est pas utile de rappeler ici la complexité et la volatilité » souligne Philippe Parguey, Directeur Général de Nortia. Mais c’est sans compter sur les nombreux investisseurs qui ne bénéficient pas de conseils et feront des économies substantielles. Rappelons également que de nombreux médias et courtiers en ligne proposent un accompagnement gratuit aux investisseurs.

Attention avant de souscrire un PEA à établir un comparatif PEA en tenant compte des frais pratiqués par le courtier mais aussi du nombre de titres disponibles et des éventuels supports et outils dont vous aurez besoin pour mener à bien vos investissements, afin de choisir le meilleur PEA.

Quel est le plafond du PEA ?

Le plafond de dépôt du PEA est de 150 000 euros depuis le 1er janvier 2014. Cependant, le montant des avoirs détenus au sein du PEA ne sont pas limités. Ainsi, en cas de plus-values, le PEA peut avoir une valeur supérieure à 150 000 euros. Le non-respect du dépassement du plafond des versements déclenche la fermeture du PEA.

Quelle est la fiscalité du PEA en 2025 ?

Quels sont les avantages fiscaux de PEA selon la date d’ouverture du plan ?

Le PEA ou Plan Epargne en Actions gagne avant tout à être connu pour sa fiscalité avantageuse. Attention toutefois, les avantages fiscaux du PEA dépendent de la date d’ouverture de votre PEA, d’où l’importance d’ouvrir un PEA le plus tôt possible, comme nous le disions précédemment.

En effet, en cas de retrait, avec un PEA ouvert depuis moins de 5 ans, les gains sont fiscalisés et taxés à 30 % (flat tax) ou bien au barème de l’impôt sur le revenu (IR) + 17,2 % de prélèvements sociaux (PS) si cela est plus avantageux pour vous. De plus, votre PEA sera automatiquement clôturé.

En cas de retrait ayant lieu après les 5 ans de détention de votre PEA, vous serez alors exonéré de l’impôt de plus-values mais devrez payer les prélèvements sociaux de 17,2 % et vous pourrez procéder à de nouveaux versements et des retraits partiels qui n’engendreront pas la clôture du PEA.

La loi de finances 2018 n’a donc que peu impacté le PEA et sa fiscalité avantageuse car il a conservé l’intégralité de ses spécificités fiscales, et notamment sa fiscalité dégressive en fonction de sa date d’ouverture. Cependant, il a été touché par l’augmentation des prélèvements sociaux qui s’élèvent à 17,2 % depuis le 1er janvier 2018 (contre 15,5 % auparavant). En effet, le PEA permet de profiter d’avantages fiscaux au niveau de l’impôt sur le revenu mais en aucun cas au niveau des prélèvements sociaux. La loi Pacte 2019 a elle en revanche profondément bouleversé le fonctionnement du Plan d’Epargne en Actions, lui conférant davantage de souplesse, tout en conservant son cadre fiscal avantageux, et renforçant par là même son attractivité.

En cas de retrait sur le PEA, une fiscalité attractive en fonction de la durée de détention du PEA s’applique :

- entre 0 et 5 ans : Flat Tax de 30 % (pour les opérations réalisées après le 1er janvier 2019) + clôture automatique du PEA ;

- au-delà de 5 ans : exonération de l’impôt de plus-values mais prélèvements sociaux de 17,2 %. La loi Pacte prévoit la suppression de la clôture automatique du PEA dans ce cas de figure. De plus, l’épargnant pourra procéder à de nouveaux versements, à condition de ne pas dépasser le plafond de 150 000 euros + Possibilité de sortie sous forme de rente viagère exonérée d’imposition et soumise aux prélèvements sociaux de 17,2 %.

Sachez en outre que les pertes constatées lors de la clôture du PEA peuvent s’imputer sur les gains de cessions de valeurs mobilières éventuellement constatés par ailleurs.

Comment est calculé l’antériorité fiscale d’un PEA ?

La date prise en compte pour le calcul de l’antériorité fiscale du plan épargne en actions est celle de l’ouverture du PEA et non celle des différentes prises de position. Il est donc intéressant mais aussi urgent, sur un plan fiscal, d’ouvrir un PEA, en effectuant un premier versement, même de 100 euros seulement (voire même 10 euros comme le proposent maintenant certaines banques ou courtiers en ligne), ne serait-ce que pour prendre date. Peu importe la banque ou le courtier Bourse chez qui vous l’ouvrez car le PEA et sa fiscalité avantageuse, contrairement à une assurance-vie, est transférable d’un établissement à l’autre, ce qui permet de conserver l’antériorité fiscale. De plus, un PEA ne comporte pas de dépôt minimum ni de versement périodique obligatoire. Vous pourrez donc réaliser un premier versement unique ou bien opter pour la mise en place de versements réguliers selon votre convenance.

Qu’est-ce que le mécanisme des taux historiques du PEA ?

Le mécanisme des taux historiques continue à s’appliquer pour tous les anciens PEA ouverts jusqu’au 31 décembre 2017. Cela signifie que le taux retenu est celui en vigueur au moment de la revente de vos titres. Même si l’exercice est fastidieux étant donné que cette mesure implique, lors des retraits du PEA, de regarder les gains engrangés année par année et leur appliquer le taux adéquat, elle avantage aussi considérablement les épargnants possédant d’anciens PEA. À partir du 1er janvier 2018, les taux appliqués sont ceux en vigueur lors du retrait ou de la clôture.

Fiscalité du PEA : sur quoi repose la taxation ?

Nous tenons à rappeler que l’imposition ne s’applique que si l’argent quitte l’enveloppe. En cas de revente avec plus-values, si l’argent est conservé sur le PEA (conservé sur le compte-espèces ou en simple transit sur le compte-espèces avant de servir à acheter d’autres titres), vous ne paierez aucune taxation.

Expatriation : quelle est la fiscalité du PEA pour les non-résidents fiscaux ?

Depuis 2012, il est possible de conserver un PEA ouvert avant son expatriation seulement si son nouveau pays de résidence ne se situe pas dans un Etat ou Territoire Non Coopératif (ETNC), à savoir : Anguilla, Guam, Costa Rica, Samoa américaines, Palaos, Îles Vierges américaines, Îles Turks-et-Caïcos, Trinité-et-Tobago, Russie, Samoa, Îles Vierges britanniques, Fidji, Vanuatu, Îles Marshall, Panama, Bahamas.

Si vous vous installé dans un État ou Territoire Non Coopératif, alors vous serez contraint de fermer votre PEA et s’il est ouvert depuis moins de 5 ans, vous devrez vous acquitter de l’impôt sur le revenu et des prélèvements sociaux sur les gains réalisés. S’il est ouvert depuis plus de 5 ans, seuls les prélèvements sociaux seront dus.

Les investisseurs français expatriés (hors État ou Territoire Non Coopératif) peuvent continuer à investir sur leur PEA et surtout, bénéficient d’une fiscalité ultra-avantageuse.

Pour un non-résident fiscal, les plus-values de cessions d’actions cotées ou non cotées et de fonds (type Opcvm ou Sicav) ainsi que les revenus de titres cotés et de fonds (opcvm et sicav) sont exonérés d’impôt sur le revenu et de prélèvements sociaux. En cas de retrait ou de rachat partiel opéré sur le plan par un non-résident de France, le gain net réalisé est hors du champ d’application de l’impôt sur le revenu et des prélèvements sociaux. Notez quand même qu’il se peut que vous soyez imposé(e) sur vos plus-values dans votre État de résidence. Nous vous recommandons fortement de consulter la convention fiscale entre la France et votre nouveau pays de résidence.

Attention : une exception existe sur les dividendes perçus par des sociétés non cotées. Ceux-ci sont soumis à une retenue à la source prévue au 2 de l’article 119 bis du CGI sur la totalité de leur montant.

Quelles garanties pour le PEA ?

Le PEA est une enveloppe permettant d’investir sur les marchés boursiers et les investissements ainsi réalisés présentent donc un risque de perte en capital. Le PEA permet de bénéficier de la garantie des dépôts bancaires si vous détenez votre PEA dans une banque ou de la garantie titres si vous détenez votre PEA chez un courtier. Dans tous les cas, elle vous permet d’être indemnisé si votre intermédiaire financier n’est plus en mesure de faire face à ses engagements. La garantie des dépôts bancaires s’élève à 100 000 euros maximum par déposant et par établissement et la garantie titres à 70 000 euros par déposant et par établissement.

Comment clôturer votre PEA ?

Durant les 5 premières années de détention, tout retrait du PEA engendre sa clôture automatique. Au-delà de cette période, il est bien sûr aussi tout à fait possible de fermer son PEA de manière volontaire. Vous devrez alors en faire la demande auprès de l’établissement bancaire où vous détenez votre plan épargne, soit en vous déplaçant au guichet de la banque, soit par lettre recommandée avec accusé de réception, en indiquant bien les informations relatives à votre plan d’épargne en actions. N’oubliez pas d’y joindre le RIB du compte sur lequel vous souhaitez que les sommes détenues sur le PEA soient transférées.

Attention, certains établissements bancaires pourront vous prélever des frais de sortie qui peuvent considérablement varier d’un acteur à l’autre.

Depuis juillet 2020 et la mise en application du décret du 5 février 2020 relatif au plafonnement des frais afférents au plan d’épargne en action et au plan d’épargne en actions destiné au financement des PME et ETI, ces frais sont limités à 15€ par ligne de titres détenus transférée, l’ensemble plafonné à 150 €.

Vous souhaitez ouvrir un meilleur PEA chez un courtier Bourse plus compétitif et proposant davantage de services ? Attention, au lieu de clôturer votre PEA, vous avez tous intérêt à effectuer un transfert PEA pour conserver l’antériorité fiscale de votre enveloppe.

Sachez également que la plupart des courtiers en ligne, si vous transférez votre ancien PEA chez eux, vous proposent de vous rembourser les frais de clôture et de transfert exigés par l’ancien détenteur de votre PEA.

Quel est le cycle de vie d’un PEA ?

Comme nous l’avons vu, l’ouverture d’un PEA débute avec le premier versement sur le compte-espèce. C’est cette date qui est retenue pour déterminer l’antériorité fiscale du PEA. Les achats et revente de titres sont possibles dès lors à tout moment. On parlera d’arbitrages.

Il reste possible à tout moment de retirer des sommes détenues sur le PEA vers un autre compte. On parlera de retraits. Cependant, les retraits n’auront pas les mêmes conséquences en fonction de la durée de vie du placement. Si les retraits interviennent avant les 5 ans de détention du plan, le PEA est automatiquement clôturé et les gains sont taxés au PFU ou Flat tax à 30 %, ou bien au barème de l’impôt sur le revenu + prélèvements sociaux si cela est plus avantageux pour vous. Il en est de même en matière d’imposition si vous décidez de clôturer votre PEA avant les 5 ans de détention. Au-delà des 5 ans de détention, vous pouvez effectuer des retraits sans que cela n’engendre la fermeture du plan. De plus, les gains sont exonérés de l’impôt sur les plus-values. Ils sont tout de même taxés à 17,2 % car les prélèvements sociaux restent dus. La taxation est identique en cas de clôture du plan au-delà de 5 ans. Il est bien sûr possible de garder son plan bien au-delà de 5 ans et de profiter de nombreuses années de l’exonération d’imposition sur les plus-values.

Quelles sont les meilleures actions PEA ?

Action PEA Siemens Energy : + 357 % en Bourse en 2024

Siemens Energy est une entreprise spécialisée dans la production et la distribution d’énergie, opérant dans des secteurs d’activité tels que les énergies renouvelables, les turbines à gaz et à vapeur, ainsi que les solutions de transmission d’énergie.

Au cours de l’année 2024, l’action PEA Siemens Energy a connu une performance exceptionnelle de +357 %, principalement due à une augmentation de 12,8 % de son chiffre d’affaires pour 2024, atteignant 34,5 milliards d’euros. Cette croissance a été soutenue par une forte demande pour ses solutions de transition énergétique et des résultats financiers solides.

Graphique performance boursière de l’action Siemens Energy

Source : ProRealTime

Action PEA Kongsberg Gruppen : + 152 % en Bourse en 2024

Kongsberg Gruppen est un groupe industriel norvégien spécialisé dans les technologies de défense, l’aérospatial et les systèmes maritimes, fournissant notamment des solutions en armement, en cybersécurité et en automatisation dans le secteur civil, et surtout pour le secteur militaire.

L’action PEA Kongsberg Gruppen a fortement progressé en 2024 grâce à une hausse des commandes militaires dans un contexte de tensions géopolitiques croissantes, et une demande accrue pour ses systèmes de défense avancés (notamment en Europe et aux États-Unis), ainsi qu’à une croissance soutenue de sa division maritime, bénéficiant de la transition vers des technologies navales plus modernes et autonomes.

Graphique performance boursière de l’action Kongsberg Gruppen

Source : ProRealTime

Action PEA Rheinmetall : + 110 % en Bourse en 2024

Rheinmetall est un groupe industriel allemand spécialisé dans les technologies de défense et l’automobile, principalement connu pour la fabrication de véhicules blindés, de systèmes d’armement et de solutions de mobilité militaire.

L’action PEA Rheinmetall a connu une forte hausse en 2024 en raison de l’augmentation des budgets de défense en Europe et dans l’OTAN, stimulée par les tensions géopolitiques et la nécessité de moderniser les équipements militaires. De plus, l’entreprise a bénéficié de plusieurs contrats majeurs pour la fourniture de chars, de munitions et de systèmes de défense aérienne, renforçant ainsi sa position de leader dans le secteur.

Graphique performance boursière de l’action Rheinmetall en 2024

Source : ProRealTime

Quels sont les meilleurs ETF PEA ?

Pour les investisseurs souhaitant diversifier leur portefeuille au sein d’un PEA avec les meilleurs ETF PEA, voici une sélection des trois ETF PEA les plus performants sur les 12 derniers mois, offrant ainsi un bon compromis entre performance et diversification. En 2025, ces ETF permettent d’investir sur des marchés variés tout en bénéficiant des avantages fiscaux du PEA. Cette sélection des meilleurs ETF PEA repose sur leur rendement, leur liquidité et leur diversification géographique ou sectorielle.

ETF PEA Amundi STOXX Europe 600 Banks : + 44 % en Bourse sur les 12 derniers mois

L’ETF PEA Amundi STOXX Europe 600 Banks est un fonds indiciel coté qui réplique la performance de l’indice STOXX Europe 600 Banks, regroupant les principales banques européennes. Cet ETF permet d’investir dans le secteur bancaire en Europe en offrant une exposition diversifiée aux grandes institutions financières de la zone euro et du Royaume-Uni. Il est particulièrement adapté aux investisseurs souhaitant capter l’évolution du secteur bancaire tout en bénéficiant des avantages fiscaux du PEA.

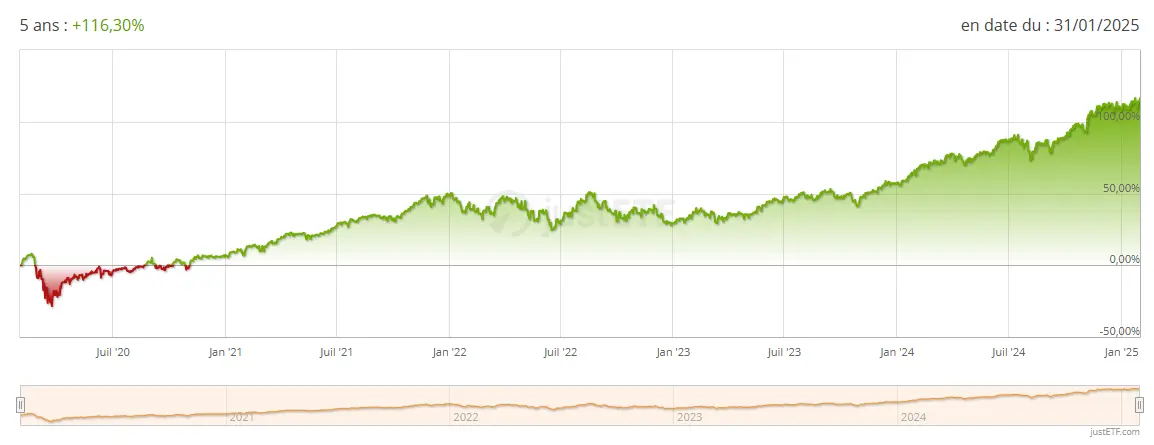

Performance 5 ans de l’ETF Amundi STOXX Europe 600 Banks

Source : JustETF

ETF PEA BNP Paribas Easy S&P 500 : + 33 % en Bourse sur les 12 derniers mois

L’ETF PEA BNP Paribas Easy S&P 500 est un fonds indiciel coté qui vise à répliquer la performance de l’indice S&P 500, composé des 500 plus grandes entreprises américaines cotées en bourse. Cet ETF permet aux investisseurs d’accéder facilement au marché actions des États-Unis, avec une exposition diversifiée aux principaux secteurs économiques, notamment la technologie, la santé et la finance. Il constitue une solution efficace pour investir sur le marché américain tout en bénéficiant du cadre fiscal avantageux du PEA.

Performance 5 ans de l’ETF BNP Paribas Easy S&P 500

Source : JustETF

ETF PEA Amundi PEA MSCI China ESG Leaders : + 30 % en Bourse sur les 12 derniers mois

L’ETF PEA Amundi PEA MSCI China ESG Leaders est un fonds indiciel coté qui réplique la performance de l’indice MSCI China ESG Leaders, composé des principales entreprises chinoises présentant les meilleures pratiques en matière environnementale, sociale et de gouvernance (ESG). Cet ETF permet aux investisseurs de s’exposer à la croissance du marché chinois tout en intégrant des critères de durabilité dans leur portefeuille. Il est accessible via un PEA, offrant ainsi une diversification internationale avec un cadre fiscal avantageux.

Performance 1 an de l’ETF Amundi PEA MSCI China ESG Leaders

Source : JustETF

Quels sont les avantages et inconvénients du PEA ?

Quels sont les atouts du PEA ? En vidéo

Quels sont les avantages du PEA ?

Le PEA est un placement financier idéal pour débuter et investir en Bourse. Il s’agit d’une solution judicieuse pour débuter en Bourse et investir à moyen long terme sur les marchés actions, avec une stratégie de Buy and Hold par exemple. Cela signifie que vous vous constituez, via le PEA, un portefeuille d’actions destinées à être gardées dans la durée. Le plan d’épargne en actions est particulièrement pertinent en effet, si vous souhaitez épargner à moyen long terme compte tenu de l’avantage fiscal dont vous bénéficiez au-delà des 5 ans de détention du plan. De plus, les caractéristiques mêmes de l’enveloppe vous permettront d’effectuer un investissement en bon père de famille sur de nombreux marchés (notamment grâce aux ETF) et non pas un trading agressif ou un stock-picking de conviction sur des valeurs américaines ou émergentes.

Quels sont les inconvénients du PEA ?

L’investissement via un PEA exclut de facto d’investir en direct dans des actions de sociétés cotées sur les marchés hors UE comme des actions américaines par exemple ou encore les actions des émergents.

Il s’agit d’un inconvénient pour les investisseurs souhaitant une diversification géographique de leurs investissements. Cependant, rien n’empêche un investisseur de détenir un PEA pour les actions françaises et européennes, ainsi qu’un compte titre ordinaire (CTO) pour les investissements sur les actions étrangères.

De plus, il est possible de contourner cette restriction en investissant dans certains fonds éligibles au PEA. Vous pourrez en effet investir indirectement dans des actions de sociétés hors Union européenne telles que des actions américaines ou asiatiques par exemple. Vous pouvez donc vous positionner sur des ETF éligibles au PEA répliquant l’indice Nasdaq (États-Unis) ou Nikkei (Japon). En étant investi de la sorte, vous pourrez tout de même diversifier votre portefeuille géographiquement et vous garantir une exposition aux marchés américains et japonais par exemple. Mais cela reste malgré tout limité.

De plus, certains ETF permettent aussi de recourir à l’effet de levier au sein d’un PEA pour miser sur la hausse ou la baisse de grands indices comme par exemple le CAC 40 ou le Nasdaq avec un effet de levier de 2. C’est le cas par exemple du Amundi ETF Leveraged MSCI USA (ISIN : FR0010755611) ou du Amundi CAC 40 Daily (2x) Leveraged UCITS ETF.

Notons que sur les 2 804 ETF disponibles en Europe, seulement 156 ETF sont éligibles au PEA. Or, le manque de diversité d’un support pour investir en Bourse est particulièrement dérangeant quand on sait que la diversification est le meilleur moyen de limiter le risque en matière d’investissement.

Malgré tout, le panel de stratégies à votre disposition sera assez limité. Le plan d’épargne en actions ne permet pas d’avoir recours au SRD (service de règlement différé) ou d’investir dans des produits dérivés, ce qui élimine de facto la possibilité de vendre à découvert ou de profiter de l’effet de levier pour se couvrir ou doper la performance de ses investissements Bourse. Impossible donc de mettre en place des stratégies d’investissement sophistiquées !

Notons tout de même l’accès aux ETF « Leveraged et Short » qui permettront de couvrir son portefeuille PEA si nécessaire. Il existe au total 10 ETF à levier ou inversés qui sont éligibles au PEA.

Cependant, de nombreuses stratégies d’investissement restent possibles via un stock-picking de titres vifs, d’OPCVM classique ou d’ETF, comme les stratégies de type value, growth, dividendes, thématique (ISR par exemple).

Le PEA est-il un bon placement en 2025 ?

L’investissement sur les marchés actions s’envisage sur le long terme. Il peut donc être intéressant d’ouvrir un PEA dès lors que vous avez quelques liquidités à investir et que vous souhaitez investir sur le long terme. En revanche, il n’est pas recommandé d’investir uniquement pour profiter d’un hypothétique market timing à la hausse ou à la baisse et espérer ainsi une plus-value rapide.

Personne, même les plus grands experts financiers, ne sait quand un krach va avoir lieu ou quand une bulle va exploser, quelle sera son ampleur et combien de temps cela va durer. La plus grande prudence s’impose donc en matière de trading et mieux vaut ouvrir un PEA dans l’optique d’investir régulièrement sur le long terme.

C’est le moyen le plus sûr de profiter de l’attractivité du marché actions sur le très long terme.

Les investisseurs les plus audacieux et les moins averses au risque peuvent aussi penser que les menaces de récession en 2025 leur permettront d’acheter des actions en solde ou à prix réduits grâce à des valeurs injustement massacrées en Bourse. Mais gardez tout de même à l’esprit que la valorisation des marchés est très haute et il faudra donc se montrer particulièrement sélectif et avoir un certain goût du risque compte tenu de la forte volatilité qui pourra perdurer encore durant l’année 2025, au gré des anticipations et annonces des banques centrales sur leur politique de taux.

Pour quelqu’un qui démarre en Bourse et qui manquerait d’expérience, la stratégie de Dollar Cost Averaging reste une solution qui fonctionne dans toutes les conditions de marché, que ce soit en 2025 ou à plus long terme, cela restera la solution à privilégier en cas de doute.

Quelles actions faut-il acheter sur son PEA en période de récession ?

En période de récession, il peut être tentant d’acquérir tous les titres dont le cours a dévissé avec l’espoir que le rebond soit considérable par la suite. Attention tout de même, s’il est tout à fait judicieux d’investir dans les valeurs injustement massacrées, toutes les actions qui ont fait le plongeon ne devraient pas se retrouver dans votre PEA. Il faut distinguer les actions qui ont baissé pour des raisons conjoncturelles des actions qui ont baissé pour des raisons structurelles et garder en tête l’adage boursier qui dit « qu’on ne doit pas rattraper un couteau qui tombe ».

Il faudra se montrer très sélectif afin de choisir les titres les plus solides qui sauront résister à la crise. Les titres éligibles au PEA se limitant aux sociétés dont le siège social est situé dans l’Union Européenne, il pourra être opportun de sélectionner les valeurs les plus solides du CAC 40 mais aussi du DAX 40 par exemple.

Quelles actions de son PEA faut-il vendre en temps de crise ?

Après un krach ou une crise, dès lors que les marchés deviennent baissiers, il convient de réévaluer son allocation d’actifs pour se débarrasser des titres les plus risqués. Attention tout de même à ne pas vous montrer excessif et à ne pas solder toutes les positions de votre PEA.

Si les fondamentaux qui vous ont poussé à acquérir un titre sont toujours présents, inutile de vendre. Faites preuve de patience et vous devriez voir vos actions s’apprécier de nouveau sur le long terme.

Il est aussi possible d’utiliser un ETF bear CAC 40 pour couvrir votre portefeuille en attendant que la tempête passe.

Comment protéger son PEA ?

Vous partez en vacances et souhaitez passer un séjour serein sans vous faire un sang d’encre pour les investissements détenus sur votre PEA ? Si vous n’avez pas d’accès Internet, que vous partez dans des contrées lointaines dont le fuseau horaire ne correspond pas aux places boursières sur lesquelles vous avez investi, ou tout simplement si vous voulez profiter de votre famille et/ou de vos amis sans garder les yeux rivés sur l’appli de votre courtier pour surveiller les cours de Bourse, il existe plusieurs moyens de protéger son portefeuille et de profiter pleinement de ses congés.

D’abord, vendez les positions les plus risquées. Il est grand temps de se débarrasser des valeurs qui ne sont pas viables économiquement et/ou dont le ratio de solvabilité n’est pas bon par exemple. Vous obtiendrez ainsi des liquidités qu’il sera judicieux de réinvestir pour diversifier au maximum votre portefeuille. La diversification numéraire et sectorielle ne devrait pas vous poser trop de problème. Pour ce qui est en revanche de la diversification géographique, profitez des possibilités offertes par le PEA en termes de fonds ou d’ETF pour élargir votre zone d’investissement et ne pas vous limiter uniquement aux actions françaises. Vous pourrez aussi placer des ordres stop pour limiter les pertes éventuelles. Si votre courtier Bourse propose les ordres stop suiveurs, sautez sur l’occasion, vous pourrez ainsi accompagner la hausse de votre titre tout en vous protégeant d’un éventuel retournement. Enfin, vous pourrez avoir recours aux ETF Bear pour couvrir votre portefeuille boursier à court terme, en choisissant par exemple un ETF bear sur le CAC 40 si vous êtes fortement exposé aux valeurs du CAC 40. Ainsi, si le CAC 40 baisse, la valeur de votre ETF Bear va augmenter et compenser la baisse de vos actions du CAC 40. De quoi protéger sur le court terme ses positions sur les valeurs de l’indice phare de la Bourse de Paris ! Notons cependant qu’il n’existe qu’une petite sélection d’ETF Bear (ou inversé) et que les détenir trop longtemps implique des frais et un risque supplémentaire associé au bêta-slippage.

PEA Bancaire ou PEA Assurance : que choisir ?

Un PEA assurance est souscrit auprès d’une compagnie d’assurance et fonctionne comme un contrat de capitalisation, investi exclusivement en unités de compte. Les choix d’investissement d’un PEA assurantiel sont cependant plus restreints qu’avec un PEA bancaire. En effet, le PEA assurance ne permet pas d’investir dans des sociétés cotées, et encore moins non cotées, mais seulement dans des fonds ou des OPCVM dont le portefeuille est composé en majorité de sociétés soumises à l’IS dans les conditions de droit commun et ayant leur siège dans un pays de l’Union européenne. Un PEA bancaire est logé dans une banque et permet d’investir directement en actions et ETF éligibles avec une gestion plus souple.

Côté frais, le PEA Assurances comporte des droits d’entrée et des frais de gestion annuels, avec des frais d’arbitrage en cas de changement de support. Le PEA bancaire comporte lui d’éventuel droits de garde et des frais de bourse en cas d’achat ou de vente de titres.

Le seul véritable atout du PEA Assurance, c’est sa possibilité de sortie en rente viagère sans formalités ni frais quand le PEA bancaire impose des formalités de transformation et des frais supplémentaires.

Ainsi, le choix entre PEA bancaire et PEA assurance doit être évalué en fonction des besoins spécifiques de l’investisseur, notamment en matière de choix d’investissement et de sortie du placement.

PEA ou compte titres : que choisir ?

Même si le PEA, contrairement au compte titres, ne permet pas d’investir dans n’importe quelle action étrangère en direct (comme l’action Apple ou l’action Amazon par exemple) ni de mettre en place des stratégies de gestion avec des produits dérivés comme les options par exemple (l’achat d’option put pour se couvrir de la baisse), ou encore d’utiliser la vente à découvert ou l’effet de levier grâce au SRD (service de règlement différé), il n’est pas uniquement réservé aux investisseurs débutants.

En effet, par son avantage fiscal majeur, même un investisseur chevronné aura tout de même intérêt à cumuler PEA pour ces stratégies moyen long terme (notamment Buy&Hold) et compte titres pour des stratégies plus dynamiques et sophistiquées.

Rappelons aussi que, dans la mesure où il impose une démarche de long terme à l’investisseur, le PEA est idéal pour les jeunes actifs afin notamment de les sensibiliser aux vertus de l’épargne par l’investissement productif.

PEA ou assurance vie : que choisir ?

Dans une ère où, le fonds euros, bien qu’en légère croissance, délivre encore un rendement limité, l’assurance vie est surtout intéressante de par sa composition en unités de compte (UC), et à ce titre un contrat d’assurance-vie peut aussi se poser comme une alternative d’investissement au PEA et au compte titres. De fait, l’assurance-vie est aussi un cadre juridique et fiscal qui permet d’investir sur les marchés financiers au travers des unités de compte.

On notera que l’assurance-vie, si elle ne permet pas de mettre en place des stratégies de gestion très sophistiquées comme le compte titres, permet néanmoins une diversification proche du PEA. Les contrats d’assurance vie nouvelle génération proposent des actions en direct, des ETF, des sicav, des produits structurés et même des SCPI pour se positionner sur le marché immobilier via la pierre papier (les SCPI n’étant pas éligibles au PEA, ni les foncières cotées d’ailleurs).

L’assurance-vie est cependant moins avantageuse que le PEA en termes de fiscalité. Il faut dire que, sur le plan fiscal, force est de constater que le PEA demeure un placement à la fiscalité imbattable s’il est détenu pendant au moins 5 ans. L’assurance-vie reste cependant plus avantageuse fiscalement en matière de transmission/succession.

Quelques questions sur le PEA ?

Le PEA permet à l’investisseur particulier d’investir en Bourse et ainsi de bénéficier de la performance particulièrement attractive sur le long terme des actions, le tout dans un cadre fiscal privilégié puisque, au-delà de 5 ans de détention, les gains sont exonérés d’imposition mais les prélèvements sociaux restent dus.

Tout particulier peut ouvrir un PEA (la détention est limitée à deux par foyer fiscal hors PEA jeune) auprès de l’établissement de son choix comme Bourse Direct, BoursoBank, etc. Toutes les banques traditionnelles proposent ce grand classique de l’épargne mais seulement certaines banques et certains courtiers en ligne. Il ne fait pas partie de l’offre des neobanques.

En premier lieu, il conviendra de choisir un courtier en Bourse. Ensuite, au moment de l’ouverture de votre PEA, vous devrez procéder à un versement sur le compte-espèces. Ces sous vous serviront ensuite à acheter les titres que vous aurez sélectionnés (actions mais aussi fonds d’investissement comme des SICAV par exemple ou encore des ETF) en passant les ordres de Bourse adéquats.

Si l’on veut changer de courtier ou banque, pour bénéficier de l’antériorité fiscale de son PEA, mieux vaut procéder à un transfert qu’à une clôture. La plupart des banques et courtiers en ligne comme Bourse Direct ou BoursoBank proposent un remboursement des frais de transfert, dans une limite de 200€ environ. Votre nouveau courtier effectuera pour vous la demande de transfert. Pour cela, il conviendra de lui communiquer le dernier relevé de situation de votre PEA comportant les références de votre plan et les coordonnées de votre ancien courtier.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation