Qu’est-ce qu’une plus-value ? Comment la calculer ? Quid de la fiscalité d’une plus-value et comment la déclarer ? Découvrez nos explications, cas pratique et présentation des stratégies de défiscalisation pour éviter de payer l’impôt sur la plus-value.

Qu’est-ce qu’une plus value ?

Une plus-value est la différence entre le prix d’achat et le prix de vente d’un actif.

Les plus-values concernent les actions, les obligations, les parts d’OPCVM, les produits dérivés, les actifs financiers liés aux matières premières, l’immobilier, les fonds de commerce, les œuvres d’art, etc.

Lorsque l’actif financier ou le bien physique a bénéficié d’une augmentation de valeur entre la date de son acquisition et la date de sa cession, la plus-value est considérée comme effective. Tout le temps qu’il n’est pas cédé (vendu), sa plus-value est dite latente.

À l’inverse, lorsque l’investisseur accuse une perte de valeur de son actif, il s’agit d’une situation de moins-value.

En France, ainsi que dans la plupart des pays du monde, les plus-values sont soumises à la fiscalité.

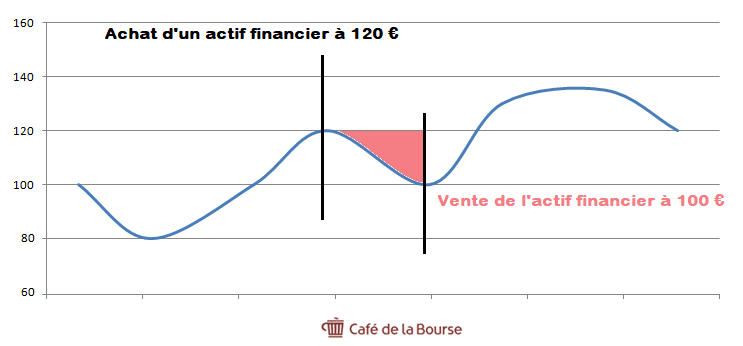

Calcul de la moins value d’une action en Bourse

Sur ce schéma théorique, l’investisseur acquiert un actif financier, une action par exemple, au cours de 120 € avant de la revendre plus tard à un cours de 100 €.

La période colorée en rouge représente le temps durant lequel l’investisseur est resté en situation de moins-value latente. Puis lors de la vente de l’actif financier, la moins-value est devenue effective.

Une moins-value est reportable fiscalement durant 10 ans.

Le report d’une situation annuelle de moins-value n’est pas systématiquement enregistré au sein des IFU (Imprimé Fiscal Unique) les années suivantes. C’est donc au contribuable de la reporter d’une année sur l’autre, jusqu’à son épuisement.

Les moins-values liées aux actifs financiers sont dissociées des plus-values immobilières, des bénéfices issus des sociétés, ou d’autres sources de plus-values.

Les plus-values et moins-values doivent donc être de même nature pour être éligibles aux principes de compensation.

Prenons un exemple concret : si Madame A a bénéficié d’une plus-value de 50 000 € sur la revente d’un bien immobilier secondaire et, parallèlement, a décidé de vendre des actions de son portefeuille boursier à perte (en moins-value) pour la même somme (50 000 €), elle sera toujours redevable au Trésor public de sa taxation sur la base d’une plus-value immobilière de 50 000 €.

La compensation de sa plus-value immobilière par l’intermédiaire de sa moins-value boursière est donc impossible car elles ne sont pas de même nature. Mais Madame A pourra utiliser ses 50 000 € de moins-value boursières durant les 10 prochaines années, dans le cas où elle réaliserait des plus-values sur actions au cours des années à venir.

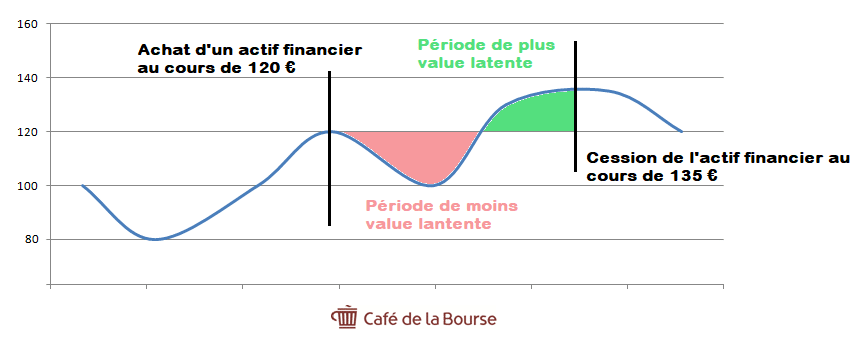

Calcul de la plus value d’une action en Bourse

Dans ce schéma théorique, l’investisseur acquiert un actif financier, une action par exemple, au cours de 120 € avant de la revendre quelques mois plus tard à un cours de 135 €.

Dans les semaines qui suivent, le prix de l’action chute pour atteindre un plus bas de 100 €. À ce moment-là, l’investisseur est en situation de perte latente de – 16,66 % (100 € / 120 €).

La situation s’améliore ensuite, le prix de l’action s’apprécie, l’investisseur repasse en situation de plus-value latente. À cet instant, aucune imposition n’est dûe. Quelques mois plus tard, l’investisseur décide de céder son action pour bénéficier de sa plus-value. Elle devient effective.

Néanmoins, il doit éviter de dépenser la totalité de son gain brut de 35 €. En effet, son gain net sera déduit de la fiscalité sur les plus-values.

Pourquoi le prix d’acquisition de votre action n’est pas celui que vous avez saisi lors du passage d’ordre de Bourse ?

Votre PRU (Prix de Revient Unitaire) intègre les frais de transaction de votre courtier en Bourse.

Si vous saisissez un ordre en Bourse de type achat à cours limité portant sur 50 actions d’une valeur de 10 €, et que votre courtier en Bourse applique 8 € de frais de transaction, votre PRU sera alors de 10,16 € (50 actions X 10 € = 500 € + 8 € de frais de transactions / 50 actions = 10,16 €).

Le même principe s’applique à la vente. Ces frais de transaction peuvent également être calculés en pourcentage.

Ce type de prélèvement des frais de transaction détermine le PRU (Prix de Revient Unitaire, prix d’acquisition ou prix de cession déduit des frais de transaction) et évite d’intégrer de nombreuses occurrences (lignes) sur les relevés de comptes au titre des frais de transaction.

Dans le cadre de l’acquisition des parts d’OPCVM, les frais d’acquisition peuvent être plus élevés car certains d’entre eux appliquent des droits d’entrée (3 % par exemple).

Imposition d’une plus value boursière

En France, lorsqu’un investisseur a réalisé une / des plus-value(s) sur ses actifs financiers, il est redevable de l’impôt sur les plus-values. Deux solutions sont possibles.

Imposition de la plus-value au barème de l’impôt sur le revenu

Cette option impose les plus-values au barème progressif de l’impôt sur le revenu (IR) à laquelle s’ajoutent 17,20 % au titre des prélèvements sociaux (principalement la CSG et la CRDS).

Il est à noter que selon cette option d’imposition, les autres revenus soumis à l’impôt sur le revenu s’y ajoutent, c’est notamment le cas des salaires.

Barème de l’impôt sur le revenu 2020

| Montant des revenus | Taux d’imposition |

|---|---|

| Jusqu’à 10 064€ | 0 % |

| 10 065€ à 25 659€ | 14 % |

| 25 670€ à 73 369€ | 30 % |

| 73 370€ à 157 806€ | 41 % |

| Au-dessus de 157 806€ | 45 % |

Exemple : Monsieur B, célibataire, perçoit un salaire annuel net de 30 000 €. Il a également bénéficié d’une plus-value effective de 5 000 € au titre de l’année N, soit 35 000 € de revenus au total.

S’il décide d’opter pour une imposition de sa plus-value au barème, voici quel sera le détail de sa fiscalité :

Jusqu’à 10 064 € : exonération

De 10 065 € à 25 659 € : 1 715 € (15 594 € imposés à 11 %)

De 25 660 € à 35 000 € : 2 802 € (9 340 € imposés à 30 %)

Monsieur B est aussi redevable de 17,2 % de prélèvements sociaux sur sa plus-value de 5 000 €, soit 860 €.

La fiscalité brute (avant abattement) de Monsieur B au titre de l’année, s’élève donc à 4 517 € au titre de l’impôt sur le revenu, à laquelle s’ajoutent 860 €, au titre des prélèvements sociaux sur sa plus-value de 5 000 €, soit 5 377 € au titre de l’IR (Impôt sur le Revenu) avant abattement.

Remarque : la base taxable de l’IR bénéficie d’un abattement forfaitaire de 10 % dans la limite de 12 627 € par personne. Au choix, la déclaration des frais réels est également possible (frais kilométriques, par exemple). Selon cette option, la plus-value boursière de 5 000 euros de Monsieur B est donc imposée à 47,2 %.

Imposition de la plus-value au PFU (Prélèvement Forfaitaire Unique)

Cette option du PFU, ou flat tax, a le mérite d’être simple : 30 % de fiscalité globale sur les plus-values d’actifs financiers. Cette imposition se décompose en 12,8 % au titre de l’IR (Impôt sur le Revenu) et de 17,2 % au titre des prélèvements sociaux (CSG CRDS).

Si l’on reprend l’exemple de Monsieur B, l’option pour le PFU lui permettra d’économiser 17,2 % sur sa fiscalité par rapport à l’imposition au barème de l’IR.

Comment déclarer une plus value ?

Déclaration d’une plus-value mobilière

Dans le cadre des plus-values sur actifs financiers (actions, obligations, OPCVM, revenus d’assurance-vie), et afin d’aider les investisseurs à déclarer leurs plus-values, les courtiers en Bourse (banques ou courtiers en ligne) fournissent des documents nommés IFU (Imprimé Fiscal Unique) à fréquence annuelle.

Ce formulaire synthétise les montants des plus-values ou moins-values à déclarer au titre des valeurs mobilières (actifs financiers). Il s’agit du Cerfa 2561.

Ainsi, le contribuable pourra remplir sa déclaration de revenus annuels Cerfa 2032, notamment au sein de la section 3 1 « Gains de cessions de valeurs mobilières » et les cases 3VG « Plus-value » ou 3VH « Moins-value ».

Déclaration d’une plus-value immobilière

Concernant les déclarations d’autres types de plus-values telles que celles de nature immobilière, sur cession de société, et autres, la prise de conseil auprès d’un expert (notaire, expert-comptable, fiscaliste, etc.) peut être recommandée en fonction de la complexité de votre situation pour bien connaître les possibilités d’abattement ou de défiscalisation propres à chaque situation.

Il est important de savoir que la cession de la résidence principale est exonérée de plus-value.

Concernant l’immobilier secondaire ou d’investissement, la plus-value est taxée à hauteur d’un forfait de 19 % + prélèvements sociaux, soit 36,2 % actuellement. Il existe également des mécanismes d’abattement pour durée de détention (au titre de l’IR et des prélèvements sociaux).

Il est aussi possible de majorer le prix d’achat et/ou de minorer le prix de vente sous certaines conditions afin de réduire le montant de la plus-value immobilière.

Comment défiscaliser une plus value en Bourse ?

Abattements pour durée de détention

Avant le 1er janvier 2018, opter pour l’imposition au barème de l’impôt sur le revenu (IR) permettait de bénéficier des abattements suivants :

50 % d’abattement sur les valeurs mobilières (actions, obligations, titres financiers émis par des personnes morales) conservée entre 2 et 8 ans.

65 % d’abattement au-delà.

Ces abattements sont « en voie de disparition » car supprimés pour les acquisitions d’actifs financiers à compter du 1er janvier 2018, même si le contribuable opte toujours pour le barème progressif de l’IR. En outre, l’acquisition d’actions de certaines PME nouvelles permet de bénéficier d’abattements spécifiques.

Pour rappel, opter pour le PFU à 30 % supprime la possibilité de bénéficier d’abattements pour durée de détention.

Le PEA : Plan Épargne Actions

Le PEA (Plan d’Épargne Actions) est un compte-titres spécifique aux conditions fiscales avantageuses : pas d’impôt de plus-value sans retrait. Pour les retraits sur des PEA de plus de 5 ans de détention, seuls les prélèvements sociaux sont dûs (17,2 % en 2019).

Il peut donc être avantageux de « prendre date » sur un PEA, même en y laissant un petit montant, pour bénéficier de sa fiscalité avantageuse à l’avenir.

Néanmoins, le PEA comporte certaines limites car sont éligibles uniquement les actions de sociétés ayant leurs sièges sociaux en Europe. Il exclut également les foncières cotées.

En France, le PEA reste le support de premier choix pour la défiscalisation des plus-values boursières.

L’assurance vie

L’assurance-vie est un placement fiscalement avantageux car, en cas de retrait, les gains sont imposés à 7,5 % seulement, auxquels s’ajoutent 17,2 % de prélèvements sociaux, soit une taxation de 24,7 %, à condition toutefois que le contrat d’assurance-vie ait été ouvert il y a 8 ans ou plus, et que les sommes détenues sur ce placement (tous contrats confondus) n’excèdent pas 150 000 euros par personne et 300 000 euros pour un couple.

Si ces conditions ne sont pas remplies, alors les gains constatés sur votre assurance-vie lors d’un rachat seront taxés à 30 % (flat tax). La taxation au barème de l’IR (+ 17,2 % de prélèvements sociaux) est toujours possible si elle est plus avantageuse pour le contribuable, quelles que soient les conditions de durée de détention ou de montant placé.

Attention, pour les fonds euros, les prélèvements sociaux de 17,2 % s’appliquent sur les gains chaque année même sans retrait.

En outre, pour les contrats de plus de 8 ans, quels que soient l’encours du contrat et le régime fiscal choisi (PFL ou PFU), un abattement de 4 600 € pour une personne seule et de 9 200 € pour un couple est également appliqué chaque année sur les gains des rachats.

Autres supports de placement et situations spécifiques

D’autres supports bénéficient d’une fiscalité particulière tels que le PER (Plan Epargne Retraite) par exemple. La fiscalité à la sortie varie selon si la sortie se fait en capital ou en rentes. Ainsi, lors d’une sortie en capital, les plus-values sont assujetties à la flat tax et pour les versements n’ayant pas bénéficié d’une déduction fiscale à l’entrée, le capital est taxé au barème progressif de l’impôt sur le revenu.

Lors d’une sortie en rentes, celle-ci est assujettie à l’impôt sur le revenu, avec un abattement de 10 % dans la limite de 3 812 euros si les versements ont bénéficié d’une déduction fiscale à l’entrée. En revanche, si les versements n’ont pas été déduits du revenu imposable à l’entrée, la rente n’est pas taxée en totalité. La partie soumise à l’impôt varie avec l’âge du bénéficiaire : 70 % de la rente est imposable pour les moins de 50 ans, 50 % de la rente est imposable entre 50 et 59 ans, 40 % entre 60 et 69 ans, 30 % pour les plus de 69 ans.

Les entrepreneurs et chefs d’entreprise bénéficient également d’un régime spécifique. En effet, un régime dérogatoire existe pour les titres souscrits ou acquis dans les 10 ans de leur création ou cédés par des dirigeants prenant leur retraite, ce qui permet d’appliquer un abattement majoré en fonction de la durée de détention des titres. L’abattement est de 50 % si les titres ont été conservés entre 1 et 4 ans, 65 % pour les titres conservés plus de 4 ans mais moins de 8 ans et 85 % pour les titres conservés plus de 8 ans.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation