La récente faillite de Silicon Valley Bank, la 16e banque américaine par total d’actifs, a fait trembler les marchés financiers qui semblent alterner entre panique liée aux risques et aspects positifs de cette situation, comme la réactivité des autorités américaines ou la possibilité que la Fed puisse ralentir ses hausses de taux pour éviter d’autres incidents similaires.

Pourquoi SVB a-t-elle fait faillite ? Qu’est-ce qu’un bank run ? Que peut-on attendre des marchés financiers maintenant ? Comment peut évoluer l’indice CAC 40 à court et à moyen terme ? ActivTrades s’est penché sur ces questions pour vous donner les éléments de réponse.

Chute de SVB : que s’est-il passé ?

La SVB ou Silicon Valley Bank est une banque qui est spécialisée dans l’innovation et dans le secteur technologique depuis plusieurs décennies. On pourrait donc penser qu’elle a majoritairement investi dans des projets liés à la technologie qui sont relativement spéculatifs. Or, la banque SVB ne prête pas massivement aux entreprises technologiques, bien qu’elle leur propose des services financiers.

Elle investit au contraire son argent dans des actifs considérés comme extrêmement sûrs, à savoir des obligations américaines sur le long terme. Alors que ces opérations étaient intéressantes dans un monde de taux d’intérêt faibles, voire nuls, les choses ont changé lorsque la Fed a décidé d’augmenter rapidement ses taux d’intérêt directeurs.

Comme les obligations à long terme rapportent normalement des taux d’intérêt plus élevés que les actifs à court terme, y compris les dépôts bancaires, la SVB était gagnante lorsque les taux d’intérêt étaient bas.

Mais les bénéfices de la banque dépendaient d’un certain spread de taux, qui a disparu lorsque les taux d’intérêt à long terme ont augmenté avec les mesures prises par la Fed pour lutter contre l’inflation. La valeur des obligations de la SVB a alors chuté, ce qui a entraîné d’importantes pertes en capital.

La semaine dernière, la Silicon Valley Bank a lancé une procédure d’augmentation de capital surprise à hauteur de 1,75 milliard de dollars. C’est en partie cette volonté de consolider son bilan qui a inquiété les clients et les investisseurs. Comme un grand nombre de ses clients a voulu retirer de l’argent en même temps, elle a été forcée de vendre une partie importante de ses obligations avant leur maturité, dont la valeur avait fortement chuté, matérialisant alors ses pertes.

En plus de la Silicon Valley Bank, les régulateurs américains ont fermé une deuxième banque ce week-end, la Signature Bank, qui était fortement exposée au marché des crypto-monnaies.

Faillite Silicon Valley Bank : les mesures adoptées jusqu’à présent

Le gouvernement américain et la Fed ont pris des mesures extraordinaires dimanche 12 mars 2023 pour soutenir le secteur financier américain et éviter une catastrophe beaucoup plus importante.

Afin d’apaiser les craintes de contagion, la banque centrale américaine a annoncé un programme de financement soutenu par 25 milliards de dollars du Trésor américain pour aider les institutions de dépôt souffrant d’un manque de liquidités et de difficultés à honorer leurs engagements envers leurs clients.

Le gouvernement a désigné la SVB comme présentant un « risque systémique pour le système financier ». Alors que la FDIC (Federal Deposit Insurance Corporation) assure normalement les dépôts des banques américaines jusqu’à 250 000 dollars, le gouvernement a alors la possibilité d’assurer tous les dépôts, dont ceux qui ne l’auraient pas été autrement (soit plus de 90 % des dépôts de la banque SVB).

Malgré ces décisions, les investisseurs en actions et en obligations de SVB, eux, ne seront pas protégés.

Malgré les risques, la chute de Silicon Valley Bank est bien différente de la crise financière de 2008

Pour de nombreux analystes et experts, il semble peu probable que cette situation se propage au secteur bancaire mondial avec un effet domino, notamment grâce aux mesures prises depuis la crise financière débutée en 2007, mais aussi grâce aux rapides décisions des autorités américaines jusqu’à présent.

La situation d’aujourd’hui est bien différente de celle observée pendant la grande crise de 2008.

D’abord, la banque SVB et les établissements financiers associés sont spécialisés dans certaines transactions (capital-risque) et dans le financement de secteurs d’activité spécifiques comme celui de la tech. De plus, il s’agit plutôt de banques régionales. Ainsi, le risque de contagion paraît plus faible que lors de la chute de Lehman Brothers en 2008 et ses conséquences mondiales.

Ensuite, Lehman Brothers a fait faillite en raison de ses investissements dans des prêts hypothécaires risqués, ce qui a créé un risque systémique en raison de son interconnexion avec d’autres grandes banques américaines et mondiales. La perte de la SVB vient globalement d’actifs financiers considérés comme sûrs, à savoir des bons du Trésor américain, qui ont perdu de la valeur lorsque les taux d’intérêt américain ont fortement augmenté.

Enfin, l’une des dernières différences entre 2008 et 2023 est la réactivité des autorités américaines à agir pour contenir le problème et éviter une contagion à tout le système financier. Alors qu’ils avaient tergiversé sur la façon et le moment d’intervenir en 2008, la situation a été prise très au sérieux cette fois-ci avec une réaction immédiate des autorités américaines comme on l’a vu dans la partie précédente.

Les chiffres clés liés à la chute de Silicon Valley Bank

- La SVB était active depuis 40 ans.

- La banque a connu une croissance exponentielle après la pandémie de la Covid-19, les registres financiers indiquant que les dépôts sont passés de 61,76 milliards de dollars à la fin de 2019 à 189,2 milliards de dollars à la fin de 2021.

- La valeur des obligations américaines à long terme a chuté de plus de 25 % depuis le début du cycle de resserrement monétaire aux États-Unis.

- La chute de Silicon Valley Bank est la deuxième plus grande faillite bancaire de l’histoire des États-Unis et a été suivie par la faillite de Signature Bank.

- Vendredi 10 mars 2023, les clients de SVB voulaient retirer 42 milliards de dollars en un jour, créant ainsi un solde de trésorerie négatif de près de 1 milliard de dollars et conduisant à l’insolvabilité de la banque américaine.

- Parmi les entreprises connues qui avaient des fonds chez SVB, on peut citer les suivantes : Circle avait 3,3 milliards de dollars, Roku disposait de près de 500 millions de dollars, BlockFi de plus de 225 millions de dollars, Roblox d’environ 150 millions de dollars, Ginkgo Bioworks autour des 75 millions de dollars, BuzzFeed d’environ 56 millions et Payoneer autour des 20 millions de dollars.

- Les valeurs financières mondiales ont perdu jusqu’à 465 milliards de dollars à la suite de l’effondrement de la Silicon Valley Bank d’après les données de Bloomberg mardi matin.

Qu’est-ce qu’un bank run ?

Un bank run s’apparente souvent à une sorte de ruée vers les guichets qui se produit lorsqu’un grand nombre de clients d’une banque veulent retirer leur argent en même temps, car ils craignent pour la solvabilité de la banque en question.

Lorsque cela se produit, les conséquences pour ladite banque peuvent être importantes, parce qu’il est possible (comme ce fut le cas avec la SVB) que la banque n’ait pas suffisamment de liquidités pour répondre aux besoins de retrait de ses clients qui veulent, tous, retirer de l’argent en même temps.

Dans ce cas, il est possible que la banque puisse faire faillite et que les déposants doivent faire face à des pertes financières malgré les garanties de dépôt qui aident à protéger les épargnants.

La perte de confiance dans la capacité d’un établissement financier à conserver et à gérer l’argent des épargnants en toute sécurité est généralement l’élément déclencheur d’un bank run qui conduit souvent à une faillite des banques concernées et potentiellement à une crise plus importante.

Que peut-on attendre des marchés financiers maintenant ?

Il est difficile de savoir aujourd’hui si ce cygne noir va agir comme un élément déclencheur d’un véritable retournement baissier des marchés ou si la perturbation va être de courte durée.

Il faudra dans tous les cas surveiller l’évolution de la confiance de la population et des investisseurs dans le système bancaire, financier et monétaire américain. Après tout, la crise économique et financière débutée en 2007 était en grande partie basée sur une perte de confiance dans le système traditionnel, alors considéré comme irresponsable et incapable de protéger ses citoyens.

Ensuite, il est important de déterminer si d’autres établissements aux États-Unis (mais aussi dans le monde) souffrent de symptômes similaires à ceux de la Silicon Valley Bank. D’autant plus que les situations peuvent rapidement se dégrader quelle que soit la solidité d’une banque si les clients décident de retirer massivement leurs fonds.

Analyse technique du CAC 40

Les risques de contagion de la faillite de SVB, en plus du fait qu’il existait des clients européens parmi ceux de la banque, ont fortement pesé sur les marchés européens, dont l’indice français, le CAC 40. Lundi 13 mars 2023, il a en effet perdu 1,96 % à 7 003 points.

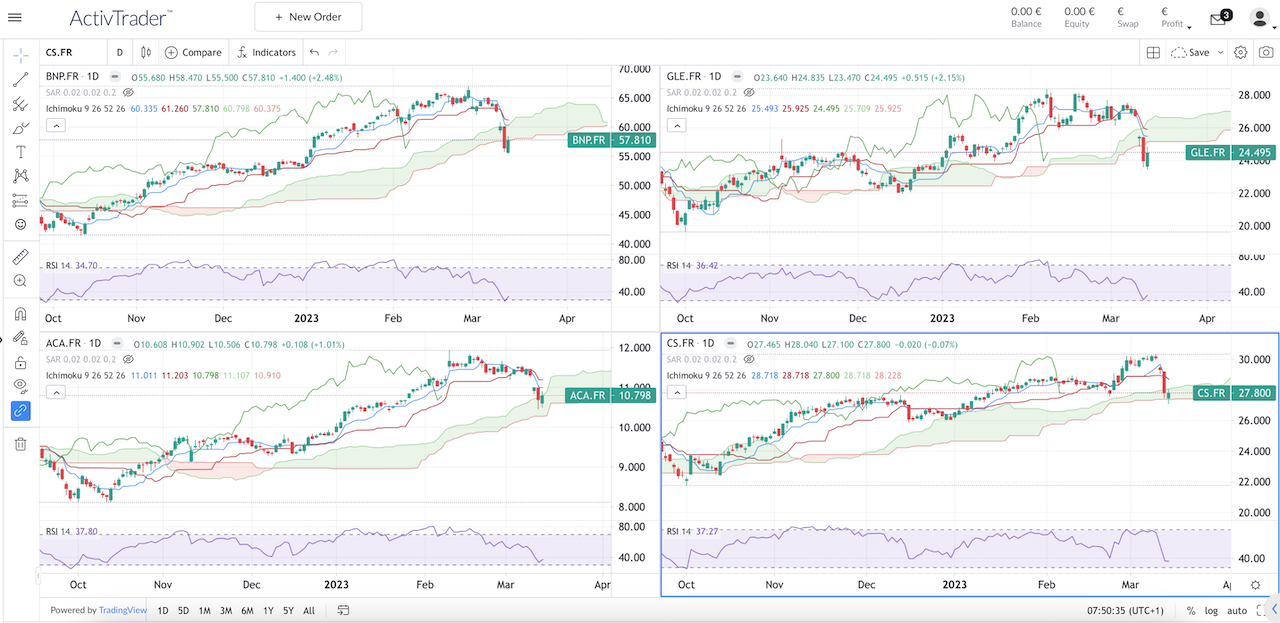

Les valeurs financières avaient ouvert avec un gap baissier vendredi dernier et ont été fortement touchées lundi avec l’action BNP Paribas, l’action Société Générale, l’action Crédit Agricole et l’action AXA, qui ont respectivement chuté de 6,22 %, 5,81 %, 2,84 % et 5,16 % sur cette seule journée.

Graphiques journaliers de BNP Paribas, Société Générale, Crédit Agricole et AXA – Source : Plateforme en ligne ActivTrader

Analyse graphique du cours de bourse du CAC 40 sur le court terme

Le graphique en 4 heures du CAC 40 montre que les cours de l’indice phare français ont chuté depuis le 9 mars avec une accélération baissière forte en début de semaine alors que la panique s’emparait des investisseurs.

Sur le court terme, la configuration technique est plutôt mixte avec un biais baissier. Alors que le CAC 40 se situe sous le nuage d’Ichimoku et sous la ligne Kijun avec un RSI sous son niveau neutre, les prix sont au-dessus des points de l’indicateur SAR et de la ligne Tenkan avec la Lagging Span en hausse. La MACD est plutôt neutre.

Graphique en 4 heures du CAC 40 – Source : Plateforme de trading du courtier ActivTrades

Analyse graphique du cours de bourse du CAC 40 sur le moyen terme

Sur le graphique journalier du CAC 40, la configuration est plutôt négative avec des prix en baisse depuis le plus historique de l’indice. Le CAC 40 est sous les points de l’indicateur SAR. Bien qu’au-dessus du nuage d’Ichimoku, les cours restent sous les différentes lignes de l’indicateur avec la ligne Lagging span sous les cours. La MACD est négative et le RSI est sous son niveau neutre dès 50.

De plus, l’indicateur de sentiment des marchés du courtier ActivTrades indique que la majorité des clients du broker sont pessimistes quant à l’évolution de l’indice, puisqu’ils sont majoritairement baissiers. 69 % des traders ont en effet des positions de ventes à découvert alors que seulement 31 % de la communauté d’ActivTrades a des positions acheteuses.

Graphique journalier du CAC 40 – Source : Plateforme de trading du courtier ActivTrades

Investisseurs et traders : Comment faut-il réagir ?

Bien que le spectre de ce qui s’est passé en 2007/2008 hante certains investisseurs, la situation semble bien différente aujourd’hui. La faillite de la Silicon Valley Bank ne devrait donc pas se répandre et affecter d’autres établissements financiers plus importants, car la crise paraît contenue et limitée… pour le moment. Malgré tout, il est important de surveiller les nouvelles et de se préparer à une certaine nervosité des investisseurs et donc à une plus grande volatilité des marchés.

La faillite de SVB nous montre la façon dont des cygnes noirs peuvent impacter nos performances boursières et l’importance de toujours protéger ses positions avec des règles de money management.

Lors de mouvements de panique et de forte volatilité sur les marchés, il est important de toujours suivre son plan de trading et de se rappeler son horizon de placement et ses objectifs financiers avant de laisser ses émotions guider ses décisions.

Pour ActivTrades, les forts mouvements de baisse peuvent représenter des opportunités pour les traders actifs qui savent utiliser la vente à découvert. Les investisseurs peuvent aussi profiter de cette opportunité pour acheter les actions de certaines entreprises (ou d’autres actifs) qu’ils suivent de près et qu’ils veulent ajouter à leur portefeuille si leurs valorisations sont plus intéressantes et que leurs fondamentaux ne se sont pas détériorés.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation