Alors que les marchés sont fortement chahutés dans un contexte de guerre et d’incertitude économique après de nombreux mois de hausse dans une crise du Covid-19 qui a été favorable aux bourses du monde entier, il est légitime de se poser la question de savoir où se situent les cours de bourse. Sommes-nous sur un pic ou un creux de marché ? La base du trading étant de chercher à acheter bas et vendre haut, c’est la question que se posent actuellement tous les traders.

Nous verrons dans cet article quels sont les quatre indicateurs techniques à utiliser pour tenter de détecter les zones de prix qui pourraient connaître un prochain retournement.

Zone de Surachat et survente

Pour analyser les marchés et savoir où l’on se situe par rapport aux prix passés, les traders vont utiliser des indicateurs techniques qui permettront d’identifier les zones de surachat et les zones de survente.

Les zones de surachat et les zones de survente sont des zones de prix anormalement hautes ou basses par rapport à l’évolution des prix observées dans un passé récent. On peut dire qu’il s’agit d’une hausse ou d’une baisse exagérée, provoquée par un afflux inhabituel d’acheteurs ou de vendeurs. Il s’agit de zones de prix considérées comme extrêmes pendant lesquelles les traders anticipent un retournement de tendance.

Il est bien sûr important de réussir à identifier ces zones de prix afin de ne pas acheter quand le marché est en surachat, ni vendre quand le marché est en survente. À la lecture, cela peut sembler relativement facile, mais c’est pourtant difficile à mesurer pour de nombreux traders débutants. Réussir à maîtriser cet aspect est la clef de voûte d’une stratégie de trading gagnante.

Relative Strength Index (RSI)

Le RSI est un indicateur technique parmi les plus connus pour analyser et détecter les zones de surachat et de survente. L’indicateur est représenté sous la forme d’une courbe indépendante (souvent en dessous) des cours de la bourse.

Quand la valeur du RSI est comprise entre 30 et 70, on estime qu’il n’y a pas d’exagération des prix. Cependant, quand l’indicateur RSI va au-delà de ces niveaux, on estime alors que le marché est en survente s’il est sous le niveau de 30 et en surachat s’il est au-dessus de 70.

Plus l’horizon de temps étudié avec cet indicateur sera élevé, plus les informations délivrées par l’indicateur seront fiables.

Voici ci-dessous un exemple de zones de surachat et survente qui sont clairement mises en évidence grâce au RSI sur le CAC 40.

Exemples de zones de surachat et de survente du CAC 40 identifiées grâce au RSI

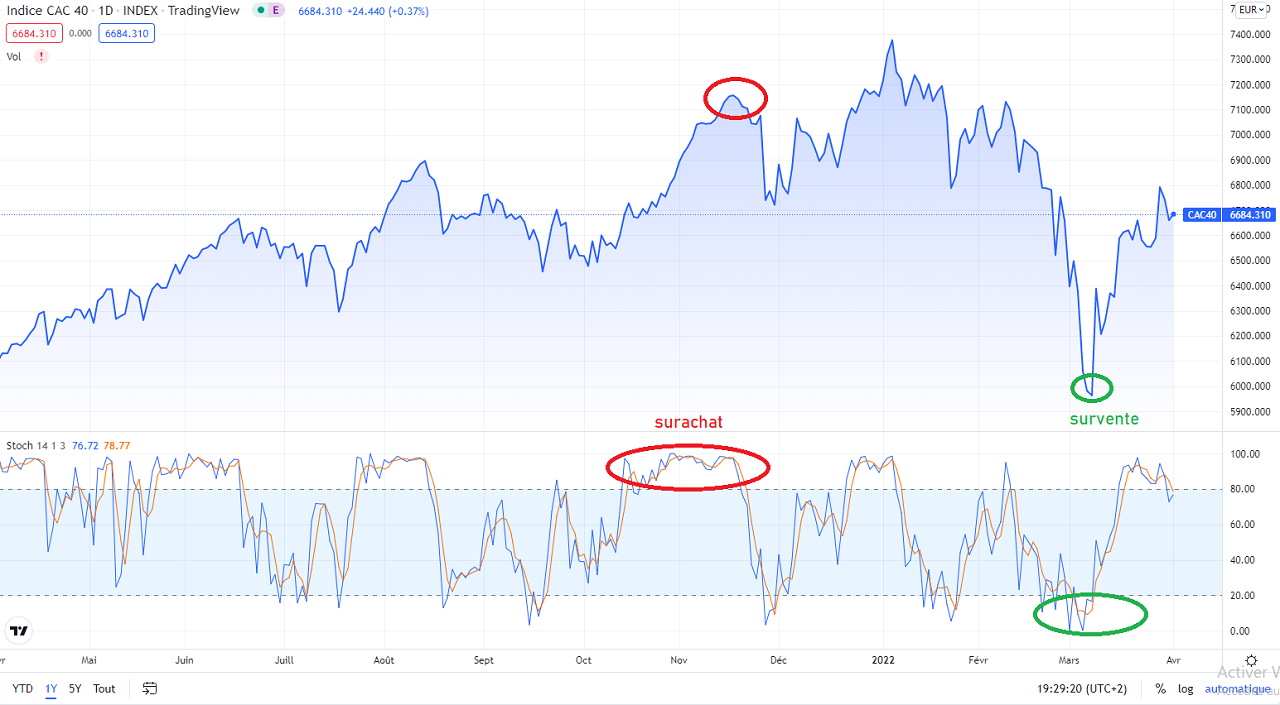

Oscillateur stochastique

Très proche du RSI dans son mode de fonctionnement, le stochastique est un indicateur borné dont la valeur sera forcément comprise entre 0 et 100.

On estime que le marché est survendu quand l’indicateur affiche une valeur comprise entre 0 et 20 ; a contrario, on estime que le marché est suracheté quand l’indicateur affichera une valeur comprise entre 80 et 100.

Cet indicateur offre également une deuxième lecture. Ainsi, les croisements des deux courbes qui le composent sont interprétés par les traders comme une confirmation d’un possible retournement de marché imminent si la valeur, bien sûr, est en surachat ou survente.

Un autre point important qui va différer avec le stochastique, c’est qu’il aura tendance à rester plus longtemps dans les zones de surachat et de survente. Il est par conséquent plus difficile à lire puisqu’il va falloir attendre une confirmation et ne pas se précipiter sur un achat ou une vente.

Voici un exemple de son utilisation sur le CAC 40, sur la même période que celle que nous avons analysé avec le RSI.

Exemples de zones de surachat et de survente du CAC 40 identifiées grâce à l’oscillateur stochastique

Comme expliqué précédemment, on voit clairement que les signaux sont beaucoup moins précis qu’avec le RSI. En revanche, cet indicateur donne plus de signaux et donc plus d’opportunités.

Bandes de Bollinger

Les bandes de Bollinger sont habituellement un indicateur qui est plutôt utilisé pour mesurer la volatilité des marchés en analysant les écarts entre les deux courbes. Pourtant, de nombreux traders utilisent les bandes hautes et basses de cet indicateur pour anticiper les niveaux auxquels le marché pourrait avoir des chances de se retourner puisqu’étant anormalement élevé ou bas.

Si les indicateurs que nous avons vu jusqu’à présent sont représentés en dehors des cours de bourse, les bandes de Bollinger sont représentées dans les courbes des prix, et même plus puisqu’elles englobent les courbes des prix du marché.

Cet indicateur a tendance à donner plus souvent de mauvais signaux, ou plus exactement de bons signaux qui arrivent trop tôt. Il est donc pertinent d’utiliser cet indicateur comme pré-signal, c’est-à-dire qu’on ne va pas utiliser le signal délivré par les bandes de Bollinger pour rentrer en position à la hausse ou à la baisse, mais comme un avertissement invitant le trader à commencer à suivre avec attention un autre indicateur comme le RSI.

Ainsi, il va nous permettre d’être en alerte et d’éviter de passer à côté d’une opportunité.

Dans l’exemple ci-dessous, on voit que lorsque la bande est touchée, le signal RSI arrive juste après. En revanche, rentrer sur une position « Short » au moment où le prix touche la bande supérieure aurait donné un très mauvais point d’entrée sur le CAC 40.

Exemples de zones de surachat et de survente du CAC 40 identifiées grâce aux bandes de Bollinger

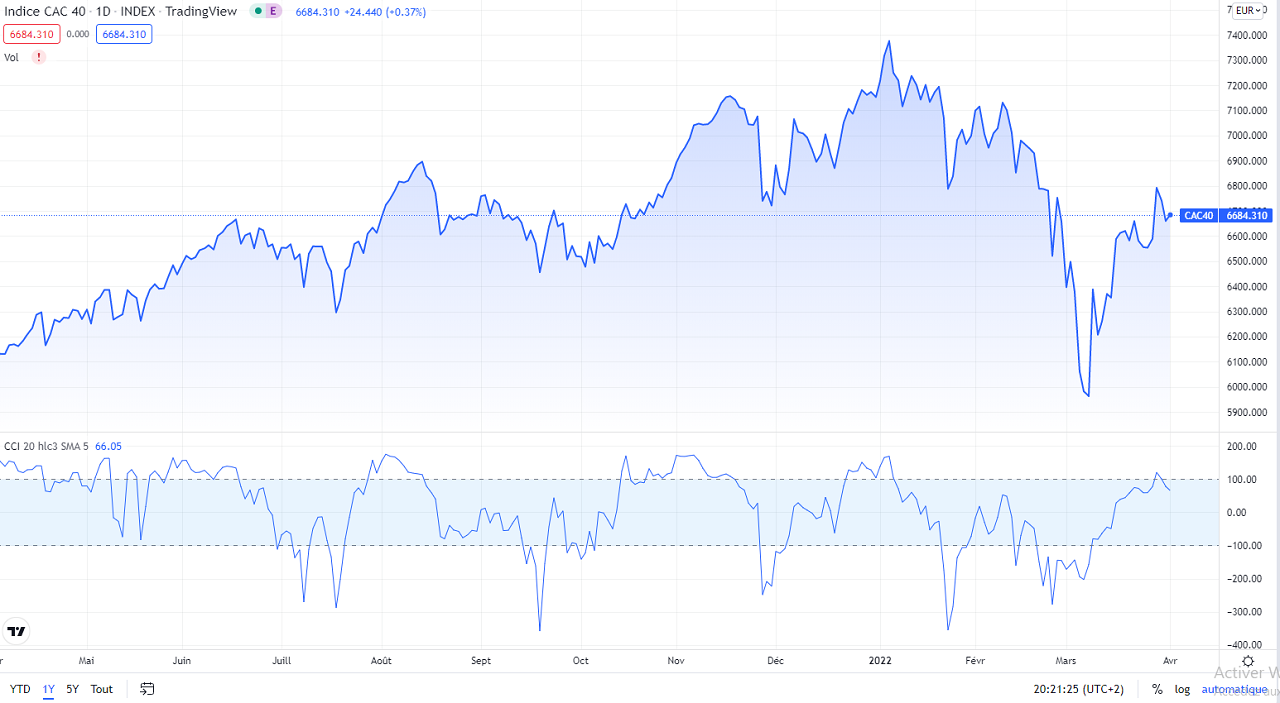

Commodity Channel Index (CCI)

Comme son nom l’indique, il a été initialement utilisé sur les marchés de matières premières. Le CCI est un indicateur à mi-chemin entre le RSI et le Stochastique. Assez proche du RSI dans la nature des signaux donnés et non-borné, il donne des signaux quand la valeur sort du canal compris entre -100 et +100 (voir image ci-dessous).

Cet indicateur permet d’identifier les marchés surachetés et survendus en comparant les fluctuations de prix actuelles de l’instrument aux fluctuations historiques.

Certains traders préfèreront utiliser les zone -150 et +150 afin de réduire les faux signaux.

Exemples de zones de surachat et de survente du CAC 40 identifiées grâce au Commodity Channel Index

4 indicateurs à bien maîtriser avant de les manier pour son trading

Quoi qu’il en soit, ces quatre indicateurs permettront aux traders de détecter les zone anormalement élevés ou basses sur lesquelles le marché a le plus de probabilité de changer de direction.

Que ce soit l’un ou l’autre, il faudra que le trader choisisse le ou les indicateurs avec le(s)quel(s) il est le plus à l’aise. Il faudra aussi bien sûr de l’entraînement afin de maîtriser l’utilisation de ces indicateurs avant de pouvoir les manier avec aisance.

Nous vous rappelons que l’analyse technique n’est pas une science exacte et qu’il faut également maîtriser la gestion du risque, l’analyse fondamentale et la macro-économie pour avoir toutes les cartes en main pour prendre de bonnes décisions d’investissement.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation