La moyenne mobile est l’un des indicateurs techniques les plus polyvalents et les plus utilisés en Bourse. En raison de la manière dont elle est construite et du fait qu’elle peut être facilement quantifiée et testée, elle est la base de nombreux systèmes de suivi de tendance. L’analyse graphique, ou chartisme, tend à être subjective et difficile à tester. Les règles de trading basées sur les moyennes mobiles, en revanche, sont simples et incontestables. Alors que deux techniciens peuvent être en désaccord sur la nature d’une configuration de prix, comme par exemple entre un triangle et un biseau, les signaux issus des moyennes mobiles sont précis et ne prêtent pas à discussion.

Découvrez dans cet article ce que sont les moyennes mobiles, à quoi elles servent, quels sont les différents types de moyenne mobiles, ainsi que des exemples concrets pour bien les utiliser pour trader en Bourse.

Qu’est-ce qu’une moyenne mobile ? Quels sont les différents types de moyennes mobiles ?

Moyenne mobile : définition

Commençons par définir ce qu’est une moyenne mobile. Comme son nom l’indique, il s’agit d’une moyenne d’un certain nombre de données. Par exemple, si l’on souhaite obtenir une moyenne des cours de clôture sur 10 jours, on additionne les cours des 10 derniers jours et on divise le total par 10. Le terme « mobile » est employé dans la mesure où seuls les prix des 10 derniers jours sont utilisés dans le calcul. Par conséquent, l’ensemble des données dont on veut faire la moyenne (les 10 derniers cours de clôture) avance de jour en jour.

Moyenne mobile : quels objectifs ?

Les moyennes mobiles sont essentiellement un outil de suivi de tendance. Leur but est d’identifier ou de signaler qu’une nouvelle tendance a commencé ou qu’une précédente tendance s’est terminée (phase de range) ou s’est retournée. Son but est de suivre l’évolution de la tendance. Une moyenne mobile peut être considérée comme une ligne de tendance curviligne. En revanche, elle ne permet pas de prédire le comportement du marché comme tente de le faire le chartisme. Les moyennes mobiles permettent de suivre une tendance, et non de la prédire. Elles n’anticipent jamais, elles ne font que réagir. Elles permettent donc de nous indiquer des changements de tendance après coup.

La représentation graphique de la moyenne mobile est en retard sur l’action du marché. Une moyenne mobile courte, telle qu’une moyenne de 20 jours, est par définition plus proche des cours qu’une moyenne de 200 jours. Le décalage est réduit avec les moyennes plus courtes, mais ne peut jamais être complètement éliminé. Les moyennes à court terme sont plus sensibles à l’action du cours, alors que les moyennes à long terme le sont moins. Dans certains types de marchés, il est donc plus avantageux d’utiliser une moyenne plus courte et, dans d’autres cas, une moyenne plus longue, qui sera moins sensible en conséquence.

Moyenne mobile simple

La moyenne mobile simple, ou moyenne arithmétique, est la plus utilisée sur les marchés. Mais certains remettent en cause son utilité sur deux points. Le premier point est que seule la période couverte par la moyenne (les 10 derniers jours, par exemple) est prise en compte. Le second point est que la moyenne mobile simple donne le même poids au cours de chaque jour. Pour une moyenne sur 10 jours, le dernier jour a le même poids que le premier jour. Le cours de chaque jour est pondéré de 10 %. Dans une moyenne sur 5 jours, chaque jour aurait une pondération égale à 20 %. Certains analystes estiment qu’une pondération plus importante devrait être accordée aux récentes actions des prix. Sur le graphique ci-dessous, le dernier point de la moyenne mobile simple à 6 784 points est calculé par rapport aux dix dernières bougies présentes dans le rectangle. Chaque donnée aura la même pondération.

Exemple de moyenne mobile simple CAC 40 août 2021

Représentation graphique du CAC 40 (FRA40) en données journalières avec moyenne mobile simple à 10 jours. Source : xStation5 de XTB

Moyenne mobile à pondération linéaire

Pour tenter de corriger le problème de la pondération, certains analystes utilisent la moyenne mobile à pondération linéaire. Dans ce cas, le cours de clôture du 10ème jour (pour une moyenne sur 10 jours) est multiplié par 10, le neuvième jour par neuf, le huitième jour par huit, et ainsi de suite. Un poids plus important est donc accordé aux clôtures les plus récentes. Le total est ensuite divisé par la somme des multiplicateurs (55 dans le cas de la moyenne sur 10 jours : 10 + 9 + 8 + 7 …+ 1).

Moyenne mobile exponentielle

La moyenne mobile exponentielle résout les deux problèmes associés à la moyenne mobile simple. Premièrement, la moyenne mobile exponentielle attribue un poids plus important aux données les plus récentes. Il s’agit donc d’une moyenne mobile pondérée. Même si elle accorde moins d’importance aux anciennes données, elle inclut dans son calcul d’autres cours de clôture selon la durée choisie. Cette moyenne mobile applique des facteurs de pondération qui diminuent exponentiellement. À chaque nouvelle période, la pondération diminue d’un facteur ou d’un pourcentage par rapport à celle de la période précédente. La moyenne mobile exponentielle est donc plus réactive que la moyenne mobile simple, étant donné que chaque valeur est pondérée, mais cette pondération décroît exponentiellement vers le passé.

Comment investir et trader avec les moyennes mobiles ?

Identifier des signaux de tendance avec les moyennes court terme et long terme

La moyenne mobile simple est la plus utilisée par les analystes techniques. Certains traders utilisent une seule moyenne mobile pour générer des signaux de tendance. Lorsque le prix de clôture passe au-dessus de la moyenne mobile, un signal d’achat est généré. Un signal de vente est donné lorsque les prix passent sous la moyenne mobile. Pour une confirmation supplémentaire, certains attendent que la moyenne mobile suive la baisse des prix.

En utilisant une moyenne à très court terme (5 ou 10 jours), la moyenne suit les prix de très près et plusieurs croisements se produisent. L’utilisation d’une moyenne très sensible produit donc plus de signaux, dont de nombreux faux signaux. Si la moyenne est trop sensible, une partie du mouvement aléatoire des prix à court terme (ou « bruit ») génère de faux signaux de tendance.

Bien que la moyenne la plus courte génère plus de faux signaux, elle présente l’avantage de donner des signaux de tendance plus tôt au cours du mouvement. Il va de soi que plus la moyenne est sensible, plus le signal sera précoce. Le tout est de trouver la moyenne qui est suffisamment sensible pour générer des signaux précoces, mais suffisamment insensible pour éviter la plupart du « bruit ».

Approfondissons le raisonnement ci-dessus. Si la moyenne plus longue est plus performante lorsque la tendance en cours se poursuit, elle perd de son efficacité lorsque la tendance s’inverse. L’insensibilité de la moyenne la plus longue (le fait qu’elle suive la tendance de plus loin), qui l’a empêchée de générer de faux signaux pendant les corrections de court terme, joue en sa défaveur lorsque la tendance s’inverse. Par conséquent, il convient de noter que les moyennes les plus longues fonctionnent mieux tant que la tendance reste vigoureuse, mais qu’une moyenne plus courte est préférable lorsque la tendance est en train de se retourner. Il semble donc évident que l’utilisation d’une seule moyenne mobile présente plusieurs inconvénients. Il est généralement plus judicieux d’utiliser deux moyennes mobiles.

Identifier des signaux de tendance avec le double croisement des moyennes mobiles

La méthode du double croisement fournit un signal d’achat lorsque la moyenne la plus courte croise la moyenne la plus longue. Par exemple, deux combinaisons fréquentes pour des stratégies de court-terme sont les moyennes de 5 et 20 jours et les moyennes de 10 et 50 jours. Dans le premier cas, un signal d’achat se produit lorsque la moyenne de 5 jours passe sous la moyenne de 20 jours. Dans le second exemple, le croisement de la moyenne à 10 jours au-dessus de la moyenne à 50 jours signale une tendance à la hausse, et une tendance baissière pourrait se déployer lorsque la moyenne à 10 jours passe sous la moyenne à 50 jours.

Comme on peut le constater sur le graphique ci-dessous, le croisement de la moyenne mobile à 10 jours avec la moyenne mobile à 50 jours permettait de profiter d’une bonne partie de la baisse amorcée à la fin du mois de février 2020. Cependant, ce système fournit de nombreux faux signaux dans le sens inverse de la tendance de fond comme nous pourrons le voir par la suite sur le CAC 40.

Exemples de double croisement des moyennes mobiles à 10 et 50 jours sur le CAC 40 en 2020

Graphique du CAC 40 (FRA40) en données journalières avec moyennes mobiles 10 et 50. Source : xStation5 de XTB

La prise en compte du croisement de deux moyennes mobiles produit des signaux avec un retard plus prononcé que lors de l’utilisation d’une seule moyenne. En revanche, il y aura moins de faux signaux. Sur les indices boursiers, l’utilisation du croisement de la moyenne mobile de 50 jours et de la moyenne mobile de 200 jours est très fréquente. Étant donné que ce système est très utilisé par les intervenants, ces croisements sont considérés comme des signaux très fiables.

Identifier des signaux de tendance avec le triple croisement des moyennes mobiles

Nous allons nous intéresser à présent à la méthode du triple croisement. Le système de triple croisement le plus utilisé est la combinaison très répandue des moyennes mobiles 4-9-18 jours. La méthode 4-9-18 jours est principalement utilisée pour le trading de contrats à terme. Ce système est une variation des moyennes mobiles de 5, 10 et 20 jours sur les marchés des matières premières.

Les moyennes mobiles exponentielles sont utilisées comme système de croisement, à l’aide de trois moyennes mobiles exponentielles différentes (court, moyen et long terme).

Exemple de signal de vente avec croisement des moyennes mobiles exponentielles 5, 10 avec celle à 20 périodes sur le maïs

Graphique du maïs (CORN) en données hebdomadaires, signal de vente avec croisement des moyennes mobiles exponentielles 5, 10 avec celle à 20 périodes. Source : xStation5 de XTB

Exemple de signal d’achat avec croisement des moyennes mobiles exponentielles 5, 10 avec celle à 20 périodes sur le maïs

Graphique du maïs (CORN) en données hebdomadaires, signal d’achat avec croisement des moyennes mobiles exponentielles 5 et 10 avec celle à 20 périodes. Source : xStation5 de XTB

Quelles sont les limites des moyennes mobiles ?

Un choix de période parfois complexe

Comme nous avons pu le constater, la difficulté que peut rencontrer un trader lors de l’utilisation des moyennes mobiles réside tout d’abord dans le choix des périodes. En effet, chaque instrument réagira plus ou moins bien à différentes moyennes mobiles. Il convient donc d’adapter les paramètres des moyennes mobiles (simples ou exponentielles) et le nombre de périodes (5, 10, 20, 50, 100, 200) à chaque instrument, sur une unité de temps donnée (5 minutes, 15 minutes, 1 heure, 4 heures, 1 jour, 1 semaine, 1 mois).

La présence possible de faux signaux

Par ailleurs, le nombre important de faux signaux pour les moyennes mobiles courtes, ou le retard dont accuseront les moyennes mobiles longues, impose l’application d’autres outils, tels que des oscillateurs, qui pourront agir comme des filtres et fournir des indications concernant la force de la tendance. Dans ce sens, beaucoup de traders auront recours au RSI ou également au MACD.

À titre d’exemple, un croisement à la baisse de la moyenne mobile 50 périodes avec celle de 200 périodes, communément appelé “death cross”, n’interviendra qu’après une première phase baissière. Cependant, en raison de ce décalage, ce croisement de moyennes mobiles pourra être utilisé comme confirmation d’inversion de tendance ou en tant que signal en combinaison avec d’autres oscillateurs ou idéalement, en présence d’un signal issu de l’analyse chartiste classique.

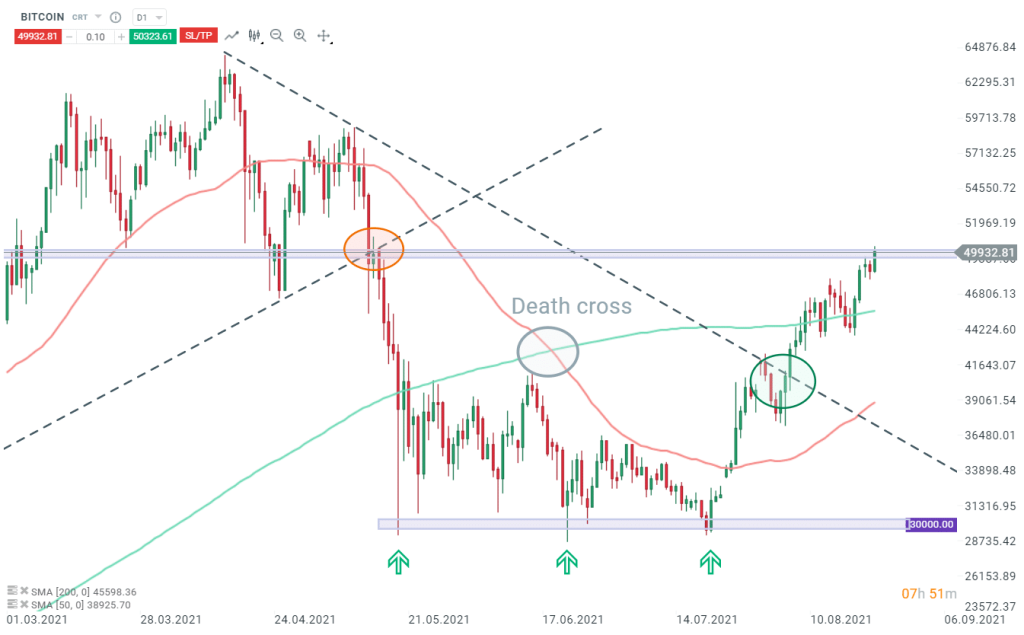

Ci-dessous un exemple d’utilisation des moyennes mobiles sur le Bitcoin, en complément du chartisme. Un premier signal de vente a été donné lors de la cassure par les cours de l’oblique haussière reliant les creux (cercle rouge). Il s’en est suivi un “death cross”, signal de vente accusant un certain retard. Cependant, seule une cassure du support majeur à 30 000$ aurait confirmé le signal généré par le croisement des moyennes mobiles. Un signal d’achat a été généré à la cassure de l’oblique baissière reliant les récents sommets. Une cassure du seuil psychologique à 50 000$ renforcerait les perspectives haussières. De telles perspectives pourraient être confirmées très prochainement si nous assistons à un “golden cross”.

Exemple d’une analyse chartiste combinée aux moyennes mobiles 50 et 200 sur le Bitcoin

Graphique du Bitcoin en données journalières avec une analyse chartiste combinée aux moyennes mobiles 50 et 200. Source : xStation5 de XTB

Il apparaît assez clair que l’utilisation du croisement d’une moyenne mobile courte avec une moyenne mobile longue accuse d’un retard trop important pour profiter pleinement d’une correction baissière au cours d’une tendance haussière de long terme. En revanche, comme nous le constaterons par la suite, cet outil peut s’avérer très utile en vue de confirmer une reprise dans le sens de la tendance de fond.

Cas pratiques d’utilisation de moyennes mobiles sur l’indice CAC 40

Nous allons à présent nous intéresser à l’indice CAC 40 et y appliquer différentes stratégies sur les moyennes mobiles.

Exemple de stratégie de croisement de moyenne mobile 50 et moyenne mobile 100 sur le CAC 40 en 2020

Graphique du CAC 40 (FRA40) en données journalières avec moyennes mobiles 50 et 200. Source : xStation5 de XTB

La stratégie de croisement (en gris sur le graphique) de moyenne mobile courte (50 jours) avec une moyenne mobile longue (200 jours) n’aura pas permis de déceler le repli considérable qu’a entraîné la propagation du COVID19. En effet, le “death cross” a généré un signal très retardé, au moment où la baisse avait pris fin. En revanche, le “golden cross” (en jaune sur le graphique) aura permis de confirmer la reprise dans le sens de la tendance de fond. Ainsi, ce système semble plus adapté dans des stratégies de suivi de tendance.

Exemple de stratégie de croisement de moyenne mobile 5 et moyenne mobile 20 sur le CAC 40 en 2021

Nous allons à présent utiliser les moyennes mobiles 5 et 20, afin d’appliquer les moyennes mobiles à une stratégie de trading plus agressive, avec à la clé un plus grand nombre de signaux.

Graphique du CAC40 (FRA40) en données journalières avec moyennes mobiles 5 et 20. Source : xStation5 XTB

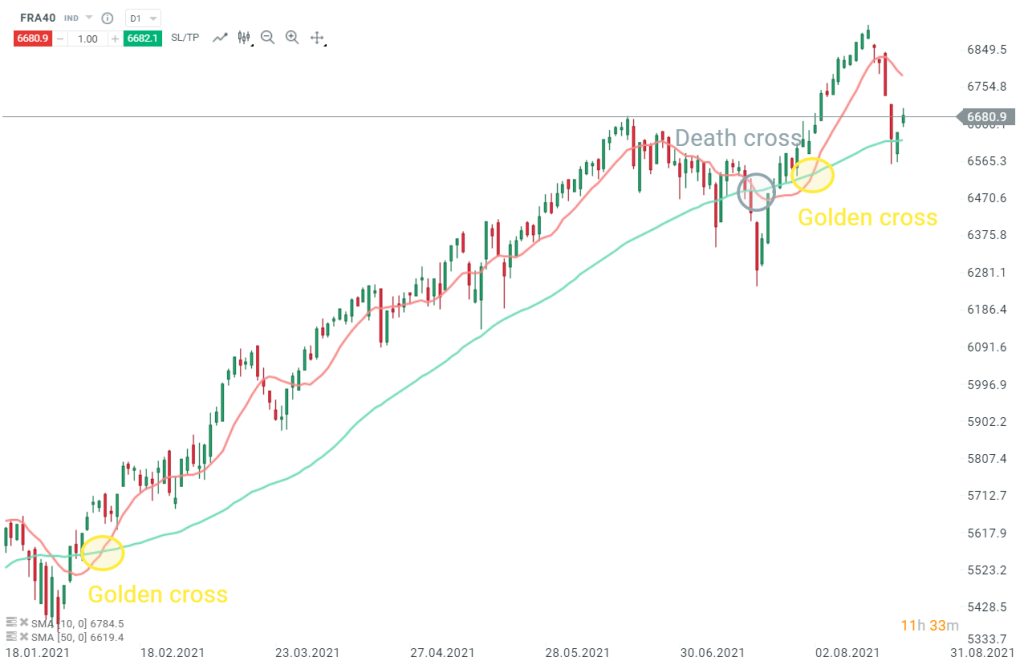

Les moyennes mobiles étant plus courtes, l’effet de retard est beaucoup moins présent. Le premier “golden cross” (en jaune sur le graphique) permettait de profiter pleinement d’une hausse de près de 19,5 % soutenue par la moyenne mobile à 5 jours agissant en tant que support (rectangles bleus). Le “death cross” (en gris sur le graphique) intervenu par la suite a permis d’anticiper une baisse de plus de 5 %. Le dernier “death cross” aura permis de bénéficier d’une hausse de plus de 6 %.

Il convient de noter que l’utilisation des moyennes mobiles à 20 et 50 jours fournit également de très bons résultats afin de prédire une reprise dans le sens de la tendance de fond. En revanche, les signaux dans le sens inverse à la tendance de fond seront généralement trop retardés, comme il est possible de le constater sur le graphique ci-dessous (“death cross” trop tardif).

Exemple de stratégie de croisement de moyenne mobile 10 et moyenne mobile 50 sur le CAC 40 en 2021

Graphique du CAC 40 (FRA40) en données journalières avec moyennes mobiles 10 et 50. Source : xStation5 de XTB

Pour conclure, les moyennes mobiles sont très simples d’utilisation et conviendront aux débutants comme aux traders confirmés. Cependant leur paramétrage nécessite une phase de test, et le système utilisé doit être adapté à chaque instrument.

Les moyennes mobiles sont un outil très utile quelle que soit l’unité de temps, et si elles sont combinées à d’autres méthodes, elles peuvent s’avérer très pertinentes. Cet outil très versatile peut également être d’une grande aide en ce qui concerne le money management. En effet, une moyenne mobile pourra être utilisée comme take profit ou stop-loss.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation