Alors que le Bitcoin a perdu près de 80 % de sa valeur depuis son plus haut historique, certains analystes semblent déjà remettre à jour leurs indicateurs historiques. En effet, une telle chute du Bitcoin n’est pas nouvelle et résonne encore comme une opportunité chez de nombreux investisseurs. Pourtant, l’assurance d’un point bas sur le Bitcoin est encore éloignée. Ainsi, l’ampleur de la baisse récente tend à renforcer l’hypothèse d’un maintien durable du Bitcoin sur des supports majeurs. Cependant, cela ne garantit pas à la première crypto-monnaie mondiale de ne pas descendre encore sur de nouveaux plus bas qui remettraient en question l’évolution du marché à long terme.

Dans ce contexte baissier où la volatilité fait rage, découvrez dans cet article les 8 indicateurs qui ont précédé un plus bas historique du Bitcoin (BTC).

La corrélation du Bitcoin aux actions

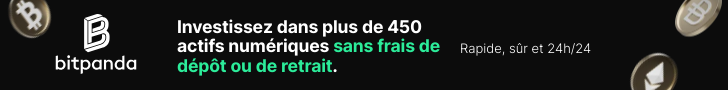

Une des observations les plus simples est de rappeler la forte corrélation à long terme du Bitcoin au marché actions. Nous avons représenté ci-dessous le cours du Bitcoin en pointillés, et la corrélation à 7 mois entre le Bitcoin et le S&P 500 en bleu. On remarque alors que les phases de baisse du Bitcoin répondent à un schéma corrélatif assez précis. Chaque plus bas historique du Bitcoin a été précédé par un minimum de corrélation du Bitcoin aux actions. Ce plus bas s’est ensuite confirmé lorsque la corrélation entre actions et Bitcoin avait atteint un nouveau sommet.

Graphique de corrélation du cours du Bitcoin et du cours de l’indice S&P500 de juillet 2016 à mai 2022

En outre, on observe généralement que les phases baissières du Bitcoin respectent deux étapes plus ou moins bien dessinées. Dans un premier temps, le prix du Bitcoin rompt avec la tendance haussière, ce qui entraîne une chute de la corrélation avec les actions. Cette chute de corrélation se poursuit jusqu’à l’arrêt de la première phase de baisse. Ce fut le cas entre janvier 2018 et fin 2018, entre mi-2019 et janvier 2020, ou encore entre mars 2021 et septembre 2021. Dans un deuxième temps, la baisse du cours du Bitcoin peut devenir plus violente et se traduit par une phase de « re-corrélation » aux actions. Ce phénomène s’explique statistiquement : le Bitcoin est un actif que l’on peut estimer jusqu’à 5 fois plus sensible aux liquidités que les actions. Ainsi, le Bitcoin réagit par anticipation, puis par mimétisme aux actions dans sa phase de baisse. C’est enfin qu’il valide généralement un plus bas historique. Actuellement, nous sommes proches d’un nouveau sommet de corrélation qui confirmerait un premier arrêt de la tendance baissière.

Suivre les portefeuilles des holders : détecter les accumulations de Bitcoin

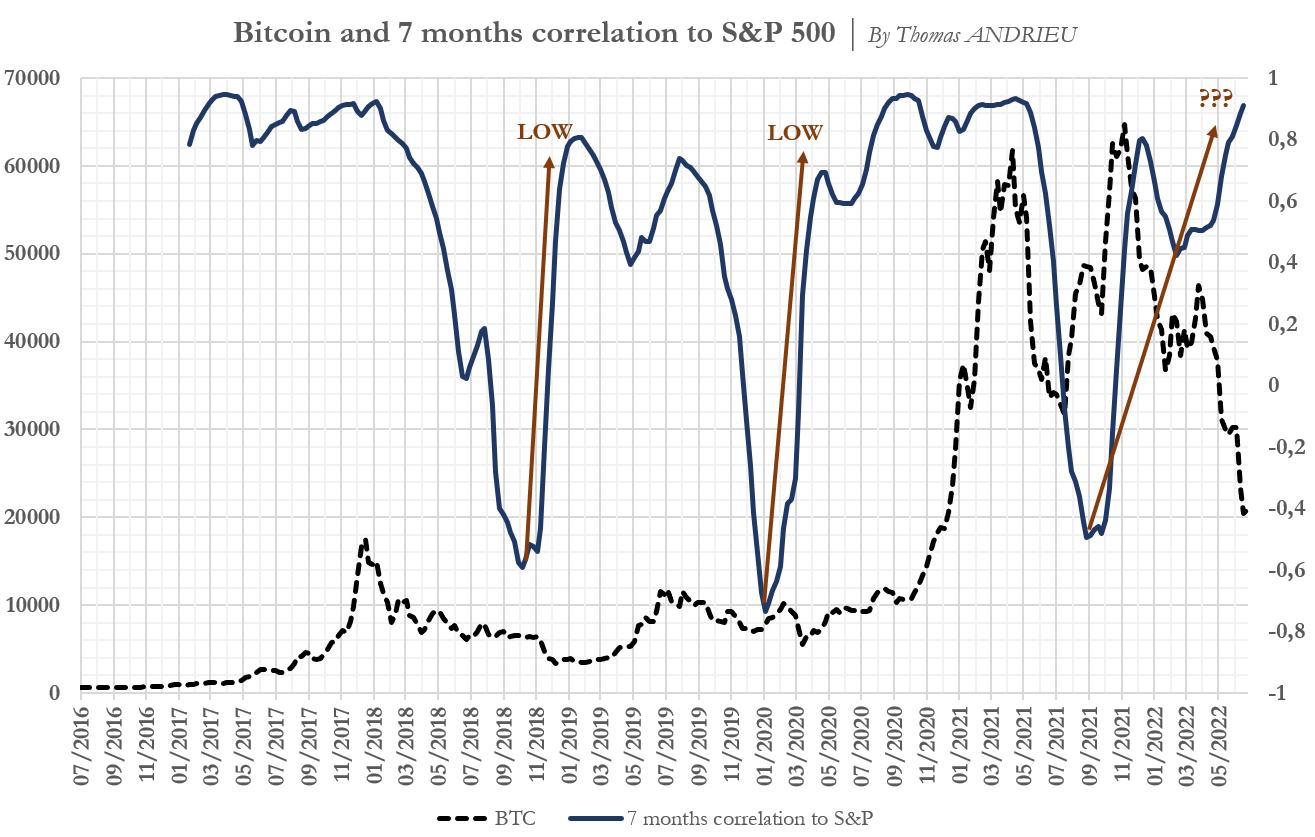

Historiquement, les phases haussières sur le cours du Bitcoin ont été impulsées après une phase significative d’accumulation. À l’inverse, la baisse du Bitcoin est généralement synonyme d’une distribution des Bitcoins en circulation des portefeuilles de long terme (2 à 5 ans) vers les investisseurs de moyen terme (quelques mois). Le graphique ci-dessous, tiré de Glassnode, montre la répartition des Bitcoins en circulation en fonction de la durée de détention des Bitcoins en portefeuille.

Graphique illustrant la répartition des Bitcoins en circulation en fonction de la durée de détention des BTC en portefeuille

Source : Glassnode

On remarque ainsi que la phase de capitulation, qui se traduit par un plus bas majeur du cours du Bitcoin, est aussi synonyme d’une pression vendeuse des investisseurs de long terme maximale et de l’absence d’investisseurs de court terme acheteurs. À ce jour, les investisseurs de court terme se sont en partie retirés à l’achat tandis que les investisseurs de long terme ont accéléré leurs ventes en mai et juin. Néanmoins, on ne peut pas négliger l’influence des porteurs de très long terme, qui ne semblent pas avoir bougé leur position malgré la crise récente.

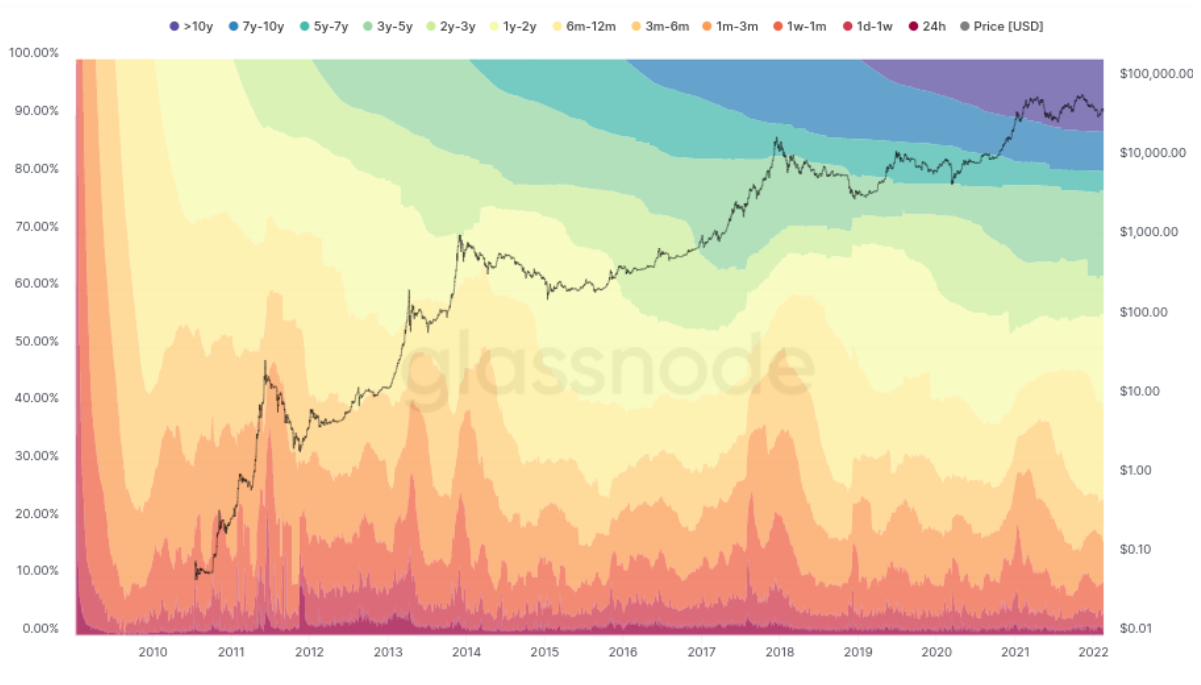

Les moyennes mobiles : « plancher infranchissable » ?

Un autre moyen de déterminer les supports « ultimes » du Bitcoin est d’utiliser les moyennes mobiles. En effet, plusieurs études montrent que le cycle dominant du Bitcoin est un cycle compris entre 4 et 5 ans. Cela signifie qu’il est statistiquement peu probable que le Bitcoin repasse sous ses niveaux d’avant 4 à 5 ans. Ainsi, on remarque bien que la moyenne mobile à 4 ans, représentée en bleu sur le graphique ci-dessous, a encadré l’ensemble des points bas majeurs depuis 2019.

Moyennes mobiles du cours du Bitcoin à 4 ans

Pour autant, il n’est pas impossible que le Bitcoin déborde légèrement sous ce support mobile. Mais un franchissement durable de la moyenne mobile à 4 ans, dont le niveau est de 21 700$ fin juin 2022, remettrait en question l’évolution à long terme du Bitcoin jusqu’ici observée.

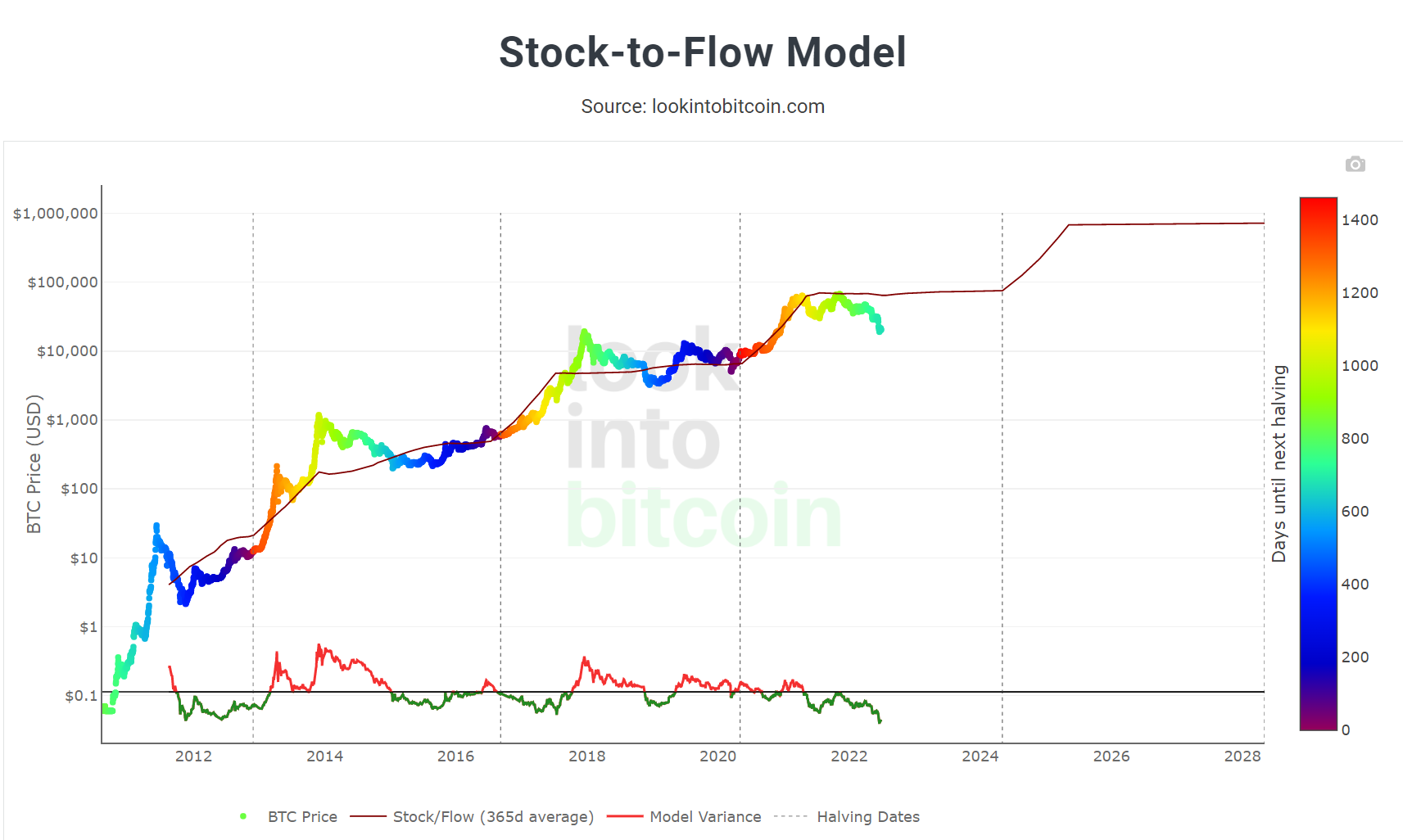

Le modèle « stock to flow » des cryptos sera-t-il toujours performant ?

Le Stock to flow est un modèle assez connu de l’univers crypto. Son calcul est relativement simple : on divise le stock déjà existant de Bitcoins par le flux annuel de nouveaux Bitcoins. Ce modèle est aussi utilisé dans la finance traditionnelle pour notamment évaluer la capacité du marché à absorber l’offre et tenter d’apporter des projections de prix.

Évolution des cours du BTC entre 2012 et 2022 avec la valeur du stock to flow

Source : lookintobitcoin

Le graphique ci-dessus nous montre le cours du Bitcoin (en échelle logarithme) avec la valeur du stock to flow en rouge. L’indice du bas nous montre la variance entre les deux courbes, c’est-à-dire l’écart observé. Jusqu’ici, les deux courbes ont toujours été très proches et le modèle est resté assez précis pour décrire l’évolution structurelle du cours du Bitcoin. Pourtant, on enregistre ces derniers mois un écart historique entre le cours du Bitcoin et ce modèle.

Dans le scénario optimiste, on rappellera que la plupart des points bas majeurs du Bitcoin ont été validés entre deux halvings (deux plateaux du « Stock to Flow »). Dans ce cas de figure, un signal haussier en 2022 ou 2023 serait un puissant signal de long terme. Néanmoins, la divergence récente avec le modèle nous incite à la prudence.

Les bandes de Bollinger : l’indicateur statistique

Les bandes de Bollinger sont un indicateur technique qui permet de visualiser l’évolution statistique de l’actif. Une bande de Bollinger est composée d’une ligne centrale qui correspond à la moyenne mobile, et de deux lignes extrêmes qui sont calculées à partir de la volatilité du Bitcoin. Ainsi, il est rare que le Bitcoin dépasse ces lignes extrêmes : ce sont les « bandes » de Bollinger.

Évolution des cours du Bitcoin analysé avec les bandes de Bollinger

Source : Tradingview

On observe effectivement que tous les derniers points bas historiques du Bitcoin ont été validés lorsque le cours du Bitcoin sortait des bandes extrêmes de Bollinger. Il en est de même pour les sommets. Néanmoins, ce point bas n’est généralement pas validé tant que le cours du Bitcoin n’a pas recroisé la moyenne mobile en jaune sur le graphique ci-dessus. Un investisseur agressif peut donc agir en fonction des bandes extrêmes, mais la moyenne mobile laisse la possibilité de maîtriser son risque.

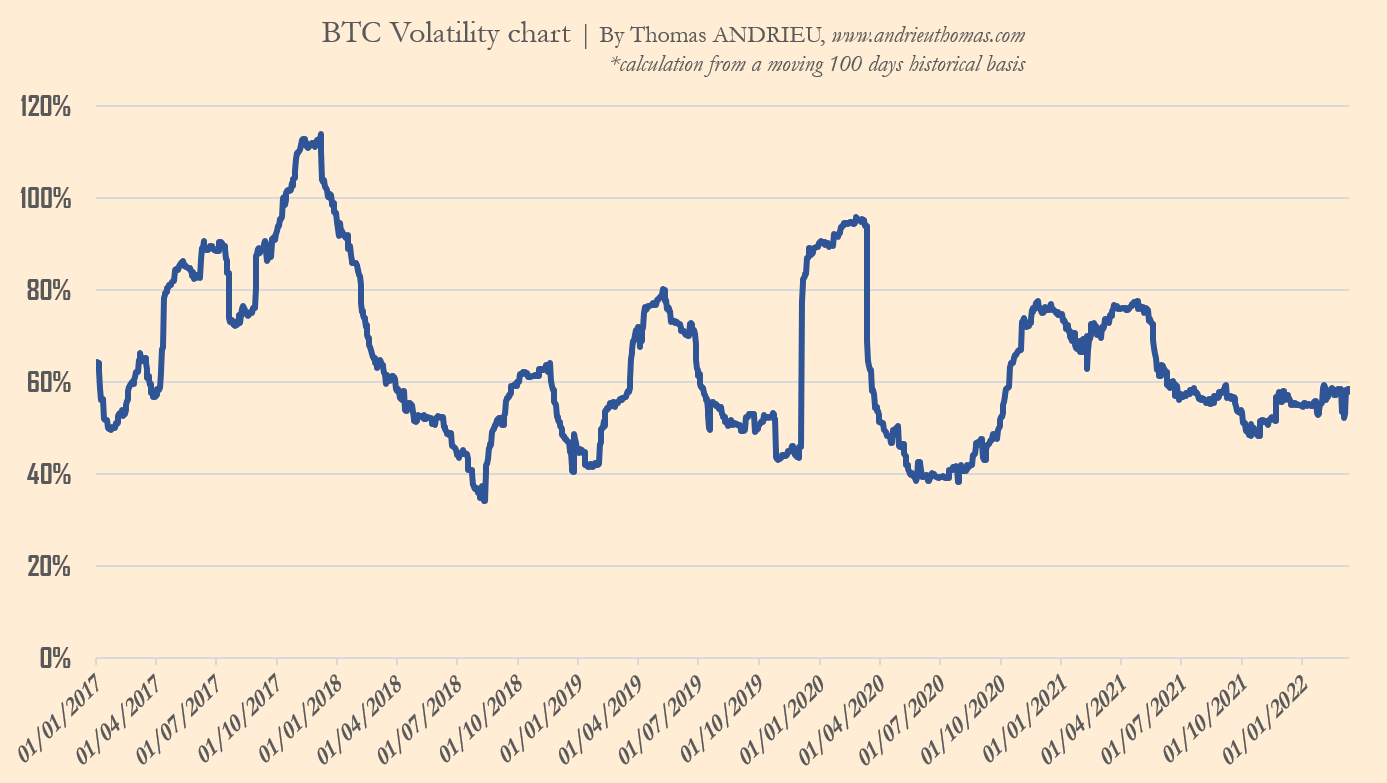

Volatilité du Bitcoin : détecter les retournements par la psychologie

La mesure de la volatilité du Bitcoin est un autre moyen d’anticiper certaines tendances. En effet, le Bitcoin est un des actifs les plus volatils du monde financiers. C’est là où l’alternance entre les sentiments de « peur » et « d’euphorie » est la plus forte. Cela traduit le fait que le prix du Bitcoin est statistiquement très instable. En outre, la mesure de la volatilité nous montre que la volatilité moyenne enregistrée sur le Bitcoin se situe autour de 60 % (contre 20 % pour le CAC 40 par exemple).

Graphique de la volatilité du Bitcoin de janvier 2017 à janvier 2022

Durant les phases de hausse du cours du Bitcoin, on observe généralement une hausse de la volatilité de celui-ci. À l’inverse, durant les phases baissières, la volatilité du Bitcoin a tendance à se réduire. Récemment, la baisse du Bitcoin ne s’accompagne pas d’une diminution de sa volatilité. Cela peut être le signe que le potentiel de rebond haussier du Bitcoin se réduit par rapport aux points bas passés. Dans tous les cas, ce phénomène traduit le fait que la baisse récente du Bitcoin n’est ni extrême, ni normale, et que le Bitcoin tend à acquérir une certaine « stabilité » de ses variations.

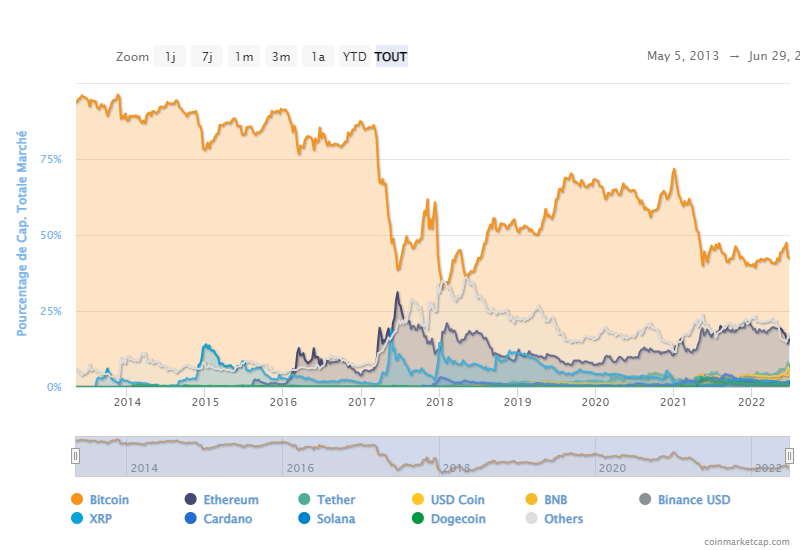

Le coefficient de corrélation et la dominance du Bitcoin : anticiper les phénomènes de marché

La dominance ou domination du Bitcoin représente la capitalisation du Bitcoin par rapport à la capitalisation de l’ensemble du marché des crypto-monnaies. Traditionnellement, on observe que la hausse du Bitcoin entraîne une hausse parfois plus importante des autres crypto-monnaies, ce qui implique une diminution de la « dominance » du Bitcoin. Le Bitcoin représentait ainsi 70 % du marché des crypto-monnaies en décembre 2020, contre 40 % en janvier 2022.

Évolution de la domination du Bitcoin par rapport aux autre crypto-monnaies entre 2014 et 2022

Source : CoinMarketCap

Ce graphique tiré de CoinMarketCap illustre notre propos. En 2018, le Bitcoin était même descendu à une dominance de 32,5%. Cependant, la baisse récente du cours du Bitcoin n’a entraîné qu’un très léger regain d’intérêt pour la première crypto-monnaie mondiale. Cette observation va dans le sens de l’observation relative à la volatilité. Il est possible que le potentiel de rebond du Bitcoin soit plus limité que dans le passé. Néanmoins, on remarque que la perte de domination du Bitcoin est une tendance historique. Ainsi, un point bas majeur du prix du Bitcoin pourrait avoir moins de difficultés à se valider que dans le passé au regard des niveaux actuels de capitalisation.

Le halving du Bitcoin : une cérémonie incontournable du marché des monnaies virtuelles

Le halving est un événement qui se produit environ tous les 4 ans et qui consiste à diminuer par deux la rémunération des mineurs. Le but est de réduire progressivement la création monétaire associée au Bitcoin et d’assurer la rareté à long terme de l’offre de Bitcoin. Le prochain halving devrait avoir lieu d’ici 2024. Historiquement, les points bas majeurs du Bitcoin prennent effet entre deux halvings. Réciproquement, la plupart des marchés haussiers ont commencé après un halving. Cette hypothèse conforte l’idée que le Bitcoin connaît une baisse caractéristique de sa temporalité. L’enjeu sera effectivement d’observer, ou non, le rebond du Bitcoin avant le prochain halving, c’est-à-dire avant la fin 2023.

Quel avenir pour le Bitcoin ?

En définitive, de nombreux indicateurs montrent que le Bitcoin est encore dans une phase baissière prononcée. Pour autant, au regard de la plupart des indicateurs dont nous disposons, le Bitcoin pourrait bien marquer une pause dans cette phase de crise. Néanmoins, rien n’indique que la crypto monnaie ne poursuivra pas sa trajectoire vers des nouveaux plus bas qui remettraient alors en question la structure du marché à long terme.

En termes de temporalité, on peut effectivement faire ressortir un cycle baissier de trois mois qui agit sur le cours du Bitcoin depuis 2021. En ce sens, une diminution de la pression baissière pourrait se manifester d’ici la fin de l’été 2022 alors que l’entrée dans l’actuel cycle baissier s’est réalisée en mai. Dans tous les cas, la validation d’un point bas ne suffira pas à enclencher une tendance haussière rapide. Comme nous l’avons montré, le Bitcoin est encore très exposé aux turbulences de marché et son potentiel de rebond peut être statistiquement réduit.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation