Courtier en Bourse : 10 conseils pour choisir les meilleurs brokers et courtiers en ligne

L’une des plus importantes décisions que vous aurez à prendre dans votre vie d’investisseur n’a rien à voir avec les actions, ETF, OPCVM ou obligations dans lesquels vous allez investir. Il s’agit du choix de votre courtier Bourse en ligne !

Mais qu’est-ce qu’une société de courtage en Bourse ? Combien coûte un broker en ligne ? Faut-il choisir un courtier en ligne ? Comment choisir son courtier Bourse ? Voici notre comparatif des meilleurs courtiers Bourse en ligne 2026 avec les meilleures offres du moment et nos 10 conseils pour bien choisir le courtier avec lequel investir en Bourse.

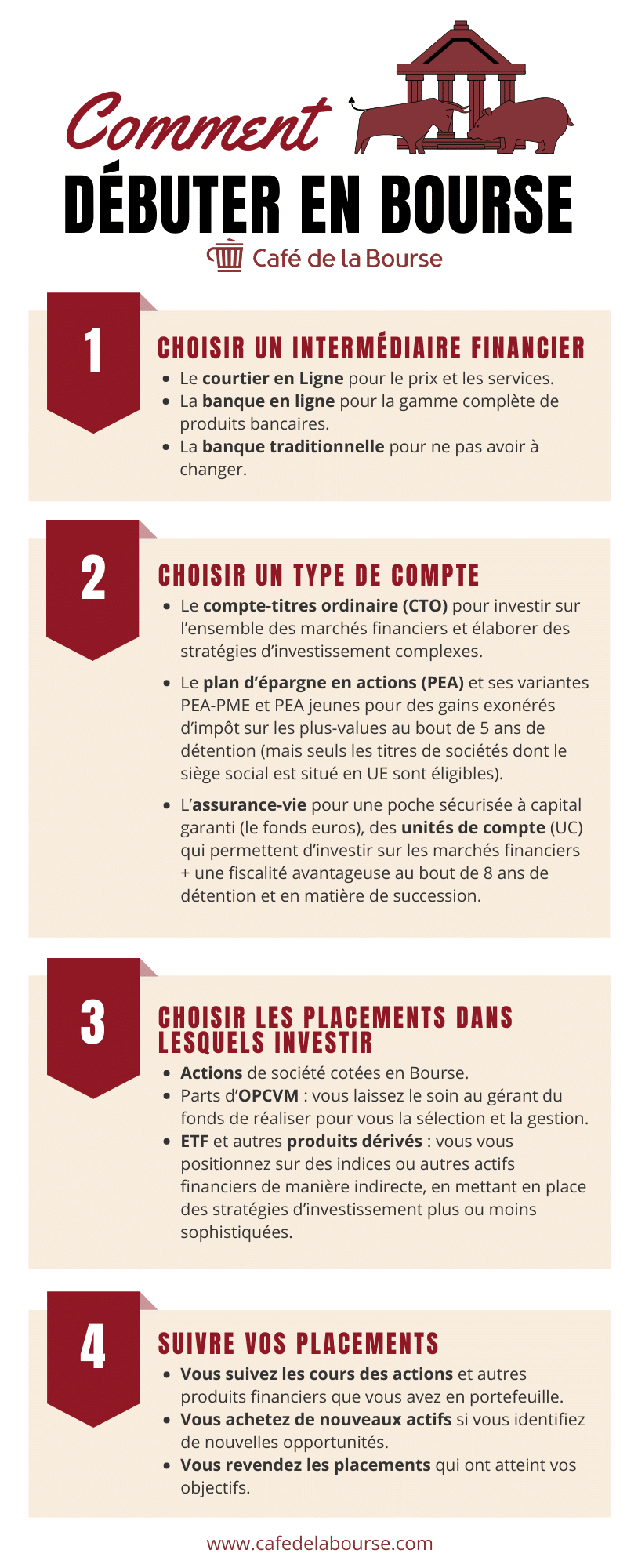

Découvrez aussi sans tarder l’infographie Café de la Bourse « Comment débuter en Bourse avec un courtier en ligne », nos astuces en vidéo pour choisir un acteur fiable et qui correspondra à vos attentes, ainsi que notre avis détaillé des 10 meilleurs courtiers en ligne qui vous permettra de choisir le broker le plus approprié à votre profil d’investisseur ou de trader.

Choisir le meilleur courtier en Bourse : les 3 critères à absolument prendre en compte

La disponibilité des produits sur lesquels vous souhaitez investir

Au moment de choisir votre courtier en Bourse, la première des choses à faire est de vérifier qu’il propose bien tous les produits et actifs sur lesquels vous souhaitez investir. Vérifiez notamment les différentes classes d’actifs accessibles (actions, obligations, …), mais aussi quelles places boursières mondiales sont proposées, et les différents produits financiers figurant dans l’offre (ETF, OPCVM gérés activement, warrants, turbos, options, etc.). Un moyen simple de vérifier les marchés accessibles chez chaque broker, c’est de consulter ci-dessous notre comparatif courtier en Bourse.

Une offre de service correspondant à votre profil

Pensez aussi à vérifier que votre nouveau broker vous propose bien les services qui vous seront utiles. Par exemple, un investisseur débutant sera peut-être intéressé par des webinaires, des formations en bourse, des points marché réguliers, etc. afin de développer ses compétences pour mieux investir en Bourse. Un investisseur averti pourra lui être plus attentif à ce que son courtier en Bourse lui propose des logiciels bourse performants, ou des screeners, autant d’outils d’analyses graphique et fondamentale qui lui permettront de réaliser un stock-picking efficace et de se positionner au bon moment.

Une tarification avantageuse

Enfin, vous devrez prêtez une attention particulière bien évidemment aux tarifs pratiqués par le broker en ligne. Si ce critère ne doit pas être votre seul critère de sélection de votre courtier Bourse, ni même votre premier, il n’en reste pas moins que ce paramètre vous permettra de faire le tri chez les courtiers Bourse et d’écarter les brokers qui pourraient ne pas convenir à votre profil. Vous pourrez avoir un aperçu ci-dessous des tarifs de l’ensemble des courtiers dans notre comparatif courtiers en ligne 2026.

Sommaire

- Comparatif meilleurs brokers et courtiers en Bourse 2026

- Quel est le meilleur courtier en Bourse 2026 ?

- À quoi sert un courtier en Bourse ?

- Quels sont les différents types de courtier Bourse ?

- Quelles sont les obligations légales d’un courtier Bourse ?

- Comment débuter en Bourse avec un courtier en ligne ? En infographie

- Combien coûte un courtier en Bourse ?

- Pourquoi choisir un courtier en ligne ?

- Comment choisir votre courtier en ligne ? En vidéo

- Comment choisir le meilleur courtier Bourse ? Nos 10 conseils

- Arnaques courtier en ligne : comment ne pas se faire avoir ?

Comparatif meilleurs brokers et courtiers en Bourse 2026

Découvrez une sélection des 10 meilleurs courtiers Bourse en ligne 2026 à choisir selon votre profil d’investisseur dans notre comparatif courtier en Bourse.

| Top courtiers en Bourse | Les offres du moment | Voir offres |

|---|---|---|

| Investissez avec 0€ de commission et 5 % d'intérêts sur vos liquidités investies. Risque de perte en capital* | Découvrez |

| Une action Renault offerte jusqu’au 28/02/26 + ouvrez un compte démo gratuit + actions et ETF à 0 % commission (0,20 % au-delà de 100 000€ investis / mois). Risque de perte en capital* | Découvrez |

| Obtenez jusqu’à 500 $ d’actifs gratuits. Votre capital est à risque* | Découvrez |

| 2 % d'intérêts sur vos liquidités + investissez à partir d’1€ sur les actions, ETF, plans d’investissement programmé, cryptos et produits de bourse. Risque de perte en capital* | Découvrez |

| Achetez des actions, ETF ou ETC ou transférez votre portefeuille avant le 14/02/26 et bénéficiez de 1 % avec Bitpanda. Votre capital est à risque* | Découvrez |

| Ouvrez votre compte rapidement et recevez jusqu'à 20 actions offertes. Investissez avec un gestionnaire personnel gratuit. Risque de perte en capital* | Découvrez |

| Investir en toute confiance dans des actions, options, contrats à terme, devises, obligations et fonds sur 150 marchés mondiaux. Investir comporte un risque de perte* | Découvrez |

| 0,08% sur les actions françaises et américaines + Saxo Turbos à 0€ + Jusqu'à 2,66 % d'intérêts sur les liquidités. Risque de perte en capital* | Découvrez |

| A partir de 0,99€ l'ordre de Bourse + frais de transfert remboursés et formation gratuite. Risque de perte en capital* | Découvrez |

| Frais de transfert 2x remboursés + à partir de 0€ l'ordre de Bourse avec Boursomarkets. Investir comporte un risque de perte* | Découvrez |

Découvrez notre comparatif courtier en Bourse en détail ci-dessous :

IG, un courtier pour trader plus de 17 000 valeurs

Nationalité et siège social de IG

IG a été fondé à Londres. Les opérations européennes de ce courtier en ligne d’origine anglaise sont regroupées sous l’entité IG Europe GmbH en Allemagne. Le courtier IG dispose de bureaux en France à Paris au 17 avenue George V dans le 8ème arrondissement. Le courtier IG compte plus de 820 000 clients actifs dans le monde.

Comptes proposés par IG

Le courtier IG propose différents types de comptes : les comptes CFD compatibles avec MT4 et les comptes Barrières et Options. Chaque type de compte permet d’accéder à des produits dérivés distincts. Grande nouveauté et innovation, IG propose aussi un compte titres pour investir directement en actions et en ETF depuis fin 2025.

Places boursières accessibles chez IG

Le courtier IG permet d’accéder à une multitude de places boursières dans le monde, que ce soit pour les actions européennes, les actions américaines ou même les marchés émergents. Au total, ce sont plus de 17 000 valeurs qui sont disponibles chez IG.

Au total, IG donne accès à plus de 100 matières premières, 80 indices, et 12 000 actions pour le trading, et 6 000 actions et 2 000 ETF pour l’investissement.

Produits financiers proposés par IG

Le courtier IG offre des produits qui sont destinés au trading avec une large variété de produits dérivés comme les options vanilles et les options à barrières par exemple. IG propose aussi le trading sur plus de 12 000 actions, sur des cryptos et indices crypto, sur les devises et les matières première, sans oublier les indices. Depuis peu, IG propose aussi d’investir en direct dans 6 000 actions et 2 000 ETF au comptant.

IG propose jusqu’à 5 % d’intérêt sur les liquidités non investies*, soit l’un des taux les plus élevés actuellement offerts par un courtier en ligne.

Plateforme et outils du courtier IG

Le courtier IG permet d’avoir accès à plusieurs plateformes de trading et applications mobiles. Il y a bien sûr la plateforme native de IG qui est disponible pour l’ensemble des clients. Toutefois, il sera aussi possible pour les clients d’opter pour la plateforme Metatrader 4 ou ProRealTime pour ceux qui ont des exigences supplémentaires en analyse technique notamment.

Source : IG

IG permet à ses clients de pouvoir directement trader en utilisant la plateforme de trading TradingView.

Testez gratuitement la plateforme de trading démo d’IG. Risque de perte en capital*

Tarifs du courtier en ligne IG

Les tarifs du courtiers IG varient fortement d’un produit à un autre, sur certains produits les frais sont inclus dans le spread, pour d’autres produits les frais peuvent être inclus dans le pricing des produits financiers proposés. Pour les options et les produits à barrières, c’est une commission qui est facturée, mais une rémunération peut aussi provenir du spread. En ce qui concerne les investissements en actions et en ETF, IG propose une offre sans commission et sans frais de change pour investir dans les actions étrangères.

Les avantages du courtier en ligne IG

- Plateforme de trading de qualité : IG offre une plateforme intuitive et bien conçue, adaptée aussi bien aux débutants qu’aux traders expérimentés avec des outils d’analyse avancé.

- Outils éducatifs complets : IG met à disposition de nombreux supports pédagogiques, incluant des formations, des webinaires gratuits, des tutoriels et des articles, facilitant l’apprentissage du trading pour les utilisateurs de tous niveaux. Les experts d’IG réalisent chaque année un roadshow dans toute la France pour aller à la rencontre des investisseurs français et IG organise également des événements prestigieux comme la Nuit du Trading.

- Options de dépôt et de retrait efficaces : le courtier IG propose des méthodes de financement variées et rapides, sans frais cachés, permettant aux traders de gérer facilement leurs fonds.

- Horaires de trading étendus : IG permet le trading le week-end sur certains indices boursiers et sous certaines conditions.

- Offre Actions et ETF sans commission : IG n’est plus un courtier destiné qu’aux traders, IG propose maintenant une offre attractive pour les investisseurs.

- 5 % d’intérêt sur les liquidités non investies : IG rémunère les liquidités non investies sur son nouveau compte titres IG à hauteur de 5 %.

Les inconvénients du courtier en ligne IG

- Pas de PEA : IG ne permet pas d’ouvrir un Plan d’Épargne en Actions (PEA), ce qui limite l’intérêt pour les investisseurs long terme ou souhaitant bénéficier d’une fiscalité avantageuse.

- Risque élevé lié à l’effet de levier : les produits dérivés proposés par IG sont complexes et fortement risqués, avec un effet de levier pouvant entraîner des pertes importantes si mal maîtrisé.

Notre avis sur IG

IG se distingue comme le courtier de référence pour le trading, notamment grâce à ses options OTC et listées, très prisées des traders expérimentés. Un atout majeur de son offre est le trading 7j/7, permettant d’exploiter les opportunités même le week-end. IG propose également des ressources éducatives variées, idéales pour accompagner les traders dans leur progression, quel que soit leur niveau.

L’avis des clients IG

Sur Trustpilot, plus de 8 600 clients de IG ont attribué une note moyenne de 3,9 sur 5, témoignant d’un bon niveau de satisfaction.

À qui s’adresse le courtier IG

L’offre d’IG, bien qu’elle puisse satisfaire les investisseurs, cible avant tout les traders actifs, qu’ils soient novices ou expérimentés.

Les produits proposés sont spécialement adaptés au trading dynamique, tandis que les fonctionnalités avancées de la plateforme de trading IG sont conçues pour répondre aux besoins des traders de tous niveaux. Ainsi, IG se positionne comme un courtier en ligne incontournable pour tous les profils de traders.

Offre spéciale en cours chez IG

IG propose actuellement une offre de bienvenue permettant de recevoir jusqu’à 150 € en actions offertes pour toute ouverture de compte éligible, valable jusqu’au 31 mars 2026*

XTB, un courtier Bourse innovant

Nationalité et siège social de XTB

XTB est une société de courtage international. XTB France est la succursale française du groupe X-Trade Brokers DM S-A. (XTB) dont le siège social est situé à Varsovie en Pologne. Ce broker compte aujourd’hui plus de 2,1 millions de clients.

Comptes proposés par XTB

Le courtier XTB permet d’investir avec un compte-titres. Il est aussi possible d’ouvrir un PEA avec XTB.

Places boursières accessibles chez XTB

XTB permet d’investir en actions sur plus de 14 places boursières mondiales et plus de 11 800 actifs dont 7 200 actions et 1 900 ETF.

Produits financiers proposés par XTB

XTB permet donc d’investir dans des ETF et sur le marché actions au comptant. Il propose également des crypto monnaies, des indices boursiers ou encore des matières premières à travers les produits dérivés CFD. Il est possible avec XTB d’acheter des fractions d’action ou d’ETF à partir de 10 EUR seulement.

Plateforme et outils du courtier Bourse XTB

XTB propose une plateforme propriétaire de trading pour passer ses ordres de Bourse : la plateforme maison xstation5, personnalisable, rapide et intuitive. Elle permet aux clients du courtier XTB d’accéder à des analyses techniques, à un mode de trading via API, mais aussi à l’actualité économique (Reuters, vidéos, calendrier éco, etc.).

Source : XTB

En outre, XTB propose une application mobile très complète qui permet d’effectuer presque toutes les opérations depuis son téléphone mobile.

Tarifs du courtier en Bourse XTB

XTB propose à ses clients une offre 0 % commissions sur les actions pour un volume mensuel n’excédant pas 100 000 euros (ensuite 0,2 % minimum 10 EUR). Cette offre concerne également près de 1 900 ETF. Mais d’autres frais peuvent s’appliquer comme un markup sur le spread par exemple. En ce qui concerne les CFD, XTB affiche des spreads parmi les plus bas du marché.

Les avantages du courtier en ligne XTB

- 0 % de commission sur les actions et ETF au comptant : XTB permet d’acheter des actions et ETF sans frais (jusqu’à 100 000 € de volume mensuel), un atout important pour les investisseurs long terme.

- Plateforme performante (xStation 5) : la plateforme xStation 5 de XTB est rapide, intuitive et riche en outils d’analyse, idéale pour les traders actifs comme pour les investisseurs long terme.

- Formations et contenu éducatif de qualité : XTB propose des webinaires, cours et vidéos pédagogiques régulièrement mis à jour, très appréciés les investisseurs débutants et intermédiaires.

- Un courtier proche des investisseurs français : XTB organise régulièrement des événements dans son siège français à Paris la Défense (formations, conférences, etc.).

- Portefeuille multidevise : un portefeuille mobile in-app et une carte multidevises sous licence Mastercard, permettent aux clients XTB de gérer facilement leurs investissements, de convertir des fonds en 25 devises et d’effectuer des paiements au quotidien avec un cashback de 1 %.

- Rendement sur les fonds non-investis : XTB offre également une rémunération pouvant atteindre 3,40 % par an sur les liquidités non investies en Dollars US, et 2,30 % par an sur les liquidités non investies en Euros*.

- PEA XTB disponible pour investir dans les actions européennes avec une enveloppe à la fiscalisé attractive.

Les inconvénients du courtier en ligne XTB

- Offre limitée en actions non-européennes ou exotiques : bien que XTB propose les grandes valeurs US et européennes, le choix reste restreint sur certains marchés émergents ou moins connus, ce qui peut freiner les investisseurs cherchant une grande diversification géographique.

- Pas de plateforme MT4 ou MT5 : de nombreux investisseurs actifs et traders peuvent chercher à programmer des robots traders ou des indicateurs sur-mesure. L’absence de la plateforme Metatrader4 sera un handicap pour ces traders.

Notre avis sur XTB

Nous apprécions que XTB s’adresse maintenant davantage aux investisseurs long terme, leur offrant un accès à plus de 7 200 actions et 1 900 ETF sans commission. Sa plateforme xStation5, simple à utiliser et rapide à maîtriser, offre des outils de trading complets, bien que non personnalisables. Enfin, XTB se démarque par ses analyses quotidiennes de marché et son live trading, fournissant un éclairage macroéconomique et technique aux investisseurs.

L’avis des clients de XTB

Sur Trustpilot, plus de 2 148 clients XTB ont attribué une note moyenne de 3,5 sur 5, témoignant d’un niveau de satisfaction dans la moyenne haute.

À qui s’adresse le courtier XTB

XTB s’adresse aussi bien aux investisseurs cherchant à investir dans les actions et les ETF à long terme, qu’aux adeptes du trading, grâce à une offre polyvalente. Attention toutefois à ne pas se laisser tenter par les sirènes du trading si vous n’en avez pas les compétences.

Offre spéciale en cours chez XTB

XTB propose actuellement une offre de bienvenue permettant de recevoir une action Renault offerte pour toute ouverture de compte, avec un dépôt minimum de 1 euro. L’action Renault est créditée sous trois jours ouvrés et l’offre est valable jusqu’au 28 février 2026, sous conditions.

eToro, le courtier Bourse leader du trading social et spécialisé notamment dans les cryptos

Nationalité et siège social de eToro

eToro est un broker international régulé à Chypre pour l’Europe et au Royaume-Uni. Son siège social est situé en Israël, et il possède des bureaux dans plusieurs pays du monde. Le courtier en ligne compte aujourd’hui presque 40 millions d’utilisateurs enregistrés et plus de 3,8 millions de comptes avec un dépôt. En 2025, eToro a fait ses débuts en Bourse à Wall Street avec une IPO sur le Nasdaq.

Comptes proposés par eToro

Le courtier eToro permet d’investir avec un compte-titres. Il n’est pas possible d’investir dans un PEA ou un PEA-PME avec ce broker. Toutefois, eToro propose aussi un PER et une assurance-vie, en partenariat avec Generali.

eToro propose aussi un compte eToro Money associé à une carte bancaire Visa qui permet de générer des cashback à investir en Bourse.

eToro rémunère jusqu’à 3,55 % les liquidités en USD non investies sur votre compte*.

Places boursières accessibles chez eToro

eToro permet de se positionner sur des actions françaises et étrangères cotées sur de nombreuses places boursières : Amsterdam, Arabie Saoudite, Bruxelles, Copenhague, Francfort, Helsinki, Hong Kong, Lisbonne, Londres, Madrid, Milan, Nasdaq, NYSE, Oslo, Stockholm, Zurich, etc.

Au total, eToro donne accès à plus de 20 places boursières, et a récemment intégré l’ensemble des actions et produits financiers de la Bourse de Hong Kong (HKEX), ce qui porte à plus de 6 281 le nombre d’actions disponibles, sans oublier les 935 ETF disponibles.

Produits financiers proposés par eToro

eToro permet d’investir dans des actions et des ETF européens en direct (pour les positions longues sans effet de levier) ou au travers de CFD (pour mettre en place une variété de stratégie via l’effet de levier et la vente à découvert). Le courtier Bourse permet aussi d’investir via des CFD dans des matières premières, indices boursiers, des devises ou encore les ETF américains. Depuis 2022, eToro permet d’investir en direct dans plus de 130 crypto monnaies. eToro dispose en effet de l’agrément européen MiCA pour l’investissement en crypto monnaie en Europe. La particularité du broker eToro, c’est aussi de pouvoir investir dans des portefeuilles complets, comme par exemple des portefeuilles gérés par l’intelligence artificielle.

eToro donne accès à un portefeuille actif composé d’ETF matières premières avec une allocation intelligente et dynamique, et ses Alpha Portfolios pilotés par IA, pour une gestion dynamique et optimisée des investissements.

Plateforme et outils du courtier Bourse eToro

eToro propose une plateforme intuitive et efficace, WebTrader. Mais ce broker en Bourse est surtout connu pour son expertise dans le trading social. Sa plateforme OpenBook l’a hissé au rang de leader mondial du copy trading.

De plus, eToro offre une application mobile très complète qui permet de réaliser presque toutes les opérations depuis son smartphone.

Source : eToro

Tarifs du courtier en Bourse eToro

eToro affiche des tarifs très avantageux, notamment grâce à son offre « Commission zéro » qui permet aux investisseurs de se constituer un portefeuille d’actions mondiales sans payer aucune commission. Attention, d’autres frais peuvent cependant s’appliquer (un spread, frais pour l’utilisation d’effet de levier, de produits dérivés, etc.).

Le courtier eToro ne facture pas de frais d’ouverture de compte, de frais de tenue de compte ou de frais de dépôt. En ce qui concerne les CFD, eToro affiche des spreads parmi les plus bas du marché.

Les avantages du courtier en ligne eToro

- Trading social et Copy Trading : eToro permet de copier automatiquement les stratégies d’autres traders expérimentés, ce qui est idéal pour les débutants ou ceux qui veulent s’inspirer des meilleurs investisseurs.

- Interface intuitive et accessible : la plateforme eToro est conviviale, bien conçue et disponible sur mobile, ce qui en fait un bon choix pour les investisseurs débutants comme pour les plus aguerris.

- Zéro commission sur les actions : eToro propose l’achat d’actions sans frais de courtage, ce qui le rend attractif pour constituer un portefeuille boursier long terme à moindre coût (hors frais de conversion ou retrait éventuels).

- Large choix d’actifs financiers : eToro donne accès à plus de 7 000 instruments financiers, dont des actions, ETF, crypto-monnaies, indices, matières premières et devises.

- Jusqu’à 3,55 % d’intérêt sur les liquidités non investies en USD : vos fonds disponibles sur le compte eToro peuvent générer un rendement attractif, ce qui optimise le capital en attente d’investissement.

Les inconvénients du courtier en ligne eToro

- Spreads parfois élevés : les spreads peuvent être importants sur certains actifs, ce qui peut pénaliser les traders actifs (comme les scalpers par exemple).

- Frais de retrait : eToro facture 5 $ de frais fixes pour les retraits dans une autre devise que le compte principal, ce qui est peu avantageux pour le retrait de petits montants ou les retraits fréquents.

- Absence d’IFU (Imprimé Fiscal Unique) : eToro ne fournit pas d’IFU, ce qui rend plus complexe la déclaration fiscale pour les investisseurs français.

Notre avis sur eToro

Selon nous, l’intérêt premier d’eToro, c’est la large sélection de portefeuilles à copier, incluant des stratégies innovantes basées sur l’intelligence artificielle. Parmi eux, le portefeuille ValueGurus regroupe les 10 meilleures actions axées sur la valeur, ainsi qu’un portefeuille intelligent en collaboration avec WisdomTree pour investir de manière active dans les matières premières via des ETF et ETP. Plus récemment, eToro a lancé les Alpha Portfolios, des portefeuilles d’investissement innovants pilotés par l’intelligence artificielle avec l’aide des données de trading de eToro. Ces portefeuilles sont accessibles dès 500 euros d’investissement. La possibilité d’investir dans des cryptos en direct est aussi un vrai plus pour un courtier en Bourse. eToro propose aussi un PER et une assurance vie pour permettre aux investisseurs français de diversifier leur placement et une nouvelle fonction de prêt d’actions pour permettre aux investisseurs d’optimiser le rendement de leur portefeuille boursier en prêtant les actions qu’ils détiennent en portefeuille contre rémunération.

L’avis des clients d’eToro

Sur Trustpilot, plus de 30 000 clients de eToro ont attribué une note moyenne de 4,2 sur 5, témoignant de leur satisfaction.

À qui s’adresse le courtier eToro

eToro s’adresse essentiellement aux investisseurs n’osant pas franchir l’étape du trading ou de la gestion active, mais qui souhaitent profiter des rendements qui pourraient en découler. Avec le copytrade, les investisseurs pourront choisir d’investir dans plusieurs stratégies de trading ou de gestion active et tenter d’obtenir des rendements supérieurs à la moyenne. L’intuitive plateforme eToro et la pédagogie proposée par l’eToro Academy peuvent aussi répondre aux besoins d’investisseurs débutant en Bourse.

Offre spéciale en cours chez eToro

En 2026, eToro propose jusqu’à 500 € offerts.

Le bonus de bienvenue eToro 2026 permet d’obtenir jusqu’à 500 $ en actions offertes, selon le montant du premier dépôt (minimum 200 $). Le bonus est attribué sous forme d’actions sélectionnées, après compte vérifié, dépôt conservé au moins 90 jours, et uniquement pour les nouveaux clients. L’attribution intervient en principe sous 7 jours, avec des conditions variables selon le pays.

Trade Republic, le neo courtier Bourse qui vient bousculer les acteurs historiques

Nationalité et siège social de Trade Republic

Trade Republic est une entreprise d’investissement allemande, supervisée par la Bundesbank (Banque centrale d’Allemagne) et la BaFin (l’autorité de supervision financière allemande, l’équivalent de l’AMF), dont le siège social est situé à Berlin. Trade Republic dispose également du statut de PSAN en France pour l’investissement en crypto monnaie. En décembre 2023, Trade Republic a obtenu une licence bancaire auprès de la BCE. Trade Republic est la première banque européenne à obtenir une licence MiCAR (délivrée par la BaFin en Allemagne) dans le cadre de la nouvelle réglementation européenne MiCA sur les cryptos.

Comptes proposés par Trade Republic

Le neo broker Trade Republic permet d’investir via un compte titres ordinaire, et pour les clients français, via un compte PEA.

Les liquidités déposées sur un compte Trade Republic sont rémunérées à 2,00 % par an. Le paiement des intérêts est calculé chaque jour et versé mensuellement. Trade Republic propose aussi une carte bancaire pour vos dépenses du quotidien, et d’arrondir le montant de vos dépenses pour faire des investissements en Bourse avec votre petite monnaie.

Trade Republic propose également un nouveau Plan Épargne Enfant, avec lequel les frais de gestion d’une sélection d’ETF sont remboursés et réinvestis automatiquement jusqu’aux 18 ans du titulaire du plan.

Places boursières accessibles chez Trade Republic

Trade Republic permet d’investir sur les marchés français ainsi que sur de très nombreuses places boursières en Europe et dans le monde (US, Japon, Chine, émergents, etc.). Ce sont plus de 7 500 actions et 2 000 ETF qui sont disponibles, sans oublier les 50 crypto actifs.

L’achat d’ETF ou d’actions fractionnées est possible, même en dehors des plans d’investissement. Les investisseurs sont propriétaire des fractions de titres via une système de copropriété.

Produits financiers proposés par Trade Republic

Trade Republic permet d’investir dans des actions, y compris des actions fractionnées, des ETF (ou trackers) et dans des cryptos. En partenariat avec HSBC, Citi et Société Générale, Trade Republic propose aussi un accès aux produits de bourse tel que les Turbos, les Warrants et les Certificats.

Trade Republic permet aussi d’investir dans le private equity en partenariat avec Apollo et EQT.

Plateforme et outils du neo courtier en Bourse Trade Republic

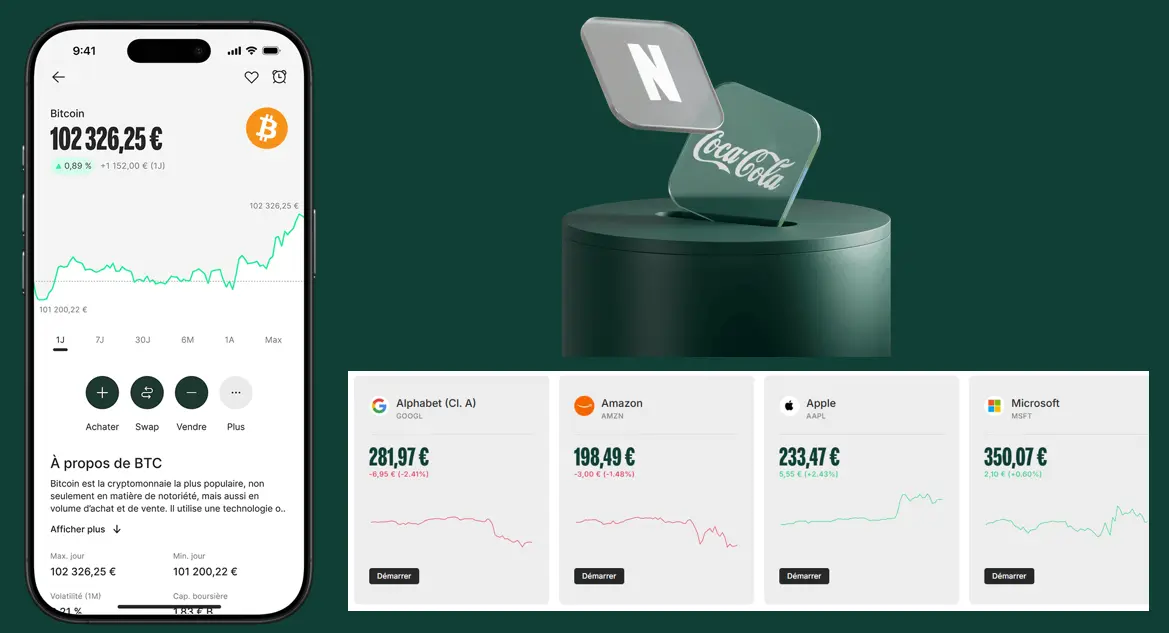

Trade Republic permet d’investir sur les marchés financiers simplement sur son smartphone, en quelques clics seulement, grâce à son appli intuitive et innovante qui permet de retrouver aisément les informations clés pour chaque titre que sont les plus-values ou moins-values (journalières et cumulées), le montant du portefeuille boursier, le détail des positions, etc. Attention, Trade Republic ne donne pas accès à des logiciels d’analyse graphique ou technique, à des outils de screener, etc. L’interface, efficace et simple d’utilisation, reste relativement simple.

Source : Trade Republic

Récemment, une application web a également été mise à disposition pour les utilisateurs qui préfèrent suivre leur portefeuille depuis un ordinateur de bureau ou un laptop.

Tarifs du neo courtier en ligne Trade Republic

Pas de frais cachés avec Trade Republic qui ne facture ni frais d’ouverture, ni frais de tenue de compte, ni frais de clôture. Le tarif fixe est de 1€ par transaction, quel que soit le montant de l’ordre, l’actif tradé et la place de marché concernée. La commission forfaitaire de 1€ par transaction n’est due qu’en cas de vente. Dans le cadre d’un plan d’investissement, aucun frais n’est applicable.

Les avantages du neo courtier Bourse Trade Republic

- Frais ultra-compétitifs : Trade Republic propose des frais de transaction fixes à 1 €, voire zéro frais de transaction sur le plan d’investissement, ce qui en fait un courtier très attractif pour les investisseurs particuliers.

- Accès au PEA : Trade Republic permet désormais d’ouvrir un Plan d’Épargne en Actions (PEA), ce qui le rend particulièrement intéressant pour les résidents fiscaux français cherchant une fiscalité avantageuse.

- Plan d’investissement programmé (DCA) : Il est possible d’automatiser des achats réguliers d’actions ou d’ETF à partir de 1 €, ce qui est idéal pour lisser son prix d’achat dans le temps.

- Interface mobile simple et efficace : l’application Trade Republic est intuitive, fluide et pensée pour une utilisation mobile, parfaite pour les investisseurs qui veulent gérer leur portefeuille boursier depuis leur smartphone.

- CashBack sur les dépenses : les utilisateurs pourront aussi profiter d’un cashback de 1 % des montants dépensés avec la carte bancaire Trade Republic, une somme qui pourra être automatiquement investie au sein d’un plan d’investissement.

- Rendement sur les fonds non-investis : Trade Republic offre également une rémunération de 2,00 % par an sur les liquidités non investies.

Les inconvénients du courtier en ligne Trade Republic

- Offre limitée en produits complexes ou dérivés : Trade Republic ne propose pas le trading d’options, futures ou produits structurés

- Plateforme mobile uniquement : il n’est possible d’investir avec Trade Republic que via son smartphone et la plateforme peut être jugée trop simpliste pour les investisseurs les plus expérimentés ou les traders les plus actifs.

- Pas de compte-titres joint : il est actuellement impossible d’ouvrir un compte commun (compte-titres ou PEA joint), ce qui peut être un frein pour les couples ou les projets d’investissement à deux.

Notre avis sur Trade Republic

Ce qu’on apprécie avec Trade Republic, c’est leur offre simple, compétitive et accessible, avec des frais attractifs, une interface intuitive, et des options comme l’investissement programmé et l’achat de fractions d’obligations. L’obtention de la licence bancaire européenne en 2023 renforce sa crédibilité. Des fonctionnalités comme le SaveBack, permettant d’arrondir ses dépenses pour investir, démocratisent davantage l’investissement. Cependant, l’absence de PEA, de SRD et d’outils de trading avancés limite son attrait pour les investisseurs actifs et les stratégies sophistiquées.

L’avis des clients de Trade Republic

Sur Trustpilot, plus de 32 700 clients Trade Republic ont attribué une note moyenne de 3,4 sur 5, témoignant un niveau de satisfaction moyen.

À qui s’adresse le courtier Trade Republic

Trade Republic s’adresse notamment aux jeunes investisseurs disposant de peu de moyens avec un programme d’investissement programmé en Bourse accessible dès 1 euros par mois sur 2 200 plans d’épargne différents.

Si vous cherchez le low cost et la simplicité, vous êtes certainement au bon endroit avec Trade Republic. Ce courtier en Bourse est parfait pour mettre en place une stratégie de DCA à long terme.

Bitpanda, la nouvelle plateforme d’investissement multi-actifs européenne

Nationalité et siège social de Bitpanda

Bitpanda est une plateforme d’investissement européenne fondée en 2014. Le groupe est basé à Vienne, en Autriche, et s’est progressivement imposé comme l’un des acteurs majeurs de l’investissement en ligne en Europe.

La fintech autrichienne revendique aujourd’hui plus de 7 millions d’utilisateurs et compte plus de 700 collaborateurs issus de plus de 50 nationalités. Initialement spécialisé dans les crypto-actifs, Bitpanda a profondément élargi son positionnement pour devenir un courtier multi-actifs à part entière.

Comptes proposés par Bitpanda

Bitpanda permet d’investir via un compte-titres unique donnant accès à l’ensemble des actifs disponibles sur la plateforme.

Il n’est pas possible d’ouvrir de PEA chez Bitpanda.

En revanche, l’offre Bitpanda permet d’investir aussi bien sur les marchés financiers traditionnels que sur les crypto-actifs, depuis un seul compte centralisé.

Produits financiers proposés par Bitpanda

Bitpanda propose une offre d’investissement particulièrement large, permettant d’accéder aussi bien aux marchés financiers traditionnels qu’à l’univers des actifs numériques.

La plateforme Bitpanda donne ainsi la possibilité d’investir dans des actions et ETF réels, avec un accès facilité grâce à l’investissement en fractions de titres, mais aussi dans un vaste choix de crypto-actifs, incluant des indices crypto pour s’exposer à des paniers de crypto monnaies.

Les investisseurs peuvent également se positionner sur les métaux précieux comme l’or ou l’argent, sans contrainte de stockage physique.

Plateforme et outils du courtier Bitpanda

L’écosystème Bitpanda repose principalement sur une application mobile tout-en-un, pensée pour centraliser l’ensemble des investissements et de la gestion financière quotidienne.

Depuis l’application Bitpanda, les utilisateurs peuvent investir, suivre leurs positions, gérer leurs plans d’épargne, accéder aux supports pédagogiques de la Bitpanda Academy, mais aussi utiliser une carte Visa Bitpanda avec cashback connectée directement à leurs actifs.

Une interface web est également disponible, mais l’expérience mobile reste au cœur de la stratégie de Bitpanda.

Les profils plus avertis peuvent accéder à des fonctionnalités avancées comme le staking, Bitpanda Fusion pour une exécution optimisée des ordres crypto, ou encore une option de margin trading, réservée aux investisseurs expérimentés.

Les avantages de Bitpanda

- Véritable plateforme multi-actifs regroupant actions, ETF, cryptos et métaux précieux

- Application mobile intuitive et complète

- Investissement fractionné accessible dès quelques euros

- Plans d’investissement sans frais

- Conservation des actifs dans un cadre réglementé européen

- Carte Visa Bitpanda avec cashback permettant de dépenser ses investissements

- Offres avancées pour les profils plus actifs (staking, Fusion, Cash Plus)

Les inconvénients de Bitpanda

- Pas de PEA

- Frais parfois moins compétitifs que certains courtiers Bourse spécialisés

- Plateforme centralisée, pouvant ne pas convenir aux puristes de la finance décentralisée

- Positionnement hybride qui peut dérouter les investisseurs cherchant un courtier bourse très classique

Notre avis sur Bitpanda

Bitpanda fait partie des plateformes qui ont le plus évolué ces dernières années. Longtemps identifiée comme un courtier crypto, Bitpanda propose désormais une offre multi-actifs cohérente et moderne, particulièrement adaptée aux investisseurs souhaitant centraliser leurs investissements au sein d’une seule interface.

Les commissions simples, l’investissement fractionné, les plans d’épargne sans frais et une application mobile Bitpanda bien pensée en font une solution accessible, aussi bien pour les débutants que pour les profils intermédiaires. Bitpanda conserve en parallèle une offre complète sur les cryptos, permettant d’aller chercher davantage de diversification, voire de rendement, pour les investisseurs qui en acceptent le risque.

L’avis des clients de Bitpanda

Sur Trustpilot, Bitpanda affiche une note moyenne de 3,9 sur 5, basée sur plus de 14 500 avis clients.

Les clients Bitpanda saluent principalement la simplicité d’utilisation de la plateforme et la qualité du support client, même si certains avis mentionnent des délais liés aux procédures de vérification.

À qui s’adresse Bitpanda ?

Bitpanda s’adresse aux investisseurs souhaitant ne plus cloisonner leur gestion financière, en combinant marchés traditionnels et crypto-actifs au sein d’un même écosystème.

La plateforme Bitpanda conviendra particulièrement aux profils recherchant une solution simple, polyvalente et centralisée, capable de couvrir à la fois l’investissement long terme, la diversification crypto et certains usages du quotidien.

Offre spéciale en cours chez Bitpanda

Bitpanda propose jusqu’au 14 février 2026 une offre promotionnelle permettant de bénéficier d’un cashback de 1 % sur certains investissements en actions, ETF ou ETC. Cette opération s’adresse aussi bien aux nouveaux investisseurs qu’à ceux disposant déjà d’un portefeuille, notamment via un transfert de titres vers la plateforme Bitpanda*.

Freedom 24, le courtier Bourse multiproduits

Nationalité et siège social de Freedom 24

Freedom Holding Corp, connu sous la marque Freedom 24, est la filiale européenne de la société cotée en bourse au Nasdaq Freedom Holding Corp, avec des bureaux situés dans plusieurs pays, notamment aux États-Unis, en Allemagne, en France et à Chypre. Le courtier Bourse compte 725 000 clients à travers le monde, dont 300 000 en Europe. Au total, les fonds clients déposés sur Freedom 24 représentent 4,3 milliards de dollars. La capitalisation de Freedom Holding Corp. a dépassé les 10,3 milliards de dollars en août 2025, avec une action FRHC qui atteint 170 $ le 30 août 2025.

L’action FRHC fait maintenant partie de l’indice Russel 3 000, ce qui témoigne de la solidité financière du groupe Freedom24.

Comptes proposés par Freedom24

Freedom 24 offre la possibilité d’investir dans des actions, des ETF, des options, des futures et des obligations sur diverses bourses du monde entier via un compte titres.

Places boursières accessibles chez Freedom 24

Avec Freedom 24, les investisseurs peuvent opérer sur 15 places boursières majeures, incluant le NYSE, le NASDAQ, et Euronext, couvrant ainsi les marchés américains, européens et asiatiques. Ce sont au total plus d’un million d’instruments financiers disponibles, dont 40 000 actions.

Produits financiers proposés par Freedom24

Freedom 24 permet de négocier des actions, des ETF, des obligations, des contrats à terme et des options sur les plus grandes bourses américaines, européennes et asiatiques. Nous pouvons souligner que ce ne sont pas moins de 3 600 ETF qui sont disponibles sur la plateforme Freedom 24. En ce qui concerne les obligations, les investisseurs ont accès à 147 000 obligations sur la plateforme Freedom24.

Plateforme et outils du courtier Bourse Freedom 24

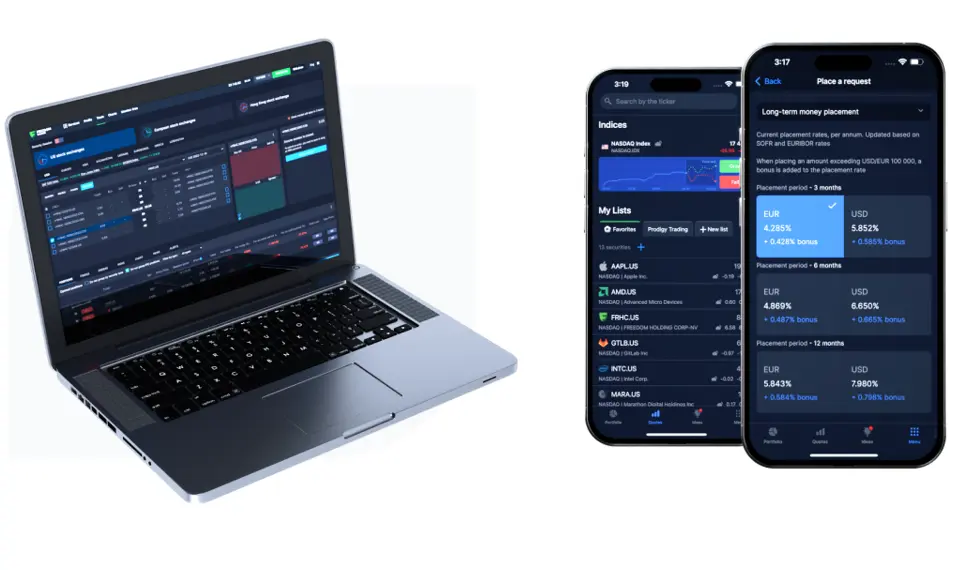

La plateforme web et les applications mobiles de Freedom24 offrent des outils d’analyse et un système de négociation puissant pour faire tous type d’ordres en Bourse.

Source : Freedom24

Tarifs du courtier en Bourse Freedom24

Les tarifs de Freedom 24 commencent à partir de 0,02€ par action avec un minimum de 2€ par ordre. Une autre tarification permet de payer 0,5 % + 0,012 € par ordre avec un minimum de 1,2 €, à vous de choisir la formule qui vous conviendra le mieux.

Les avantages du courtier en ligne Freedom 24

- Accès à des produits structurés : Freedom24 propose une gamme de produits structurés (obligations à coupon fixe, produits à capital protégé partiellement, etc.), rarement disponibles pour les investisseurs particuliers sur d’autres plateformes de brokers.

- Idées d’investissement par des analystes professionnels : le broker Freedom34 fournit des recommandations concrètes d’actions à fort potentiel, basées sur des analyses fondamentales et techniques provenant d’une équipe interne d’experts.

- Large choix d’actifs internationaux : Freedom24 donne accès à plus de 15 places boursières mondiales, avec des actions, ETF et obligations sur les marchés américains, européens et asiatiques.

- Plateforme robuste avec outils d’analyse avancés : l’interface web est complète, incluant des rapports détaillés, des notations d’analystes et des outils graphiques performants pour les investisseurs exigeants.

Les inconvénients du courtier en ligne Freedom24

- Interface et service client majoritairement en anglais : malgré une version française du site Freedom24, une partie des documents et du support reste en anglais, ce qui peut représenter une barrière pour certains utilisateurs.

- Absence d’IFU pour les résidents fiscaux français : Freedom24 ne fournit pas d’Imprimé Fiscal Unique, ce qui rend la déclaration fiscale plus complexe.

Notre avis sur Freedom24

D’après nous, la force de Freedom24 réside dans ses tarifs compétitifs sur les marchés mondiaux, y compris les marchés asiatiques souvent difficiles d’accès, et par la large gamme de produits financiers proposés, comme les produits structurés et les options. Le courtier propose également des comptes de placement à court et long terme avec des rendements attractifs et des idées d’investissement pour accompagner ses clients, des initiatives qui devraient plaire aux investisseurs.

L’avis des clients de Freedom24

Sur Trustpilot, plus de 1 150 clients Freedom24 ont attribué une note moyenne de 3,7 sur 5, témoignant d’un bon niveau de satisfaction.

À qui s’adresse le courtier Freedom24

Avec plus d’un million de produits financiers disponibles, l’offre de Freedom24 s’adresse aux investisseurs désireux de ne pas avoir de frontière dans leur possibilité d’investissement.

Offre spéciale en cours chez Freedom24

Freedom 24 propose une offre exceptionnelle jusqu’au 28 février 2026 : les nouveaux clients effectuant un premier dépôt recevront des actions gratuites. Le nombre d’actions offertes dépend du montant déposé avec un maximum de 20 actions offertes*.

Interactive Brokers, le courtier international

Nationalité et siège social de Interactive Brokers

Interactive Brokers (IBKR) est un courtier américain disposant d’une présence internationale (+ de 200 pays). Le siège social de IBKR est à Greenwich dans le Connecticut (USA). Interactive Brokers compte en 2026 plus de 4,13 millions de clients. Chaque jour, IBKR exécute plus de 3,62 millions d’ordres en Bourse, faisant probablement de ce broker en bourse le plus important au monde.

Comptes proposés par Interactive Brokers

Interactive Brokers propose deux types de compte. Il est donc possible d’ouvrir un compte « cash » qui permettra d’acheter des titres sans levier (action, ETF, obligation), ou un compte à marge qui permettra de négocier les titres avec un effet de levier et d’avoir accès aux produits à marge comme les CFD, les futures, les options etc.

Il est aussi possible d’ouvrir un PEA avec Interactive Brokers.

Places boursières accessibles chez Interactive Brokers

C’est l’une des forces de Interactive Brokers, les clients de ce courtier en ligne ont accès à quasiment toutes les places boursières du monde. Au total, 150 places boursières sont disponibles.

Produits financiers proposés par Interactive Brokers

Actions, ETF, options, futures, FOPs, devises spot, CFD, obligations, fonds mutuels et métaux, Interactive Brokers offre accès à une large gamme de produits de bourse et d’investissement que même un trader professionnel ne peut pas tous connaître.

Plateforme et outils du courtier Bourse Interactive Brokers

Ce sont deux plateformes de trading qui sont proposées par Interactive Brokers : le client portal Web Interactive Brokers, qui est plutôt adapté aux investisseurs souhaitant placer des ordres pour acheter des actions, ETF ou obligations dans le cadre d’une stratégie d’investissement moyen ou long terme ; la TWS (Trader WorkStation) Interactive Brokers, un outil complet mais aussi complexe. Seuls les traders professionnels trouveront un usage pertinent de ce logiciel. Pour les traders particuliers, il faudra généralement s’armer de patience pour maîtriser cet outil professionnel.

Source : Interactive Brokers

Notez qu’il existe aussi une version mobile du client portal Interactive Brokers, qui s’adresse davantage aux investisseurs pour le suivi de leur portefeuille ou un passage d’ordre simple.

Tarifs du courtier en Bourse Interactive Brokers

Interactive Brokers propose des frais de bourse qui sont différents pour chaque place boursière et nous vous conseillons de vous renseigner sur le site d’Interactive Brokers pour les marchés spécifiques. Il est possible de choisir entre un tarif fixe ou un tarif dégressif, la deuxième option étant intéressante pour les traders qui ont un volume de transactions conséquent.

À titre d’exemple, un ordre sur les Bourses USA coute 0,005 $ par action (min 1 $, max 1 % du trade), et un ordre sur la Bourse de Paris coûte de 0,05 % à 0,015 % (avec un minimum de 1,25 euro à 4 euros). Il est possible de réduire les frais en utilisant le SmartRouting.

Chez Interactive Brokers, les liquidités non investies ne dorment pas : elles peuvent bénéficier d’une rémunération attractive selon la devise du compte. Ainsi, les liquidités en euros peuvent générer jusqu’à 1,33 % d’intérêts annuels, tandis que les liquidités en dollars américains peuvent être rémunérées jusqu’à 3,33 %. Cette politique permet aux investisseurs de maintenir une certaine rentabilité même lorsqu’ils conservent une part de leur portefeuille en liquidités, en attendant de nouvelles opportunités d’investissement.

Les avantages du courtier en ligne Interactive Brokers

- Accès à un très large éventail de produits et marchés financiers : Interactive Brokers donne accès à plus de 170 places boursières dans plus de 40 pays, couvrant actions, ETF, obligations, options, futures, devises, etc., ce qui est idéal pour une diversification mondiale poussée.

- Frais de courtage très compétitifs : Interactive Brokers propose des tarifs dégressifs selon le volume, avec des commissions très basses, particulièrement avantageuses pour les traders actifs et les portefeuilles boursiers conséquents.

- Outils professionnels et plateforme puissante (Trader Workstation) : la Trader Workstation (TWS) est une des plateformes de trading les plus avancées du marché, avec des fonctionnalités très poussées en termes d’analyse technique, d’ordres complexes et de données en temps réel.

- Prêt de titres (Stock Yield Enhancement Program) : il est possible de générer des revenus passifs en prêtant ses actions à d’autres intervenants via un programme automatisé.

Les inconvénients du courtier en ligne Interactive Brokers

- Interface complexe pour les débutants : la richesse des fonctionnalités peut intimider les investisseurs novices, et la prise en main initiale nécessite un temps d’apprentissage.

- Dépôt minimum et process d’inscription plus stricts : bien que Interactive Brokers ait assoupli ses conditions ces dernières années, le processus d’inscription reste plus long que chez les néo-courtiers, avec des vérifications plus poussées et souvent un dépôt initial requis plus important que d’autres courtiers en ligne.

- Absence d’IFU pour les résidents fiscaux français : Interactive Brokers ne fournit pas d’Imprimé Fiscal Unique, ce qui rend la déclaration fiscale plus complexe.

Notre avis sur Interactive Brokers

Pour nous, Interactive Brokers est une des références dans le courtage en bourse. Interactive Brokers est un courtier Bourse renommé offrant un accès étendu à presque toutes les actions, ETF, obligations et autres produits de Bourse, avec l’avantage notable des actions fractionnées. Bien que ses frais de courtage puissent être moins compétitifs que ceux des neo courtiers, son récent ajout du PEA en fait une option particulièrement attrayante pour les investisseurs français.

L’avis des clients d’Interactive Brokers

Sur Trustpilot, plus de 5 000 clients Interactive Brokers ont attribué une note moyenne de 3,6 sur 5, témoignant d’un niveau de satisfaction moyen.

À qui s’adresse le courtier Interactive Brokers

Interactive Brokers est très utilisé par les investisseurs et traders professionnels des marchés de capitaux, mais l’offre Interactive Brokers n’impose aucune restriction ni aucun minimum sur les dépôts pour l’ouverture d’un compte. Les investisseurs particuliers pourront donc aussi très bien utiliser les services de ce courtier Bourse.

Ce sont particulièrement les investisseurs qui veulent investir sans restriction qui seront attirés par l’offre d’Interactive Brokers, notamment en raison de la gamme étendue d’actif et de produits financiers disponibles.

Saxo Banque, banque et courtier bourse multi-produits

Nationalité et siège social de Saxo Banque

Saxo Banque est une banque en ligne et un courtier Bourse dont le siège social est au Danemark à Copenhague. C’est aussi une banque française agréée par l’ACPR Banque de France, et nous pouvons souligner que Saxo Bank a racheté le courtier Binck il y a quelques années. Plus de 1 500 000 clients ont un compte chez ce courtier en Bourse, totalisant 115 milliards de dollars d’actifs sous gestion. Notons que depuis mars 2025, Saxo Banque a comme nouveau actionnaire majoritaire la banque Suisse Safra Sarasin.

Comptes proposés par Saxo Banque

Saxo Banque propose des compte-titres (CTO), des PEA et PEA-PME, ainsi que des comptes de produits dérivés et des comptes société pour les entreprises.

Places boursières accessibles chez Saxo Banque

Saxo Banque permet d’investir sur un large choix de titres boursiers et de produits dérivés sur plus de 60 places boursières à travers le monde, permettant d’accéder à plus de 23 000 actions et 7 400 ETF, et ce sont au total plus de 71 000 produits financiers qui sont disponibles. Sur les places boursières américaines, Saxo Banque offre des horaires de trading étendus allant de 2h30 avant l’ouverture à 1h après la clôture.

Produits financiers proposés par Saxo Banque

Saxo Banque permet de négocier les actions, ETF, options, futures, obligations, turbos, warrants, etc. Il est aussi possible de participer aux IPO avec Saxo Banque et d’investir dans un large choix de fonds et OPCVM.

Plateforme et outils de Saxo Banque

Saxo Banque propose 2 plateformes de trading, l’une à destination des investisseurs (SaxoInvestor) et l’autre à destination des traders (SaxoTrader).

Il existe aussi une version mobile de la plateforme SaxoInvestor et de la plateforme SaxoTrader.

Saxo Banque propose aussi un système d’auto invest pour mettre en place des plans d’investissement programmé.

Source : Saxo Banque

Tarifs du courtier en Bourse Saxo Banque

Il existe 3 niveaux de tarifs chez Saxo Banque (Classic, Platinum et VIP). Les frais de Saxo Banque débutent à 2€ pour les actions françaises, la commission est exactement de 0,08 % avec un minimum de 2 euros (titre vif et SRD), sur les warrants et les ETF. Il n’y a pas de commission de courtage sur les turbos Saxo, et les frais débutent à 1,25€ par lot sur les matières premières. Les frais de Saxo Banque commencent à 1€ pour les contrats à terme, et à 0,05 % pour les obligations. Les options listées se voient appliquées une commission de 0,75€ minimum, et il n’y a pas de frais pour une sélection de fonds communs de placement.

Le tarif VIP de Saxo Banque permet de négocier les actions françaises avec 0,03 % de frais (minimum 2 euros).

Chez Saxo Banque, 150 ETF sont négociables sans commissions, grâce à un partenariat avec Amundi.

Les commissions de Saxo Banque sont dégressives en fonction du niveau du compte (Classique, Platinum, VIP). Pour obtenir le détail complet des commissions applicables à l’ensemble des produits financiers, veuillez consulter le site de Saxo Banque.

Les avantages du courtier en ligne Saxo Banque

- Large gamme d’instruments financiers : Saxo Banque offre l’accès à plus de 71 000 instruments financiers, incluant actions, ETF, obligations, options, futures, devises et cryptomonnaies, permettant une diversification optimale.

- Plateformes de trading avancées : les plateformes propriétaires SaxoTrader et SaxoInvestor sont reconnues pour leur performance et leur convivialité, offrant des outils d’analyse technique et de gestion des risques adaptés aux investisseurs débutants comme aux traders expérimentés.

- Accès aux marchés internationaux : avec une présence sur plus de 60 places boursières mondiales, Saxo Banque facilite l’investissement à l’échelle internationale, favorisant une diversification géographique efficace.

- Rémunération des liquidités non investies : hors PEA, Saxo Banque propose une rémunération attractive des liquidités non investies (à partir de 10 000 EUR), avec des taux pouvant aller jusqu’à 0,66 % pour les montants en euros et jusqu’à 2,42 % pour les liquidités en dollars, sans limitation de montant.

- Accès au PEA : Saxo Banque permet d’ouvrir un Plan d’Épargne en Actions (PEA), ce qui le rend particulièrement intéressant pour les résidents fiscaux français cherchant une fiscalité avantageuse.

- Le prêt d’actions : vous pouvez activer une fonction qui vous permet de prêter vos actions en portefeuille pour obtenir un meilleur rendement.

Les inconvénients du courtier en ligne Saxo Banque

- Frais minimums sur les petites transactions : les frais de transaction minimums peuvent être relativement élevés pour les petits ordres, rendant Saxo Banque moins compétitif pour les investisseurs réalisant des transactions de faible montant.

- Complexité pour les débutants : la richesse des fonctionnalités et la diversité des instruments proposés peuvent rendre la plateforme Saxo Banque complexe à appréhender pour les investisseurs novices, nécessitant une période d’apprentissage pour une utilisation optimale.

Notre avis sur Saxo Banque

Nous estimons que l’offre de Saxo Banque est complète, adaptée aux investisseurs particuliers comme aux traders actifs, grâce à ses trois plateformes de trading et une large gamme d’instruments financiers disponibles sur plus de 50 places boursières. Les clients de Saxo Banque peuvent également ouvrir un PEA ou un compte société, des options rares chez les courtiers en ligne. Le statut de banque permet à Saxo Banque d’offrir une protection renforcée des fonds et rémunère les liquidités non investies, un atout appréciable. Toutefois, l’absence d’enveloppes fiscales comme l’assurance-vie ou le PER, ainsi que l’absence d’actions fractionnées, limite son accessibilité pour certains profils d’investisseurs.

L’avis des clients de Saxo Banque

Sur Trustpilot, plus de 7 950 clients Saxo Banque ont attribué une note moyenne de 3,5 sur 5, témoignant d’un niveau de satisfaction moyen bien que tout de même supérieur à la moyenne.

À qui s’adresse le courtier Saxo Banque

Saxo Banque s’adresse aussi bien aux investisseurs long terme qu’aux traders actifs, avec une offre complète et diversifiée adaptée aux besoins des profils exigeants. Saxo Banque plaira particulièrement aux investisseurs qui recherchent une expérience proche d’une banque privée, grâce à ses outils de trading performants, sa large gamme d’instruments financiers disponibles sur de nombreuses places boursières, et un accompagnement haut de gamme. Cette orientation premium en fait un choix privilégié pour les investisseurs à la recherche d’une gestion sophistiquée et personnalisée de leurs actifs.

Offre spéciale en cours avec Saxo Banque

Saxo Banque propose plusieurs offres spéciales, avec notamment la possibilité d’investir sans commission sur plus de 150 ETF grâce à un partenariat avec Amundi jusqu’au 31 décembre 2026, et un accord avec la Société Générale et Vontobel permettant le remboursement des frais de courtage, pour les ordres supérieurs à 500 euros, sur certains produits financiers (turbos, warrants et certificats).

Bourse Direct, un acteur majeur du courtage en ligne en France

Nationalité et siège social de Bourse Direct

Bourse Direct est un broker français, filiale de Viel & Cie, société cotée sur Euronext. Son siège social est situé à Paris. Le courtier en Bourse compte près de 400 000 clients et exécute chaque année plus de 5,3 millions d’ordres de bourse.

Comptes proposés par Bourse Direct

Le courtier Bourse Direct offre la possibilité d’investir sur compte titres, PEA et PEA-PME mais aussi PEA jeunes et propose également une offre réservée aux clubs d’investissement. Bourse Direct propose également un contrat d’assurance vie Bourse Direct Horizon.

Places boursières accessibles chez Bourse Direct

Bourse Direct permet d’investir sur les marchés français, américains, mais aussi sur les places boursières de Londres et Francfort, les marchés suisse, espagnol, portugais, etc.

Produits financiers proposés par Bourse Direct

Bourse Direct permet d’investir dans des actions françaises et étrangères, dans des fonds d’investissement (notamment 440 OPCVM à 0 % de droits d’entrée), dans de nombreux produits de Bourse (warrants, trackers, certificats, turbos). Bourse Direct propose également le SRD à ses clients. Il n’est pas encore possible de négocier des fractions d’actions chez Bourse Direct.

Plateforme et outils du courtier Bourse Bourse Direct

Bourse Direct donne accès aux logiciels ProRealTime (15 euros par mois) et WinCharts (10 euros par mois), deux incontournables du trading. Ce broker en bourse permet en outre de bénéficier de formations gratuites et de sessions de coaching organisées en ligne ou en physique.

Source : Bourse Direct

Tarifs du courtier en Bourse Bourse Direct

Bourse Direct affiche une tarification avantageuse et notamment des prix particulièrement bas pour les ordres allant jusqu’à 500€. Notez également que Bourse Direct ne facture pas de droits de garde ou de frais de tenue de compte, ni de frais d’ouverture ou de clôture de compte. Les comptes PEA bénéficient d’un tarif réduit à 0,50 euro pour un ordre de 100 euros.

Les ordres sur les 200 000 produits de Bourse de Morgan Stanley (warrants, certificats et turbos) sont gratuits. Et 440 OPCVM sont aussi proposés sans frais d’entrée.

Les avantages du courtier en ligne Bourse Direct

- Frais de courtage très compétitifs : Bourse Direct propose des tarifs parmi les plus bas du marché français, avec des ordres à partir de 0,99 € pour les transactions jusqu’à 500 €.

- Large gamme de produits financiers : le courtier Bourse Direct offre un accès à une variété d’instruments, y compris des actions, ETF, OPCVM, produits dérivés, et plus encore, permettant une diversification optimale.

- Absence de frais annexes : aucun frais de garde, de tenue de compte ou d’inactivité, ce qui est avantageux pour les investisseurs long terme.

- Proximité avec les clients : Bourse Direct dispose d’agences physiques à Paris, Lyon, Toulouse et Lille, offrant la possibilité de rencontrer des conseillers en personne, en plus des contacts par téléphone ou email. De plus, Bourse Direct organise régulièrement des formations et coaching pour ses clients au sein de ses bureaux.

Les inconvénients du courtier en ligne Bourse Direct

- Interface utilisateur datée : la plateforme Bourse Direct manque de modernité et peut sembler peu intuitive, notamment face aux plateformes des neo courtiers plus récentes.

- Frais plus élevés sur les marchés étrangers : les commissions sur les places boursières hors France peuvent être significativement plus élevées, limitant l’attrait pour la diversification internationale.

- Pas d’actions fractionnées : il est impossible d’acheter une fraction d’action, ce qui rend difficile l’investissement progressif sur les titres onéreux pour les investisseurs les moins capitalisés.

Notre avis sur Bourse Direct

Selon nous, Bourse Direct est un excellent courtier bourse. C’est un broker historique et maintes fois récompensé qui se distingue par des offres complémentaires, telles que le produit d’assurance-vie Bourse Direct Horizon pour les investisseurs patrimoniaux, ainsi que l’offre « Trade Box » adaptées aux traders actifs, offrant des tarifs avantageux selon leur profil.

L’avis des clients de Bourse Direct

Sur Trustpilot, plus de 1 350 clients de Bourse Direct ont attribué une note moyenne de 2,5 sur 5, témoignant d’une satisfaction légèrement au-dessus de la moyenne. De nombreux clients de Bourse Direct semblent mécontents du support client.

À qui s’adresse le courtier Bourse Direct

Bourse Direct s’adresse aux investisseurs actifs qui cherche un courtier Bourse indépendant et basé en France. Les investisseurs cherchant à ouvrir des comptes assurance-vie, PEA ou PEA PME y trouveront leur bonheur.

Le côté pédagogique de l’offre de Bourse Direct, avec des formations et webinaires, du coaching et des conférences pourra ravir aussi bien les débutants en Bourse qui souhaitent apprendre à investir en Bourse que les investisseurs confirmés.

Offre spéciale en cours chez Bourse Direct

Jusqu’au 30 avril 2026, Bourse Direct, en collaboration avec Amundi, propose une offre exclusive à ses clients. Cette initiative permet le remboursement des frais de courtage sur le premier ordre d’achat mensuel d’ETF Amundi, pour un montant compris entre 200 € et 100 000 €. Valable du 1er mai 2025 au 30 avril 2026, cette offre s’applique aux comptes PEA, PEA Jeunes et comptes titres. Elle inclut une large sélection d’ETF couvrant des indices majeurs ainsi que des thématiques variées telles que les énergies renouvelables et l’intelligence artificielle.

Plus de 30 ETF sont éligibles pour cette offre spéciale, vous pouvez retrouver la liste des ETF inclus dans cette offre promotionnelle sur le site de Bourse Direct.

Bourse Direct propose jusqu’au 15 septembre 2026 une offre spéciale sur une sélection d’ETF iShares éligibles au PEA : pendant 1 an, les frais de courtage sur tous les ordres d’achat sont plafonnés à seulement 0,99 €, quel que soit le montant investi. Cette promotion est réservée aux clients détenant un PEA ou PEA Jeunes, et s’applique aux achats d’ETF iShares exécutés sur les marchés Euronext concernés, avec remboursement de la différence si applicable*.

BoursoBank (ex-Boursorama), le courtier Bourse historique

Nationalité et siège social de BoursoBank (ex-Boursorama)

BoursoBank (ex-Boursorama) est une banque en ligne et un courtier en ligne français, filiale du groupe Société Générale, et dont le siège social est situé à Paris.

Comptes proposés par BoursoBank (ex-Boursorama)

Le courtier BoursoBank (ex-Boursorama) propose les enveloppes suivantes : compte-titres, PEA, PEA-PME et PEA jeunes et assurance-vie avec le contrat Boursorama Vie.

Places boursières accessibles chez BoursoBank (ex-Boursorama)

BoursoBank (ex-Boursorama) permet d’investir sur les marchés français via de nombreuses places boursières : Paris, Bruxelles, Amsterdam, NYSE, etc. Au total, ce sont plus de 45 000 produits d’investissement qui sont disponibles (sans commission).

Produits financiers proposés par BoursoBank (ex-Boursorama)

BoursoBank (ex-Boursorama) permet d’investir dans plus de 3 000 actions, 900 ETFs, 2 000 fonds d’investissement et plus de 100 000 produits de bourse (turbos, warrants et certificats).

Plateforme et outils du courtier Bourse BoursoBank (ex-Boursorama)

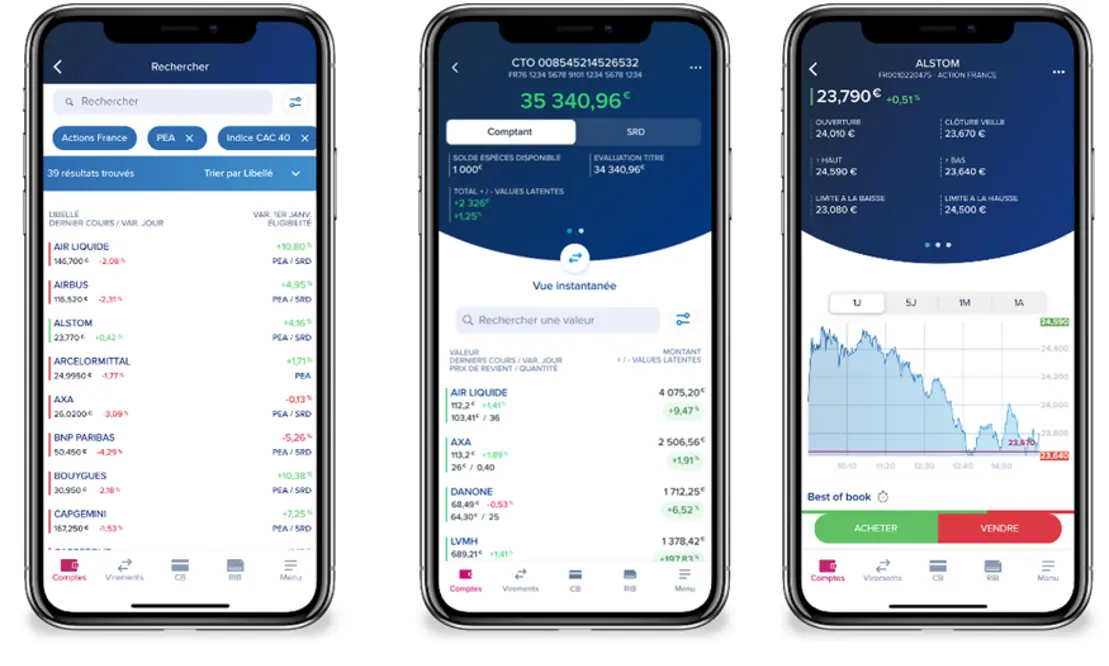

BoursoBank (ex-Boursorama) met à disposition de ses clients la plateforme ProRealTime pour l’analyse technique, ainsi que Trading Board, un espace à configurer selon ses préférences qui permet de visualiser ses positions en un coup d’œil et de passer ses ordres très simplement. BoursoBank propose en plus une plateforme spéciale destinée aux produits de Bourse appelée « Direct Émetteurs » qui permet aux clients du courtier de réaliser leurs opérations en direct avec les émetteurs de warrants, turbos et certificats partenaires de BoursoBank Banque.

Source : BoursoBank

Tarifs du courtier en Bourse BoursoBank (ex-Boursorama)

BoursoBank (ex-Boursorama) ne facture ni frais d’ouverture, ni frais de tenue de compte, ni frais de clôture. Le tarif des ordres de Bourse, dans la moyenne des frais pratiqués par les courtiers en ligne, varie selon le montant de l’ordre ainsi que le type de compte auquel a souscrit l’investisseur (Découverte, Classique, Trader, Ultimate Trader).

Plus de 40 000 produits financiers sont négociables sans frais.

Les avantages du courtier en ligne BoursoBank (ex-Boursorama)

- Offre bancaire complète et intégrée : en plus des services de courtage (compte titres, PEA, PEA PME), BoursoBank propose une gamme complète de produits bancaires, incluant des comptes courants, des livrets d’épargne, des crédits immobiliers et des assurances-vie, permettant une gestion centralisée de vos finances.

- Plateforme intuitive et ergonomique : l’interface de BoursoBank est conçue pour être simple d’utilisation, facilitant la prise en main pour les investisseurs, qu’ils soient débutants ou expérimentés.

- Frais compétitifs sur les ordres de bourse : BoursoBank propose des tarifs attractifs pour les transactions boursières, avec des frais de courtage à partir de 1,99 € pour les ordres inférieurs à 500 €, et 0,60 % du montant de l’ordre au-delà, ainsi que 45 000 produits financiers négociables sans frais dans le cadre de l’offre Boursomarkets.

- Pédagogie et information finanicère : Boursobank via son portail Boursorama est une référence en France en matière d’information financière et de pédagogie boursière.

Les inconvénients du courtier en ligne BoursoBank (ex-Boursorama)

- Frais d’inactivité : Boursorama Banque applique des frais d’inactivité sur ses comptes de courtage, ce qui peut pénaliser les investisseurs qui ne réalisent pas régulièrement des transactions.

- Frais élevés pour les transactions à l’étranger : les frais de courtage pour les ordres passés sur des marchés étrangers sont relativement élevés comparés à certains courtiers spécialisés, ce qui peut être un frein pour les investisseurs souhaitant diversifier leur portefeuille boursier à l’international (hors ETF).

- Pas de plan d’investissement ou de crypto monnaie : Boursobank ne propose pas de plan d’investissement pour automatiser ses placements ou de crypto monnaie en direct.

Notre avis sur BoursoBank (ex-Boursorama)

Presque tout le monde connaît BoursoBank, et cette banque en ligne se démarque par une offre Bourse riche avec 11 types d’ordres de Bourse, tels que l’ordre suiveur ou alternatif, permettant une gestion optimisée des investissements. Le service Avance sur Titres est un atout supplémentaire, offrant un prêt à taux préférentiel (0,95 %) en échange du nantissement des avoirs financiers détenus chez BoursoBank, tout en laissant l’épargne continuer de fructifier, jusqu’à un montant maximal de 300 000 €.

L’avis des clients de BoursoBank (ex-Boursorama)

Sur Trustpilot, plus de 50 000 clients de BoursoBank ont attribué une note moyenne de 4,5 sur 5, témoignant d’un excellent niveau de satisfaction.

À qui s’adresse le courtier BoursoBank (ex-Boursorama)

BoursoBank (ex-Boursorama) s’adresse à ses clients banque en ligne qui ne veulent pas multiplier les intermédiaires financiers, mais aussi aux particuliers qui souhaitent un courtier Bourse classique et complet tant en termes d’enveloppes proposées que d’actifs accessibles.

Quel est le meilleur courtier en Bourse 2026 ?

Il n’existe pas un meilleur courtier en Bourse qui serait le meilleur broker pour tous. Chaque investisseur étant différent, les besoins de chacun ne peuvent être identiques. Comment alors déterminer quel est le meilleur courtier en Bourse au moment de choisir son broker ? La réponse est simple : identifiez vos besoins et vos envies. C’est en étant au fait des produits, services et outils dont vous avez besoin, que vous pourrez sélectionner le meilleur broker.

Celui qui propose un accès aux marchés et produits que vous voulez trader

De fait, le meilleur courtier sera d’abord celui qui vous proposera un accès aux produits que vous voulez trader. Si vous aimez mettre en place des stratégies à effet de levier ou de vente à découvert et que le courtier que vous envisagez ne propose pas le SRD ou d’autres produits à levier, cherchez-en un autre. De même, si vous souhaitez investir sur des valeurs américaines et canadiennes, small et midcaps comprises, vous devrez dans un premier temps dénicher les courtiers qui vous donnent l’accès à ces marchés.

Celui qui fournit un accompagnement adapté à votre profil

Dans un second temps, le meilleur broker sera celui qui vous permettra d’utiliser les outils souhaités (si vous ne jurez que par Pro Real Time, limitez votre recherche de broker à ceux qui proposent cette plateforme de trading) mais aussi de bénéficier des services que vous jugez indispensables ou souhaitables.

Vous voulez vous mettre au trading social ? Envisagez eToro, le leader mondial dans ce domaine. Vous voulez pouvoir approfondir votre formation et apprendre les bases du trading ? Bourse Direct propose des formations gratuites à Paris et en province. IG met à disposition de nombreuses formations en ligne. Vous voulez un point marché régulier ? BoursoBank (ex-Boursorama) propose un décryptage de l’actualité économique tous les matins.

Un courtier en Bourse au meilleur prix

Enfin, lorsque vous aurez retenu les courtiers vous proposant les produits, marchés, outils et services désirés, vous n’aurez plus qu’à les départager en faisant entrer en compte les tarifs pratiqués. Attention, les traders les plus actifs devront peut-être tenir compte des frais de courtage plus en amont dans leur processus de décision, car la différence de prix entre courtiers peut être très importante.

Quel est le meilleur courtier Bourse pour débuter ?

Les débutants en Bourse auront tout intérêt à privilégier un courtier en Bourse qui dispense des formations comme Bourse Direct ou IG par exemple. Ils pourront aussi se tourner vers BoursoBank (ex-Boursorama) qui propose des points marchés réguliers. Les débutants avec peu de moyens qui ont une idée précise des titres qu’ils souhaitent acheter, mais un budget limité, pourront eux avoir recours aux plans d’investissements et actions fractionnées de néo courtiers comme Trade Republic ou Scalable Capital par exemple.

Quel est le meilleur courtier en Bourse pour ouvrir un PEA ?

Les acteurs en ligne ne proposent pas tous le PEA, même parmi ceux présents pourtant sur le marché depuis de nombreuses années à l’instar de DEGIRO. Cependant, de plus en plus de néocourtiers ajoutent cette enveloppe à leur offre. On peut par exemple citer XTB ou Trade Republic qui permettent d’ouvrir un PEA. Quelques courtiers en ligne comme Bourse Direct ou EasyBourse proposent aussi le PEA. Enfin, les investisseurs pourront aussi bien sûr se tourner soit vers des banques traditionnelles, mais nous ne recommandons pas cette solution très onéreuse, soit vers des banques en ligne comme Fortuneo, BoursoBank, ou Saxo Banque moins gourmandes sur les frais et qui proposent le plan épargne en actions.

Quel est le meilleur courtier Bourse pour le trading social ?

De plus en plus de courtiers Bourse proposent le trading social. Le leader incontesté en la matière est le broker eToro qui, grâce à son interface ergonomique et innovante, permet de répliquer le portefeuille d’investisseurs professionnels ou amateurs. Notez que d’autres courtiers Bourse permettent de mettre en place du copy trading comme par exemple Darwinex.

Quel est le meilleur courtier en ligne pour la gestion pilotée ?

Peu de courtiers Bourse proposent la gestion pilotée pour un PEA et/ou un compte titres. Yomoni, Ramify ou BoursoBank avec son Compte d’Épargne Financière Pilotée (CEFP) le proposent. Notez que l’investissement en Bourse en gestion pilotée est tout de même bien plus développé en assurance-vie via les supports en unités de compte de nombreux contrats commercialisés par des banques en ligne, ou acteurs en ligne à l’instar de Mon Petit Placement ou Cashbee par exemple.

Quel est le meilleur courtier en Bourse pour investir en ETF ?

Les ETF sont des produits de Bourse de plus en plus utilisés par les investisseurs particuliers qui, de ce fait, peuvent être à la recherche de l’offre la plus complète en la matière. DEGIRO ou Bourse Direct proposent une offre très complète. Mais la tendance est clairement à l’augmentation de l’offre d’ETF chez les neo courtiers Bourse en ligne comme XTB, Freedom24 ou encore Trade Republic, qui ont bien compris l’attrait des trackers auprès des particuliers et ont fourni un gros effort ces dernières années.

Quel est le meilleur courtier en ligne pour investir avec un effet de levier ?

Les courtiers en ligne purs players sont souvent ceux qui présentent l’offre la plus étoffée pour l’investissement en Bourse avec effet de levier. Ainsi, eToro, IG ou XTB proposent de nombreux produits dérivés avec un effet de levier. FxFlat, Saxo Banque et Interactive Brokers sont aussi des courtiers en Bourse qui pourraient intéresser les investisseurs désireux de pratiquer le trading avec de l’effet de levier.

Quel est le meilleur broker pour le trading actif ?

Le trading est l’activité la plus pointue en Bourse, la plupart du temps réservée aux professionnels et aux experts dans le domaine. Les attentes qu’un trader va avoir de son courtier en Bourse ne sont pas les mêmes que les attentes qu’un simple investisseur pourrait avoir.

Tous les courtiers Bourse ne proposent pas une offre adaptée à chaque type de trading, et il convient donc de prendre le temps de tester chaque offre avant de faire son choix. Généralement, les courtiers trading proposent des comptes de démo, ce qui permet d’avoir une idée des conditions de trading et des outils et services proposés sans pour autant s’engager en ouvrant un compte réel.

En fonction de ce que vous souhaitez mettre en place, par exemple du swing trading, du carry trade ou encore du scalping, il faudra trouver le meilleur courtier en ligne qui offre les conditions adéquates pour mettre en application la stratégie de votre choix.

Parmi les courtiers Bourse qui pourraient convenir pour du trading actif, nous pouvons citer IG, Interactive Brokers, XTB ou Saxo Banque qui sont des spécialistes du trading en France, ainsi qu’eToro par exemple.

Quel est le meilleur broker quand on est un trader débutant ?

Souvent, les traders débutants n’ont pas encore une idée précise de la stratégie qu’ils vont mettre en place. À cette étape, le plus important pour un trader est de s’assurer de bien comprendre comment les marchés fonctionnent, et apprendre les mécanismes qui font bouger les cours de bourse.

L’essentiel est donc de trouver un courtier en ligne qui offre un large programme éducatif, des formations, des webinaires, des analyses et autres conseils. Idéalement, un broker qui met à disposition des outils faciles à prendre en main.

La possibilité de pouvoir ouvrir un petit compte et de trader des micro-lots est à ce stade plus importante que d’étudier les points de spread, de swap ou de frais de financement.

IG est connu pour offrir beaucoup de ressources pédagogiques, et ce pourrait être un excellent choix pour un débutant. XTB et eToro sont également d’excellents choix pour débuter en trading, ce sont la nature des produits et des solutions proposées qui vont faire la différence. En cas de doute, il ne faut pas hésiter à prendre du temps pour comparer les plateformes avec un compte de démo.

Quel est le meilleur broker quand on est un trader confirmé ?

Dans le parcours d’un trader, arrive forcément le moment où le changement pour un meilleur courtier en Bourse devient nécessaire. En effet, il est probable que vos besoins évoluent en même temps que votre compréhension des marchés. Par conséquent, il est fort possible que votre stratégie évolue en même temps que vos compétences.

Ainsi, vous pourriez par exemple apprendre le trading au carnet d’ordre et vouloir passer chez le meilleur courtier en ligne proposant des contrats Futures, ou encore apprendre le fonctionnement des options et vouloir mettre en application vos nouvelles compétences avec un courtier Bourse comme Saxo Banque, Interactive Brokers ou WH Selfinvest qui les propose.

À quoi sert un courtier en Bourse ?

Se positionner sur les marchés financiers via un courtier Bourse

Le courtier en Bourse ou broker en ligne est un intermédiaire entre l’investisseur ou le trader et les marchés financiers. Il exécute en effet les ordres de Bourse pour le compte de l’investisseur ou du trader, qu’il s’agisse d’ordres de vente ou d’ordres d’achat. À ce titre, il met à disposition des investisseurs particuliers une plateforme leur permettant de se positionner sur les marchés et produits financiers souhaités par Internet, parfois aussi via une application mobile ou bien par téléphone auprès d’un conseiller. C’est aussi lui qui conserve vos actions et vos titres sur les enveloppes que vous aurez ouvertes chez lui.

À noter : une société de courtage en Bourse doit posséder une licence et être autorisée à opérer en France. Vérifiez bien avant de souscrire à l’offre d’un courtier que celui-ci ne figure pas sur les listes noires de l’AMF et qu’il est recensé sur les registres Regafi.

Un courtier Bourse, le plus souvent entendu comme opposition à courtier immobilier, permet certes d’investir en Bourse, mais pas seulement. De fait, il offre la possibilité à l’investisseur particulier d’acheter des actions, mais il permet aussi le plus souvent de se positionner sur le marché obligataire, le marché des matières premières, le marché des devises, les cryptomonnaies, etc.

Acheter toutes sortes de produits financiers via un courtier en Bourse

Via sa société de courtage, l’investisseur pourra donc se positionner sur l’ensemble des marchés financiers pour y acheter et y vendre toutes sortes de produits financiers : titres vifs (actions, obligations) mais aussi OPCVM, ETF, produits de Bourse, etc.

La seule limite à vos possibilités d’investissements est l’offre proposée par votre broker en Bourse. En effet, tous ne proposent pas les mêmes produits. Si les courtiers français vous permettront tous de passer des ordres de Bourse sur les valeurs du CAC 40 via des titres vifs ou des ETF CAC 40 cotés sur Euronext Paris par exemple, ils ne vous permettront pas tous d’investir sur des marchés étrangers. Vous aurez en effet souvent plus de mal à pouvoir passer des ordres de Bourse sur des small caps ou midcaps ou sur des valeurs cotées au Canada ou en Chine par exemple. À vous de vérifier avant de choisir le meilleur courtier en Bourse que les actifs que vous voulez trader sont bien disponibles.

Investir en Bourse via les différentes enveloppes proposées par le courtier en ligne