Qu’est-ce-qu’une option ? Comment fonctionne-t-elle ? Comment utiliser ce produit dérivé ? Quelles stratégies peut-on mettre en place avec les options ? Quelles sont les caractéristiques de ce produit à absolument maîtriser avant de se lancer ? Explications en vidéo et au sein de ce dossier.

Sommaire

- Option : définition et fonctionnement en vidéo

- Qu'est-ce qu'une option en Bourse ?

- Comment fonctionne une option ? Exemple pratique d’option

- Qu’est-ce qu’une option CALL ?

- Qu’est-ce qu’une option PUT ?

- Les achats et les ventes d’option

- Comment une option est-elle valorisée, calculée et négociée ?

- Les termes à connaître autour des options

- Les gains et pertes possibles avec les options

- Quels sont les avantages des options ?

- Quels risques pour l’investissement en option ?

- Trading d’option : comment acheter et vendre des options

- Nos astuces pour trader les options

- Quelques questions sur les options ?

Option : définition et fonctionnement en vidéo

Qu’est-ce qu’une option en Bourse ?

Une option est un contrat financier qui donne à son titulaire le droit (et non l’obligation) d’acheter ou de vendre un actif sous-jacent à un prix et à une date déterminée à l’avance.

Contrairement à l’action ou l’obligation, l’option n’existe qu’en rapport avec son sous-jacent. Une option est donc un produit financier dit “dérivé”. Les options permettent d’investir sur de très nombreux sous-jacents et donc plusieurs classes d’actifs comme les actions, les indices boursiers, les matières premières, les cryptomonnaies et même les ETF.

C’est un contrat entre deux parties, avec des règles précises et définies, qui permet de saisir des opportunités sur les marchés financiers, qu’ils soient haussiers, stables ou baissiers. Elles ressemblent aux contrats à terme ou futures mais, contrairement à ces produits, l’option permet d’acheter l’actif sous-jacent, sans obligation. Vous n’êtes pas tenu de l’acheter si cela vous est défavorable.

Les options vanille, souvent appelées options tout court, par opposition aux options exotiques, sont des options classiques, sans fonctionnalités additionnelles.

Les options peuvent être des produits OTC (qui s’échangent de gré à gré). C’est notamment le cas de la plupart des options pour la couverture de change sur le marché des devises. Généralement, les options OTC offrent la possibilité de choisir tous les paramètres qui composent l’option (montant, strike/prix cible, et durée). Autrement, les options les plus répondues sur les autres marchés sont les options listées sur le CBOE ou sur Eurex. Elles sont alors négociées sur un marché centralisé comme c’est le cas pour les actions, bien que l’organisation du carnet d’ordre soit plus complexe à lire.

Les différents types d’option

Pour conclure, il existe deux types d’options, les options dites « américaines » et les options dites européennes ». La différence entre les deux types d’option réside dans l’exercice de celle-ci : les options européennes ne peuvent être exercées qu’à la date d’échéance, alors que les options américaines peuvent être exercées durant toute la durée de vie de l’option.

Il est intéressant de savoir que les options sur ETF permettent d’acheter des ETF américains, normalement indisponibles pour les clients européens. Au moment de l’exercice de l’option sur l’ETF US, vous vous retrouvez avec l’ETF américain dans votre portefeuille boursier.

Comment fonctionne une option ? Exemple pratique d’option

Imaginez que vous avez le coup de cœur pour une maison et voudriez l’acheter. Seulement, vous n’avez pas suffisamment d’argent et ne pourrez pas payer le vendeur avant trois mois. Vous négociez avec le vendeur afin qu’il vous donne la possibilité de l’acheter dans trois mois pour 500 000€. Le vendeur accepte moyennant un complément de 4 000€. En d’autres termes, vous avez pris une option sur la maison. Marché conclu.

Au cours de ces trois mois, plusieurs événements imprévisibles peuvent survenir et avoir une conséquence sur la valeur de la maison.

Scénario 1 : faire une plus-value rapide avec option

Angelina Jolie décide que c’est la maison idéale pour élever ses six enfants. La valeur sur le marché de la maison grimpe en flèche et sa valeur est désormais estimée à 1,2 million €. C’est un gros coup de chance pour vous. Parce que vous avez exécuté une option sur la maison, le propriétaire doit vous la vendre au prix initialement fixé, soit 500 000€. Vous faites donc une plus-value immédiate de 696 000€ (1,2 million € – 500 000 € – 4 000€).

À noter que le gain avec une option peut se concrétiser à la date d’échéance comme dans notre exemple, mais il peut aussi se concrétiser lors de la revente de l’option avant la date d’échéance.

Scénario 2 : l’option pour limiter le risque

Une tornade digne d’un film catastrophe à gros budget ravage la maison. Il ne reste plus que la baignoire, certes jolie, mais elle ne vaut tout de même pas 500 000 €. Pas de souci pour vous, l’option ne vous oblige en aucun cas à finaliser la vente et vous ne perdez finalement que les 4 000 € versés pour votre option.

Dans ce même scénario, il sera aussi possible de revendre votre option au moment de l’annonce de la tornade. Même si la maison n’est pas encore touchée, partant du principe que la tornade a de fortes probabilités de détruire la maison, vous pourrez par exemple revendre votre option à perte à 1 500 € à une personne qui va prendre le risque d’anticiper que la tornade passera à côté.

Quand vous achetez une option, vous avez le droit, mais aucune obligation de faire quelque chose. Vous pouvez même attendre que votre option parvienne à expiration. Votre option perd alors toute sa valeur et vous perdez la totalité de votre investissement pour cette option.

Une option est en fait un contrat entre deux parties, un acheteur et un vendeur, qui fixe les flux financiers futurs fondés sur ceux d’un actif sous-jacent. On dit qu’une option est un produit financier dit “dérivé” car sa valeur est dérivée généralement d’un autre actif. Dans l’exemple utilisé ci-dessus, la maison est l’actif sous-jacent. Sur les marchés financiers, le sous-jacent est le plus souvent une action ou un indice.

Qu’est-ce qu’une option CALL ?

Une option d’achat, aussi appelé un “call”, donne à son titulaire le droit d’acheter un actif à un prix fixe pendant une période de temps limitée, en échange du paiement d’une prime d’un montant fixe. Les investisseurs qui achètent des calls pensent qu’à terme la valeur de l’action, et donc de l’option, sera plus élevée. Pour que l’acheteur d’un CALL soit gagnant, il faut que le prix de l’action augmente suffisamment avant la date d’échéance.

L’investisseur devra déduire le montant de la prime payée du calcul de sa plus-value. Le risque maximum dans le cas d’un achat de CALL, c’est le montant de la prime payée pour l’achat de l’option.

Qu’est-ce qu’une option PUT ?

Une option de vente (“put”) donne à son détenteur le droit de vendre un actif à un prix donné pendant une période de temps limitée, en échange du paiement d’une prime. Les investisseurs qui achètent des options de vente espèrent que la valeur de l’action ou du sous-jacent chute. Pour que l’acheteur d’un PUT soit gagnant, il faut que le prix de l’action baisse suffisamment avant la date d’échéance.

L’investisseur devra déduire le montant de la prime payée du calcul de sa plus-value. Le risque maximum dans le cas d’un achat de PUT, c’est le montant de la prime payée pour l’achat de l’option.

Les achats et les ventes d’option

Jusqu’à présent, nous avons vu les achats d’options CALL et PUT. Cependant, il est aussi possible de vendre une option (CALL ou PUT). Dans ce cas, le vendeur reçoit une prime fixe, mais il s’engage à fournir le sous-jacent à la date prévue et au prix prévu.

Il existe donc quatre types d’investisseurs sur les options : les acheteurs de call, les vendeurs de call, les acheteurs de put et les vendeurs de put.

La distinction entre acheteur et vendeur est très simple :

- l’acheteur (aussi appelé “preneur” ou « holders ») de call ou de put n’a aucune obligation de vente. Il peut décider de conserver son option jusqu’à terme sans la vendre.

- le vendeur (aussi appelé “donneur” ou « writers ») de call ou de put doit quant à lui acheter ou vendre une ou des options. Cela signifie qu’un investisseur peut exiger d’un vendeur qu’il honore une promesse d’achat ou de vente.

L’objectif pour un vendeur de CALL, c’est que l’actif sous-jacent ne monte pas, ou du moins pas trop. Si l’actif sous-jacent monte trop haut, il pourrait alors perdre plus que le montant encaissé avec la prime et se retrouver en déficit. Idéalement, si le marché baisse et s’éloigne du prix cible (strike), alors le vendeur de CALL s’assure que la prime acquise sera un gain net.

À l’inverse, un vendeur de PUT est en risque si le marché est baissier, il a intérêt à ce que le marché ne baisse pas, ou qu’il monte pour s’assurer un gain avec la prime reçue.

Alors qu’un acheteur d’option à un risque limité au montant de la prime et un gain potentiellement illimité sur l’évolution des prix du sous-jacent, un vendeur d’option à un gain limité (la prime) et une perte potentiellement illimitée sur l’évolution des prix du sous-jacent.

Tout cela peut paraître compliqué, et pour cause. Gérer des options est plus simple (et moins risqué) pour un acheteur que pour un vendeur. Retenez toutefois qu’il existe bel et bien deux parties dans un contrat d’option, un acheteur et un vendeur. Mais ne vous préoccupez pas pour l’instant de l’activité du vendeur. Se positionner comme vendeur nécessite de savoir gérer le risque avec des stratégies complexes, comme la gestion delta neutre.

Comment une option est-elle valorisée, calculée et négociée ?

La cotation des options est particulièrement complexe car de très nombreux critères entrent en compte comme, par exemple, le cours du sous-jacent, sa volatilité, et le temps restant avant l’échéance de l’option. Ces critères sont appelés « les Grecs » en raison de la lettre à laquelle chacun se rattache. Ainsi, le Delta désigne la sensibilité d’une option vanille au prix du sous-jacent, le Vega mesure la sensibilité à la volatilité du marché sous-jacent, le Thêta mesure l’impact du temps sur l’option.

Pour l’investissement en option, le prix (et qui correspond donc au risque puisqu’il s’agit de la somme potentiellement perdue si vous n’exercez pas votre option) se calcule en multipliant la prime par la taille de l’ordre. Le courtier vous facturera également une faible commission à l’ouverture et à la clôture.

À noter : les options sont des produits à effet de levier puisque le coût de l’option est bien inférieur au coût de l’investissement en direct sur l’actif sous-jacent.

Découvrez toutes nos analyses dans notre section trading avec IG

Les termes à connaître autour des options

Pour échanger une option, certains termes de jargon sont à connaître.

Le strike ou prix d’exercice d’une option

Un “strike”, ou prix d’exercice, est le prix auquel un actif financier peut être acheté ou vendu. Pour que l’acheteur fasse des bénéfices, le prix de l’action doit dépasser le strike pour le call, ou être plus faible que le strike pour le put. Tout cela avant la date d’expiration de l’option.

Une option échangée sur un marché organisé au niveau national, comme Euronext en Europe, ou encore le CBOE aux États-Unis, est une option cotée. La cote comporte un strike et une date d’expiration. Chaque option cotée représente en général 100 actions.

Option dans la monnaie

Pour les call options, on dit que l’option est “dans la monnaie” lorsque le cours de l’actif sous-jacent est supérieur au prix d’exercice. Une option de vente est dans la monnaie lorsque le cours de l’actif sous-jacent est inférieur au prix d’exercice. Une option est dans la monnaie lorsque sa valeur est intrinsèquement positive.

La prime ou prix d’une option

Le coût total (le prix) d’une option est appelée “prime”. Le prix est déterminé selon plusieurs variables dont le prix du sous-jacent, le strike, le temps qui reste à courir avant échéance (la “valeur temps”) et la volatilité du prix du sous-jacent. En raison de tous ces facteurs, déterminer la prime d’une option est un mécanisme complexe que vous maîtriserez en approfondissant vos connaissances sur les options.

Point d’équilibre d’une option

Il s’agit du niveau de prix du sous-jacent auquel une option ne génère aucun profit ni aucune perte, après amortissement du montant de la prime.

Position synthétique

Il s’agit d’une stratégie d’option sur plusieurs instruments dont le profil de risque et le rendement est égal à un investissement sur un autre actif.

Stratégie d’options

Il s’agit d’une stratégie de trading dont l’objectif est de combiner plusieurs options afin de jouer des scénarios tels que l’absence de volatilité. Les stratégies d’options les plus connues sont appelées : Spread horizontal/vertical, Covered Call, Bull Call spread/bear put spread, Straddle, Strangle, Butterlfy.

Les gains et pertes possibles avec les options

Les options sont des produits dérivés à effet de levier qui comportent un risque de perte en capital, et même potentiellement illimité selon la situation.

Un acheteur d’option a un risque limité au montant de la prime et un gain potentiellement illimité sur l’évolution des prix du sous-jacent.

Un vendeur d’option a un gain limité (la prime) et une perte potentiellement illimitée sur l’évolution des prix du sous-jacent.

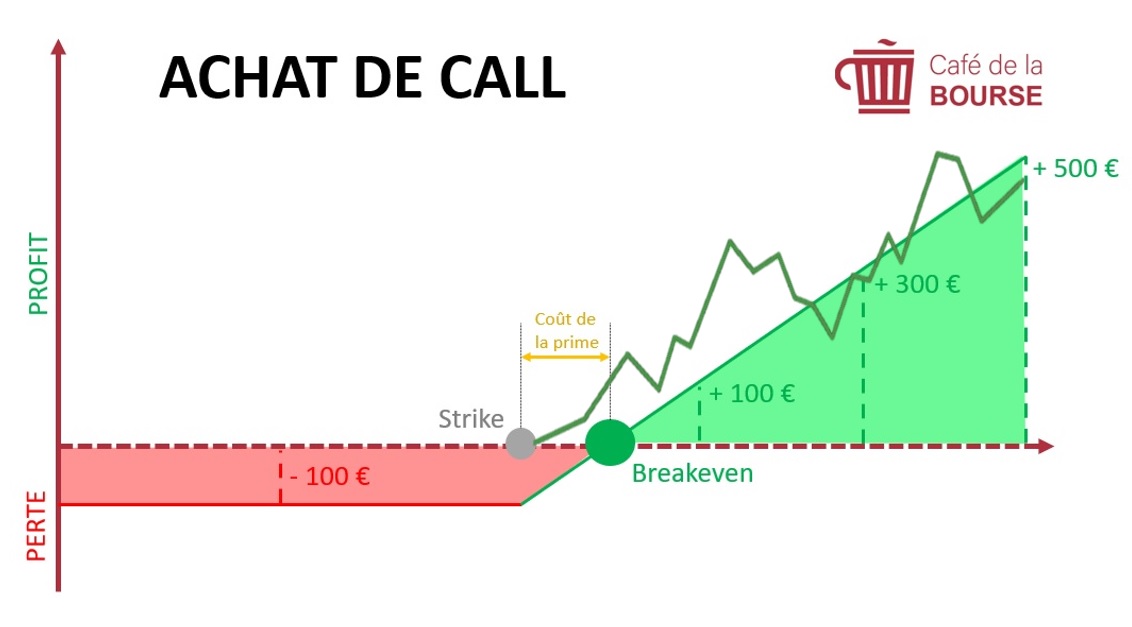

Achat de call option

Si vous achetez une option call, en cas de scénario défavorable, c’est-à-dire si le cours du sous-jacent baisse, vous perdrez au maximum le montant de la prime sur l’option (soit 100 euros dans cet exemple). Par conséquent, le point d’équilibre de l’option ou breakeven, soit le niveau de prix du sous-jacent auquel une option ne génère aucun profit ni aucune perte, après amortissement du montant de la prime, est situé à 100 euros. Le potentiel de gain est illimité en cas de hausse de l’actif.

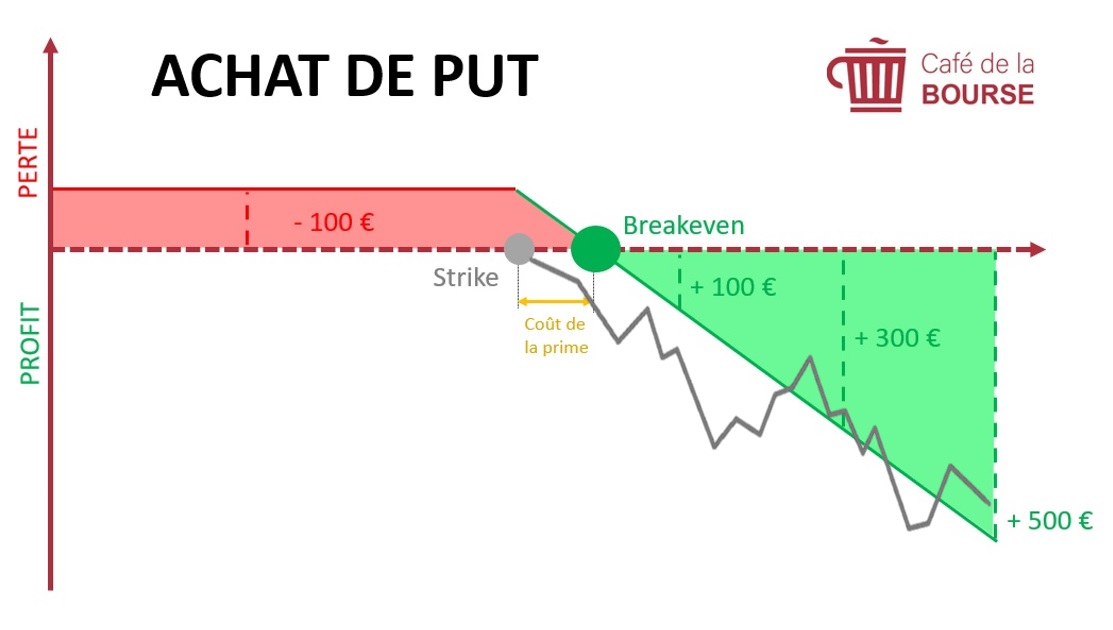

Achat de put option

Si vous achetez une option put, en cas de scénario défavorable, c’est-à-dire si le cours du sous-jacent augmente, vous perdrez au maximum le montant de la prime de l’option (soit 100 euros dans cet exemple). Le seuil de rentabilité de l’option est lui aussi situé à 100 euros. Le potentiel de gain est illimité en cas de baisse de l’actif.

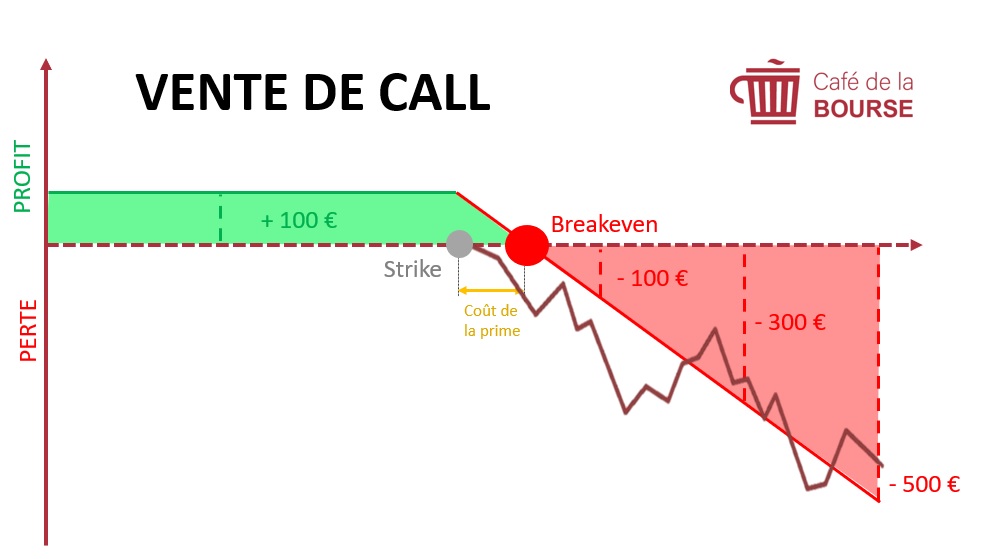

Vente de call option

Si vous vendez une option call, en cas de scénario défavorable, c’est-à-dire si le cours du sous-jacent baisse, vos pertes sont potentiellement illimitées. Le gain est limité au prix de la prime, soit 100 euros dans cet exemple.

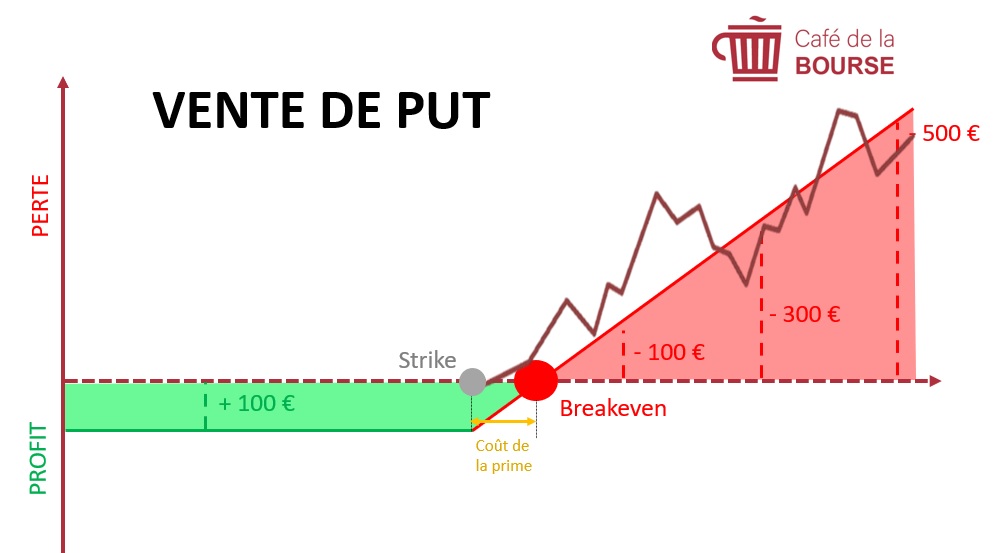

Vente de put option

Si vous vendez une option put, en cas de scénario défavorable, c’est-à-dire si le cours du sous-jacent augmente, vos pertes sont potentiellement illimitées. Là encore, le gain est limité au prix de la prime, soit 100 euros.

Quels sont les avantages des options ?

L’exposition à de très nombreux marchés financiers

Les options sont des produits dérivés qui permettent d’investir sur de très nombreux sous-jacent. L’offre varie sensiblement selon les courtiers Bourse qui peuvent vous permettre de vous positionner sur les marchés actions avec des sous-jacents actions ou indices boursiers, mais aussi sur le marché des commodities avec des matières premières comme l’or ou le pétrole par exemple.

Se positionner quelles que soient les circonstances de marché

Il est possible d’investir en option dans un marché stable, haussier ou baissier. À vous de définir votre stratégie d’investissement et de saisir toutes les opportunités qu’offrent les options.

Un effet de levier maîtrisé pour une prise de risque adaptée

C’est vous qui contrôlez votre effet de levier à l’achat en choisissant le prix d’exercice, l’échéance et la prime, afin d’investir sur un produit adapté à la fois à votre scénario d’investissement et votre profil de risque.

Quels risques pour l’investissement en option ?

Une perte en capital possible

Le trading d’options est soumis à un risque de perte en capital. Cela signifie qu’en cas de mauvaise anticipation, vous pouvez perdre la totalité de la somme investie (la prime + les frais de courtage) et même davantage en cas de vente d’options. Si avec ce type de produits dérivés, le gain est potentiellement illimité, les pertes le sont aussi. De ce fait, la vente d’options vanilles n’est pas disponible sur les comptes à Risque Limité des courtiers qui en proposent.

La mauvaise compréhension du produit

Par conséquent, pour mettre toutes les chances de son côté, il est indispensable de bien comprendre le fonctionnement des options vanille avant de les trader, d’autant que la cotation de ce produit et son fonctionnement sont éminemment complexes. Attachez-vous notamment à bien saisir les différences qui existent entre les options vanille et d’autres produits dérivés à effet de levier, comme les turbos par exemple.

La mauvaise connaissance du sous-jacent

Vous aurez beau tout comprendre du trading sur options et le pratiquer avec brio sur l’indice CAC 40, si vous décidez sur un coup de tête et sans vous former d’investir sur le pétrole sans connaître grand-chose aux subtilités du trading de l’or noir, vous irez vraisemblablement droit à la catastrophe. Il convient de bien connaître l’actif sous-jacent pour mettre au point un scénario d’investissement le plus vraisemblable possible.

Trading d’option : comment acheter et vendre des options

Un investisseur peut acheter et vendre des options depuis un compte titres, ce type de produit dérivé n’est pas éligible au PEA. De nombreux courtiers Bourse proposent le trading d’options.

Généralement, pour disposer d’une large gamme d’options à des tarifs attractifs, il sera plus judicieux de choisir un courtier Bourse en ligne spécialisé comme Bourse Direct, Degiro, IG, XTB ou encore eToro par exemple, plutôt que de passer par votre banque traditionnelle, et même votre banque en ligne.

Nos astuces pour trader les options

Pour réussir ses investissements sur les marchés financiers avec les options vanille, il conviendra donc de bien comprendre ce produit et d’être très au fait sur l’actif sous-jacent que vous aurez choisi. Pour cela, il est indispensable de bien se former et de s’informer via les très nombreux supports pédagogiques mis à votre disposition par les médias spécialisés mais aussi par la plupart des courtiers Bourse et notamment les courtiers en ligne qui, en plus, très souvent, vous proposent des comptes démo permettant de s’entraîner gratuitement et avec des fonds virtuels au trading des produits dérivés comme les options.

Quelques questions sur les options ?

Une option est un contrat qui donne à son détenteur le droit (et non l’obligation) d’acheter à un cours donné et durant une période donnée l’actif sous-jacent sur lequel est basé ce produit dérivé.

Les options permettent de se positionner sur de très nombreux marchés financiers (actions, indices, matières premières, etc.) grâce à la variété des sous-jacents possibles. Ces produits dérivés permettent de saisir des opportunités sur les marchés qu’ils soient haussiers, baissiers ou stables, grâce à un effet de levier que vous pourrez adapter à votre profil de risque. Attention tout de même, la perte en capital est potentiellement illimitée.

Si vous anticipez une hausse du cours de l’actif sous-jacent, choisissez une option d’achat (Call) qui vous permettra d’acheter l’actif sous-jacent, avant la date d’échéance, moins cher qu’au prix que vous anticipez. Si vous anticipez une baisse du cours de l’actif sous-jacent, choisissez une option de vente (Put) qui vous permettra de vendre l’actif sous-jacent, avant la date d’échéance, à un prix plus élevé que celui que vous anticipez. Avec les options, il est possible de mettre en place une multitude de stratégies de trading.

Source des images : Flickr

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Toute activité de trading comporte des risques. Le service d’exécution d’ordres au travers d’un compte risque limité présente un risque de perte du capital investi.

Les options sont des instruments financiers complexes présentant un risque de perte en capital. Les pertes peuvent être extrêmement rapides.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation