L’économie mondiale est constituée de secteurs d’activité qui évoluent plus ou moins sensiblement dans le temps en fonction de la conjoncture, de l’actualité, des saisons, des différentes périodes de l’année ou des modes de consommation. Les sociétés évoluant dans ces secteurs sensibles sont appelées des valeurs cycliques.

Tout investisseur a probablement déjà entendu parler de cycles économiques, de conjonctures, de notions de hauts et bas de cycles. Les facteurs pouvant les impacter sont nombreux et vont de la géopolitique aux taux d’intérêt en passant par la croissance du PIB ou encore le climat.

Au sein de cet article, nous verrons s’il existe un lien, une corrélation entre les cycles économiques et les cycles boursiers. Nous aborderons ensuite la définition d’une valeur cyclique, les nuances entre ce type de valeurs et celles de croissance, ainsi que des conseils pour bien investir dans les actions cycliques.

Enfin, découvrez nos exemples de valeurs les plus sujettes aux variations cycliques.

Quel lien entre cycle économique et cycle boursier ?

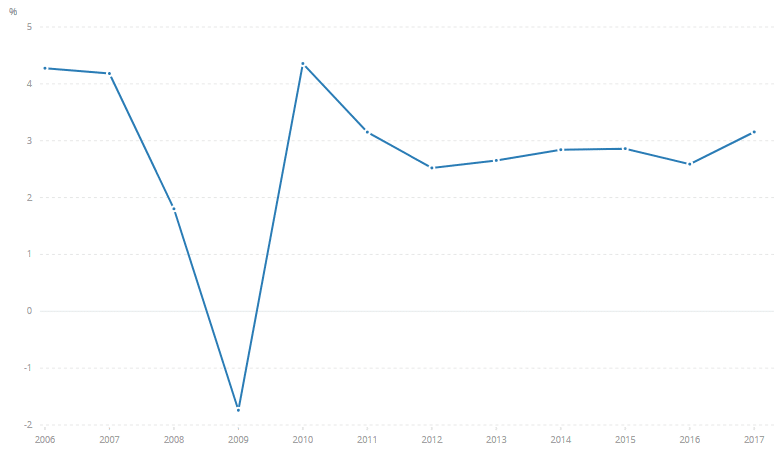

Croissance du PIB (Produit Intérieur Brut) mondial entre 2006 et 2017

Source : données de la banque mondiale

Malgré une certaine volatilité lors de la crise de 2008, la croissance mondiale a toujours été positive depuis 2006, sauf en 2009 où elle s’est établie à – 1,74 %.

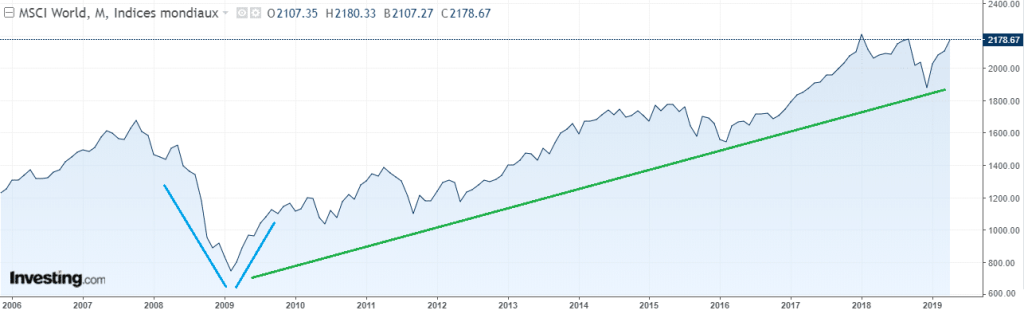

Graphique : indicateur boursier mondial MSCI world depuis 2006

Concernant l’évolution de la Bourse mondiale, la crise de 2008 a eu un fort impact baissier sur les grands indices boursiers de l’ordre de – 50 % entre mai 2008 et février 2009, comme le montre l’indicateur MSCI World.

Cette période correspond également au point bas de la courbe de croissance du PIB (- 1,74 % en 2009). On retrouve donc la même figure en V sur les deux courbes, celle de la croissance du PIB et celle de l’indicateur boursier mondial.

On peut constater qu’en tendance long terme, la Bourse mondiale est en croissance depuis le point bas de la crise de 2008, ce qui correspond également à de bons niveaux de croissance mondiale du PIB qui ont marqué un point haut à 4,36 % en 2010 et se sont stabilisés, depuis 2011, entre 2,5 % et 3,15 % en fonction des années.

En conclusion, on peut ainsi constater qu’il existe une corrélation entre le niveau de la croissance du PIB et l’évolution de la Bourse mondiale. Il est probable que dans le cadre d’un éventuel nouveau pic de récession du PIB, même de court de terme, la Bourse en serait a priori impactée de manière marquée.

Qu’est-ce qu’une valeur cyclique en Bourse ?

Automobile, hôtellerie et tourisme, agriculture ou encore industrie, ces exemples illustrent bien la notion de valeur cyclique.

Les bénéfices et le prix des actions des valeurs cycliques tendent à évoluer dans le même sens que l’économie en général. Durant les périodes d’expansion économique, ces valeurs réalisent des bénéfices et généralement leurs cours de Bourse s’apprécient.

À l’inverse, lors des périodes de récession, elles réalisent moins de bénéfices et leurs prix en Bourse diminuent en conséquence.

Ainsi, pour investir avec succès dans les valeurs cycliques, il faut repérer les hauts et les creux de l’économie générale afin de détecter les meilleurs points d’entrée.

Par exemple, l’évolution des cours de Bourse des sociétés pétrolières est très corrélée au prix du pétrole. Même principe pour les sociétés du secteur de l’agriculture, avec les prix des matières premières agricoles. Autres exemples, les sociétés du secteur automobile ou de la restauration sont, quant à elles, liées à la vigueur de la consommation. Les bénéfices des banques sont également parfois corrélés aux taux d’intérêt.

Différences entre valeur cyclique et valeur de croissance

Contrairement aux valeurs cycliques qui évoluent en phase avec la santé générale de l’économie, les valeurs de croissance réussissent toujours à augmenter leur BPA (Bénéfice Par Action), même en période de récession.

Tandis qu’une valeur cyclique peut perdre de la valeur et voir son cours se déprécier en phase avec les cycles, une valeur de croissance continuera de réaliser des gains, certes moins importants que leur moyenne sur le long terme, mais en réalisera quand même.

Ainsi, les valeurs cycliques réagiront plus violemment aux retournements conjoncturels, affichant éventuellement des pertes pendant les grandes phases de récession mais se reprenant tout aussi vite lorsque l’économie redémarre.

Lors des retournements à la hausse, leur rattrapage est très rapide et leurs rendements boursiers peuvent surperformer de manière importante, ceux des valeurs de croissance.

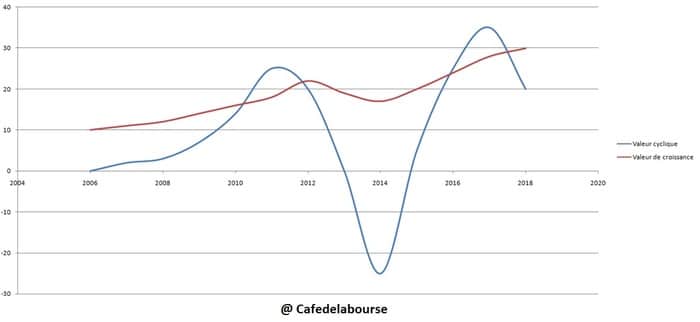

Comparatif des rendements boursiers d’une valeur cyclique et d’une valeur de croissance

La courbe bleue présente l’évolution boursière d’une société théorique cyclique et la courbe rouge, celle d’une valeur de croissance. Notons que la volatilité de la valeur cyclique est davantage marquée que celle de la valeur de croissance.

La valeur de croissance offre l’avantage d’être plus stable dans le temps et en tendance haussière, l’impact des bas de cycles est restreint sur ce type de valeurs et leurs bénéfices sont en croissance d’année en année.

Dans notre exemple théorique ci-dessus, la courbe rouge représentant la valeur de croissance indique un rendement boursier en léger ralentissement courant 2014, mais celui-ci reste positif.

De leur côté, les valeurs cycliques peuvent s’avérer défavorables à l’investisseur si elles sont acquises en phases de hauts de cycles. Inversement, elles peuvent lui être favorables si elles sont acquises en bas de cycles, offrant même de meilleurs rendements que les valeurs de croissance.

Toujours au sein de notre exemple théorique, la courbe bleue représentant la valeur cyclique indique un rendement boursier clairement négatif en 2014, mais également un potentiel de hausse élevé pour tout investisseur ayant acquis ses actions lors du bas de cycle.

Investir dans les valeurs cycliques en privilégiant le bon timing

La base de l’investissement dans ce type de valeurs est le timing, afin de se positionner dans les creux des cycles, là où elles se seront le plus dépréciées. L’une des difficultés est donc de connaître ces phases afin d’intervenir au bon moment, sachant que les valeurs cycliques commencent à se redresser plusieurs mois avant que l’économie n’en fasse de même.

Des études ont été menées pour déterminer dans quelle mesure les secteurs cycliques réagissent aux différents indicateurs macro-économiques. Par exemple, la chute des taux d’intérêt présage une phase d’expansion économique car cela stimule la consommation. Mais il ne faut pas acheter la première année où les taux chutent. Il est préférable d’attendre la dernière année, voire la première année où les taux remontent.

Lorsque l’on recherche des valeurs cycliques, il est judicieux de choisir un secteur réactif, puis, de choisir au sein de ce secteur les sociétés particulièrement attractives. Les grosses entreprises sont plus sûres, les plus petites sont plus risquées mais peuvent afficher des rendements impressionnants.

Les secteurs évoluent différemment et le timing pour y entrer est différent. Par exemple, les valeurs pétrochimiques et du secteur de la construction se rattrapent généralement en premières, suivies par les valeurs technologiques puis, à la fin du cycle, par les valeurs des secteurs des biens de consommation.

En conclusion, investir dans les valeurs cycliques ne se fait pas sur le long terme. L’investisseur doit être capable de repérer dans quel cycle économique il se trouve afin de se positionner dans les creux de cycles, lorsque les valeurs cycliques remontent.

Lors des grandes phases de récession, l’investisseur ayant choisi des valeurs cycliques peut attendre longtemps avant que l’économie ne redémarre.

Les secteurs et valeurs cycliques

Généralement, les valeurs les plus sujettes à réagir aux cycles sont celles liées à des sous-jacents ayant eux-mêmes des évolutions fluctuant au fil du temps. Découvrez quelques exemples de secteurs les plus cycliques.

Les valeurs pétrolières dictées par le prix du baril de pétrole

Les sociétés pétrolières et leurs actions sont très corrélées au prix du baril de pétrole qui dicte souvent leurs niveaux de bénéfices. De ce fait, leur parcours boursier est généralement affilié aux tarifs du pétrole.

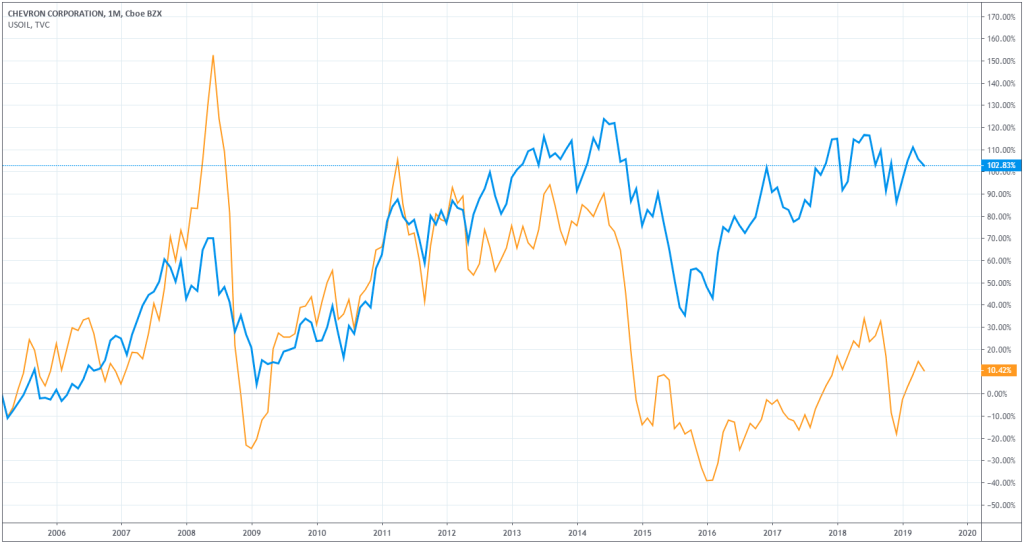

Comparatif de la société pétrolière Chevron (courbe bleue) avec le prix du baril de pétrole WTI (courbe orange)

L’analyse comparative du cours de Bourse de la société pétrolière Chevron indique une corrélation forte avec l’évolution du prix du baril de pétrole. Seuls les pics (haussiers ou baissiers) des prix du pétrole ne sont pas aussi amples face au cours de l’action Chevron.

Les valeurs liées à la consommation dictées par l’économie et les tendances

Les sociétés du secteur de la consommation et leurs actions sont généralement corrélées à la vigueur de l’économie.

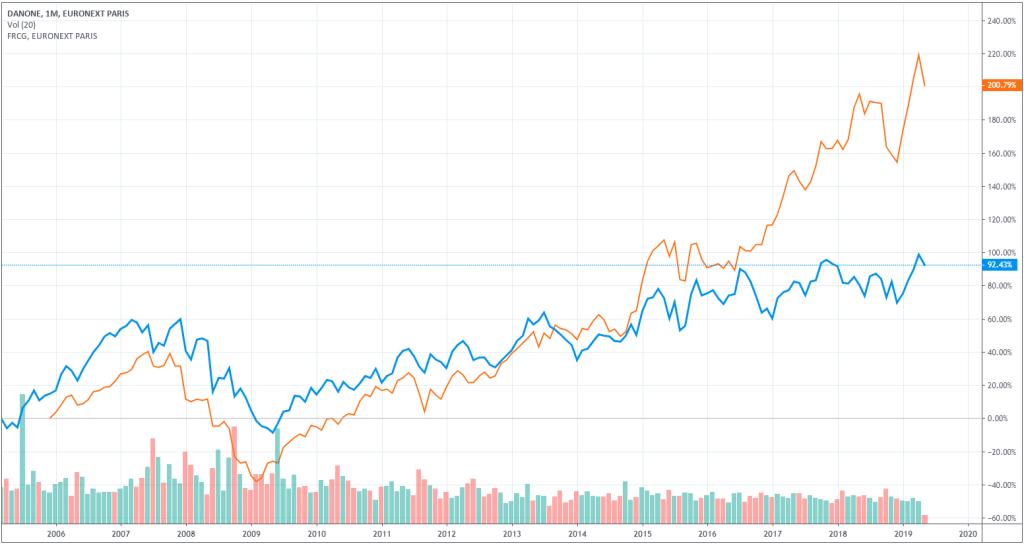

Comparatifs de la société Danone (courbe bleue) avec l’indicateur de la consommation (courbe orange)

L’analyse comparative du cours de Bourse de la société agroalimentaire Danone indique une bonne corrélation avec l’évolution de l’indicateur de la consommation, le CAC consumer goods (biens de consommation).

La corrélation est moins marquée sur la période 2017-2018 et se retrouve à compter de fin 2018.

Les valeurs bancaires directement liées aux taux d’intérêt

Les sociétés du secteur bancaire et leurs actions sont parfois corrélées à la vigueur des taux d’intérêt.

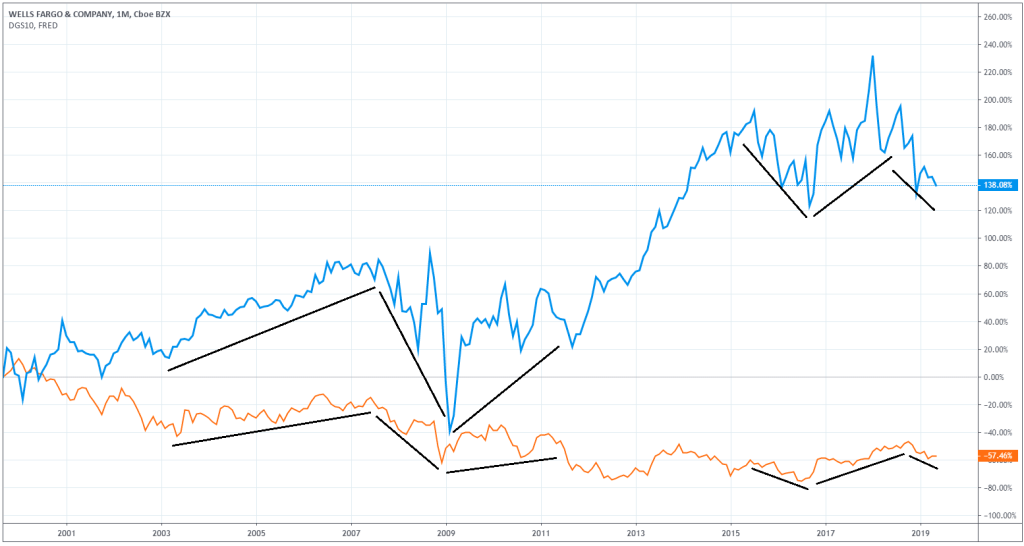

Comparatif de la banque américaine Wells Fargo (courbe bleue) avec la courbe des taux US 10 ans (courbe orange)

Contrairement aux valeurs typiquement cycliques, la nuance est plus subtile au regard de la corrélation entre valeurs bancaires et taux d’intérêt.

Les phases identifiées par des droites noires présentent une certaine corrélation mais à titre de contre-exemple, la période allant de 2012 à début 2016 n’indique pas de corrélation particulière entre les courbes.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation