L’inflation est une conjoncture économique qui, lorsqu’elle est non anticipée, peut avoir un impact retentissant sur le pouvoir d’achat des ménages, mais aussi sur vos investissements. De quoi s’agit-il exactement ? Comment l’inflation est-elle calculée ? Quelles formes l’inflation peut-elle prendre ? Quelles sont ses causes et ses effets ? Comment l’inflation a-t-elle évolué en 2022 et début 2023 ? Découvrez les avantages et inconvénients de l’inflation et retrouvez le replay de notre vidéoconférence sur les placements à privilégier lors des périodes d’inflation et ceux à éviter.

Qu’est-ce que l’inflation ?

L’inflation est une augmentation constante (structurelle) ou passagère (conjoncturelle) du niveau général des prix des biens et des services. Elle se mesure sur une année et se présente généralement sous forme de pourcentage de variation. Lorsque l’inflation augmente, le pouvoir d’achat de chaque euro que vous possédez diminue. Et c’est l’inverse lorsqu’elle baisse.

Par exemple, si le taux d’inflation est de 2 % par an, alors théoriquement un paquet de chewing-gums à 1 euro coûtera 1,02 euro au bout d’un an. Après l’inflation, votre euro ne pourra plus acheter les mêmes biens qu’auparavant. C’est pourquoi se pose souvent la question de savoir si les placements de l’épargne réglementée tels que le Livret A ont un taux d’intérêt qui couvre au minimum l’inflation. Tout l’enjeu n’est alors même plus de voir son placement rapporter mais qu’il ne « coûte » pas.

Inflation, déflation, hyperinflation, stagflation : les différentes variations de l’inflation

Il existe plusieurs variations autour de l’inflation.

La déflation ou l’inverse de l’inflation

C’est lorsque le niveau général des prix chute. C’est l’opposé de l’inflation.

L’hyperinflation : hausse très rapide des prix

Il s’agit d’une inflation exceptionnellement rapide. Dans des cas extrêmes, cela peut mener à la chute du système monétaire d’un pays.

L’un des exemples les plus marquants de cas d’hyperinflation eut lieu en Allemagne en 1923, lorsque les prix augmentèrent de 2 500 % en un mois, ou encore plus récemment au Venezuela en 2018, avec une inflation de plus 1 000 000 % par an !

La stagflation : croissance faible et forte inflation

C’est la combinaison d’un fort chômage et d’une stagnation économique accompagnée (paradoxalement) d’une forte inflation. C’est ce qui arriva dans les pays industrialisés dans les années 1970, alors qu’une économie faible fut associée à une augmentation des prix du pétrole pilotée par l’OPEC (ancêtre de l’OPEP).

Alors que l’on a beaucoup parlé d’inflation en 2022, selon certains analystes nous pourrions entrer cette année dans une période de stagflation. À ce stade, il ne s’agit que d’hypothèses bien sûr, même si au fil du temps, l’hypothèse ressemble de plus en plus à un scénario plausible.

D’autres analystes anticipent une baisse de l’inflation et un retour à la normal pour début 2024. Cependant, de nombreux facteurs difficiles à anticiper, tels que l’issue de la guerre en Ukraine, peuvent invalider toutes les anticipations des analystes, qu’elles soient optimistes ou pessimistes.

Ces dernières années, la majeure partie des pays développés a essayé sans grand succès souvent de maintenir un taux d’inflation autour de 2 % par l’intermédiaire de leurs banques centrales. Une inflation comprise entre 2 et 3 % est jugée par les spécialistes en macro-économie comme saine pour l’économie d’un pays.

Quelle est l’inflation en 2023 ?

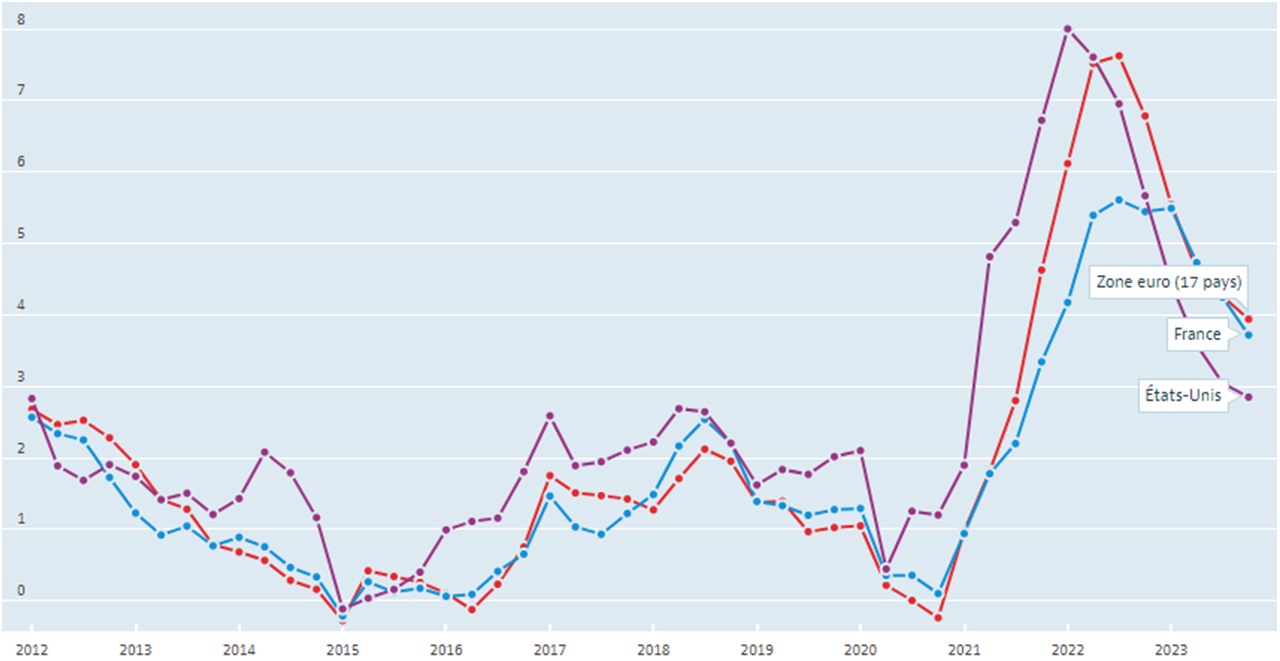

Entre 2012 et 2021, l’inflation aux États-Unis et en Europe reste maîtrisée (contenue entre – 0,5 % et + 3 %), avant d’engager une croissance notable dès début 2022 pour atteindre les seuils suivants début 2023 :

En janvier 2023 :

- États-Unis : + 6,5 %

- Zone Euro : + 8,6 %

- France : + 6 %

En février 2023 :

- États-Unis : + 6,4 %

- Zone Euro : + 8,5 %

- France : + 6,2 %

Toutefois, l’OCDE prévoit une forte réduction de l’inflation au 4ème trimestre 2023. Elle devrait retomber aux niveaux suivants :

- États-Unis : + 2,8 %

- Zone Euro : + 3,9 %

- France : + 3,7 %

Graphique taux d’inflation et ses projections en France, Zone Euro et États-Unis de 2012 à 2023

Quels sont les produits les plus touchés par l’inflation ?

Comme souvent lors des phases conjoncturelles inflationnistes, l’énergie en est la principale cause. Son taux a atteint + 44 % en mars 2022 pour la zone Euro, en corrélation avec la hausse sensible des prix du pétrole et du gaz. On remarquera d’ailleurs que l’inflation des autres familles de biens et services est restée contenue dans des seuils inférieurs à + 4 %, sauf pour les aliments transformés, l’alcool et le tabac (+ 4,1 %) et surtout pour les aliments non transformés (+ 7,8 %).

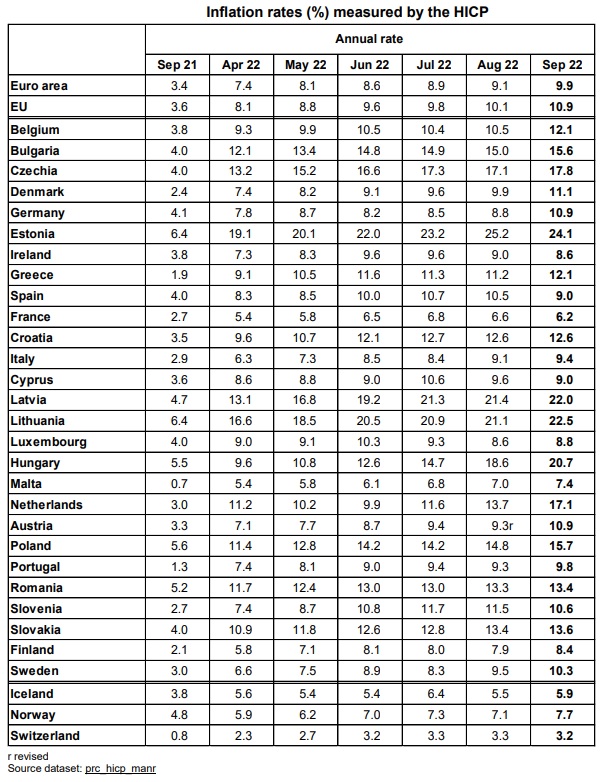

Taux d’inflation annuel des pays européens de septembre 2021 à septembre 2022

Taux d’inflation les plus importants dans le monde en 2023

Source : TradingEconomics

Les causes de l’inflation : l’inflation par la demande et par les coûts

Les causes à l’origine de l’inflation provoquent des débats entre économistes. Il n’existe pas de cause unique approuvée par tous mais deux théories sont généralement acceptées.

L’inflation par la demande

Cette théorie peut se résumer à “trop d’argent pour trop peu de biens”. En somme, si la demande augmente plus vite que l’offre, les prix augmenteront.

Ceci arrive souvent dans les économies en développement et c’est notamment ce qui était en jeu avec le rebond économique qui s’est opéré en 2021 avec la fin de la crise sanitaire liée à l’épidémie de COVID 19. Les résurgences de Covid-19, notamment en Chine qui a adopté une politique zéro Covid et a de nouveau mis à l’arrêt une partie de son économie au 1er semestre 2022 ont encore augmenté la tension sur les chaînes d’approvisionnement. De plus, la guerre en Ukraine et son cortège de sanctions économiques a encore augmenté les tensions sur les prix des matières premières et notamment les matières premières agricoles et les matières premières énergétiques. La demande est donc bien supérieure à l’offre.

L’inflation par les coûts

Lorsque les frais des entreprises augmentent, ces dernières doivent augmenter leurs prix pour maintenir leurs marges bénéficiaires. L’augmentation des frais peut faire aussi bien référence aux coûts des carburants, des salaires, aux taxes, aux matières premières, qu’aux coûts croissants des importations.

La crise sanitaire, avec un ralentissement, voire un arrêt complet de certains secteurs au plus fort de l’épidémie, a provoqué une pénurie de certaines matières premières ou de composants entrant dans la fabrication de nombreux produits dont les prix ont par conséquent flambé. Les conséquences de cette situation sont encore d’actualité et quand le cercle vicieux de l’inflation est enclenché, cela peut durer des mois avant de se résorber. On pense par exemple à la pénurie de semi-conducteurs qui pénalise de nombreux secteurs allant de l’informatique à l’automobile.

Si la pénurie de semi-conducteur fut au centre des discussions en 2021 et depuis le début de l’année 2022, c’est la hausse des prix de l’énergie et des matières premières due notamment à la guerre en Ukraine qui semblent avoir amorcé la hausse des prix fin en 2022, provoquant une hausse des coûts de production massive.

Inflation : une bonne ou mauvaise chose pour le pouvoir d’achat ?

Les coûts qu’entraîne l’inflation

Tout le monde croit que l’inflation est une mauvaise chose, mais ce n’est pas toujours le cas. L’inflation touche différents acteurs économiques et de diverses façons. Cela dépend si on a pu anticiper ou non l’inflation. Si le taux d’inflation correspond à ce à quoi la majorité de la population s’attendait (inflation anticipée), alors il est possible de compenser et les coûts ne seront pas élevés. Ainsi, les banques peuvent modifier leurs taux d’intérêts et les employés peuvent négocier des contrats qui incluent une hausse automatique des salaires au fur et à mesure que le niveau des prix augmente. Dans ce contexte, les décisions des différentes banques centrales comme par exemple la FED (la réserve fédérale américaine) ou la BCE (Banque Centrale Européenne) sont très surveillées car elles donnent un indice sur le niveau d’inflation anticipé.

Les problèmes surviennent lorsque l’inflation n’a pas été anticipée

En cas d’inflation structurelle, les créanciers perdent et les débiteurs gagnent si le prêteur n’anticipe pas l’inflation correctement. Pour ceux qui empruntent à taux fixe, cela équivaut à se voir attribuer un prêt sans aucun intérêt à régler. Imaginons que Monsieur X ait souscrit un emprunt immobilier à un taux fixe de 4 % sur 20 ans qui lui coûte 500 € par mois (remboursement du capital + intérêts) sur son salaire de 1 800 €. L’inflation sur cette période a été de + 10 % et son salaire a suivi ce taux d’inflation. La quote-part de sa dépense mensuelle liée au remboursement de son emprunt immobilier a donc mécaniquement baissé car elle reste à 500 € alors que son salaire s’élève désormais à 1 980 €. Monsieur X constate donc une hausse de son pouvoir d’achat car son emprunt à taux fixe n’a pas suivi l’inflation.

Ainsi, l’inflation réduit la dette, comme le souligne le Think Tank BSI Economics. Et cela est également vrai pour les États. D’ailleurs, dans l’histoire, les déficits publics ont plus souvent été remboursés grâce à l’inflation que grâce à l’instauration de nouveaux impôts.

Mais l’inflation non anticipée présente aussi d’autres aspects négatifs. Par exemple, l’incertitude quant au futur pouvant induire la prudence des entreprises et des consommateurs à la dépense, ce qui, sur le long terme, affecte la production économique. Les marchés boursiers sont aussi affectés par l’inflation non anticipée, en raison d’une tendance plus prononcée à l’épargne plutôt qu’à l’investissement, pendant ces périodes d’incertitudes.

Les personnes qui ont un revenu fixe, comme les retraités, voient leur pouvoir d’achat ainsi que leur niveau de vie réduits si leurs indexations est inférieure à celle de l’inflation.

L’économie entière doit absorber la réévaluation des coûts («menu costs») car les prix courants, les étiquettes, les menus et bien d’autres choses doivent être mis à jour.

Notez aussi que si le taux d’inflation d’un pays est plus important que celui d’autres pays, les produits nationaux deviennent moins compétitifs.

Enfin, rappelons que l’inflation est profitable aux particuliers si la hausse des prix s’accompagne d’une hausse au moins équivalente des salaires, ce qui n’est pas toujours le cas.

Les salaires ont-ils suivi l’inflation sur le long terme ?

Prenons le cas de l’inflation en France sur le très long terme (30 ans, de juin 1991 à juin 2022) : l’inflation cumulée s’établit à + 61,2 % sur cette longue période tandis que le salaire minimum français est passé de 841 € en juillet 1991 à 1 603 € en janvier 2022, soit une croissance de + 91 %.

Selon ces indicateurs économiques, le pouvoir d’achat des Français a augmenté de + 30 % par rapport à l’inflation entre 1991 et 2021.

Pourtant, dans la réalité, le grand public a tendance à constater une perte de pouvoir d’achat sur le long terme, surtout depuis le passage à l’euro. Cette différence est liée à l’inflation perçue qui peut être en décalage sensible avec celle calculée par les statistiques économiques.

Les gens aiment se plaindre de la hausse des prix mais ignorent souvent que cela signifie que les salaires devraient augmenter aussi. La vraie question n’est pas de savoir si oui ou non l’inflation augmente mais plutôt si elle augmente plus vite que les salaires.

Finalement, l’inflation est souvent signe de croissance économique. Dans certains cas, peu d’inflation (voire de la déflation) peut s’avérer aussi mauvais qu’une inflation élevée. Une absence totale d’inflation peut indiquer que l’économie est faible. Il n’est donc pas si simple de qualifier favorablement ou non l’inflation ; cela dépend tant de l’économie dans son ensemble que de votre situation personnelle.

Quelle méthode de calcul de l’inflation ? Focus sur l’ICPH

Indice des Prix à la Consommation Harmonisé : définition et panier de référence

L’indice des Prix à la Consommation Harmonisé (IPCH) est calculé par l’INSEE et a pour principal rôle de mesurer la stabilité des prix des États membres de l’Union Européenne. Sa fréquence de diffusion est mensuelle.

Le panier de consommation retenu pour le calcul de l’IPCH englobe l’ensemble des biens et services supérieurs à 1 / 1 000 du total des dépenses monétaires de consommation finale des ménages. Ce panier est classifié selon l’ECOICOP (European Classification Of Individual Consumption according to Purpose).

Depuis l’origine, la composition du panier servant de référence à l’IPCH a bien évolué. En effet, en 1946, à ses origines, l’indice des prix à la consommation comprenait seulement 13 articles liés à la consommation de base. Il fut ensuite étendu à 34 articles (29 alimentaires, 4 liés au chauffage et à l’éclairage, ainsi que le savon.

À ce jour, l’IPC (Indice des Prix à la Consommation) est fixé à partir de milliers de références.

La différence entre l’IPCH et l’IPC

L’IPCH se calcule selon les directives de l’Union Européenne standardisées tandis que l’IPC est déterminé selon les directives nationales. L’IPCH trouve donc un intérêt comparatif au sein des pays de l’UE car ses bases de calculs sont identiques.

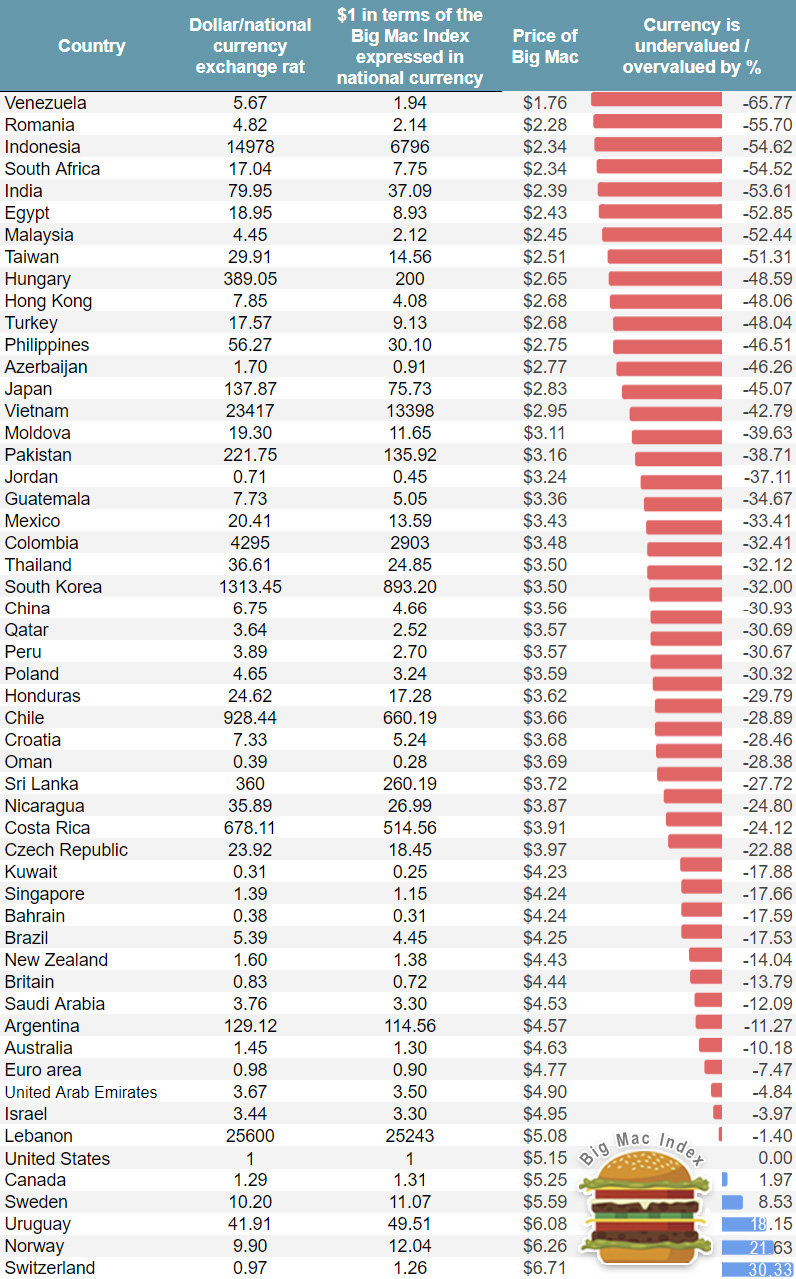

Le Big Mac Index, un indicateur économique alternatif pour se rendre compte de l’inflation

L’un des indicateurs économiques les plus couramment utilisés dans le monde pour mesurer le coût de la vie est le Big Mac Index. Ce produit de consommation de référence permet en effet de comparer facilement le pouvoir d’achat entre les différents pays du monde. Il varie actuellement de 1,76 $ au Venezuela à 6,71 $ en Suisse.

Big Mac Index 2022

Source : FXSSI

Retour de l’inflation : comment investir en Bourse

Découvrez en vidéo quelle attitude adopter sur les marchés boursiers compte tenu de l’inflation. Nous reviendrons notamment sur les actifs permettant de se protéger de l’inflation ainsi que sur les produits financiers permettant d’en tirer parti.

Les placements pour se protéger de l’inflation

L’or

L’or est le rempart historique et le plus populaire face à l’inflation. Il est performant dans un environnement inflationniste de long terme comme dans les années 1970 où son cours a été multiplié par plus de 10 sur la décennie alors que les taux d’inflation étaient élevés, aux alentours de 5 à 10 % par an. L’or est une valeur refuge quand l’économie est agitée. Investir dans l’or permet de préserver la valeur de son patrimoine et son pouvoir d’achat. Il tire son statut de valeur refuge de son caractère tangible, de sa rareté, et du fait qu’il n’est adossé à aucune institution (contrairement à la monnaie).

S’il est généralement recommandé de détenir une partie (5 % à 10 %) de son portefeuille d’investissement en or (lingot, ETF) ; attention cependant, car le métal jaune n’a pas toujours joué son rôle de valeur refuge face à l’inflation. L’or est également un actif financier autour duquel il y a beaucoup de spéculation, et une surexposition sur l’or pourrait réserver de mauvaises surprises.

L’immobilier et les SPCI

L’immobilier et a fortiori les SCPI (Sociétés Civiles de Placement Immobilier), peuvent être des investissements intéressants en cas d’inflation. Au même titre que l’or ou les matières premières, c’est un actif tangible – la pierre – qui lors des phases inflationnistes a tendance à s’apprécier. Ainsi, la valeur du bien aura tendance à augmenter en même temps que l’inflation. Notez aussi que l’indice de référence des loyers est indexé à l’inflation, ce qui est particulièrement avantageux pour le bailleur qui n’aura pas à subir l’inflation. Le rendement se conserve donc en cas d’investissement locatif.

Soulignons tout de même que le secteur immobilier a fait l’objet de spéculation ces dernières années en raison de la faiblesse des taux d’emprunt. Dans ce contexte, une hausse des taux due à l’inflation pourrait avoir un impact négatif sur le marché de l’immobilier.

Les matières premières

L’inflation est par définition directement liée au prix des matières premières. Il est donc intéressant d’en détenir pour annuler ses effets. Ce sont des actifs réels, tangibles, nécessaires à l’économie. Ainsi, en cas d’inflation le prix des matières premières augmente car celles-ci conservent leur valeur d’usage, notamment en ce qui concerne l’énergie (pétrole & gaz), principales sources de l’inflation du 1er semestre 2022. Attention, en cas de reflux de l’inflation le cours des matières premières risque de baisser.

Les actions en Bourse

Certaines actions d’entreprises en Bourse, dans un contexte d’inflation lié à une période de croissance économique, constituent une classe d’actifs intéressante, surtout si elles sont capables d’ajuster leur prix rapidement (c’est ce qu’on appelle le pricing power). On peut par exemple citer les grandes marques, les entreprises du luxe (Hermès, LVMH, etc.) ou encore les quasi-monopoles sur certaines industries (Plastic Omnium, Coca-Cola, etc.). Les valeurs bancaires sont, elles aussi, intéressantes : elles profiteraient d’une éventuelle remontée des taux d’intérêt pour pallier l’inflation, qui leur permettrait d’augmenter leur marge.

Les placements à éviter en cas d’inflation

Les obligations et les fonds euros assurance vie

Si l’inflation revient, il convient d’éviter les fonds obligataires qui se positionnent majoritairement sur des emprunts d’État européens à taux fixe. Si l’inflation est supérieure au taux fixe obligataire, vous perdez mathématiquement de l’argent. Remarquez que les fonds en Euros d’assurance vie sont majoritairement constitués de ces obligations et sont donc à éviter en cas d’inflation. En alternative, il existe des obligations indexées sur l’inflation pour vous protéger de ce risque. Néanmoins, les hausses des taux directeurs des banques centrales ont provoqué un regain d’intérêt pour les nouvelles émissions obligataires dont les taux sont désormais plus attractifs.

Les livrets bancaires

Le taux des livrets bancaires, et notamment du livret A (révisé à 3 % au 1er février 2023), ne permet pas de couvrir totalement l’inflation. Là encore, comme pour les obligations, si le taux d’inflation est supérieur au rendement du livret, vous perdez mathématiquement de l’argent. Vous pouvez calculer le rendement réel du livret en soustrayant le rendement théorique à la valeur du taux d’inflation pour arbitrer sur la pertinence du livret pour vos placements.

Les valeurs défensives en Bourse

Les valeurs défensives en Bourse (comme les actions de sociétés du secteur des biens de consommation basiques ou du secteur des utilities) auront parfois des difficultés à ajuster leur prix à la hausse (faible pricing power ou pouvoir de fixation des prix) alors que les coûts de revient augmentent, se répercutant directement sur les marges opérationnelles. Toutefois, elles peuvent compter sur une demande stable car les populations conservent leurs besoins en alimentation, eau, gestion des déchets et électricité. Si ces entreprises sont très endettées, une baisse des marges opérationnelles les met en danger. Elles pourraient avoir des difficultés à rembourser leur dette et ce déséquilibre financier pourrait avoir des conséquences sur le prix de ces actions en Bourse.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation