La première chose qui vient à l’esprit lorsque l’on parle d’investissement en Bourse est le marché des actions. Il est vrai que le monde des actions est passionnant. Les mouvements du marché sont disséqués dans les journaux et à la télévision.

Les obligations, en revanche, ne sont pas aussi sexy. Le jargon qui entoure ce type de produit financier peut sembler obscur pour les non-initiés. De plus, les obligations sont bien plus “pépères”, en particulier en période de marché haussier, lorsqu’elles semblent offrir un rendement insignifiant comparé aux actions.

Cependant, il suffit d’un marché baissier pour rappeler aux investisseurs toutes les vertus des obligations : la sécurité et la stabilité. En fait, pour de nombreux investisseurs, il est naturel qu’une partie de leur portefeuille soit investie en obligations.

Découvrez dans notre guide ce qu’est une obligation, son fonctionnement, ce qui la différencie d’une action, ses atouts. Retrouvez aussi notre état des lieux du marché obligataire mondial et notre focus sur comment investir en obligation actuellement.

Qu’est-ce qu’une obligation ? Titre de créance négociable

Tout comme les particuliers, les sociétés et les gouvernements ont besoin d’emprunter de l’argent pour financer leurs projets. Une entreprise a besoin d’argent pour se développer sur d’autres marchés, et les gouvernements ont besoin d’argent dans des domaines comme l’infrastructure et les logements sociaux. La solution est donc de lever de l’argent en émettant des obligations sur les marchés financiers. Ainsi, des milliers d’investisseurs prêtent chacun une portion du capital.

Une obligation est un titre de dette émis par une entreprise ou un État donnant droit à l’investisseur au versement d’un intérêt annuel appelé coupon et au remboursement du titre à l’échéance. Le montant de ce coupon, comme l’échéance de l’obligation, sont fixés dès le départ et donc connus de l’investisseur au moment de la souscription.

Obligation d’État, obligation corporate et obligation convertible : quels sont les différents types d’obligation ?

On distingue 3 grands types d’obligations :

Obligation d’État

Dans ce cas, il s’agit de titres émis par des États pour assurer le financement de leur dette. En France, les obligations d’État sont appelées « Obligations Assimilables au Trésor » (OAT). Aux États-Unis, on les appelle « Treasury Bond » ou « T-Bonds ».

Obligations corporate

Dans ce cas, il s’agit de titres émis par une entreprise privée pour assurer le financement de sa dette ou son développement.

Freedom 24 : recevez jusqu’à 20 actions gratuites pour l’ouverture d’un compte jusqu’au 30/04/25*

*Votre capital est assujetti à un risque

Obligation convertible

Une obligation convertible est un type particulier d’obligation corporate à laquelle est adossé un droit de conversion, qui offre la possibilité, au détenteur du titre, d’échanger l’obligation en action de la société émettrice selon une parité de conversion préfixée et durant une période prédéterminée.

Obligation : quel rendement et quelle durée de placement ?

En réalité, l’obligation n’est rien de plus qu’un prêt qui fait de vous le créancier de l’entreprise. L’entité qui vend l’obligation est appelée l’émetteur. Vous pouvez concevoir l’obligation comme la dette d’un emprunteur (l’émetteur) envers un prêteur (l’investisseur).

Bien sûr, personne ne prêterait son argent, gagné à la sueur de son front, pour rien. L’émetteur d’une obligation doit payer une prime à l’investisseur en échange du privilège de pouvoir utiliser son argent. Cette prime est payée sous forme d’intérêts qui sont fixés à un taux prédéterminé. On fait souvent référence au taux d’intérêt par le terme “coupon”. La date à laquelle l’émetteur doit rembourser la somme empruntée (appelée valeur nominale) s’appelle la date d’échéance. Les obligations sont des titres à revenus fixes car vous savez exactement quelle somme d’argent vous sera remboursée si vous gardez le titre jusqu’à échéance.

Par exemple, supposons que vous achetiez une obligation avec une valeur nominale de 1 000 euros, avec un coupon à 8 % et une échéance de 10 ans. Cela signifie que vous recevrez un total de 80 euros (1 000 € x 8 %) d’intérêts par an durant les 10 prochaines années. En fait, puisque la plupart des obligations paient les intérêts chaque semestre, vous recevrez chaque année deux paiements de 40 euros sur 10 ans. Lorsque l’obligation arrivera à échéance, vos 1 000 euros (le “principal”) vous seront entièrement remboursés. Si tout se passe bien, vous aurez donc perçu 800 euros et le remboursement de vos 1 000 euros, soit un total de 1 800 euros.

Notons que certaines obligations sont conçues pour que les intérêts soient payés en même temps que le remboursement du capital, au moment de l’échéance. Ce type d’obligation est plus rémunérateur car plus risqué puisque vous ne percevrez rien avant la date d’échéance.

Obligation : quel taux pour quelle prime de risque ?

Selon son émetteur, une obligation est plus ou moins bien notée et plus ou moins rentable. En effet, les agences de notation attribuent des notes aux différents émetteurs, qu’il s’agissent de pays ou d’entreprises. Plus la note est élevée, plus le risque de défaut est faible et moins le rendement est important. À l’inverse, plus la note est mauvaise, plus le risque de défaut est important et plus le rendement l’est aussi. À l’investisseur ensuite de diversifier ses investissements avec des obligations relativement sûres mais peu rentables et des obligations plus risquées mais aussi plus rémunératrices. Les notes vont de A à D. Un titre de dette émis par une entreprise notée BB ou moins est considéré comme un investissement spéculatif.

Les entreprises ou les gouvernements susceptibles de faire faillite ne pourront donc emprunter qu’à un taux plus élevé, ce qui peut parfois aggraver la situation financière de l’entreprise ou de l’État en question. Attention donc avec les obligations très rémunératrices, qualifiées dans le jargon anglosaxon de « junk bonds » (obligations déchets).

Bien souvent, les investisseurs ne vont pas attendre que les agences de notation augmentent ou baissent la note d’une société ou d’un État pour revoir les conditions d’emprunt et les taux. En effet, une mauvaise ou une bonne nouvelle concernant la santé financière d’un État ou d’une entreprise entraînera un effet quasi instantané sur le marché obligataire. Les répercussions peuvent impacter le marché primaire (émissions) comme le marché secondaire sur lequel les investisseurs s’échangent des obligations déjà émises jusqu’à leurs échéances.

Obligation : comment calculer le taux de rendement actuariel ?

Pour calculer le taux de rendement actuariel d’une obligation, il faut prendre en compte deux facteurs :

- le prix d’achat de l’obligation ;

- le taux du coupon.

Exemples de rendement obligataire et prix d’obligation

Source : Oblis.be

De nombreux investisseurs regarderont seulement le taux du coupon pour estimer le rendement d’une obligation. Ce n’est pas forcément suffisant pour avoir une estimation correcte de la rentabilité d’un investissement obligataire.

Taux de rendement actuariel d’une obligation sur le marché primaire

Lorsqu’un investisseur achète une obligation lors de son émission, sur ce que l’on appelle le marché primaire, alors le prix de l’obligation sera toujours de 100 EUR/USD/GBP, ce qui ne signifie pas que la taille d’investissement minimum sera de 100 euros. Au contraire, les minimums requis sur le marché obligataire sont souvent élevés.

Dans ce cas, le calcul du rendement est simple, car il ne faut en effet prendre en compte que le montant des coupons jusqu’à l’échéance. Le montant remboursé à l’échéance sera 100 euros.

Taux de rendement actuariel d’une obligation sur le marché secondaire

Comme expliqué précédemment, toutes les informations liées à la santé financière d’une entreprise créancière en obligation aura un impact direct sur le prix des obligations et plus précisément sur le marché secondaire. Le marché secondaire regroupe les échanges en Bourse des obligations déjà émises.

Ainsi, une obligation achetée 100 euros ne s’échangera peut-être plus que 90 euros si la santé financière de l’émetteur se dégrade. À l’inverse, si la santé financière d’un émetteur d’obligation s’améliore, les obligations achetées 100 euros pourront s’échanger en Bourse 105 ou même 110 euros.

Exemple : une obligation corporate émise à 100 euros avec un coupon de 4 % par an peut voir son prix baisser à 95 euros si l’entreprise émettrice est en difficulté. Le rendement ne sera donc plus de 4 % par an, nous allons voir pourquoi par la suite.

La hausse et la baisse des taux directeurs de banque centrale peuvent aussi impacter le prix d’une obligation. En effet, si le taux directeur augmente, les obligations déjà émises seront moins attractives. A contrario, si le taux baisse, les obligations déjà émises seront plus intéressantes.

Exemple : Si le taux directeur d’une banque centrale passe de 1 % à 5 %, l’obligation émise auparavant avec un coupon de 3 % était compétitive et les investisseurs étaient demandeurs pour investir à ce taux. Après le changement de taux directeur, l’obligation n’est plus attirante et les investisseurs préfèrent placer ailleurs à un taux de 5 %.

Pour conclure, durant toute la durée de vie d’une obligation, et bien que le taux du coupon restera le même jusqu’au bout, le rendement d’une obligation pourra évoluer en raison des variations de son prix.

Ainsi, un investisseur qui achète une obligation à 10 ans (2 ans après l’émission sur le marché secondaire) au prix de 90 euros et avec un coupon de 5 % par an, va recevoir 5 % de 100 euros chaque année soit 5 euros x 8 ans = 40 euros + le remboursement de 100 euros à échéance et non pas 90 euros. Il va donc récupérer au total 140 euros pour un investissement de 90 euros. (50 x 100 / 90) / 8 = 6,94 % de rendement annuel.

Évidemment, un investisseur qui achète une obligation plus chère que 100 sur le marché secondaire bénéficiera d’un rendement moindre que le coupon en appliquant la même logique.

Tout ceci doit être bien compris par un investisseur avant de se lancer dans un investissement sur les obligations, car d’importantes pertes peuvent être subies en cas de vente des titres avant l’échéance.

Notons d’ailleurs que les récentes hausses des taux d’intérêts directeurs par quasiment toutes les banques centrales du monde afin de faire face à l’inflation pourraient ne pas durer. On pourrait même voir un mouvement de baisse se produire si la situation économique s’enlise, que l’inflation reflue et que nous devions entrer en période de récession. Comme le soulignent de nombreux analystes financiers, une telle situation pourrait générer une fuite des capitaux des marchés de taux (obligations) vers les marchés de capitaux (actions), ce qui pourrait provoquer une perte d’intérêt pour les nouvelles émissions obligataires, ainsi que plus de volatilité sur le marché secondaire obligataire.

Une chose à retenir, c’est que les investisseurs en obligation doivent suivre scrupuleusement l’actualité concernant les changements de taux.

Chiffres du marché obligataire mondial

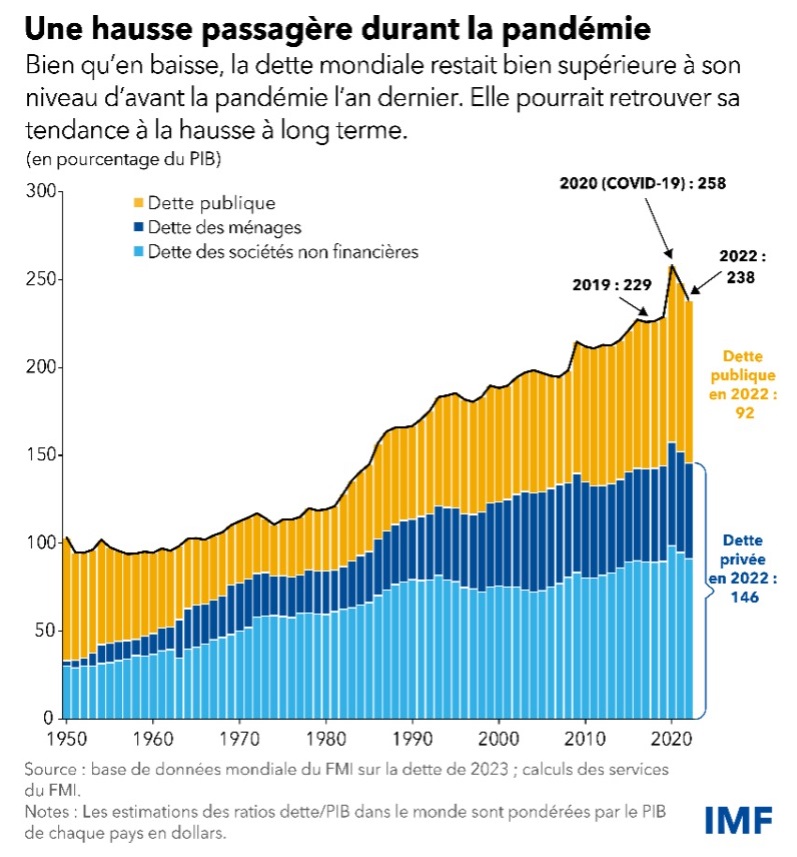

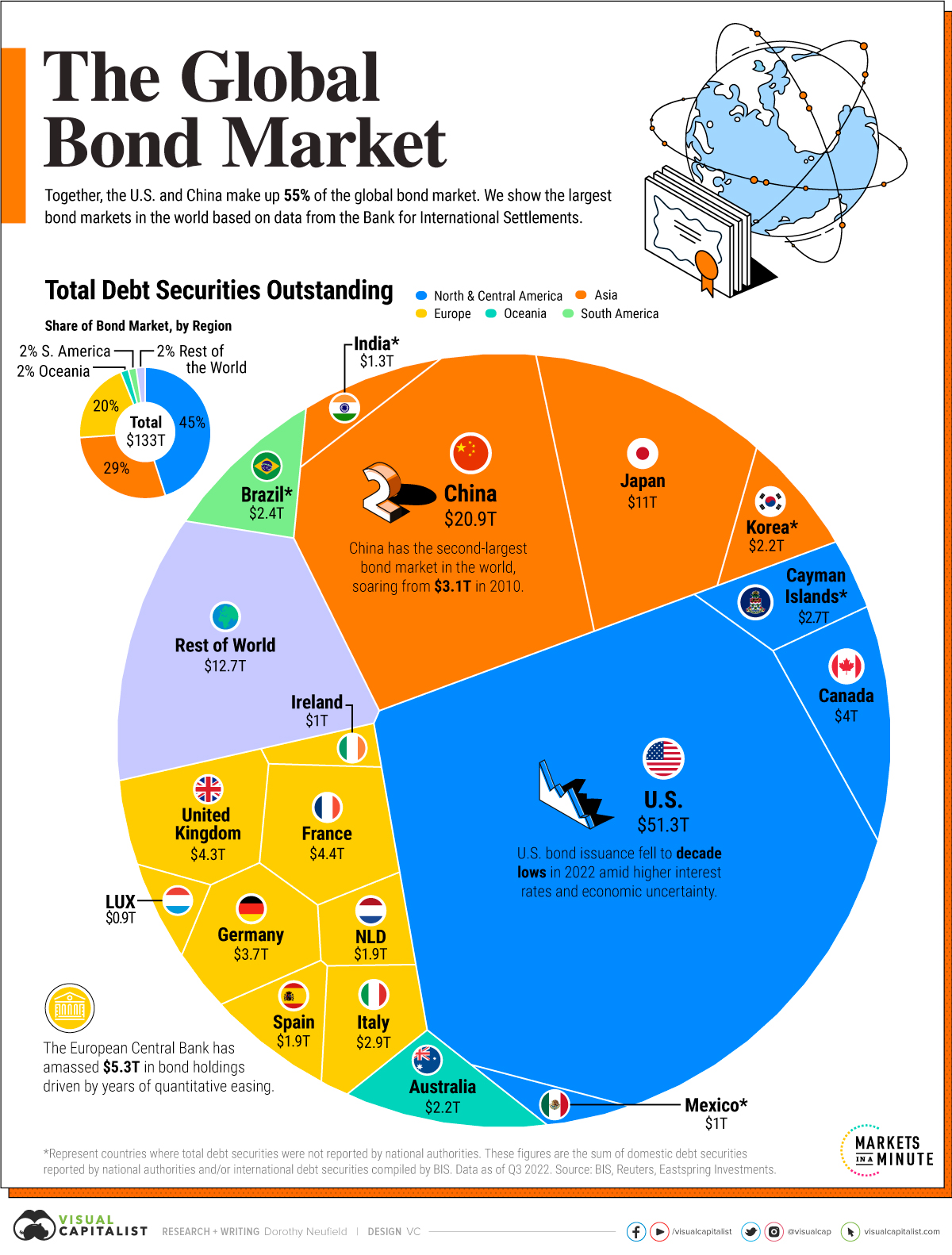

Fin 2023, la dette mondiale s’élevait à 296 000 milliards de dollars (97 000 milliards pour la dette publique et 199 000 milliards pour la dette privée), soit 250 % du PIB mondial qui était de 118 000 milliards de dollars en 2023 (source : IMF). Notons que la dette publique mondiale ne représente que 82 % du PIB mondial, soit moins que les 91 % de 2022. Les 296 000 milliards de dette mondiale totale est un chiffre qui prend en compte à la fois la dette des ménages, des entreprises et des États. Les taux bas des dernières années, voire négatifs, ont poussé massivement les États comme les entreprises privées à s’endetter ! Résultat : en 2023, le marché obligataire mondial représente environ 133 000 milliards de dollars contre 87 000 milliards de dollars en 2009 et 115 000 milliards de dollars en 2020.

La dette mondiale de 1950 à 2023

Source : FMI

À noter : si ce sont habituellement les pays occidentaux qui sont connus pour afficher des niveaux d’endettement important, la croissance récente de la dette globale peut être largement attribuée à l’expansion des emprunts en Chine, qui a dépassé le rythme de son développement économique. La proportion de la dette chinoise par rapport à son PIB est presque équivalente à celle des États-Unis.

Marché obligataire : répartition par pays

Source : VisualCapitalist

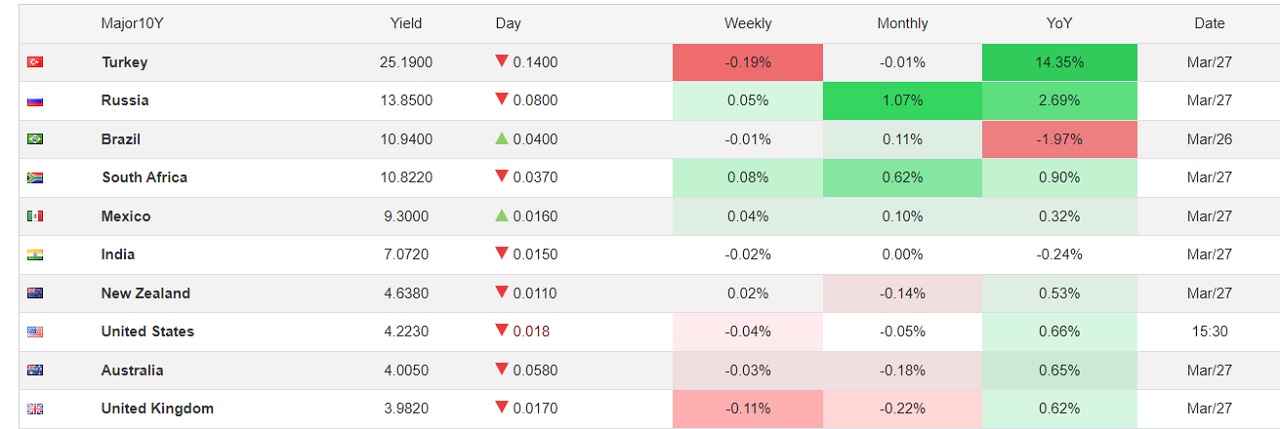

Les conséquences de l’inflation et de la hausse des taux s’est fait sentir sur le marché obligataire au cours des derniers mois. Après des taux très bas pour relancer l’économie, les marchés obligataires sont menés par la hausse des taux des banques centrales pour lutter contre l’inflation.

Les obligations les mieux notées, qui font office de valeur refuge, sont l’objet de toutes les attentions des investisseurs. Le rendement des Treasuries bonds à 10 ans (US 10Y) est maintenant à 4,27 %, après être tombé au plus bas historique à 0,469 % pendant la crise du Covid !

Son homologue à 30 ans est à 4,36 %. Le rendement des bons du Trésor américain, mais aussi des bons du Trésor français, remontent fortement depuis quelques mois. Voyez ci-dessous le top 10 des pays ayant le coût d’emprunt le plus élevé.

Top 10 des taux d’obligation d’État les plus élevés

Source : TradingEconomics

Actions et obligations : quelles différences ?

Les obligations sont des titres de créance, alors que les actions sont des titres de propriété. C’est la plus grande différence entre ces deux produits financiers.

En achetant une action, l’investisseur devient un associé d’une société. Ce titre donne des droits de vote et/ou le droit de toucher une partie des bénéfices futurs.

En achetant un titre de dette (obligation), l’investisseur devient un créancier de l’entreprise (ou d’un gouvernement).

Investisseur : pourquoi investir en obligations ?

L’avantage principal d’être créancier est que vous êtes prioritaire par rapport aux actionnaires. Cela veut dire qu’en cas de faillite, le détenteur d’obligations sera remboursé avant l’actionnaire. Cependant, le créancier n’a aucun droit sur les bénéfices que génère l’entreprise quand celle-ci est en bonne santé. Le créancier n’a droit qu’au principal et aux intérêts. Il est généralement moins risqué de détenir une obligation qu’une action. En contrepartie, l’obligation a souvent un rendement plus faible.

L’investisseur pourra se tourner vers les obligations pour apporter de la stabilité à son portefeuille. Elles seront aussi un rempart contre le risque apprécié par les investisseurs présentant un profil de risque prudent.

L’obligation est donc souvent perçue comme une valeur refuge, surtout si elle est gardée jusqu’à échéance.

Il s’agit d’un investissement long terme qui permet de générer des revenus stables dans le temps, particulièrement quand les marchés actions sont en baisse.

Comment investir dans une obligation ?

Il existe de très nombreux moyens d’investir sur le marché obligataire, plus ou moins accessibles.

Investir dans un fonds obligataire

Plusieurs types de fonds obligataires existent, accessibles en direct. Mais la plupart des particuliers sont présents sur le marché obligataire via le fonds euros de l’assurance vie, majoritairement investi en obligations, qui apporte stabilité et sécurité. Il s’agit en effet d’un placement à capital garanti.

Investir en obligations via un ETF

Les trackers ou ETF, ces fonds indiciels qui répliquent la performance d’un sous-jacent sont également un moyen de se positionner sur le marché obligataire. En effet, la 3ème génération d’ETF permet aux investisseurs de répliquer les indices du marché obligataire, qu’il s’agisse d’obligations souveraines ou d’obligations corporate. Signe de leur succès : en 2023, les ETF obligataires représentaient plus de 28 % du marché des ETF en Europe.

Plus récemment, l’émetteur iShares a innové en proposant un nouveau type d’ETF obligataire nommé « iBonds », qui ont la particularité d’avoir une date d’échéance à l’image du sous-jacent que le tracker suit.

Investir en direct en obligations

C’est la solution la moins accessible, quasi hors d’atteinte pour l’investisseur particulier, compte tenu du prix d’une obligation et de la nécessité de diversifier son portefeuille qui suppose que l’on en détienne un certain nombre. Généralement, une obligation nécessite un investissement minimum unitaire de 10 000 euros ou 100 000 euros.

Toutefois, depuis 2012, il est possible pour les particuliers d’investir via une IBO (Initial Bond Offering) et de souscrire à des obligations de PME-ETI. Cette offre, centralisée par Euronext, permet de se positionner sur le marché obligataire corporate des petites et moyennes entreprises ainsi que des entreprises de taille intermédiaires. Il suffit pour cela de souscrire en ligne via son courtier en Bourse ou par courrier envoyé à son intermédiaire financier habituel.

Depuis peu, certaines plateformes telles que Trade Republic ou Mintos permettent d’investir dans des fractions d’obligations, ramenant le montant minimum d’investissement à 50 euros, voire moins.

Quels sont les risques d’acheter une obligation ?

Généralement considéré comme moins risqué que les investissements en actions, investir sur des obligations comporte cependant un risque de perte en capital. En fonction de la stratégie d’investissement sur les obligations, il peut y avoir deux principaux types de risque.

Achat en direct d’une obligation jusqu’à échéance

Un investisseur qui achète une obligation en direct et qui souhaite la conserver jusqu’à l’échéance, ne sera en réalité exposé qu’au risque associé à la faillite de l’entreprise ou de l’État émetteur de l’obligation.

Si l’émetteur venait à faire faillite pendant la durée de vie de l’obligation, alors l’investisseur pourrait ne pas recevoir le remboursement de son investissement initial et ne plus recevoir les coupons encore dus.

En revanche, si l’émetteur reste solvable, peu importe les hausses ou les baisses de taux, peu importe le prix auquel s’échange l’obligation sur le marché secondaire, l’investisseur continuera à percevoir un rendement tel que déterminé au moment de l’émission du titre et il sera remboursé à la date d’échéance.

Notons que l’investisseur pourra subir un manque à gagner en cas de hausse des taux, mais aucune perte en capital.

Investir en obligation via un ETF obligataire ou une Sicav obligataire

Investir dans une Sicav obligataire ou sur un ETF obligataire expose l’investisseur à des risques supplémentaires. En effet, la plupart du temps, les gérants obligataires ne se contentent pas de garder les titres jusqu’à échéance. Il est fréquent qu’ils procèdent à une gestion active avec l’objectif de réaliser un meilleur retour sur investissement.

Ainsi, les gérants vont acheter et vendre des titres obligataires sur le marché secondaire. Une mauvaise décision d’investissement ou un changement du contexte macro-économique (comme la hausse ou baisse des taux directeurs par les banques centrales) pourrait engendrer des pertes en capital, sans pour autant qu’une faillite de l’émetteur d’obligation intervienne.

Il est donc important de faire la différence entre le risque d’un investissement obligataire en direct et jusqu’à l’échéance, avec les risques qui découlent d’une activité d’achat / vente d’obligations sur le marché secondaire.

Source images : Freepik

Quelques questions sur les obligations ?

Qu’est-ce qu’une obligation ?

Une obligation est un titre de créance qui permet à son émetteur d’assurer le financement de sa dette et à son détenteur de toucher à intervalles réguliers le remboursement des intérêts jusqu’à l’échéance, où le prêteur est remboursé du nominal.

Quels sont les différents types d’obligation ?

Il existe deux grands types d’obligations : les obligations souveraines émises par des États et les obligations corporate émises par des entreprises. À noter : les obligations convertibles permettent d’échanger l’obligation de la société émettrice en action, selon une parité de conversion préfixée et durant une période prédéterminée.

Quel est le rendement d’une obligation ?

Le rendement d’une obligation dépend avant tout de la note accordée par l’agence de notation à son émetteur. Plus le risque de défaut est élevé et donc l’obligation risquée, plus le rendement potentiel est important. À l’inverse, plus la solvabilité est bonne et donc l’obligation peu risquée, moins le rendement est important.

Quelles différences entre actions et obligations ?

Une action est un titre de propriété (l’actionnaire détient une fraction de la société) alors qu’une obligation est un titre de créance (le détenteur est le créancier de l’entreprise). Si le rendement d’une action varie, à la hausse ou à la baisse selon les bénéfices de la société, le rendement de l’obligation reste lui fixe. Notez aussi qu’en cas de faillite, le créancier est prioritaire sur l’actionnaire.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation