Découvrez pourquoi vous devez absolument investir et, en quelques exemples chiffrés, ce que peut vous rapporter sur le long terme l’investissement de votre épargne, mais aussi ce que le fait de ne pas investir peut vous coûter. Retrouvez sous forme de graphique combien vous rapporte 1 000€ selon que vous les placez sur un compte courant, le fonds euro d’une assurance-vie, sur le CAC 40 et sur le S&P 500.

L’investissement est un passage obligé pour tout particulier désirant faire fructifier ses avoirs. Cependant, nombreux sont ceux qui n’investissent pas leur épargne, invoquant de multiples excuses pour laisser leur argent dormir à la banque.

Pourtant, cela peut être particulièrement préjudiciable sur le long terme. Même en déployant des efforts considérables pour épargner, si vous n’investissez pas, le résultat sera pourtant assez décevant, voire catastrophique si l’inflation s’en mêle.

Pourquoi vous devez investir tout au long de la vie

Avant d’entrer dans les détails de ce que vous perdez en n’investissant pas, il est important de bien comprendre vos besoins dans le futur.

De l’argent, on en a toujours besoin et les raisons qui devraient vous pousser à investir ne manquent pas. L’investissement supposant un horizon d’investissement moyen-long terme, il est donc judicieux d’investir pour être prêt financièrement pour les grandes étapes de la vie que sont l’achat de sa résidence principale et éventuellement secondaire, le financement des études de ses enfants, la préparation de sa retraite, etc. À l’inverse, pour toutes les dépenses court terme comme le financement de ses prochaines vacances, l’épargne sur un livret est recommandée.

Investir pour préparer votre retraite

La préparation de la retraite est une préoccupation majeure des Français qui sont nombreux à ne pas vouloir se contenter de ce que leur offre leur seule pension de retraite, insuffisante pour leur permettre de garder en cette période d’inactivité le niveau de vie auquel ils pouvaient prétendre lors de leur vie active.

La pension de retraite est inférieure au revenu que vous touchiez en étant actif. Pour combler la différence, mieux vaut avoir anticipé et investi une épargne dédiée, soit dans un investissement locatif qui vous permettra de toucher des revenus locatifs, soit (ou en complément) sur les marchés financiers pour faire grossir votre pécule et piocher dedans à la retraite, à moins que les seuls intérêts et dividendes suffisent à compléter votre revenu comme vous le souhaitez.

Investir pour acheter votre logement

L’achat de sa résidence principale est également une raison d’investir son épargne. Il vous sera en effet le plus souvent demandé de financer un apport initial couvrant les frais de notaire, les frais d’agence ainsi que 10 % du prix de vente. Le crédit immobilier seul ne permet pas d’acheter sa maison. Mieux vaut donc prévoir et anticiper cet achat 4 à 5 ans à l’avance et investir son épargne pour faire grossir sa mise initiale plus rapidement.

Investir pour financer vos projets et ceux de votre famille

D’autres types de financement devraient aussi vous inciter à investir votre épargne comme le financement des études de vos enfants par exemple. Même si grâce aux prêts étudiants vous n’avez pas à en assumer la totalité, vous aurez peut-être à cœur de leur payer leur éducation, ce qui peut rapidement chiffrer, surtout en cas d’inscriptions en école ou d’études loin du domicile familial.

Pas assez d’argent pour investir ?

Nombreux sont ceux qui invoquent comme prétexte qu’ils n’ont pas assez d’argent pour investir. Pourtant, ils sont nombreux aussi ceux qui accumulent les sous sur leur compte courant, leurs livrets bancaires ou encore leur PEL et leur CEL. Et même si vous ne possédez pas de liquidités sur de telles enveloppes, sachez que vous pouvez investir tout de même. Pas besoin d’économiser des centaines ou des milliers d’euros par mois pour que cela en vaille la peine.

Placements : l’intérêt d’un investissement en graphique

Investissez 1 000 € et voyez ce qu’ils vous apportent

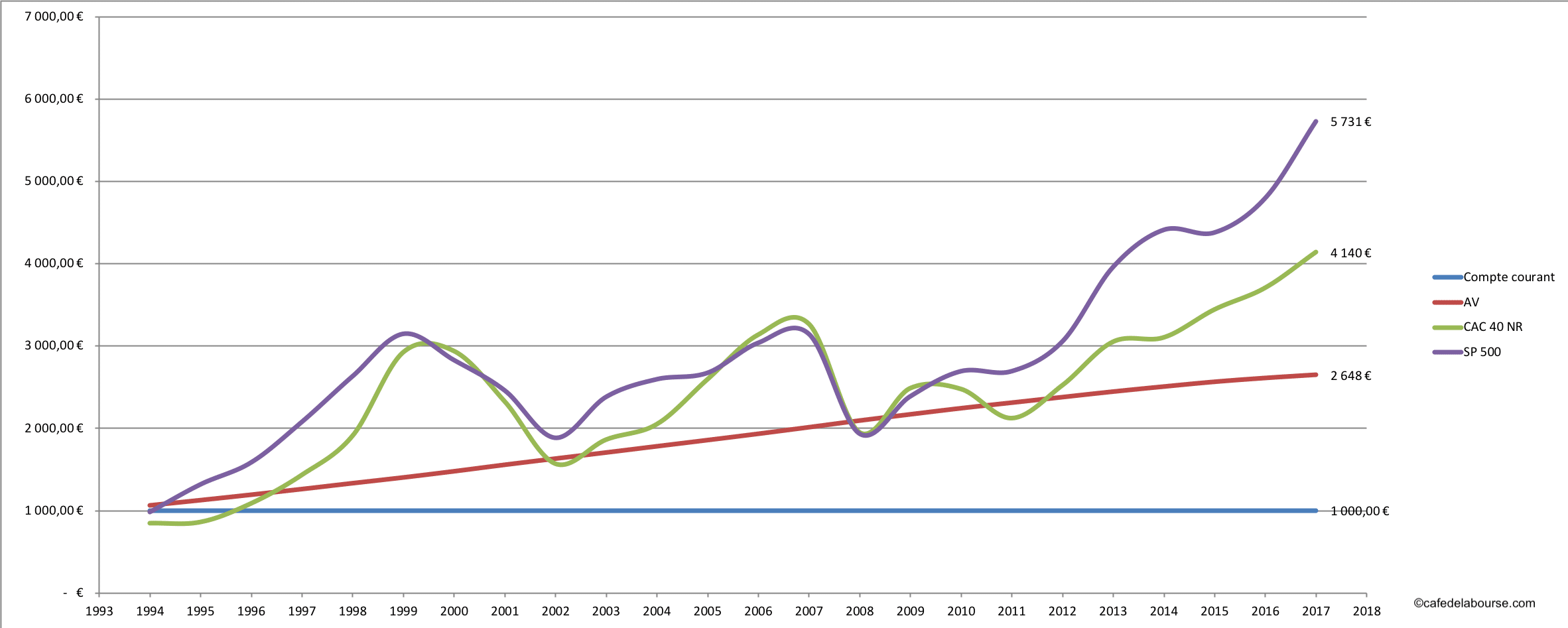

1 000€ investi en 1994 sur différents types de placements :

- La ligne bleue indique ce que vous rapporte votre argent laissé sur compte courant non rémunéré.

- La ligne rouge intitulée AV indique combien rapporte cette somme placée sur le fonds euro d’une assurance-vie (taux moyen net du marché).

- La ligne verte matérialisant le CAC 40 vous indique ce que vous rapporte votre placement en considérant la variation de cet indice, dividendes nets réinvestis.

- La ligne violette matérialisant le S&P 500 vous indique ce que vous rapporte votre placement en considérant la variation de cet indice, sans les dividendes réinvestis.

Dans le cadre d’un placement unique de 1 000 € début 1994 sur ces différents supports, voici ce qu’auraient rapportés ces placements fin 2017 (hors fiscalité) sur :

- Compte courant : capital inchangé, hors frais de tenue de compte.

- Assurance vie fonds euros : plus-values de 1 648 €, soit + 64,80 %.

- Cac 40 : plus-values de 3 140 €, soit + 214 %.

- S&P 500 : plus-values de 4 731 €, soit + 373 %.

On voit bien l’intérêt de placer son argent. L’investissement sur le S&P 500 est le plus intéressant, suivi d’un investissement sur l’indice CAC 40. Le fonds euro de l’assurance-vie arrive seulement en troisième position. Pour le compte courant, vous ne gagnez rien et devez même régler des frais de tenue de compte selon votre banque.

Investissez 1000 € chaque année et voyez ce qu’ils vous apportent

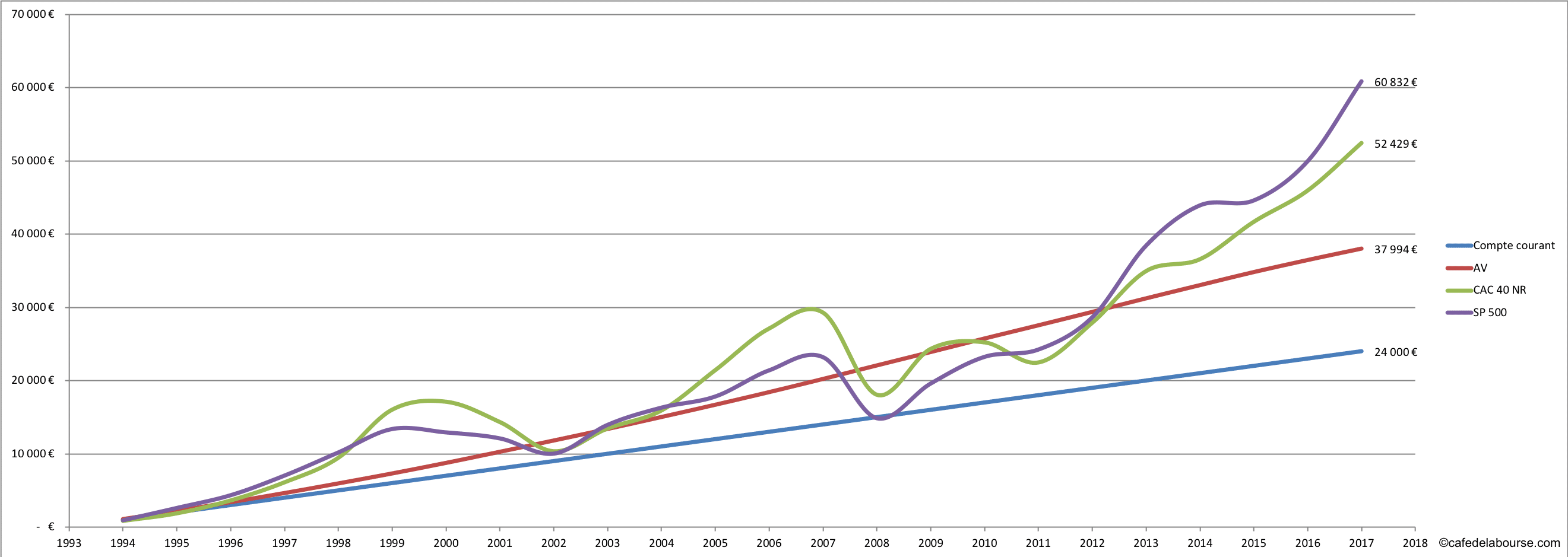

1 000€ investi tous les ans depuis 1994 sur différents types de placements :

- La ligne bleue indique ce que vous rapporte votre argent laissé sur compte courant non rémunéré. L’augmentation de vos avoirs est seulement dû à une épargne régulière.

- La ligne rouge intitulée AV indique combien rapporte votre épargne régulière placée sur le fonds euro d’une assurance-vie (taux moyen net du marché).

- La ligne verte matérialisant le CAC 40 vous indique ce que vous rapporte votre investissement en considérant la variation de cet indice, dividendes nets réinvestis.

- La ligne violette matérialisant le S&P 500 vous indique ce que vous rapporte votre investissement en considérant la variation de cet indice, sans les dividendes réinvestis.

Dans le cadre de placements annuels de 1 000 € depuis 1994 sur ces différents supports, voici ce qu’auraient rapportés ces placements fin 2017 (hors fiscalité) sur :

- Compte courant : seuls vos versements sont pris en compte sans générer de plus-values, hors frais de tenue de compte.

- Assurance vie fonds euros : plus-values de 13 994 €, soit + 58,31 %.

- Cac 40 : plus-values de 28 429 €, soit + 118,45 %.

- S&P 500 : plus-values de 36 832 €, soit + 153,46 %.

On voit bien ici l’intérêt d’investir son argent en Bourse sur le long terme plutôt que de privilégier un placement sans risque et peu rémunérateur. Même si le fonds euro de l’assurance-vie présente une sécurité que beaucoup d’investisseurs français recherchent, sur une période de 24 ans, la supériorité de l’investissement en Bourse est évidente.

Il faut aussi penser à prendre en compte l’inflation, selon le calculateur d’inflation du site France-inflation.com. Sur la période de notre exemple (entre janvier 1994 et janvier 2018), elle a été de + 39,3 %.

Au travers de ces deux graphiques, on se rend bien compte que l’investissement en Bourse est la meilleure option, surtout s’il fait intervenir les intérêts capitalisés au moyen du réinvestissement des dividendes.

Attention toutefois, ne placez pas en bourse l’intégralité de votre patrimoine, respectez les règles essentielles de diversification et tenez compte dans la répartition de vos avoirs entre poches plus ou moins risquées de votre profil d’investisseur et notamment de votre profil de risque.

Arrêtez de trouver des excuses pour ne pas investir et lancez-vous ! Même Warren Buffett a commencé sa carrière de génie de l’investissement avec un premier et modeste investissement. On peut toujours trouver des raisons au fait de ne pas investir mais il en existe tellement qui devraient vous pousser à le faire. Chaque jour où vous attendez pour investir est un jour où vous perdez de l’argent. Votre argent ne vous rapportera rien si vous ne le mettez pas au travail. Arrêtez de perdre et commencez à gagner !

Inscrivez-vous à notre formation gratuite et recevez nos 5 ebooks sur l’investissement

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation