Découvrez dans cet article tout ce que vous devez savoir sur les valeurs défensives avant d’investir : définition, fonctionnement, mais aussi les secteurs d’activité les plus concernés et leurs performances boursières en base comparative. Nous reviendrons également sur les avantages et les risques à investir en Bourse dans des actions des sociétés défensives.

Enfin, nous vous proposons une étude approfondie de deux actions de sociétés françaises typiquement défensives : EssilorLuxotica, le fabricant de verre et lunettes ; et Veolia, la société « utilities » (services aux collectivités).

Il existe trois grandes catégories de sociétés cotées en Bourse :

Les sociétés growth, qui ont des profils de croissance, adoptent des stratégies d’augmentation de leurs chiffres d’affaires et de leurs profits. On les trouve notamment au sein des secteurs Tech, numérique ou encore e-commerce.

Les sociétés cycliques, dont les performances sont corrélées aux cycles économiques de leurs secteurs d’activité, sont très représentées au sein des secteurs de l’automobile, du BTP ou encore du secteur pétrolier.

Les sociétés dites défensives sont, elles, moins sensibles aux conjonctures économiques et par conséquent plus solides en cas de dégradation des indicateurs macroéconomiques.

Qu’est-ce qu’une valeur défensive en Bourse ?

Une valeur défensive est une action d’une société cotée en Bourse appartenant à un secteur d’activité résilient en cas de conjonctures économiques défavorables.

Le principe d’une valeur défensive est donc d’amortir les cycles boursiers baissiers. En contrepartie, elles ne capteront (généralement) pas les mêmes amplitudes haussières lors des phases économiques favorables.

Investir dans les valeurs défensives peut être considéré comme investir en Bourse « en bon père de famille ».

Quels secteurs Bourse sont peu affectés par la situation économique ?

Le secteur de l’agroalimentaire

Les usines de production et de transformation de produits alimentaires en amont de la grande distribution sont nécessaires pour nourrir les populations. Ce secteur répond à un besoin primaire et est donc un secteur « anticrise » du fait de son caractère récurrent.

Exemples de sociétés françaises du secteur de l’agroalimentaire : Danone et Savencia.

Le secteur de la grande distribution

Ce secteur est par nature défensif, notamment la branche de la grande distribution alimentaire et des produits d’hygiène. En effet, il répond aux besoins primaires quotidiens des personnes.

Il est possible d’y ajouter la distribution des carburants, nécessaires à la mobilité de la majorité des véhicules. Attention cependant, il est important de bien différencier la distribution de carburants aux particuliers et aux sociétés, du secteur pétrolier dans son ensemble (en particulier la production) qui est, lui, très cyclique.

Exemples de sociétés françaises de la grande distribution : Carrefour et Casino.

Le secteur du logement

Bien que le BTP (Bâtiment et Travaux Publics) dans sa globalité reste un secteur à caractère cyclique, les besoins en logements des populations sont des besoins primaires. Notez cependant que peu de sociétés sont cotées en Bourse dans la catégorie des foncières cotées spécialisées dans le logement locatif pour les particuliers.

Cela s’explique par le fait que l’économie du logement est surtout axée sur le marché privé (locataire/propriétaire), ainsi que les transactions entre particuliers dans l’immobilier ancien. Certaines sociétés cotées en Bourse sont présentes dans le secteur de la promotion immobilière en logements neufs mais la majorité des constructeurs sont des entités privées (notamment en France).

Notons que ce secteur de la promotion en logements neufs reste cyclique même s’il répond à un besoin primaire : se loger. Cela s’explique par la corrélation entre la vigueur de l’économie et la décision d’acheter un bien immobilier neuf.

Exemples de sociétés françaises de la promotion de logements neufs : Nexity et Kaufman & Broad.

Le secteur des services aux collectivités

Aussi nommés « Utilities », les services aux collectivités intègrent l’acheminement de l’électricité, de l’eau ou encore du gaz, nécessaires aux besoins de millions de foyers, aux sociétés et aux industries.

Exemples de sociétés françaises des services aux collectivités : EDF et Derichebourg.

Le secteur de la santé

Les soins de santé font également partie des besoins primaires : prise de médicaments, consultations et actes médicaux, mais aussi prise en charge des seniors en EPHAD, sont le cœur de métier de grandes valeurs défensives sur secteur de la santé.

Certains grands groupes pharmaceutiques sont cotés en Bourse ainsi que certains groupes spécialisés dans les EPHAD.

Le secteur de la santé est donc défensif à condition d’exclure certains branches telles que les biotechnologies ou la recherche. Notez également que les hôpitaux et les cliniques sont des établissements publics ou privés, non cotés en Bourse.

L’accès aux valeurs défensives cotées en Bourse du secteur de la santé est donc principalement centralisé sur des grands groupes pharmaceutiques spécialisés dans la fabrication en masse de médicaments ainsi que certains groupes d’EHPAD.

Exemples de sociétés françaises du secteur de la santé : Sanofi et Bastide le Confort.

Ces cinq secteurs : agroalimentaire, grande distribution, logement, services aux collectivités, et santé sont intrinsèquement défensifs car ils répondent à la majorité des besoins primaires des populations.

Il est cependant nécessaire d’appliquer certains filtres au sein des « sous-secteurs ». Ainsi, comme nous l’avons vu dans le secteur de la santé, la branche des biotechnologies est à exclure de la catégorie défensive.

Il en va de même pour la grande distribution qui propose à la vente des vins de prestige. Cette branche de l’œnologie de luxe ne pourra bien sûr pas être considérée comme un « sous-secteur » défensif.

Il existe aussi des « seconds paliers » au sein des secteurs défensifs. Il s’agit de nombreuses branches d’activités non essentielles (c’est-à-dire qu’elles ne satisfont pas des besoins primaires) mais dont la consommation peut être considérée comme constante, peu importe le contexte économique. On pensera par exemple au secteur de la beauté (l’Oréal est un géant mondial de ce secteur) ou encore à la vue (EssilorLuxotticca est un grand groupe fabricant de verres ophtalmiques et de lentilles figurant parmi les leaders mondiaux).

On notera également que certains secteurs sont aux antipodes de la catégorie défensive tels que le nautisme de luxe, ou encore les sociétés de type startups, spécialisées dans la conception de produits high-tech, par exemple.

Quelle performance boursière pour les valeurs défensives ?

Comparatif des rendements boursiers d’actions défensives avec le CAC 40

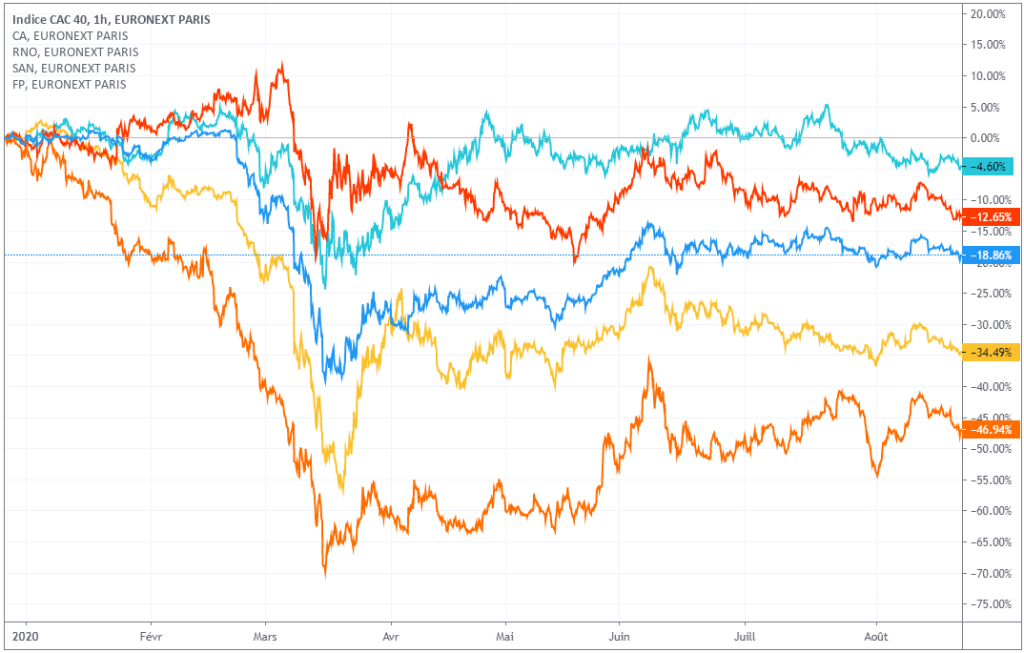

Courbes du cours du CAC 40 et des actions Sanofi, Carrefour, Total et Renault depuis début 2020

Source : Tradingview

La crise sanitaire liée au Covid-19 initiée en février 2020, est un bon exemple du comportement des sociétés des secteurs défensifs.

Le courbe bleu ciel indique l’évolution du cours de Bourse de l’action Sanofi (secteur de la santé), en repli de 4,6 % depuis mi-décembre 2019, tandis que l’indice CAC 40 est en repli de 18,8 % sur la période analysée.

La courbe rouge représente le cours de Bourse de l’action Carrefour (secteur de la grande distribution), en repli de 12,6 %, soit une performance 6 % supérieure à celle du CAC 40 sur la période.

La courbe bleue indique l’évolution de l’indice CAC 40, en repli de 18,8 %.

La courbe jaune représente le cours de l’action Total, en repli de 34,5 % sur la période. Cette société appartient au secteur pétrolier, par nature cyclique.

La courbe orange indique l’évolution du cours de Bourse de l’action Renault, en repli de 46,9 %, une contre-performance de 28,1 % par rapport au CAC 40.

Pour ces exemples de grands groupes français, la logique des secteurs défensifs a donc été respectée durant la crise liée au Covid-19. En effet, Sanofi et Carrefour étant des sociétés appartenant aux secteurs de la santé et de la grande distribution ont mieux résisté que Total et Renault, des sociétés appartenant aux secteurs cycliques du pétrole et de l’automobile.

Le gap entre le géant de la santé Sanofi et le grand constructeur mondial Renault est d’ailleurs conséquent car il ressort à 42 %.

En outre, gardons à l’esprit que dans le cadre d’un scénario où, par exemple, en 2021, l’économie redeviendrait favorable au secteur de l’automobile et que parallèlement, les prix du pétrole poursuivraient leur tendance haussière, il est probable que les cours de Bourse des actions des sociétés cycliques telles que Renault ou Total bénéficient d’une performance sensiblement supérieure à celles des valeurs défensives.

Avantages et inconvénients d’investir en Bourse dans une valeur défensive

Les avantages d’investir dans les valeurs défensives

Le principal avantage d’investir dans les valeurs défensives se situe dans la capacité à amortir les cycles boursiers baissiers lorsque les phases économiques sont plus complexes.

Autres avantages des valeurs défensives, il s’agit souvent de sociétés matures sur leurs marchés et versant des dividendes réguliers.

Les inconvénients d’investir dans les valeurs défensives

Il est indéniable d’affirmer que les performances des valeurs défensives n’ont rien de comparable avec les valeurs de croissance ou les valeurs cycliques lors des phases de reprises. Celles-ci peuvent offrir à l’investisseur des performances élevées tandis que les valeurs défensives resteront plus timides lors des périodes économiques et boursières favorables.

Le principal inconvénient d’investir dans les valeurs défensives est donc de se priver de performances haussières notables lorsque le cycle économique est favorable.

Sélection et analyse de deux actions défensives du CAC 40

Action EssilorLuxottica : croissance au sein d’un secteur défensif

Avec 17,4 milliards d’euros de chiffre d’affaires 2019 pour un bénéfice net de 1,19 milliard d’€, le groupe EssilorLuxottica, d’origine française, figure parmi les leaders mondiaux de la conception et de la production industrielle de verres et de lentilles ophtalmiques.

Le groupe bénéficie d’une croissance systématique de son chiffre d’affaires depuis plus de 10 ans. Il avoisinait les 4 milliards d’€ en 2010. Il a donc été multiplié par plus de 4 en 10 ans.

EssilorLuxotica profite d’un secteur défensif lié à la santé dans le cadre de sa branche d’activité des verres ophtalmiques et des lentilles correctives.

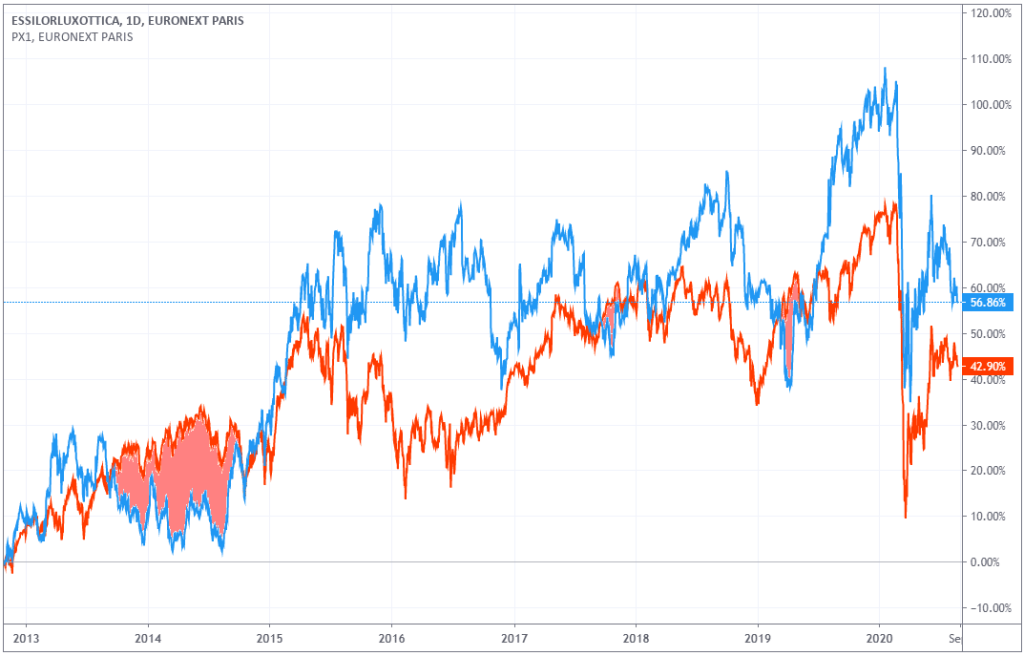

Comparatif du cours de l’action Essilor avec le CAC 40

Graphique comparatif du cours de l’action EssilorLuxottica (courbe bleue) avec l’indice CAC 40 (courbe rouge) sur 5 ans

Source : Tradingview.com (hors zones colorées)

Au titre des cinq dernières années, le caractère défensif de l’action EssilorLuxottica se matérialise par un cours de Bourse présentant peu de périodes de décalages notables et baissiers avec l’indice CAC 40 (hormis entre septembre 2013 et octobre 2014 à hauteur d’approximativement 20 % ainsi que sur de courtes périodes en 2017 et 2019).

Action Veolia : géant français des services aux collectivités

Avec 27,2 milliards d’€ de chiffre d’affaires 2019 pour un résultat net de 625 millions d’€, le groupe Veolia gère la distribution et le retraitement de l’eau au sein de la majorité des villes françaises. Le groupe est également spécialisé dans le traitement et la valorisation des déchets et dispose aussi d’activités annexes telles que l’énergie.

Au titre des cinq dernières années, le chiffre d’affaires et les bénéfices de la société Veolia sont globalement stables, oscillant entre 25 et 27 milliards d’€ pour un chiffre d’affaires compris entre 383 et 625 millions d’€ pour les bénéfices.

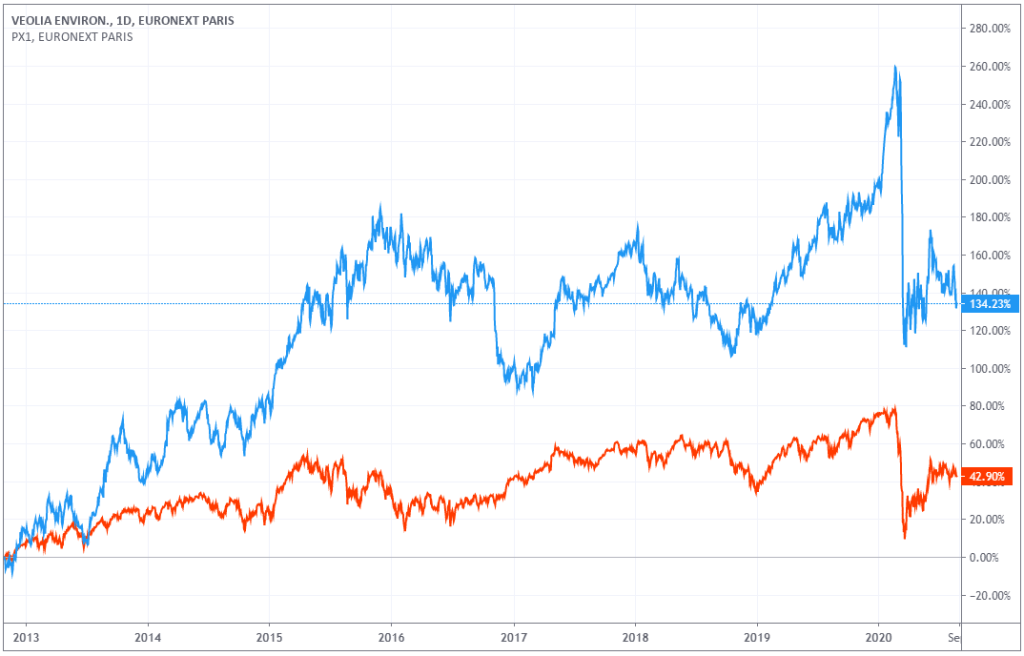

Comparatif du cours Veolia avec le CAC 40

Graphique comparatif du cours de l’action Veolia (courbe bleue) avec l’indice CAC 40 (courbe rouge) sur 5 ans

Source : Tradingview.com

Au titre des 5 dernières années, le cours de Bourse de l’action Veolia a surperformé l’indice CAC 40.

À souligner : le fait d’évoluer dans un secteur intrinsèquement défensif n’a pas toujours protégé la société Veolia d’une certaine volatilité, notamment entre fin novembre 2015 et fin février 2017 où le cours de Bourse de la société a chuté de 22 € à 15 € (- 32 %) ainsi qu’entre mi-février 2020 et mi-mars 2020 où le cours de Bourse de la société a chuté de 29 € à 17 € (- 41 %).

Cependant, ces variations baissières restent davantage contenues que celles des valeurs cycliques pouvant accuser des chutes de l’ordre de 60 %, voire davantage, lors de leurs phases récessives.

Les reprises affichent des amplitudes similaires à celles des chutes, hormis pour les sociétés cycliques se retrouvant en difficultés structurelles.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation