Découvrez dans ce dossier le Private Equity (PE) ou capital investissement, son fonctionnement et ses caractéristiques, ainsi que ses avantages et ses limites/risques, mais aussi les différentes manières d’investir dans le private equity, agrémentées de nos conseils. Enfin, retrouvez notre sélection 2024 de 3 grandes sociétés françaises spécialisées dans le Private Equity et cotées en Bourse.

Sommaire

- Qu'est-ce que le Private Equity ?

- Comment fonctionne un fonds de private equity ?

- Quelles sont les tendances et perspectives du private equity en 2024 ?

- Investissement non coté : comment fonctionnent les sociétés de Private Equity ?

- Private Equity : quels sont les différents types de private equity ?

- Quelle est la rentabilité d'un investissement dans le private Equity ?

- Pourquoi investir dans le Private Equity ? En vidéo

- Comment investir dans le Private Equity en tant que particulier ?

- Quels sont les avantages à investir en Private Equity ?

- Quels sont les risques de l’investissement en Private Equity ?

- Nos conseils pour bien investir en Private Equity

- Top 3 sociétés françaises de Private Equity cotées en Bourse en 2024

Qu’est-ce que le Private Equity ?

Le private equity : définition de l’investissement dans le non coté

Le private equity, ou capital-investissement, désigne l’investissement dans les sociétés non cotées en Bourse. Il s’oppose au public equity qui concerne l’investissement dans des actions en Bourse de sociétés cotées. Il s’agit donc d’acheter des parts de petites et moyennes entreprises, en cours de développement, dont les actions ne sont pas cotées en Bourse.

Le private equity est donc une des sources de financement des PME et ETI non cotées, alternative à l’endettement bancaire, qui ne nécessite pas de passer par l’IPO (Initial Public Offering) ou introduction en Bourse, une opération lourde, coûteuse et assortie de nombreuses contraintes pour les entreprises.

Pourquoi opter pour un financement en private equity ?

Les financements de type Private Equity s’accompagnent d’une vision d’accompagnement sur le long terme. Les contraintes de ce mode de financement sont souvent plus souples que celles issues des financements bancaires, obligataires ou des IPO.

En effet, les créanciers ou actionnaires peuvent parfois mettre une certaine forme de « pression » au regard de la rentabilité et des dates limites de réalisation des objectifs, tandis qu’un accompagnement de financement par l’intermédiaire d’une société de Private Equity est généralement plus souple et axé sur le « temps long ».

Par exemple, si la PME doit investir massivement lors d’une année N pour développer sa croissance, cela sera sans doute plus simple si elle est financée en Private Equity que si elle disposait d’actionnaires en recherche de rendements de dividendes. Le principe est le même pour des créanciers obligataires souhaitant également bénéficier de rendements sur leurs obligations (titres financiers de dettes).

Quelles sont les différentes formes de private equity ?

Dans le milieu du Private Equity, on retrouve deux grandes catégories. La première est le capital développement, qui consiste à accompagner la croissance d’une entreprise privée ; la seconde est le capital risque, qui consiste à financer une entreprise lors de son lancement.

Qui peut investir en private equity ?

Notons également que le Private Equity n’est pas uniquement réservé aux sociétés d’investissements et fonds de private equity, même si ces derniers représentent la majeure partie des fonds du PE. Les investisseurs particuliers peuvent également investir en private equity. En termes anglo-saxons, les grands investisseurs particuliers en Private Equity sont appelés les Business Angels. L’un des plus actifs en France est Xavier Niel (PDG et fondateur d’Iliad / Free) par l’intermédiaire de son école 42 et de Station F, l’un des plus grands incubateurs de startups au monde.

Comment fonctionne un fonds de private equity ?

Si vous étiez un gérant Private Equity, votre travail consisterait à analyser, rencontrer, et accompagner des PME ou ETI à la recherche de sources de financement pour les aider dans leurs processus de croissance, autres que celles proposées par l’endettement bancaire ou encore l’introduction et la cotation en Bourse.

Qui sait, peut-être que l’entreprise de 200 salariés située sur la zone industrielle de votre ville est en pleine expansion grâce à son activité novatrice ? Il pourrait être judicieux d’y investir et ainsi d’accompagner sa croissance future !

À première vue, cela n’est pas une mince affaire… Il faut en premier lieu disposer d’une expertise permettant de cibler les bons profils d’entreprises parmi celles en recherche de financement. Il faut ensuite avoir des compétences d’analyste dans le cadre de l’étude des « dossiers » (croissance, dynamisme du secteur, politique d’entreprise, en sont quelques exemples).

Et surtout, vous devez disposer d’un capital conséquent pour financer ces entreprises, tout en sachant qu’il est préférable d’être diversifié.

Tous ces éléments présentent a priori de nombreuses barrières pour l’investisseur particulier. Il reste en effet très difficile d’investir en direct auprès de sociétés cotées pour les particuliers qui le plus souvent s’appuieront sur l’expertise d’un fonds pour investir en private equity. En effet, l’investissement en Private Equity est rendu plus accessible aux particuliers grâce aux sociétés de Private Equity cotées en Bourse et aux fonds de Private Equity comme les FIP, FCPI et FCPR.

Quelles sont les tendances et perspectives du private equity en 2024 ?

Le private equity a connu un véritable essor ces vingt dernières années au niveau mondial. En effet, la capitalisation des actifs mondiaux du capital investissement a été multipliée par 10 sur cette période. En France, le private equity a connu une année 2021 exceptionnelle avec, par rapport à 2020, avant de chuter en 2022 et 2023 (avec 21,05 milliards d’€ de fonds levés en 2023 contre 25,5 milliards d’€ en 2022), une chute notamment due aux incertitudes liées à des tensions macro-économiques majeures, à l’inflation, à la hausse des taux, à la baisse de la croissance aux US comme en Europe et en Chine, entraînant dans leur sillage une dégradation du climat des affaires et une baisse des valorisations des entreprises.

Cependant, la tendance de fond sur le long terme reste clairement haussière en termes de marchés globaux des segments du private equity en France (9,8 mds € en 2008 ; 16,5 mds € en 2017 ; 18,5 mds € en 2020).

Parmi les vecteurs de dynamisme du private equity on peut noter :

- La force du développement économique de certaines régions du monde,

- L’accès à la disponibilité de capitaux importants en demande de diversification,

- La croissance des startups plutôt orienté vers les populations jeunes,

- Le dynamisme des secteurs d’avenir tels que les fintechs, les énergies vertes, ou encore la santé.

Et en 2024, le private equity semble s’inscrire dans une tendance positive avec un environnement plus stable. Selon l’étude PWC de mars 2024 Global M&A Industry Trends 2024 Tendances et perspectives pour le secteur du Private Equity, « une reprise de l’activité de fusions-acquisitions pourrait avoir lieu au second semestre 2024 » compte tenu de l’inflation désormais modérée, des taux d’intérêt stabilisés ou même en légère baisse, et du niveau record de liquidité de l’industrie du private equity. Le cabinet constate « que les actifs sous gestion ont presque doublé en 4 ans pour s’établir à environ 12 trilliards de dollars, parmi lesquels de nombreux actifs qui auraient “dû” être cédés en 2022 ou 2023 ». Il estime ainsi « que de nombreux investissements seront effectués en 2024 et 2025 ».

Investissement non coté : comment fonctionnent les sociétés de Private Equity ?

De manière générale, les sociétés de Private Equity ont tendance à opter pour des spécialisations sectorielles telles que la santé, les technologies, les télécommunications ou encore la consommation.

Elles ont pour rôle d’accompagner la croissance de PME sur le long terme, en créant une relation de partenariat et de confiance, ainsi que l’alignement d’intérêts communs. L’amélioration des performances des PME peut également faire partie des objectifs.

L’objectif commun est la création de valeur à long terme pour l’entreprise financée et des retours sur investissements intéressants pour la société de Private Equity.

En général, la majorité d’un portefeuille d’une société de Private Equity est composé de PME et d’ETI. Ces sociétés peuvent aussi arbitrer une quote-part de leurs investissements au sein d’entreprises cotées en Bourse, si elles y trouvent du potentiel.

Les équipes de gestionnaires des sociétés de Private Equity possèdent de bons niveaux d’expertise. Leur rôle principal est de cibler les sociétés privées (non cotées en Bourse) à fort potentiel et en recherche de financement. Elles ont également pour rôle de calculer les taux de rentabilité.

Ainsi, ces équipes mènent de véritables « enquêtes de terrain » en rencontrant les dirigeants, en visitant les locaux, en apportant un accompagnement juridique, etc.

Les « tickets d’entrée » des sociétés de Private Equity peuvent être faibles comme élevés. En effet, ils peuvent être de quelques millions d’euros pour une petite PME, à plus de 500 millions d’euros pour des profils d’entreprises de plus grande taille.

En France, la BPI est un acteur majeur du Private Equity. Elle est devenue le N°1 européen et le N°2 mondial en nombre d’investissement en private equity en 2023. Ses investissements en capital développement s’élèvent pour cette année-là à 1,7 milliards d’euros.

Private Equity : quels sont les différents types de private equity ?

Capital développement

On désigne par capital développement l’opération servant à la prise de participations au capital d’entreprises non cotées ayant atteint leur seuil de rentabilité et dégageant des profits pour financer leur croissance, anticipée comme importante. Le capital développement peut s’effectuer soit en fonds propres (c’est-à-dire un investissement dilutif représentant une quote-part du capital) ou bien en quasi-fonds propres (c’est-à-dire un financement obligataire amortissable ou in fine, convertible en capital ou non).

Capital retournement

On désigne par capital retournement l’opération servant à la prise de participation dans une entreprise non cotée en difficulté dont on anticipe que l’afflux de fonds lié à cette opération et l’accompagnement du dirigeant permettra à moyen-terme le retour aux bénéfices. Ce segment du private equity, plus risqué, est pratiqué par un petit nombre de sociétés spécialisées dans cette pratique.

Capital transmission

On désigne par capital transmission l’opération servant à racheter des parts d’entreprises matures qui, malgré leur bonne santé financière (elles dégagent le plus souvent des cash-flows stables), ne disposent pas de successeurs ayant la capacité ou l’envie de poursuivre leur management. Lorsque les actionnaires souhaitent se retirer, la société peut être transmise à une autre entreprise ou à un tiers en étant épaulée par un fonds d’investissement et/ou une banque.

Capital innovation

On désigne par capital innovation l’opération consistant à prendre une participation dans une entreprise en phase de création ou de lancement. Il s’agit donc du financement de sociétés non cotées innovantes et/ou en phase de lancement. À ce titre, il s’agit d’un moyen d’assurer la production et la commercialisation des produits et / ou services proposés par la start-up en question

Quelle est la rentabilité d’un investissement dans le private Equity ?

La rentabilité d’un investissement dans le private equity peut être potentiellement très importante. D’après l’étude France Invest Performance nette du capital-investissement français, publiée le 27 juin 2024, en France, en 2022, sur un horizon de 3 et 10 ans, le Taux de Rentabilité Interne (TRI) du capital-investissement était respectivement de 13,4 % et 13,3 %. La performance nette du capital investissement est même de 11,7 % / an entre 1987 et 2023. À titre de comparaison, rappelons que le CAC 40 affiche des rendements de l’ordre de 10,5 %. Ainsi, le capital-investissement continue de démonter sa surperformance par rapport à l’ensemble des autres classes d’actifs sur longue période

Mais attention, il ne s’agit que d’une moyenne et de nombreuses sociétés affichent des rendements bien plus importants quand d’autres affichent des rendements proches de zéro, voire font faillite. C’est pourquoi il est si important de respecter les règles essentielles de diversification comme nous le verrons par la suite.

Pourquoi investir dans le Private Equity ? En vidéo

Comment investir dans le Private Equity en tant que particulier ?

Investir en direct dans le Private Equity

Bien qu’il s’agisse de la solution la moins usitée et la plus difficile, il est – en théorie au moins – possible pour un investisseur particulier de monter au capital d’une petite société non cotée. Il jouera alors le rôle de business angel. Pour acheter des actions d’une société non cotée, le particulier aura le plus souvent été sollicité. Il peut s’agir par exemple d’une demande émanant de son entourage ou bien d’une levée de fonds d’une marque dont il est client qui se tourne vers ses early adopters désireux de prendre une participation dans la société pour la soutenir afin de financer son développement.

Investir en Private Equity en achetant des actions de sociétés de Capital Investissement cotées en Bourse

Une solution simple pour souscrire dans l’univers du Private Equity est l’acquisition d’actions cotées en Bourse des sociétés de Private Equity.

Ces actions de sociétés de Private Equity sont accessibles par l’intermédiaire d’un compte-titres, d’un PEA ou bien d’un PEA PME si ces sociétés sont des PME et sont originaires de l’Union Européenne.

Voici des exemples de grandes sociétés mondiales incluant l’investissement en Private Equity parmi leurs activités, classées selon leurs niveaux d’actifs sous gestion (AUM, Assets Under Management) relatifs aux segments Private Equity.

TOP 10 des grandes sociétés mondiales de Private Equity

Blackstone Group (États-Unis, fondé en 1985) :

- 941 milliards de $ AUM.

- KKR (États-Unis, fondé en 1976) : 479 milliards de $ AUM.

- Neuberger Berman Group LLC (États-Unis, fondé en 1939) : 460 milliards de $ AUM.

- Carlyle Group (États-Unis, fondé en 1987) : 376 milliards de $ AUM.

- EQT Partners (Suède, fondé en 1994) : 256 milliards de $ AUM.

- Thoma Bravo (États-Unis, fondé en 2008) : 114 milliards de $ AUM.

- TPG Capital (États-Unis, fondé en 1992) : 109 milliards de $ AUM.

- CVC Capital Partners (Luxembourg, fondé en 1981) : 87 milliards de $ AUM.

- Vista Equity Partners (États-Unis, fondé en 2000) : 86 milliards de $ AUM.

- Warburg Pincus LLC (États-Unis, fondé en 1966) : 73 milliards de $ AUM.

Investir en actions dans une société cotée de Private Equity permet de bénéficier directement de l’univers du non coté (entreprises privées), généralement difficile d’accès pour l’investisseur « grand public ».

Investir en Private Equity via des FIP, FCPI et FCPR

Il existe également d’autres possibilités d’investissements en Private Equity, notamment via les FCPR.

Ces fonds majoritairement investis en sociétés non cotées comportent une période de souscription, puis une période d’investissement et une période de liquidation. Malgré un fonctionnement très rigide et une durée de blocage des fonds conséquente, ils représentent une solution assez avantageuse pour le particulier qui souhaite investir dans le non coté, notamment au regard de leurs avantages fiscaux.

FCPR (Fonds Communs de Placement à Risque) composés à 50 % au moins de sociétés non cotées en Bourse. Ce type de fonds est à haut risque et l’investisseur peut potentiellement perdre tout son capital, ou réaliser d’importantes plus-values. Ce type de fonds est une solution idéale pour les particuliers souhaitant investir en Private Equity. Certains FCPR fiscaux permettent de bénéficier d’une exonération d’impôt sur le revenu sur le produit des parts qui est versé à l’investisseur à la fois pendant la période de conservation de 5 ans mais également a posteriori si les parts du fonds sont conservés pendant au moins 5 ans. Notez également que tous les FCPR permettent de bénéficier d’une exonération des plus-values réalisées mais les prélèvements sociaux à 17,2 % restent dus.

Les FIP et FCPI sont deux catégories de FCPR qui présentent des caractéristiques particulières dans leur composition et affichent des avantages fiscaux supplémentaires, à la souscription dans le fonds.

Les FIP (Fonds d’Investissement de Proximité) sont composés de PME de moins de 250 salariés et de moins de 50 millions d’€ de chiffre d’affaires. Ces fonds doivent inclure des investissements concentrés sur une région précise avec la possibilité d’étendre ses sélections à quatre régions limitrophes. Ils doivent être investis à hauteur de 70 % minimum au sein de PME.

Les FCPI (Fonds Communs de Placement dans l’Innovation) sont composés de sociétés dites innovantes de moins de 2 000 salariés. Ces types de sociétés sont caractérisés par un seuil nécessaire d’investissement en Recherche & Développement (R&D) d’au minimum 15 % de leurs dépenses globales.

Les FIP et FCPI permettent de bénéficier d’une réduction d’impôt équivalente à 18 % du montant investi.

À noter : la réduction d’impôt est portée à 30 % des montants investis pour les FIP Corse et Outre-mer % si l’actif du fonds est intégralement investi en titres éligibles.

Ces réductions d’impôt entrent dans le plafonnement global des niches fiscales et il existe un plafond de 12 000 euros pour une personne seule, soit une réduction d’impôt de 2 160 euros avec un taux de réduction d’impôt de 18 % et de 24 000 euros pour un couple partageant le même foyer fiscal, soit une réduction d’impôt de 4 320 euros avec un taux de réduction d’impôt de 18 %.

Les grandes banques et conseillers en gestion de patrimoine proposent ce type de fonds ainsi que les sociétés d’investissements spécialisées dans ces secteurs.

Investir dans ce type de fonds permet aussi de bénéficier d’avantages fiscaux.

Quels sont les avantages à investir en Private Equity ?

Private equity : un univers très vaste dont on aurait tort de se priver

L’immense majorité des sociétés présentes sur le territoire français sont non cotées. C’est dire le réservoir d’entreprises que représente ce secteur. Il serait donc peu judicieux de se fermer les portes de cette manne de sociétés présentes dans quasiment tous les secteurs d’activité.

Private Equity : des rendements potentiels très élevés

Le principal avantage du private equity est sans conteste son rendement potentiel. Il s’agit en effet de financer des sociétés prometteuses peu matures, et en montant au capital à leur débuts, la plus-value pourra être très importante. Le potentiel de gain est donc très élevé.

Investir en Private Equity peut permettre de bénéficier d’avantages fiscaux

De plus, investir dans le non coté via des fonds permet de bénéficier d’avantages fiscaux. En effet, l’investissement dans le Private Equity via un FCPR permet de bénéficier d’une exonération de l’impôt sur les plus-values si les parts ont été détenues au moins 5 ans. De plus, certaines catégories de FCPR comme les FIP et FCPI permettent de bénéficier en plus d’avantages fiscaux à la souscription.

Les atouts de l’investissement dans le Private Equity via des fonds et sociétés spécialisées

L’un des avantages des sociétés de Private Equity ou des fonds de private equity est la diversification grâce à de multiples investissements. Ainsi, il n’est pas rare de trouver plus de 50 prises de participations au sein des portefeuilles des sociétés de Private Equity ou de fonds de Private Equity. À cet égard, le risque est maîtrisé grâce à la diversification.

Notons également l’apport immatériel d’expérience des équipes de gérants des sociétés de Private Equity ou de fonds de private equity. Accompagner la croissance fait partie de leur métier et elles disposent généralement d’expertises sectorielles pointues.

Quels sont les risques de l’investissement en Private Equity ?

Private Equity : un risque accru de perte en capital

L’investissement en Private Equity concerne, comme nous l’avons vu, des sociétés peu matures, à un stade encore très précoce de leur développement, et si l’objectif est bien évidemment de sélectionner les sociétés qui seront à même de gagner des parts de marché et de s’imposer dans leur secteur, certaines ne rencontreront jamais le succès escompté. La stagnation ou la faillite sont deux possibilités bien réelles qui peuvent engendrer d’importantes moins-values.

Private Equity : un secteur opaque et difficile d’accès

Le non-coté concerne des petites et moyennes entreprises, voire des toutes petites entreprises, très nombreuses, qui bien sûr ne peuvent pas être identifiées facilement. Il est donc extrêmement difficile d’accéder à ce secteur pour les particuliers et l’investissement en direct reste très rare. Les particuliers seront présents sur ce segment surtout via des fonds et des sociétés cotées de private equity.

Private Equity : un segment peu liquide

L’investissement en Private Equity présente également un risque de liquidité. En d’autres termes, l’investisseur prend un risque plus élevé de ne pas trouver de contrepartie pour vendre ses participations au sein de sociétés non cotées en Bourse.

Les risques liés aux sociétés de private Equity

Le risque de l’investissement en Private Equity peut provenir de potentielles erreurs d’appréciation dans le choix des sociétés, effectuées par les gérants en Private Equity.

Ces erreurs d’appréciation proviennent par exemple d’investissements réalisés dans de jeunes entreprises ou dans des secteurs ou des entreprises en retournement, qui ne parviennent pas à réaliser leurs objectifs. Les raisons sont multiples, telles que l’arrivée de la concurrence, une mauvaise gestion ou d’autres risques macro ou micro-économiques.

Notons également que les sociétés ciblées au sein des activités de Private Equity sont souvent des PME qui représentent un univers potentiellement plus risqué que celui des grandes entreprises. En effet, de par leurs petites tailles, les PME sont aussi plus risquées.

Nos conseils pour bien investir en Private Equity

S’assurer de l’adéquation entre l’investissement en private equity et son profil d’investisseur

Avant d’investir dans le Private Equity, le particulier doit d’abord s’assurer que son profil d’investisseur, et notamment son profil de risque et son horizon d’investissement, soit en adéquation avec le capital investissement qui, rappelons-le, est très risqué et doit s’envisager sur le long terme.

L’objectif du Private Equity est l’accompagnement à long terme d’entreprises privées.

Les arbitrages de type trading à court terme ou les stratégies de vente à découvert (short) sont exclus du modèle d’activité et la diversification des investissements doit être l’un des critères de gestion du risque.

Bien comprendre son investissement en private equity et ses spécificités

L’investisseur dispose de choix variés au sein d’un univers mondial de plusieurs centaines de sociétés cotées en Bourse spécialisées dans le capital investissement « Private Equity » ainsi que parmi les fonds de types FCPI / FIP / FCPR. Il doit avant de souscrire étudier en détails leurs stratégies.

En ce qui concerne les fonds, l’investisseur devra avant tout être particulièrement attentif aux questions de liquidité, et notamment à la durée de blocage qui doit correspondre à son horizon d’investissement, en ne perdant pas de vue que la période de blocage peut être prolongée. Il devra également prendre en compte le niveau de risque (indiqué dans le DICI), mais aussi les éventuels avantages fiscaux, ainsi que les différents frais qui viendront réduire la performance du placement.

En ce qui concerne les sociétés de private equity cotées en Bourse, l’investisseur, comme pour n’importe quel autre investissement en Bourse, devra évaluer les fondamentaux du titre et être particulièrement attentif à la valeur d’actif net tangible par action, mais aussi aux bénéfices moyens par action, à la rentabilité opérationnelle par action, au taux d’endettement, ainsi qu’à l’évolution du cours de Bourse.

Les sociétés de Private Equity sont transparentes concernant leurs divers modèles et stratégies de gestion. L’investisseur peut donc s’orienter vers celles qu’il affectionne. Ces sociétés sont spécialisées dans certains secteurs ou sont plutôt de grandes sociétés de Private Equity, avec des fonds de différentes natures, etc. Les variantes sont nombreuses au sein de cet univers.

À titre d’exemple, la société cotée en Bourse française Altamir a décidé de se spécialiser au sein de secteurs spécifiques, en l’occurrence les TMT (Technologies, Médias et Télécoms), le digital, les services, la consommation et la santé.

Tikehau Capital privilégie elle des tickets d’entrée compris entre 10 et 70 millions d’euros comme plafond d’investissement par société privée, sans limites sectorielles.

Ne pas faire l’impasse sur la diversification

Étant donné les risques réels du Private Equity, il est recommandé de restreindre la quote-part de son patrimoine investi au sein de cette classe d’actifs. Vous ne devrez donc investir en private equity qu’une faible part de votre capital financier.

Mais ce n’est pas tout. Au sein de la poche allouée au private quity, vous devrez également veiller à une bonne diversification de vos avoirs en investissant dans plusieurs fonds et/ ou sociétés de private equity.

Ne pas hésiter à se faire accompagner

Il peut être difficile de bien choisir les actifs permettant d’investir dans le private equity, notamment si interviennent des problématiques fiscales. Pour vous aider à sélectionner les fonds et sociétés de private equity les plus adaptées à votre profil d’investisseur, vous pouvez vous rapprocher d’un conseiller en gestion de patrimoine qui vous aidera à identifier les solutions les plus pertinentes.

Top 3 des sociétés françaises de Private Equity cotées en Bourse en 2024

Dans le cadre de sa sélection 2023 des 3 sociétés françaises de private equity cotées en Bourse, Café de la Bourse a mis en avant les critères suivants :

- une valorisation bilancielle raisonnable face à la capitalisation boursière ;

- un taux d’endettement financier sur fonds propres (actif net comptable) inférieur à 0,60 (60 %) ;

- des dividendes en tendances haussières sur le moyen/long terme ;

- une capitalisation boursière minimale de 300 millions d’€.

Action IDI

Créé il y a 50 ans, le groupe de capital-investissement IDI investit entre 15 et 50 millions d’€ au capital de PME (Petites et Moyennes Entreprises) et ETI (Entreprises de Tailles Intermédiaires) européennes. Ce montant peut être étendu à 150 millions d’€ dans le cadre de co-investissements.

Au sein de son portefeuille diversifié comprenant plusieurs dizaines d’investissements en Private Equity, on retrouve, à titre d’exemple, l’entreprise :

- CDS Group (475 millions d’€ de C.A en 2023), acquise en 2020, dont IDI possède 43,7 % du capital ;

- Freeland (382 millions de C.A en 2023), acquise en 2019, dont IDI possède 21,7 % du capital ;

- Winncare Group (134 millions de C.A en 2023), acquise en 2014, dont IDI possède 21,7 % du capital.

Fin 2023, l’ANR (Actif Net Réévalué) du groupe IDI s’élève à 96,86 € par action tandis que son cours de Bourse ressort à 68,80 € en clôture du 9 septembre 2024. Selon ce critère, le potentiel de revalorisation en Bourse de l’action IDI est établi à + 41 %.

Concernant la solvabilité au bilan du groupe IDI, elle reste maîtrisée avec un endettement financier sur actif net comptable (ratio de gearing) de 0,13.

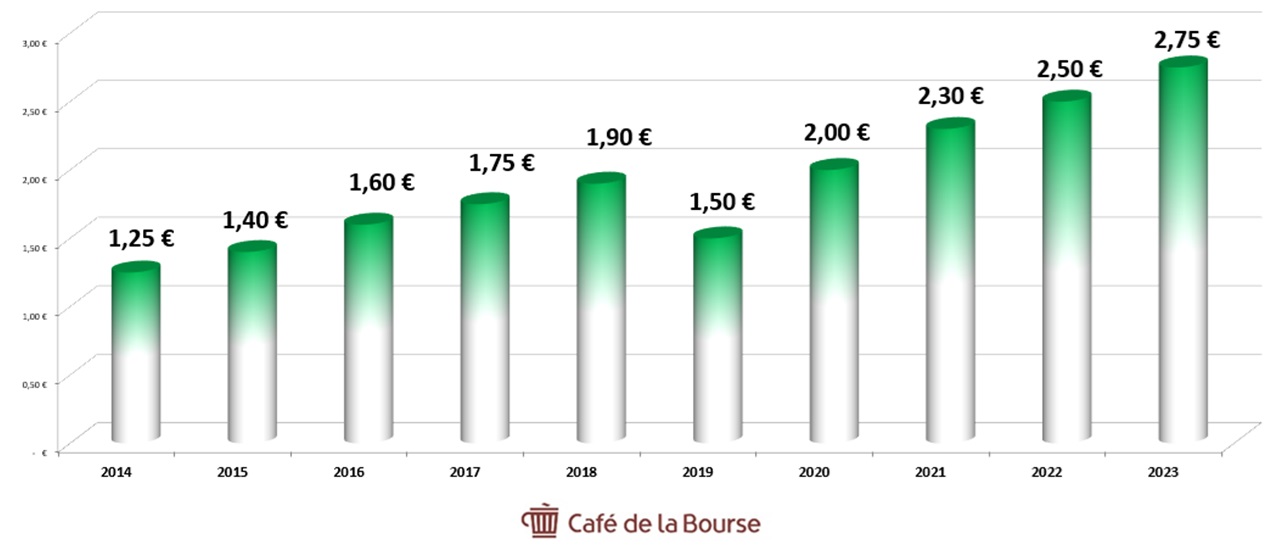

Évolution du dividende IDI sur 10 ans

Le dividende IDI est en croissance sur le long terme, passant de 1,25 € en 2014 à 2,75 € en 2023. Seule l’année 2019 présente un léger mouvement baissier, notamment du fait de la crise du Covid-19.

La mise en paiement du dividende IDI au titre de l’exercice (année) 2023 a eu lieu le 20 mai 2024 à hauteur de 2,75 € par action. Le rendement 2024 du dividende IDI ressort actuellement à 4,00 % à son cours de Bourse du 9 septembre 2024 établi à 68,80 €.

Investir dans l’action IDI semble donc pertinent pour les raisons suivantes :

- un ANR par action IDI supérieur à 96 € offrant un potentiel de revalorisation proche de+ 41 % ;

- un dividende IDI en croissance sur le long terme ( X 2,2 sur 10 ans) ;

- un rendement actuel du dividende à 4 % ;

- une expérience éprouvée (50 ans en Private Equity) ;

- un portefeuille européen diversifié ;

- un excellent ratio de gearing à 0,13.

Évolution du cours de l’action IDI sur 10 ans

Durant 5 ans (entre fin mai 2012 et début avril 2017) le cours de l’action IDI évolue de + 30 %, passant de 21 € à 27 €, avant d’engager une croissance soutenue de + 99 % pour atteindre un pic haussier à 54 € mi-juin 2018. Un repli de 40 % s’est ensuite dessiné avec un point bas à 32,5 € à la mi-mars 2020. Ensuite, on constate un retracement haussier de + 112 % qui permet au cours d’atteindre 68,80 € le 9 septembre 2024.

Découvrir notre dossier Comment investir en Bourse en 2024 ? Notre guide pas à pas

Action Altamir

Altamir est un groupe français de Private Equity spécialisé dans la prise de participations d’entreprises des secteurs des TMT (technologies, médias et télécoms), du digital et des services, et de la santé à plus faible mesure.

Fin 2023, le portefeuille de participations en private equity d’Altamir compte 69 sociétés dont les trois premières sont :

- Thom Group (Distribution, bijouterie) pour 257 millions d’€ et 16 % du portefeuille d’Altamir ;

- Europe Snacks (Alimentation) pour 111 millions d’€ et 7 % du portefeuille d’Altamir ;

- Dstny (Télécoms, cloud) pour 110 millions d’€ et 7 % du portefeuille d’Altamir.

Fin 2023, l’ANR (Actif Net Réévalué) du groupe Altamir s’élève à 35,62 € par action tandis que son cours de Bourse ressort à 24,20 € en clôture du 9 septembre 2024. Selon ce critère, le potentiel de revalorisation en Bourse de l’action Altamir est établi à + 47 %.

Concernant la solvabilité au bilan du groupe Altamir, elle est excellente avec un endettement financier sur actif net comptable (ratoi de gearing) de 0,08.

Évolution du dividende Altamir sur 10 ans

Le dividende Altamir est en croissance sur le long terme, passant de 0,45 € en 2014 à 1,08 € en 2023.

La mise en paiement du dividende Altamir au titre de l’exercice (année) 2023 aura lieu le 22 mai 2024 à hauteur de 1,08 € par action. Le rendement 2024 du dividende Altamir ressort actuellement à 4,46 % à son cours de Bourse du 9 septembre 2024 établi à 24,20 €.

Investir dans l’action Altamir semble donc pertinent pour les raisons suivantes :

- un ANR supérieur à 35 € offrant un potentiel de revalorisation de + 47 % ;

- un dividende Altamir multiplié par 2,4 sur les 10 dernières années ;

- un rendement actuel du dividende proche de 4,5 % ;

- une capitalisation boursière proche du milliard d’€ ;

- un excellent ratio de gearing établi à 0,08.

Évolution du cours de l’action Altamir sur 10 ans

Le cours de l’action Altamir présente une croissance long terme intéressante avec une multiplication par 2,13 de son cours de Bourse sur 10 ans. Il évolue de 11,35 € au 8 septembre 2014 à 24,20 € actuellement.

Action Tikehau Capital

Le groupe Tikehau Capital gère 46,1 milliards d’€. Il possède différents métiers tels que la dette privée, les actifs réels, le private equity, ainsi que Capital Markets Strategies et Tactical Strategies. Concernant le segment private equity, Tikehau Capital possède 7,0 milliards d’€ sous gestion.

Le potentiel de croissance est le facteur clé des équipes de private equity de Tikehau Capital, ses prises de participation sont principalement comprises entre 20 et 150 millions d’€. Le groupe profite d’un portefeuille très diversifié.

Dans son dernier bilan annuel clôturé le 31 décembre 2023, Tikehau Capital affiche une valeur de 3,18 milliards d’€ de fonds propres (Actif Net Comptable) tandis que sa capitalisation boursière actuelle est modérément supérieure, à hauteur de 3,96 milliards d’€ au 9 septembre 2024.

Concernant la solvabilité au bilan du groupe Tikehau Capital, elle ressort maîtrisée avec un endettement financier sur actif net comptable (ratio de gearing) de 0,47.

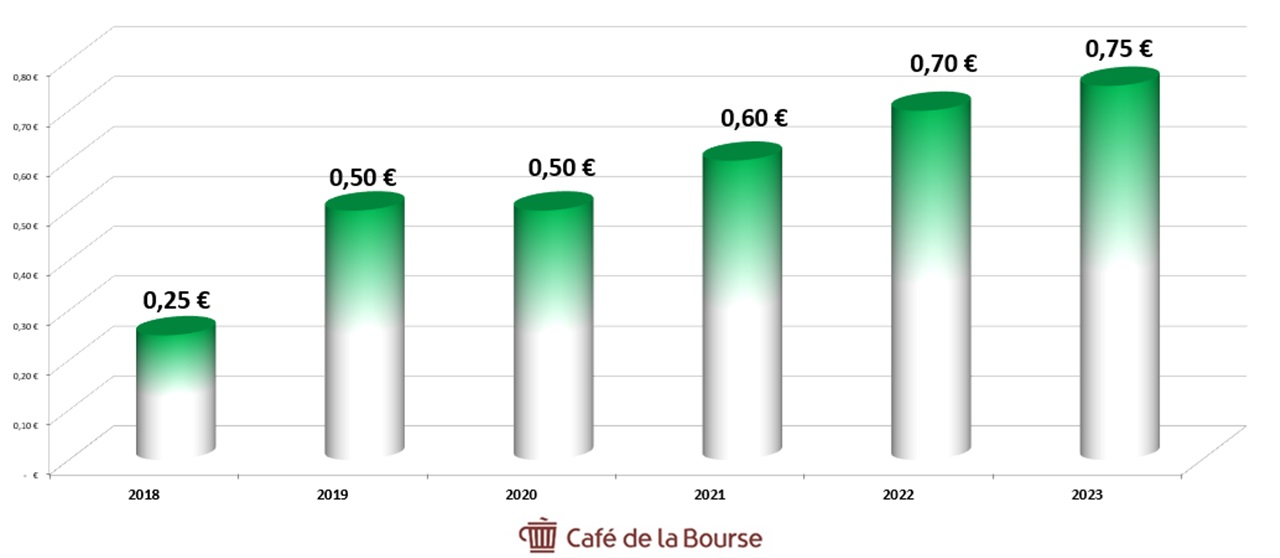

Évolution du dividende Tikehau Capital sur 6 ans (Entrée en Bourse en 2017)

Le dividende Tikehau Capital est en croissance sur le moyen terme, passant de 0,25 € en 2018 à 0,75 € en 2023, soit une multiplication par 3.

La mise en paiement du dividende Tikehau Capital au titre de l’exercice (année) 2023 a eu lieu le 9 mai 2024 à hauteur de 0,75 € par action. Le rendement 2024 du dividende Tikehau Capital de l’action Tikehau ressort actuellement à 3,33 % à son cours de Bourse du 9 septembre 2024 établi à 22,50 €.

Investir dans l’action Tikehau semble donc pertinent pour les raisons suivantes :

- une solide capitalisation boursière de 4 milliards d’€ ;

- un portefeuille hautement diversifié ;

- une valorisation de fonds propres raisonnable par rapport à la capitalisation boursière ;

- un dividende Tikehau Capital multiplié par 3 sur les 5 dernières années ;

- un rendement actuel du dividende supérieur à 3 % ;

- un ratio de gearing maîtrisé à 0,47.

Évolution du cours de l’action Tikehau Capital depuis son IPO

Depuis son IPO du 7 mars 2017 au cours de 21,00 €, l’action Tikehau a connu une phase haussière de + 38 % pour s’établir à 29,00 € fin août 2018, suivie par une tendance baissière de – 41 % avec un bottom à 17,20 € fin août 2019. Depuis, la tendance globale reste haussière avec une reprise de + 31 % pour se fixer au cours de 22,50 € au 9 septembre 2024. On notera des phases baissières entre mi-2021 et mi-2022 et entre mars et décembre 2023.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation