Les Obligations Assimilables du Trésor (OAT) 10 ans sont au cœur du financement de l’État français. Elles représentent une forme de dette à long terme, similaire aux obligations d’entreprises ou aux bons du trésor américain, mais émises spécifiquement par la France.

Découvrons dans cet article ce qu’est l’OAT français. Comment ces obligations influencent-elles le marché des prêts immobiliers ? Nous analyserons également leur impact sur le budget national et leur rentabilité en 2024. Enfin, nous explorerons les solutions pour investir dans ces instruments financiers qui soutiennent l’économie française.

Découvrez comment les OAT 10 ans financent l’avenir de la France et comment vous pouvez y contribuer.

Qu’est-ce que les OAT français ?

Les OAT français, Obligations Assimilables du Trésor, sont des obligations d’État qui existent depuis plus de 35 ans et dont l’émission sert pour le financement des dépenses publiques françaises. La première OAT française a été émise en mai 1985 par Pierre Bérégovoy – Ministre des Finances. Depuis 2001, c’est l’agence France Trésor qui est en charge de l’organisation de la vente des OAT françaises.

Les investisseurs qui achètent des OAT prêtent des fonds à l’État français pour une période qui peut aller de 2 à 50 ans. Dans la plupart des cas, ce sont des obligations à taux fixe.

Il s’agit de l’un des placements financiers considérés comme les moins risqués. Ce n’est qu’en cas de faillite du pays que les investisseurs risquent de ne pas recevoir le remboursement de l’argent prêté.

Les OAT peuvent avoir une échéance à court terme (2 à 5 ans), à moyen terme (10 à 15 ans) ou à long terme (20 ans ou plus). Les principaux acquéreurs d’OAT sont les gestionnaires d’OPCVM type SICAV ou FCP, dans le cadre de la gestion d’un fonds d’investissement.

Quels sont les différents type d’OAT ?

Au-delà de la durée qui est une caractéristique importante des OAT, il existe différents types d’OAT que nous allons vous détailler ci-dessous.

Les OAT à taux fixe

Les plus répandues sont les OAT à taux d’intérêt fixe, elles peuvent durer jusqu’à 50 ans et permettent de recevoir chaque année un intérêt fixe déterminé au moment de l’émission. Le capital est remboursé au moment de la date de l’échéance.

Les OAT à taux variable

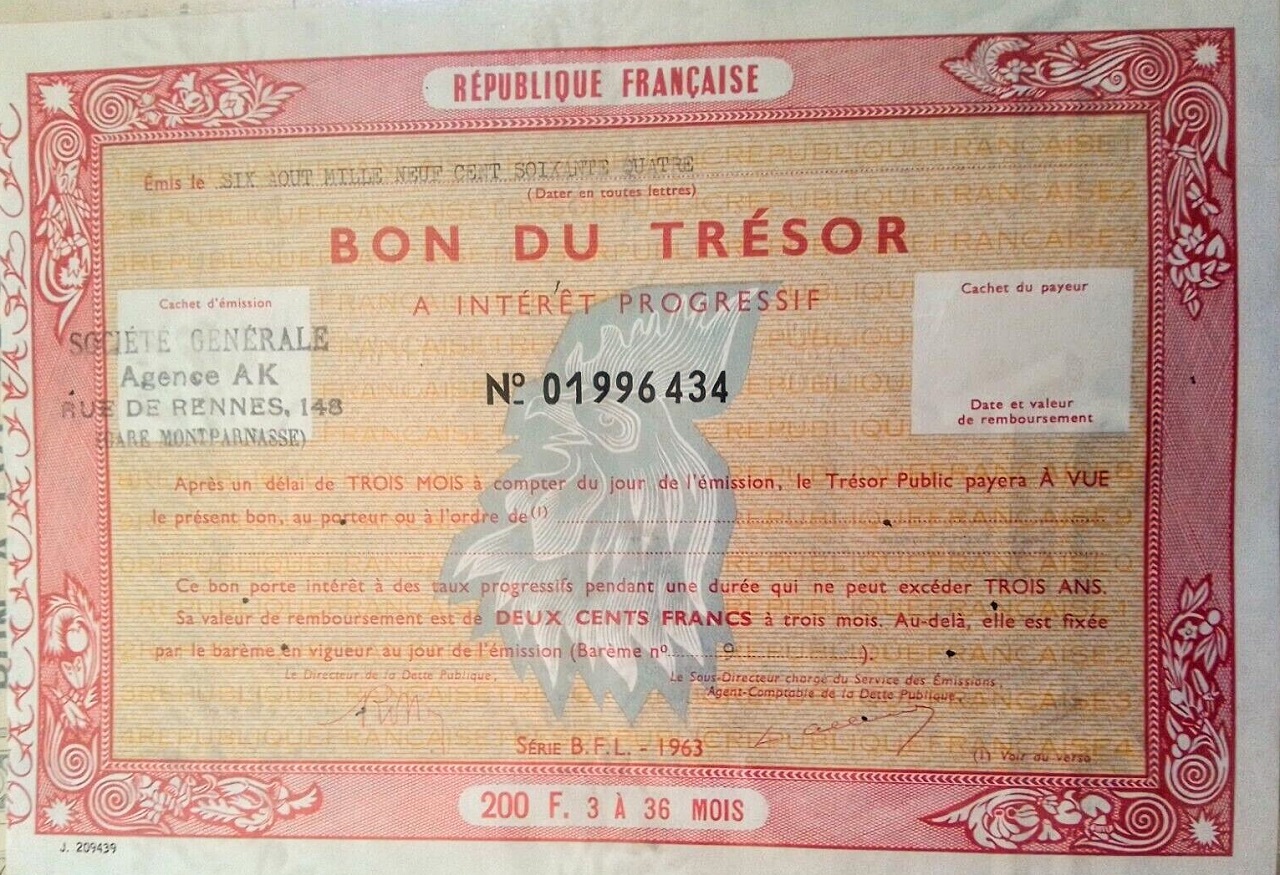

Les OAT à taux variable, bien que plus rares, permettent de sécuriser l’investisseur contre l’inflation. Les intérêts de cet OAT sont indexés sur un indice qui mesure l’évolution des prix à la consommation en France et en zone Euro. Les OATi sont indexées sur les prix à la consommation français, alors que les OAT€i sont indexées sur les prix à la consommation européen.

Exemple d’un Bon du Trésor Français à taux variable (en version papier) de 200 Francs

Source : Google image/fidelitysound.com

Les OAT de capitalisation

Les OAT de capitalisation sont un type d’obligation d’État qui ne versent pas les intérêts régulièrement sous forme de coupon, comme c’est le cas avec les autres types d’OAT. Dans ce cas précis, le capital plus les intérêts sont remboursés au moment de l’échéance.

En 2017, sont apparues les premières OAT Vertes. La France fut le premier pays au monde à émettre des emprunts verts. La première émission d’OAT Verte en 2017 avait comme échéance une période de 22 ans, et une rentabilité de 1,75 %. Un montant de 7 milliards d’euros fut levé lors de cette émission d’OAT Verte.

Qu’est-ce que l’OAT 10 ans ?

Les OAT 10 ans sont des titres de dette émis par l’État français avec une échéance fixe de dix ans. Elles se distinguent des OAT à 2 ans ou à 50 ans principalement par leur durée. Les OAT à 2 ans sont considérées comme des obligations à court terme, offrant généralement des taux d’intérêt plus bas, ce qui les rend moins risquées mais aussi moins rentables. À l’opposé, les OAT à 50 ans sont des investissements à long terme, avec un taux d’intérêt plus élevé pour compenser le risque accru lié à la durée prolongée.

Les OAT 10 ans représentent un équilibre entre ces deux extrêmes, offrant un compromis entre le risque et le rendement. Elles sont souvent privilégiées par les investisseurs qui cherchent une stabilité relative sans s’engager sur une période aussi longue que celle des OAT à 30 ans ou 50 ans. De plus, les OAT 10 ans sont un indicateur clé pour les marchés financiers, car elles servent de référence pour les taux d’intérêt, y compris ceux des prêts immobiliers.

En 2024, la rentabilité des OAT 10 ans est particulièrement scrutée par les investisseurs, car elle reflète la capacité de la France à gérer sa dette à une échéance raisonnable. En fonction du déroulement des émissions d’OAT 10 ans, les investisseurs prêtent plus ou moins de confiance en l’avenir économique de la France. La note de la dette de la France, attribué par les agences de notation, a un impact important sur le taux auquel les OAT 10 ans sont émis.

Comment fonctionne une Obligation Assimilable du Trésor ?

Les OAT fonctionnent comme la plupart des obligations, c’est-à-dire qu’il y a un taux d’intérêt qui est déterminé au moment de l’émission, ainsi qu’une date d’échéance. Chaque année, l’investisseur va recevoir ce que l’on appelle un coupon, et qui correspond au versement des intérêts. Le terme « coupon » vient de l’époque à laquelle les obligations étaient encore des titres papiers, il fallait découper un coupon pour se rendre à la banque et recevoir ses intérêts, comme on peut le voir ci-dessous avec l’illustration d’une obligation d’État canadienne.

Exemple d’une obligation canadienne avec les coupons dans sa version papier

Source : Gouvernement du Canada (oce.gc.ca)

De nos jours, les titres en version papier ont été remplacés par une version numérique que l’on peut acheter ou vendre sur la plateforme d’un courtier bourse.

La particularité des OAT, c’est que ce sont des obligations assimilables, ce qui signifie que chaque nouvelle émission est rattachée aux émissions précédentes de même nature en ce qui concerne le montant nominal, le taux et la durée.

Comme pour les obligations classiques, il est possible de les revendre de façon anticipée sur le marché secondaire. Attention quand même, car sur le marché secondaire le prix de revente est soumis à la mécanique des taux, typique sur le marché obligataire, sensible aux changements des taux directeurs.

Le paiement des coupons des OAT se fait en général tous les 6 mois.

Crédit immobilier et OAT français : quel rapport ?

Le secteur de l’immobilier est impacté par le marché des OAT, bien qu’il n’y ait pas un lien direct entre les taux auxquels sont émises les OAT et les taux des crédits immobiliers, mais les acteurs du secteur bancaire utilisent souvent les taux des OAT à 10 ans pour fixer les taux des crédits immobiliers.

Il existe donc une influence entre les taux déterminés pour les émissions d’OAT et les taux des crédits immobiliers à venir. La corrélation n’est vraie que dans ce sens, ainsi, les taux des crédits immobiliers n’ont aucun impact sur le taux des OAT.

Le point commun entre les taux des crédits immobilier et les OAT françaises, c’est en fait l’inflation. En effet, dans un contexte d’inflation, la hausse des taux directeurs vont amener les banques à emprunter plus cher auprès de la BCE. Elles vont donc ensuite chercher des investissements qui rapportent au moins le même taux, idéalement plus. Une émission d’OAT à un taux inférieur aux taux directeur de la BCE risquerait de ne pas trouver preneur auprès des banques. En ce qui concerne les taux des crédits immobiliers, il est logique que la banque aille appliquer un taux supérieur au taux auquel elle est en mesure d’emprunter.

Il s’agit donc d’une suite de conséquences logiques entre l’inflation, les taux de la BCE, les OAT et le taux des crédits immobiliers.

Quel impact l’OAT français a-t-il sur le budget de la France ?

Pour le financement de son budget, nous l’avons compris, l’État français a recours à des émissions d’obligations (OAT). La réussite des émissions d’OAT a un impact très important pour un pays, car plus les taux auxquels un État peut financer son budget sont élevés, plus le poids de la dette sera lourd dans les finances publiques.

Les taux, eux, sont fixés par la loi de l’offre et de la demande, en fonction des perspectives de croissance et de la situation économique du pays. Par exemple, la situation actuelle de la France, avec une forte instabilité politique largement médiatisées dans le monde entier, pourrait faire peur aux investisseurs. En conséquence, l’État pourrait échouer à financer son budget à des taux compétitifs et être contraint de proposer des taux plus élevés pour attirer des investisseurs.

En 2019, les taux des OAT 10 ans étaient négatifs (-0,4 %), une situation inédite qui était favorable et qui permettait à l’État français d’emprunter plus. Pour 100 EUR empruntés, l’État français n’avait que 99,6 EUR à rembourser, encore mieux que les prêts à taux zéro !

Il faut savoir que les emprunts d’État fonctionnent en roulement, c’est-à-dire que quand l’obligation arrive à échéance après 10 ou 15 ans, l’État emprunte à nouveau pour rembourser le capital. Finalement, l’État ne paye que les intérêts, et l’inflation érode la dette au fil des décennies. Dans un contexte de taux négatifs, un État devrait donc en profiter pour emprunter au maximum pour financer le développement économique du pays.

À l’inverse, une augmentation trop importante des taux peut être dramatique. Dans les cas les plus extrêmes, comme avec la Grèce en 2015 qui devait proposer une rentabilité de 15 % pour financer son budget, le pays risque la faillite.

Avec des taux directeurs encore relativement élevé, le taux des OAT 10 ans françaises sont autour de 3 % en 2024. Pour mesurer la conséquence d’une telle hausse, il faut savoir qu’en 2023 les intérêts liés aux emprunts en cours représentaient 51,7 milliards d’euros, c’est donc 60 % de la totalité de l’impôt sur le revenu (86,9 milliards d’euros) qui a servi à payer les intérêts de la dette. Alors qu’en 2020 et 2021, ce montant était positif pour le bilan de l’État.

Pour conclure, il faut retenir que le budget de l’État est financé avec les mêmes outils et suivant les mêmes règles que les entreprises, par le biais des obligations. Au-delà de la volonté d’un gouvernement, les finances publiques sont sensibles aux mécaniques d’offre/demande, ainsi l’aversion au risque des investisseurs et le risque réputationnel sont aussi important que la stratégie économique.

Quelle est la rentabilité des OAT français en 2024 ?

Comme évoqué précédemment, les taux des OAT suivent de très près l’inflation et les taux directeurs de la BCE. Dans le cas d’un pays stable offrant un contexte rassurant pour les investisseurs, les taux des obligations d’État devraient être fortement corrélés aux taux directeurs. Un pays dont la situation économique et sociale effraie les investisseurs pourrait voir les taux de ses obligations doubler ou tripler.

Actuellement, la rentabilité des OAT 10 ans est en forte hausse, autour de 3,02 %. Les taux des OAT 10 ans a même dépassé les taux observés en 2013.

Évolution des taux OAT 10 ans pour la France de 1995 à 2024

Source : Investing.com

Si les taux devaient être amenés à baisser dans les années à venir, les OAT actuelles devraient constituer des investissements intéressants à long terme.

Attention, les OAT ne sont pas éligibles au PEA, il faut donc prendre en compte la fiscalité du compte titres dans le calcul de la rentabilité.

Qui peut investir dans les OAT français ?

Bien que ce soient principalement les sociétés de gestion, les banques et les fonds d’investissement qui vont acheter des OAT français, il est techniquement possible pour n’importe quel investisseur d’acheter des OAT sur le marché secondaire.

Grâce à une collaboration avec Euronext et les Spécialistes en Valeurs du Trésor (SVT), l’Agence France Trésor (AFT) a développé un marché secondaire, pour permettre aux particuliers de pouvoir facilement acheter des OAT français directement depuis un compte titres d’un courtier bourse.

Le montant d’une OAT est souvent autour de 100 euros, le prix d’émission sur le marché primaire.

Quels sont les risques d’investir dans les OAT ?

Dans le cas d’un investisseur qui souhaiterait garder son OAT jusqu’à échéance, le seul risque serait le risque de faillite de l’État français. Cependant, puisque les OAT peuvent avoir une échéance à très long terme, il ne faut pas négliger le risque associé à une revente anticipée sur le marché secondaire. Dans ce deuxième scénario, le facteur de risque est l’évolution des taux futurs des OAT.

Par exemple, une OAT 10 ans française acheté 100 euros avec un taux de 1,50 % perdra de sa valeur s’il y a des émission d’OAT 10 ans à 2,5 %. À l’inverse, cette même OAT française prendra de la valeur si les prochaines OAT 10 ans sont émises au taux de 0,50 %.

C’est sans doute la raison pour laquelle les OAT 10 ans sont nettement plus populaire que les OAT 30 ou 50 ans.

Comment investir dans les OAT 10 ans ?

Investir dans les OAT 10 ans peut se faire de plusieurs manières. La façon la plus simple et la plus directe pour les investisseurs particuliers, c’est d’acheter des OAT via l’Agence France Trésor, qui propose des OAT à taux fixe avec des maturités allant de 2 à 50 ans. Les transactions peuvent être effectuées par l’intermédiaire de banques ou de plateformes de courtage en ligne.

En ce qui concerne les produits dérivés, les investisseurs peuvent opter pour des contrats à terme (FOAT) et des turbos s’ils souhaitent utiliser de l‘effet de levier ou profiter de la baisse. Certains ETF permettent aussi d’investir dans des paniers d’obligations d’États européens, dont les OAT 10 ans font partie.

Le montant minimum pour investir dans les OAT n’est pas toujours spécifié, mais il est généralement accessible aux particuliers (100 à 200 euros).

Le choix de la durée des OAT est un élément crucial de la stratégie d’investissement dans des obligations d’États. Les OAT sont disponibles dans une large gamme de maturités, de 2 à 50 ans, mais les OAT 10 ans sont particulièrement populaires en raison de leur équilibre entre rendement et sécurité.

Les OAT à 5 ans sont souvent choisies par les investisseurs qui préfèrent une approche plus prudente. Elles offrent une moindre volatilité et un risque réduit, ce qui les rend idéales pour ceux qui souhaitent préserver leur capital tout en bénéficiant d’un retour sur investissement modéré.

Les OAT 10 ans, en revanche, sont recherchées pour leur combinaison optimale de sécurité et de rendement. Elles sont suffisamment longues pour bénéficier de taux d’intérêt plus attractifs que les maturités plus courtes, tout en restant assez courtes pour limiter l’exposition au risque de fluctuation des taux d’intérêt à long terme.

Pour les investisseurs ayant un horizon de placement plus étendu et une tolérance au risque plus élevée, les OAT à 30 ans ou 50 ans peuvent être une option intéressante. Ces maturités plus longues offrent généralement des taux d’intérêt plus élevés (3,6 % en juillet 2024 pour les OAT 30 ans), ce qui peut se traduire par un rendement potentiellement plus important sur la durée. Cependant, elles sont également plus sensibles aux variations des taux d’intérêt, ce qui peut affecter la valeur de l’obligation si elle est vendue avant l’échéance.

En définitive, le choix de la maturité des OAT dépend de vos objectifs financiers personnels, de votre plan de placement, et de votre appétit pour le risque.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation