Comment se couvrir du risque de change ?

La question du risque de change est souvent mise de côté par ceux qui veulent investir en Bourse. Et pourtant, c’est un point crucial pour parvenir à performer sur les marchés boursiers étrangers, via des titres vifs depuis les meilleurs compte-titres, ou même depuis les meilleurs PEA via des ETF éligibles. Cette année en est un bon exemple, avec la chute du dollar US de -17 % face à l’euro entre janvier et septembre 2025. Durant la même période, le S&P 500 a enregistré une performance de +12,5 %, honorable certes, mais pas suffisante pour combler la perte sur les cours de change.

Découvrons dans cet article ce qu’est le risque de change, quelles sont ses conséquences pour un investisseur, comment se couvrir contre le risque de change. Nous verrons également un cas concret de couverture du risque de change avec un exemple sur l’EUR/USD, avant de revenir sur les atouts et limites de la couverture contre le risque de change avec des produits financiers comme le turbo pour l’investisseur particulier. Enfin, retrouvez toutes nos astuces pour éviter le risque de change.

Qu’est-ce que le risque de change ?

Le risque de change est le risque d’une perte de capital, ou d’une amputation des gains, associé aux fluctuations des devises. On parle souvent de risque de change pour les entreprises ayant une activité commerciale à l’international, et s’exposant par conséquent au risque que le résultat des ventes dans une devise étrangère par rapport aux coûts de productions dans la devise locale puisse générer un déficit dans le bilan de l’entreprise par exemple.

Le risque de change s’applique aussi pour les investisseurs qui achètent des actions d’entreprises étrangères et des ETF délivrant une exposition géographique diversifiée ou une exposition géographique hors zone euro. Le risque de change va dans ce cas impacter la performance des investissements réalisés à l’étranger, et même si une action affiche une hausse de +8 % en Bourse sur une année, il se pourrait que la performance finale soit moindre après déduction de l’évolution du taux de change au cours de l’année écoulée.

Combien un investisseur peut-il perdre en raison du risque de change ?

Ce qu’un investisseur français peut perdre avec le risque de change va surtout dépendre de la devise du pays dans lequel il va investir. Ainsi, plus la devise étrangère est volatile, plus le risque de change sera important. À titre d’exemple, la volatilité de l’euro face au dollar est nettement moins importante que celle de l’euro face à la livre turque.

Néanmoins, la valeur de l’euro face au dollar US a quand même chuté de 38 % entre 2008 et 2022. Il s’agit d’une volatilité suffisante pour grandement impacter (ici positivement pour l’investisseur français) la performance d’un investissement sur les marchés américains. Entre septembre 2022 et juillet 2023, c’est en revanche une baisse du dollar US de 18 % par rapport à l’euro qui a été enregistrée, et qui aurait pu cette fois-ci amputer négativement les performances d’un investissement en USD pour des investisseurs français. Idem en 2025, puisque l’USD a chuté de -17 % face à l’euro, impactant très négativement tous les investissements en dollar US (S&P500, Nasdaq, MSCI World, etc.).

Autre exemple, depuis 2023, le cours de l’euro contre le yen a augmenté de +26 %. Durant la même période, le Nikkei a enregistré une performance de +50 %, ce qui signifie que pour un investisseur européen, la performance sera de seulement +11 % (au lieu de +50 %), un gros manque à gagner.

Ces exemples sont cependant sans commune mesure avec la baisse de la valeur de la livre turque qui est passée de 6 à 35 contre 1 euro entre 2019 et 2024.

La perte sera donc toujours proportionnelle au montant de l’investissement, nous pouvons souligner plusieurs scénarios et exemples avec la variation d’un cours de change qui atteint 10 % :

- Le taux de change est défavorable (-10 %) et réduit la performance de l’actif : une hausse de +20 % devient environ +8 %.

- Le taux de change est défavorable (-10 %) et peut annuler totalement la performance : une hausse de +10 % devient environ –1 %.

- Le taux de change est défavorable (-10 %) et peut transformer un gain en perte : une hausse de +5 % devient environ –5,5 %.

- Le taux de change est favorable (+10 %) et amplifie la performance : une hausse de +20 % devient environ +32 %.

- Le taux de change est favorable (+10 %) et peut presque effacer une perte : une baisse de –10 % devient environ –1 %.

- Le taux de change est favorable (+10 %) et peut transformer une perte en gain : une baisse de –5 % devient environ +4,5 %.

Si ce constat est vrai pour les investissements en actions, il est d’autant plus vrai pour les investissements en obligations. Certaines entreprises, même françaises, émettent des obligations offrant d’excellents rendements, mais en devises étrangères (GBP, AUD, CHF, JPY, ZAR). Elles le font pour financer leurs activités à l’international, et justement éviter le risque de change. Pour bénéficier des rendements à deux chiffres qu’offrent ces obligations, il faut être prêt à assumer le risque de change ou le couvrir.

Comment se couvrir du risque de change ?

La première chose à faire avant de se couvrir contre un risque de change, c’est de tenter de l’évaluer au mieux. Si vous comptez acheter 10 actions McDonald’s, valant 300 USD chacune, le risque de change sera facile à calculer. Si votre portefeuille boursier comporte plusieurs actions américaines, il ne sera pas très compliqué d’additionner les montants en prenant en compte toutes les actions américaines de votre portefeuille.

Il faudra ensuite répéter l’opération pour les actions canadiennes, anglaises, japonaises, etc., si toutefois vous en possédez.

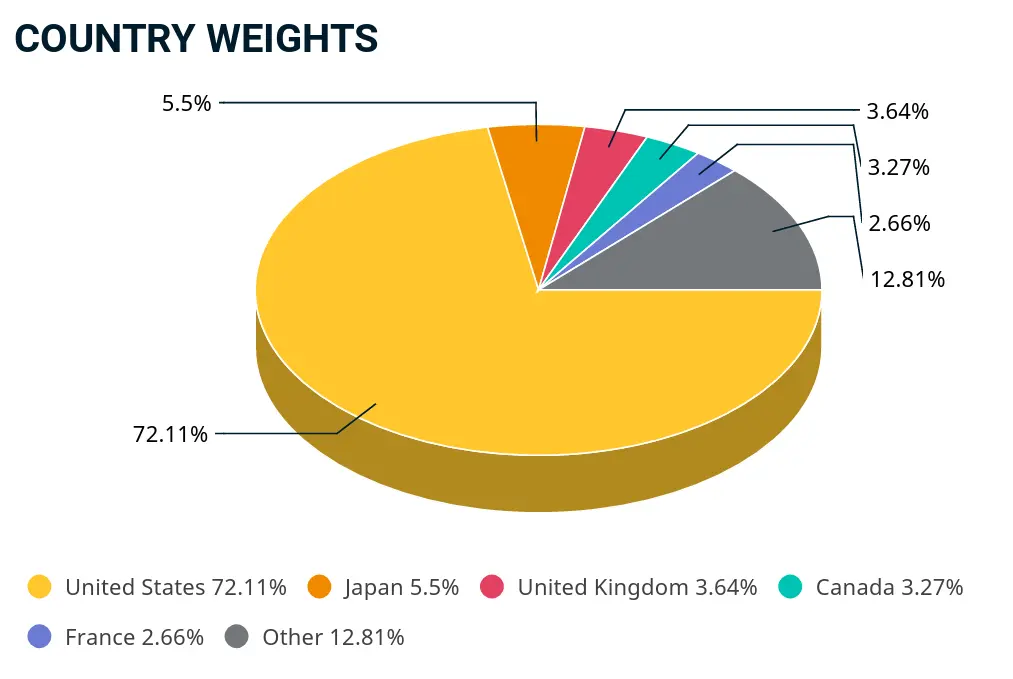

Les choses peuvent se compliquer si vous avez investi dans un ETF MSCI World par exemple. Il faudra alors regarder le détail de l’exposition de l’ETF et faire le calcul de votre exposition sur chaque devise.

Graphique exposition par pays de l’indice MSCI World

Source : MSCI

Choisir une couverture totale ou partielle

Une fois que vous aurez déterminé votre exposition au risque de change sur chaque devise, il faudra déterminer si vous souhaitez mettre en place une couverture sur l’ensemble des cours de change auxquels vous êtes exposés, il s’agira alors d’une couverture totale. Mais vous pourriez aussi réaliser une analyse sur les cours de l’EUR/USD, de l’EUR/JPY et de l’EUR/GBP, puis estimer que le risque de perte sur l’EUR/GBP n’est pas suffisant pour que la mise en place d’une couverture soit pertinente, et même conclure que le taux de change sera en votre faveur sur l’EUR/JPY. Choisissant de ne vous couvrir que sur l’EUR/USD, vous opteriez donc pour la mise en place d’une couverture partielle.

Un investisseur pourrait aussi choisir de se couvrir sur l’ensemble des devises étrangères, mais seulement pour une partie du montant total de l’exposition. Cette décision pourrait être motivée par la réduction du coût de la couverture. Nous verrons en effet plus tard que la couverture de change à un coût, et qu’il peut être pertinent de ne couvrir le risque qu’à moitié si l’on réalise d’importantes économies sur la mise en place du « hedge ».

Quoi qu’il en soit, la décision ne doit pas être prise à la légère, et devrait faire l’objet d’une analyse aussi rigoureuse que celle qu’un investisseur aurait pu réaliser pour valider sa décision d’investissement sur les actions des entreprises étrangères qu’il a choisies.

Déterminer la durée de la couverture

Comme nous le disions précédemment, la couverture du risque de change représente aussi un coût pour l’investisseur. La durée de la couverture sera un paramètre important pour évaluer son coût. Plus la durée sera longue, plus le coût sera important.

Il peut donc être pertinent dans le cadre de son analyse du risque de change d’évaluer quelle sera le meilleur timing pour mettre en place une couverture de change.

Sur la base, par exemple, d’une analyse technique basique, un investisseur pourra choisir d’attendre que les cours d’une devise sortent d’un trading range avant de mettre en place une couverture du risque de change. En effet, le risque de voir une forte volatilité des cours d’une devise évoluant dans un trading range, sera plus faible que dans un contexte de marché en tendance.

En conclusion, il faudra autant que possible déterminer les moments pendant lesquels le risque de change est le plus important afin de focaliser ses efforts de couverture pendant ces moments-là.

Cas pratique d’une couverture du risque de change euro dollar

Voici un cas pratique d’une couverture du risque de change avec un turbo pour un investisseur français achetant des actions US.

Imaginons que vous ayez acheté 20 actions Nvidia pour un montant total de 3 600 USD (soit 3 060 euros, au taux de 1,175 EUR/USD). Si le taux de l’EUR/USD venait à monter à 1,45, alors votre investissement de 3 600 dollars US ne vaudrait plus que 2 480 euros, soit une perte de 19 %. Dans le cadre de cet exemple, nous allons estimer que l’hypothèse la plus probable, l’euro étant plutôt bas par rapport au cours des dernières années, est une hausse des cours de l’euro dollar.

Il faudrait donc couvrir la position avec un turbo pour éviter que 580 euros ou plus ne partent en fumée. Prenons par exemple un turbo dont la valeur sous-jacente est 100 euros et qu’il coûte 10 euros (levier 10x).

Pour couvrir 3 060 euros, il faudra acheter 31 turbos de ce type pour un coût total de 310 euros. L’opération de couverture sera rentable dans ce cas puisque nous n’aurions payé que 310 euros pour couvrir un risque de 580 euros.

Néanmoins, si le risque estimé n’était qu’une hausse de l’EUR/USD à 1,25 (et donc un risque de perte de 180 euros), alors la mise en place de la couverture de risque ne serait pas pertinente.

Il est aussi possible dans cet exemple de ne couvrir que partiellement le risque de change en se basant seulement sur un « hedge » d’un montant de 50 % de l’investissement total. Alors, la couverture ne coûterait dans ce cas que 155 euros. Il sera toujours possible d’augmenter le montant de la couverture si le risque de change croît.

Quels sont les avantages et inconvénients de la couverture du risque de change ?

La maîtrise de la couverture du risque de change est un métier à part entière dans les banques et les fonds d’investissement, il y a donc des avantages et des inconvénients à vouloir mettre en place ce genre de stratégie quand on est un investisseur particulier.

Quels sont les avantages de la couverture du risque de change avec un turbo ?

L’avantage, c’est d’optimiser sa performance et éviter des pertes qui sont indépendantes de nos bonnes décisions d’investissement sur les actions en Bourse. En utilisant des turbos, on bénéficie aussi de l’effet de levier possible grâce à ces produits de Bourse, ce qui permet d’avoir besoin d’immobiliser moins de capitaux pour couvrir un risque plus important.

À l’instar d’autres produits à levier, la couverture avec des turbos n’expose l’investisseur qu’à une perte limitée au montant de la prime, là où d’autres produits à levier pourraient exposer un investisseur à des pertes bien plus importantes.

Puisqu’il est possible de calculer le montant du risque de change et de savoir à l’avance le coût d’un turbo, il sera relativement facile de mesurer le bénéfice de la mise en place d’une stratégie de couverture avec des turbos.

Quels sont les inconvénients de la couverture du risque de change avec un turbo ?

L’inconvénient principal de la mise en place d’une stratégie de couverture de change avec des turbos, c’est le coût lié à l’achat des turbos, nécessaire pour exécuter la stratégie de « hedge ». Il faudra s’assurer que le coût de mise en place de la stratégie de couverture ne dépasse pas le montant du risque maximum que l’on cherche à neutraliser.

Deuxième inconvénient, c’est que s’il s’agit d’un risque de change, il est aussi possible que le scénario contre lequel on cherche à se protéger ne se réalise pas comme nous l’avions anticipé. C’est alors la stratégie de couverture qui viendrait amputer la performance ou générer une perte.

Comment éviter le risque de change sans se couvrir ?

La couverture du risque de change est complexe. Elle nécessite des outils spécifiques et peut rapidement devenir coûteuse à gérer pour un investisseur particulier. C’est pourquoi il peut être judicieux d’explorer les solutions pour éviter le risque de change sans avoir à se couvrir soi-même. Voici quelques solutions, facilement accessibles avec les meilleurs courtiers Bourse, que nous détaillons ci-dessous.

Les ETF Hedged

Pour les investisseurs européens, les ETF dits « EUR hedged » représentent sans doute la solution la plus simple pour éviter le risque de change, la plus facile à gérer et la moins coûteuse pour s’exposer aux marchés américains ou internationaux sans subir le risque de change.

En intégrant automatiquement une couverture sur l’euro, ces ETF hedges permettent de se concentrer sur la performance des actifs sous-jacents sans avoir à gérer soi-même des instruments complexes de couverture et sans dépendre des fluctuations des devises.

Les fonds currency overlay

Les investisseurs peuvent aussi opter pour des fonds traditionnels de type OPCVM qui intègrent un mécanisme de « currency overlay ». Concrètement, ces fonds proposent souvent plusieurs classes de parts : une version non couverte et une version dite hedged, par exemple en euro. Le gérant utilise alors des instruments financiers comme des contrats à terme ou des swaps pour ajuster automatiquement la couverture entre la devise de l’actif et celle de l’investisseur.

Cette solution, intégrée au fonds lui-même, permet d’éviter de gérer le risque de change tout en restant dans un cadre réglementé et transparent, avec des frais généralement légèrement supérieurs à ceux d’un fonds classique, mais assez compétitifs au regard du service rendu.

Les produits structurés avec couverture de change intégrée

Il existe également des produits structurés qui intègrent directement une couverture du risque de change. Ces instruments, souvent émis par des banques, permettent de s’exposer à la performance d’un indice ou d’un panier d’actions étrangères tout en neutralisant l’effet des fluctuations de devise. Concrètement, l’émetteur met en place la couverture au sein même du produit structuré, de sorte que l’investisseur perçoive des rendements en euros, indépendamment des variations de change.

Ces produits structurés offrent aussi fréquemment des garanties partielles ou totales du capital investi, et parfois même un rendement minimum garanti, ce qui peut séduire les épargnants en quête de sécurité. En revanche, les produits structurés présentent des frais souvent plus élevés que ceux des ETF ou des fonds classiques et exposent à un risque de contrepartie, lié à la solidité financière de l’émetteur.

Les actions US listées en euro sur des bourses européennes

Attention au cas des actions américaines cotées en euros sur Euronext ou Xetra : si votre compte titres est en EUR, acheter la ligne libellée en euros vous évite certes une conversion et donc des frais de change immédiats, mais cela ne supprime pas le risque de change. En effet, le prix en euros réplique en permanence le prix USD multiplié par le taux EUR/USD, et il n’y a aucune couverture intégrée : votre performance reste donc sensible aux mouvements de devise.

Par exemple : fin septembre 2025, Tesla est environ à +10 % YTD en USD (ligne TSLA), tandis que sa ligne en euros sur Xetra (TL0) affiche près de –9,6 % YTD, l’écart venant des variations de change sur la période. Autrement dit, les actions US cotées en euros réduisent les frais de change, mais pas l’exposition et le risque de change.

La technique de la couverture naturelle

Certains investisseurs cherchent à limiter leur exposition au risque de change en privilégiant des entreprises dont l’activité est très internationale, avec des revenus libellés en euros et dans d’autres devises. Cette approche, appelée « couverture naturelle », repose sur l’idée que la diversification géographique des revenus de l’entreprise compense en partie l’effet des variations monétaires. En pratique, cette stratégie est difficile à mettre en œuvre et surtout complexe à mesurer : il est rare qu’une société publie des données permettant d’évaluer précisément son exposition aux différentes devises. Ce n’est donc pas la méthode la plus fiable pour se protéger du risque de change. Elle a toutefois l’avantage d’être la moins coûteuse, puisqu’elle consiste simplement à adapter le choix de ses actions en fonction du profil international de leurs revenus.

Source des images : Freepik

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation