Les baisses des taux d’intérêt directeur des banques centrales, qu’elles soient initiées par la BCE en Europe ou par la FED aux USA, est un facteur permettant de stimuler l’économie et qui offre généralement de belles opportunités en Bourse.

Cependant, pour que la baisse des taux soit véritablement bénéfique pour les investisseurs en Bourse, cette dernière doit être suffisamment importante. Dans cet article, nous allons vous expliquer à partir de quel niveau de baisse de taux l’impact sera positif pour les actions en Bourse. Retrouvez aussi notre sélection de 4 actions qui pourraient tirer profit de la baisse des taux et les analyses fondamentale et technique de ces titres.

Pourquoi la Bourse va profiter de la baisse des taux ?

En général, quand les taux d’intérêt baissent, la bourse tend à en bénéficier pour plusieurs raisons que nous allons vous rappeler ici, et c’est ce que nous pourrions définir comme la mécanique des taux. Les banques centrales, comme la Réserve fédérale (FED) aux États-Unis ou la BCE en Europe, ajustent leurs taux d’intérêt directeur pour stabiliser l’économie, soit réduire l’inflation (hausse des taux), soit relancer l’économie (baisse des taux).

Lorsque les taux d’intérêt diminuent, cela signifie qu’emprunter de l’argent coûte moins cher. Les entreprises peuvent alors investir davantage dans leur croissance, ce qui peut stimuler leurs bénéfices et, en fin de compte, leurs cours boursiers. De plus, avec une baisse des taux, les investisseurs cherchent des rendements plus élevés que ceux offerts par des placements à faible risque comme les obligations ou des placements sans risque comme les livrets épargne. Si les taux d’intérêt des obligations et des livrets épargnes sont bas (par exemple, autour de 1 ou 2 %), ils deviennent moins attractifs, incitant les investisseurs à placer leur argent dans des actions en Bourse qui offrent des rendements potentiellement plus élevés.

Cependant, il est important de noter que ce n’est pas uniquement la baisse des taux qui compte. Pour que les investisseurs soient véritablement motivés à déplacer leurs fonds vers les marchés boursiers, les taux d’intérêt doivent atteindre un niveau suffisamment bas pour que les actions en Bourse deviennent clairement plus attrayantes que les produits de dette ou les placements de taux sans risque. Actuellement, avec des taux d’environ 5 % fixés par la FED, il pourrait ne pas y avoir une motivation suffisante pour que les investisseurs sortent de leurs placements sans risque, mais cette dynamique change à mesure que les taux se rapprochent de niveaux plus bas.

En Europe, la situation est déjà différente car le taux directeur de 3,65 % tend à se rapprocher d’un niveau où la psychologie des investisseurs pourrait basculer. Selon nous, il faudrait attendre que les taux passent sous les 3 % pour que la motivation de passer ses liquidités d’un compte épargne sans risque à un placement boursier soit suffisante.

Découvrez désormais notre sélection de 4 valeurs en Bourse qui pourraient profiter de la baisse des taux.

Action Vonovia SE

Vonovia SE est une entreprise dans le secteur de l’immobilier résidentiel, basée en Allemagne. Fondée en 2001 sous le nom de Deutsche Annington, elle a été renommée Vonovia en 2015. La société Vonovia est spécialisée dans la détention et la gestion d’actifs immobiliers résidentiels, avec un portefeuille de plus de 617 000 unités à la fin de 2023, évalué à environ 83,9 milliards d’euros.

Vonovia exerce ses activités dans plusieurs domaines, notamment la location résidentielle, les activités immobilières à valeur ajoutée, les ventes récurrentes, ainsi que le développement et l’entretien des propriétés. Elle est cotée à la bourse de Francfort et fait partie de l’indice DAX, ce qui en fait l’une des plus grandes entreprises immobilières en Europe.

L’entreprise Vonovia a connu une croissance significative grâce à plusieurs acquisitions majeures, telles que Gagfah en 2014, Conwert en 2016, et Buwog en 2017. En 2021, Vonovia a également tenté de fusionner avec Deutsche Wohnen, une autre grande entreprise immobilière allemande.

Le secteur de l’immobilier, en particulier l’immobilier résidentiel, devrait bénéficier de manière significative de la baisse des taux d’intérêt, d’autant plus en Europe où l’on observe que la BCE baisse les taux de façon plus importante que les autres banques centrales comme la FED ou la BoE.

La réduction des taux d’intérêt de la BCE rend les emprunts hypothécaires plus abordables pour les acheteurs potentiels, stimulant ainsi la demande pour les logements résidentiels. C’est dans ce contexte que nous avons choisi de sélectionner l’action Vonovia. Avec des coûts de financement réduits, Vonovia devrait être bien positionnée pour tirer parti de l’augmentation de la demande et de l’expansion de son portefeuille immobilier, ce qui devrait se traduire par une performance financière solide et durable.

Analyse technique de l’Action Vonovia fin 2024

Source : ProRealTime web

D’un point de vue technique, l’action Vonovia a connu une forte tendance haussière en 2024, mais n’est pas parvenue à franchir son niveau de résistance majeur à 33,50 euros.

Actuellement, les cours de Bourse Vonovia s’échangent autour de 31,80 euros, très proche d’un niveau de support majeur. En cas de cassure de ce support, on pourrait anticiper une baisse jusqu’à 28 euros. Dans une telle configuration technique, il pourrait donc être intéressant d’acheter l’action Vonovia sur les niveaux de support, et de prendre ses bénéfices sur les niveaux de résistance.

Action Volkswagen

Le marché de l’automobile en 2024 traverse une période difficile, principalement en raison de l’augmentation du coût d’achat des voitures liés à l’hybridation et aux technologies des véhicules électriques, ce qui fait plonger les ventes, alors même que les constructeurs font des investissements massifs pour la transformation de leur industrie.

Une baisse des taux d’intérêt pourrait offrir un répit bienvenu à ce secteur automobile en difficulté. En effet, avec la hausse des prix des véhicules, de plus en plus de consommateurs se tournent vers des options de leasing ou de location longue durée. Dans ce contexte, des taux d’intérêt plus bas rendraient ces options de financement plus abordables, stimulant ainsi les ventes.

Par conséquent, une réduction des taux pourrait également dynamiser le marché des véhicules électriques, où Volkswagen se positionne déjà comme un leader européen. En rendant les véhicules électriques plus accessibles financièrement, une baisse des taux d’intérêt pourrait accélérer leur adoption, contribuant ainsi à une transition plus rapide vers des transports durables. Cela permettrait donc un retour sur investissement plus rapide des montants importants investis dans l’innovation et la transformation de la production pour les voitures électriques.

En dépit de la performance boursière négative de Volkswagen en 2024 (-18 %), avec un chiffre d’affaires de 156 milliards d’euros au premier semestre, en légère baisse par rapport à l’année précédente, et un résultat opérationnel de 10 milliards d’euros, en baisse de 11 %, nous avons choisi l’action Volkswagen dans notre sélection pour les raisons évoquées ci-dessus.

De plus, la marge opérationnelle de Volkswagen s’est maintenue à 6,3 %, malgré des défis importants tels que des coûts fixes élevés et des provisions imprévues. Nous estimons que la position de leader de Volkswagen sur le marché des véhicules électriques et ses investissements massifs dans l’innovation et la transformation de la production offrent un potentiel de croissance à long terme.

Analyse technique de l’Action Volkswagen fin 2024

Source : ProRealTime web

L’action Volkswagen évolue clairement dans un canal baissier d’un point de vue technique, comme nous pouvons le voir ci-dessus. Tant que ce canal baissier n’est pas franchi, il est crucial de rester prudent concernant les achats. Cependant, il est intéressant de constater que le cours de Bourse Volkswagen n’est pas parvenu à passer sous le niveau de support à 94 €, ce qui laisse espérer un potentiel retournement haussier. Pour confirmer cette tendance, il faudra attendre que le cours de l’action Volkswagen dépasse les 106 €, un niveau de résistance clé. Si ce seuil est franchi, une hausse pourrait se profiler jusqu’à 126 ou 127 €. Dans ce contexte, il est essentiel de surveiller attentivement les niveaux de support et de résistance, de se positionner idéalement sur les supports, et d’attendre les cassures de résistance pour profiter des accélérations de marché.

Action BioNtech

Le secteur des biotechnologies, comme tous les secteurs innovants nécessitant des investissements importants en recherche et développement, devrait bénéficier de la baisse des taux d’intérêt. En effet, comme nous l’avions expliqué précédemment, des taux d’intérêt plus bas permettent aux entreprises de se financer à moindre coût, facilitant ainsi l’accès aux capitaux nécessaires pour soutenir leurs projets de recherche et leurs innovations. Dans ce contexte, nous avons choisi de nous concentrer sur le secteur des biotechnologies, qui devrait largement profiter de cette baisse des taux d’intérêt, surtout en Europe.

Plus particulièrement, nous avons sélectionné l’action BioNTech. En 2024, BioNTech a continué de montrer des résultats prometteurs malgré un contexte économique difficile. Pour le deuxième trimestre de 2024, BioNTech a annoncé des revenus de 128,7 millions d’euros, bien que la société ait enregistré une perte nette de 807,8 millions d’euros. La société BioNTech a investi massivement dans la recherche et le développement, avec environ 90 % de ses dépenses totales de R&D consacrées à des activités non liées au Covid-19, principalement en oncologie et en mRNA. BioNTech a également terminé le deuxième trimestre de 2024 avec 18,5 milliards d’euros en liquidités. Ces chiffres montrent la capacité de BioNTech à continuer d’innover et à se développer, ce qui devrait être encore plus vrai dans un environnement de taux d’intérêt favorable.

Analyse technique de l’Action BioNtech fin 2024

Source : ProRealTime web

L’année 2024 a été plutôt mitigée pour l’action BioNTech. Cependant, depuis le mois de septembre 2024, les cours de Bourse BioNTech ont connu une forte accélération à la hausse avec une performance de +51,38 % du 3 au 17 septembre 2024.

Bien que nous soyons encore loin des plus hauts historiques, au-delà des 450 $ atteints en 2021 pendant la crise du Covid, l′action BioNTech s′échange actuellement à 121 $, proche d’un niveau de résistance à 125 $.

Si les prix de l’action BioNTech parviennent à se maintenir à la hausse et à poursuivre leur progression, on pourrait anticiper une montée jusqu′au prochain niveau de résistance à 185 $. Toutefois, il faut rester prudent car une prise de bénéfice pourrait survenir à la suite de la forte hausse de septembre 2024 de +50 %, ce qui pourrait entraîner un repli de l’action BioNTech vers les 110 $ avant de pouvoir se repositionner à l’achat.

Action Zoom Video Communications

La dernière action de notre sélection qui devrait bénéficier de la baisse des taux d’intérêt est Zoom Video Communications. En tant qu’entreprise technologique, Zoom est bien positionnée pour tirer parti de la réduction des coûts d’emprunt, ce qui peut stimuler les investissements en recherche et développement ainsi que l’expansion de ses infrastructures.

Actuellement, l’action Zoom se négocie à environ 68 USD, avec une capitalisation boursière de 20,98 milliards USD. La société Zoom a récemment enregistré un revenu trimestriel de 1,16 milliard USD, en hausse de 2,09 % par rapport à l’année précédente. De plus, son bénéfice net a augmenté de 20,36 %, atteignant 219,02 millions USD. Avec un ratio cours/bénéfice de 24,38, Zoom montre une rentabilité solide, ce qui pourrait attirer davantage d’investisseurs à mesure que les taux d’intérêt baissent.

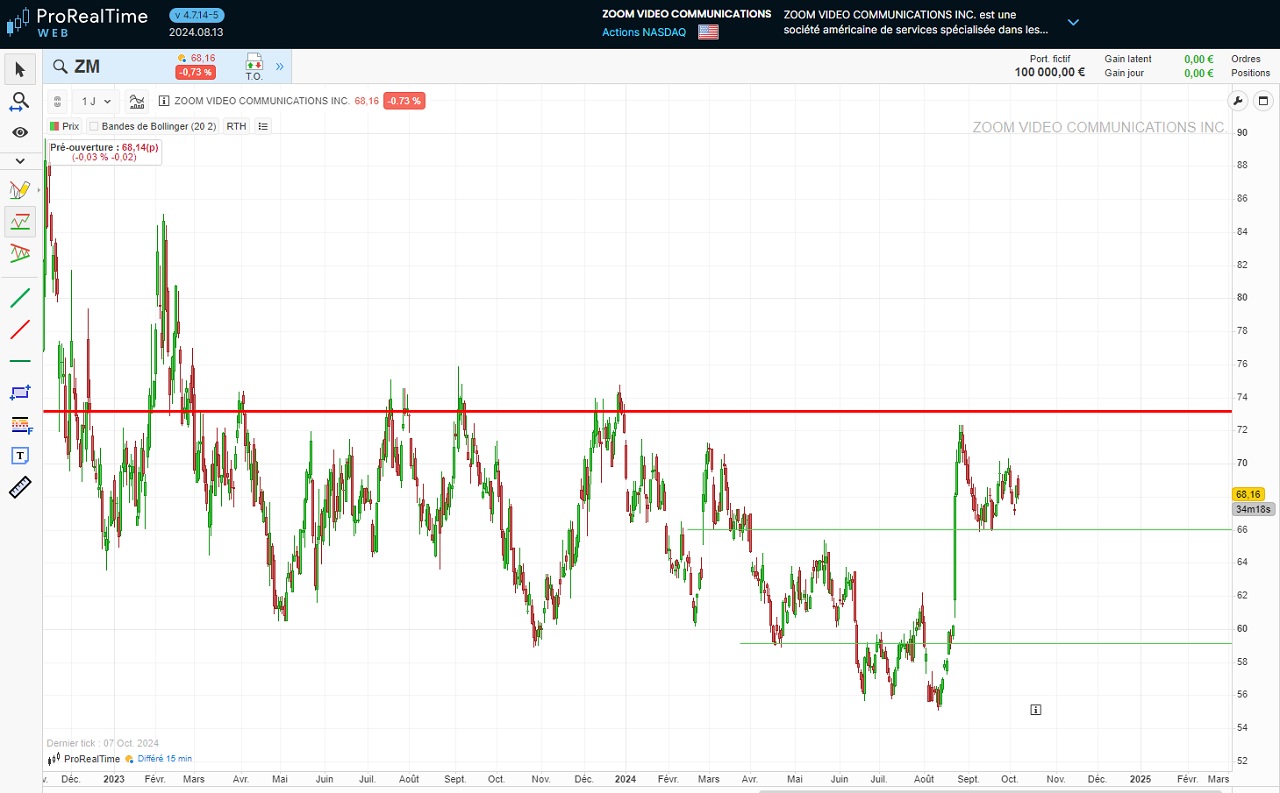

Analyse technique de l’Action Zoom fin 2024

Source : ProRealTime web

L’année 2024 a été plutôt mitigée, voire baissière, pour l’action Zoom Video Communications. Cependant, depuis le mois d’août 2024, les cours de Bourse Zoom se sont fortement repris, coïncidant avec la première annonce de baisse des taux d’intérêt par la FED. Malgré cette reprise, l’action Zoom n’a pas réussi à franchir son niveau de résistance majeur à 73 USD. Actuellement, il est crucial de rester vigilant, car les cours de l’action Zoom semblent se diriger vers le support à 66 USD, qui pourrait constituer un niveau d’achat intéressant à condition qu’il ne casse pas. Si ce support venait à céder, nous pourrions anticiper une baisse jusqu’à 60 USD, voire 59 USD. En revanche, si le niveau de support à 66 USD tient, nous pourrions envisager un retour vers les 73 USD. Si cette résistance venait à être franchie, l’action Zoom pourrait potentiellement atteindre des niveaux plus élevés, autour de 88 USD, voire 90 USD.

Source des images : Freepik

Les informations de Cafedelabourse.com et de ses publications sont données à titre pédagogique. Elles ne constituent en aucun cas des recommandations d’investissement. Le lecteur se doit d’étudier les risques avant d’effectuer toute transaction. Il est seul responsable de ses décisions d’investissement.

Les performances passées ne présument pas des performances futures. L’investissement en action présente un risque de perte en capital.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation