Tout comme un investisseur en immobilier s’intéresse à sa rentabilité locative, l’investisseur en Bourse devrait s’intéresser aux rentabilités bénéficiaires de ses sociétés en portefeuille.

Cette approche plutôt « délaissée » au cours des dernières années du fait d’indices mondiaux catalysés par les sociétés de type growth (de croissance), la chute du Nasdaq depuis le début de l’année a montré que les sociétés ayant de bonnes rentabilités bénéficiaires peuvent mieux résister en Bourse.

En effet, les GAFAM et les sociétés technologiques ayant des modèles axés sur la croissance ont majoritairement de faibles rentabilités bénéficiaires (ou PER élevés). Ils ont ainsi généralement souffert de corrections plus marquées durant la chute des marchés que celles ayant des rentabilités bénéficiaires raisonnables (plutôt orientées vers les secteurs industriels, sociétés commerciales, REIT, pour ne citer que quelques exemples). En toute logique, la croissance se paye en Bourse. Mais peut-être pas à n’importe quel prix !

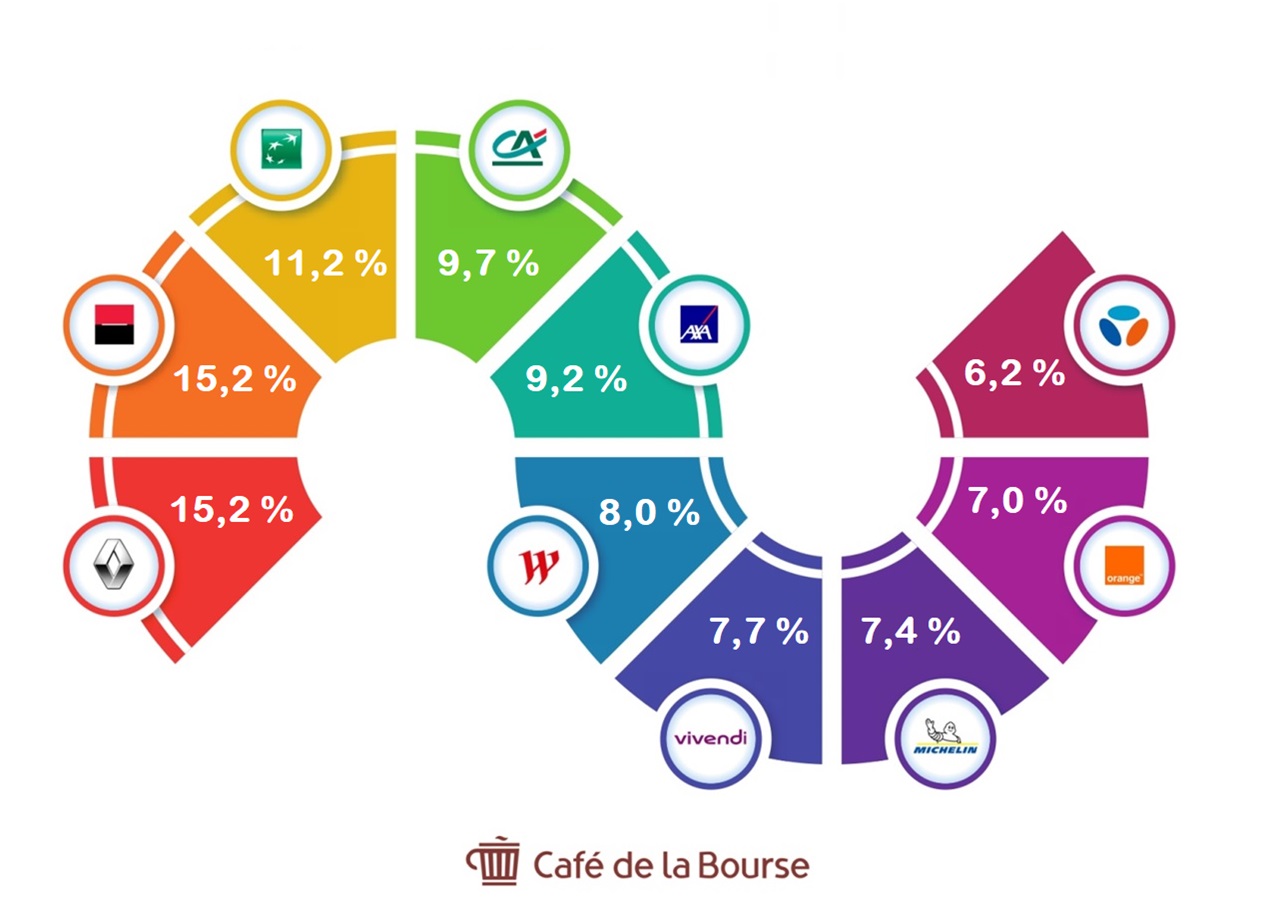

Découvrez le classement des 10 sociétés du CAC 40 aux plus fortes rentabilités bénéficiaires sur 10 ans.

Pourquoi étudier la rentabilité d’une société avant d’investir ?

La capacité d’une société à réaliser des profits est un facteur fondamental clé car synonyme d’efficience économique. Analyser le prix d’une action ou la capitalisation boursière d’une société par rapport à ses profits est déterminé soit en pourcentage, soit par la notion de PER (Price Earnings Ratio). Ce ratio exprimé en années mesure le nombre d’années nécessaires pour atteindre le prix de l’action.

La rentabilité bénéficiaire se calcule comme suit : Résultat net (bénéfice ou perte) / capitalisation boursière.

Le PER se calcule comme suit : Cours de l’action / BPA (Bénéfice Par Action)

Ainsi, une société ayant réalisé 1 million d’€ de bénéfice et ayant une capitalisation boursière de 10 millions d’€ présente une rentabilité bénéficiaire de 10 %.

De la même manière, un PER de 10 signifie qu’au niveau actuel de BPA (et en admettant qu’il reste stable), il faudra 10 ans de BPA pour atteindre le prix de l’action.

Comment Café de la Bourse a réalisé le TOP 10 des sociétés du CAC 40 aux plus forts rendements bénéficiaires ?

Dans le cadre de la réalisation de notre top 10, nous nous sommes cantonnés aux grandes sociétés françaises qui composent le CAC 40.

Nous avons cumulé les résultats nets (Bénéfices ou pertes, part du groupe) des sociétés sur la période allant de 2012 à 2021, soit une période cumulée de 10 années.

Ce classement révèle donc la rentabilité bénéficiaire à long terme rapportée à la capitalisation boursière actuelle sur la période étudiée, à ne pas confondre avec deux autres notions :

- la marge bénéficiaire sur chiffre d’affaires, exprimée en montant ou en pourcentage, déterminée par le rapport entre le bénéfice et le chiffre d’affaires ;

- le rendement de l’actionnaire, correspondant aux dividendes (coupons) qu’il perçoit par rapport à la valorisation actuelle des actions qu’il détient, exprimé en pourcentage.

En résumé, nous avons appliqué la formule suivante pour créer notre classement des 10 sociétés du CAC 40 ayant réalisé les plus fortes rentabilités bénéficiaires sur 10 ans à leurs prix actuels :

Résultats nets cumulés 10 ans (2012-2021) / capitalisation boursière

Classement des 10 sociétés du CAC 40 aux meilleures rentabilités bénéficiaires moyennes sur 10 ans

Renault

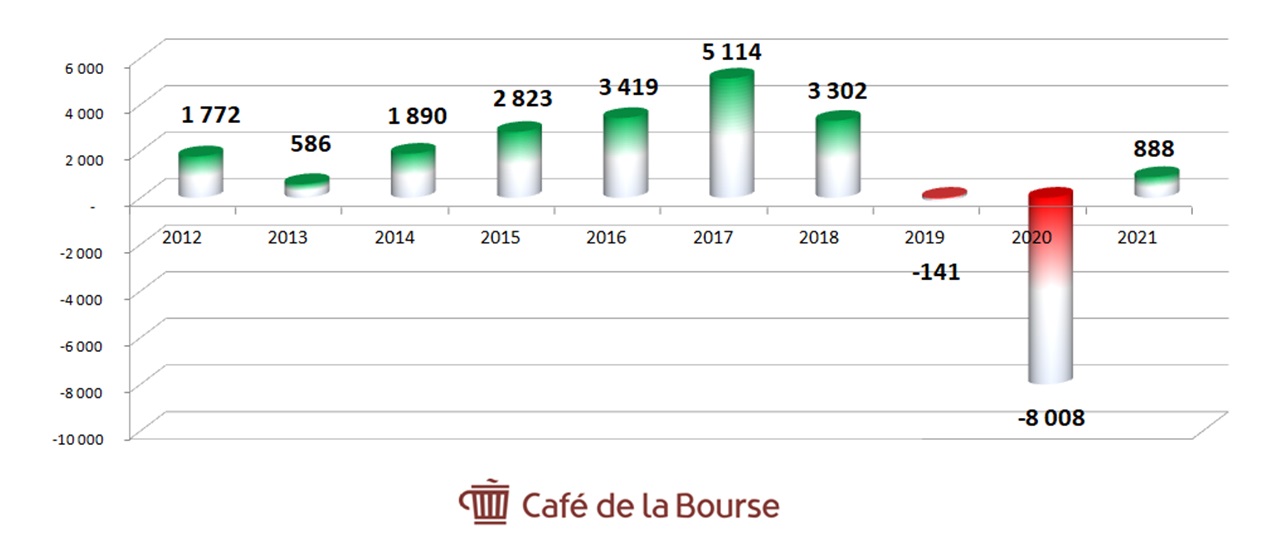

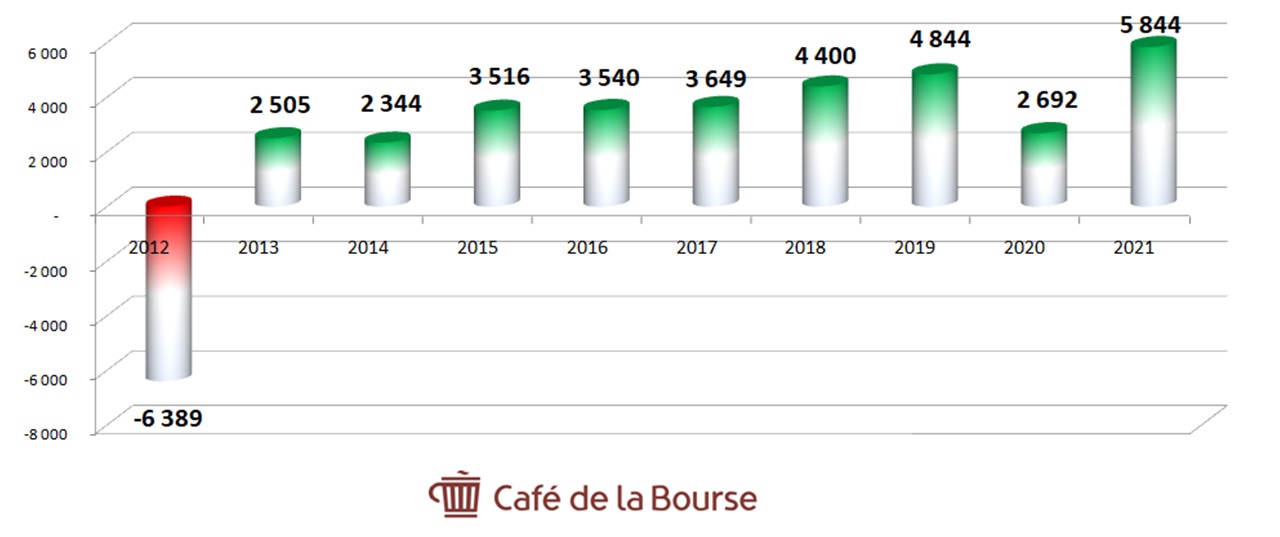

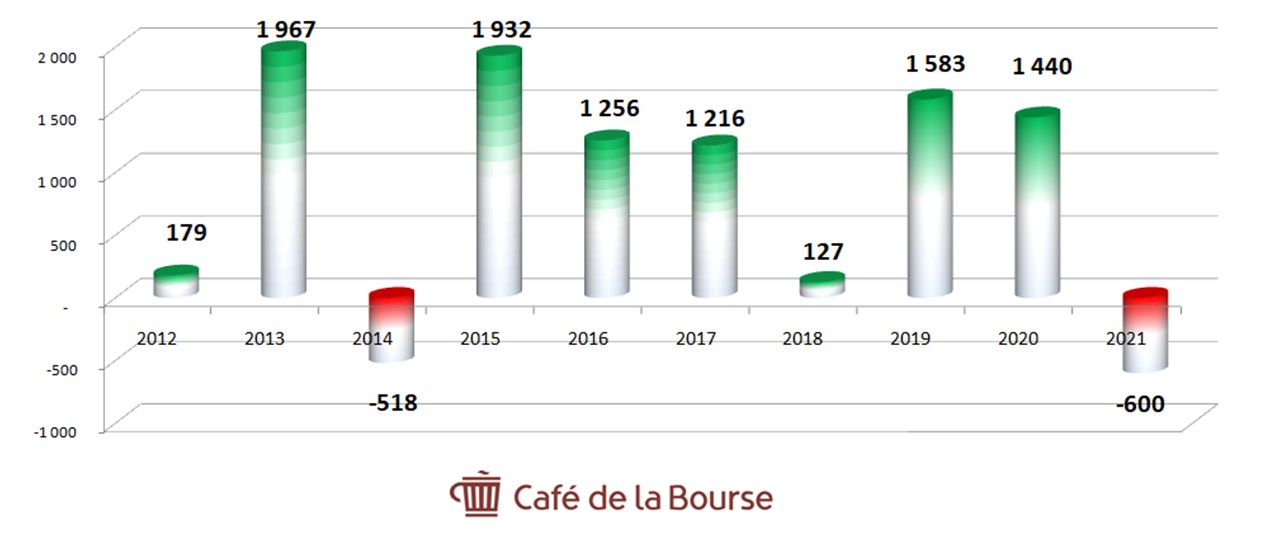

Résultats nets (2012-2021) du groupe Renault

Prix de l’action au 28 juin 2022 : 25,87 €

Capitalisation boursière au 28 juin 2022 : 7 649 millions d’€

Résultats nets cumulés 10 ans : 11 645 millions d’€

Résultat net moyen annuel sur 10 ans : 1 165 millions d’€

Rentabilité bénéficiaire annuelle moyenne (10 ans) : 15,23 %

Le groupe Renault sort d’une période difficile (2019-2020), l’année 2020 particulièrement, durant laquelle le groupe a subi de lourdes dépréciations comptables, accusant une perte de 8 milliards d’€.

Sa capitalisation boursière est actuellement « au tapis » alors que l’action Renault valait encore 100 € en avril 2018. Cependant, le groupe a amorcé son retour à la profitabilité en 2021 et ses résultats du 1er semestre 2022 seront intéressants à analyser. Si Renault présente un bénéfice en 2022, l’action Renault pourrait se revaloriser en Bourse.

Société Générale

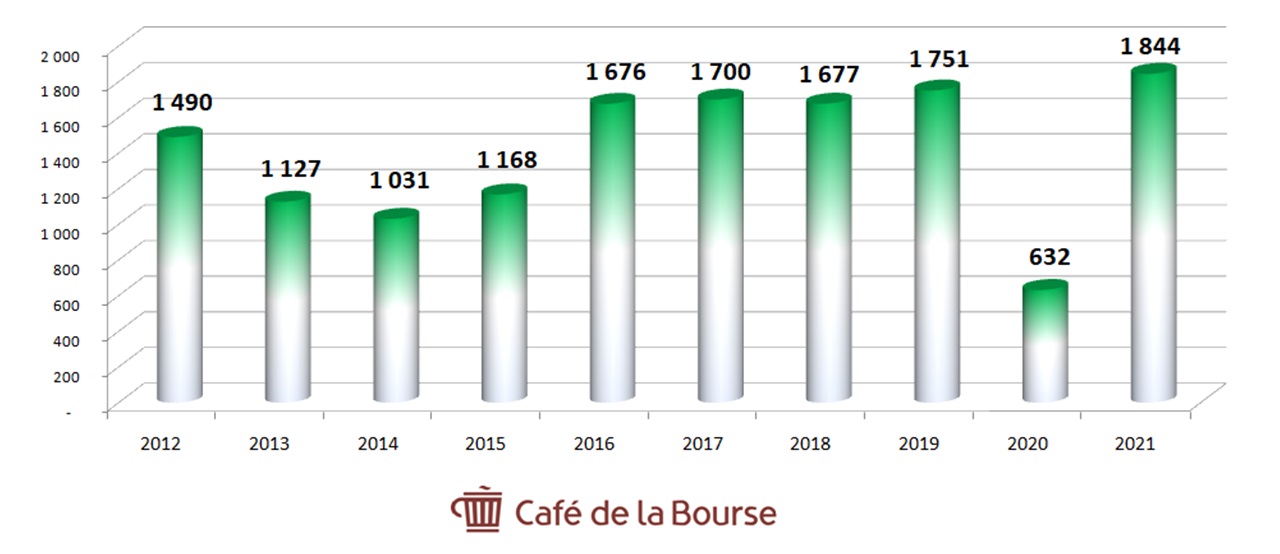

Résultats nets (2012-2021) du groupe Société Générale

Prix de l’action au 28 juin 2022 : 22,83 €

Capitalisation boursière au 28 juin 2022 : 19 112 millions d’€

Résultats nets cumulés 10 ans : 29 077 millions d’€

Résultat net moyen annuel sur 10 ans : 2 908 millions d’€

Rentabilité bénéficiaire annuelle moyenne (10 ans) : 15,22 %

La capitalisation boursière actuelle de Société Générale vaut actuellement en Bourse moins de 7 fois son profit annuel moyen lissé sur 10 ans. Malgré une année 2020 plus restreinte du fait de lourdes charges comptables au titre de provisions relatives au coût du risque, la situation bénéficiaire s’est rétablie en 2021.

BNP Paribas

Résultats nets (2012-2021) du groupe BNP Paribas

Prix de l’action au 28 juin 2022 : 47,91 €

Capitalisation boursière au 28 juin 2022 : 59 137 millions d’€

Résultats nets cumulés 10 ans : 65 962 millions d’€

Résultat net moyen annuel sur 10 ans : 6 596 millions d’€

Rentabilité bénéficiaire annuelle moyenne (10 ans) : 11,15 %

À moins de 9 fois son profit moyen lissé sur 10 ans, la valorisation en Bourse de l’action BNP Paribas apparaît comme attractive, d’autant plus que la crise du Covid-19 ne semble pas avoir affecté la profitabilité de la banque.

Crédit Agricole

Résultats nets (2012-2021) du groupe Crédit Agricole

Prix de l’action au 28 juin 2022 : 9,14 €

Capitalisation boursière au 28 juin 2022 : 27 666 millions d’€

Résultats nets cumulés 10 ans : 26 945 millions d’€

Résultat net moyen annuel sur 10 ans : 2 695 millions d’€

Rentabilité bénéficiaire annuelle moyenne (10 ans) : 9,74 %

Systématiquement bénéficiaire depuis 9 ans, l’opportunité d’entrer à 10 fois les bénéfices moyens sur l’action Crédit Agricole peut être considérée par l’investisseur long terme prêt à prendre du risque.

Axa

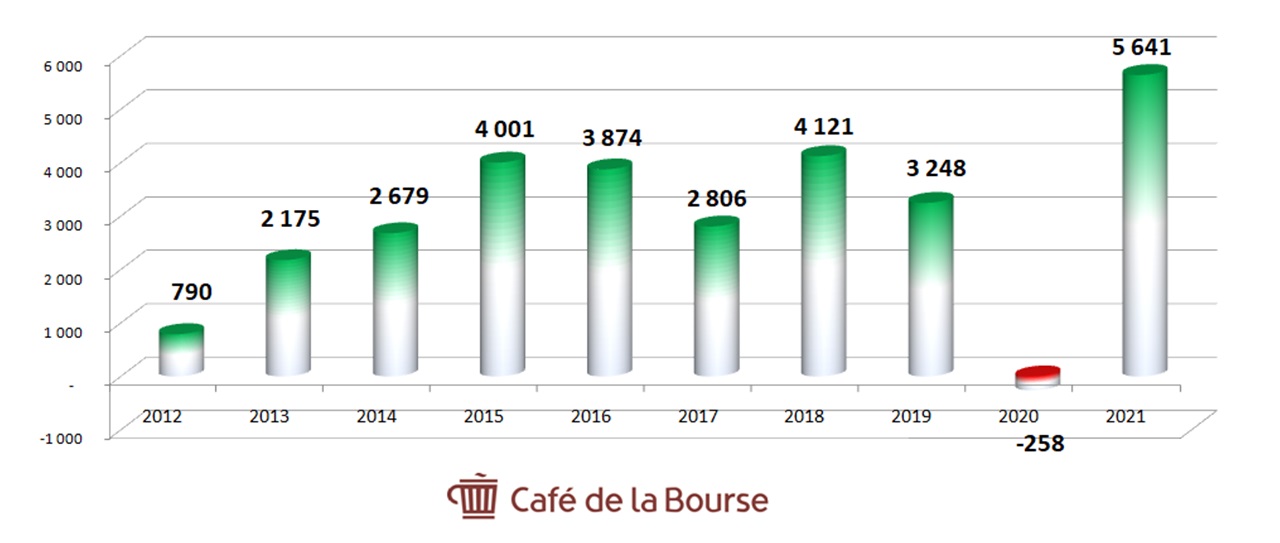

Résultats nets (2012-2021) du groupe Axa

Prix de l’action au 28 juin 2022 : 22,33 €

Capitalisation boursière au 28 juin 2022 : 52 076 millions d’€

Résultats nets cumulés 10 ans : 47 673 millions d’€

Résultat net moyen annuel sur 10 ans : 4 767 millions d’€

Rentabilité bénéficiaire annuelle moyenne (10 ans) : 9,15 %

Après une tendance assez hétérogène des profits entre 2018 et 2020, l’année 2021 fut record en termes de profits. L’action Axa reste attractive avec une rentabilité bénéficiaire de 9,15 %.

Unibail-Rodamco-Westfield

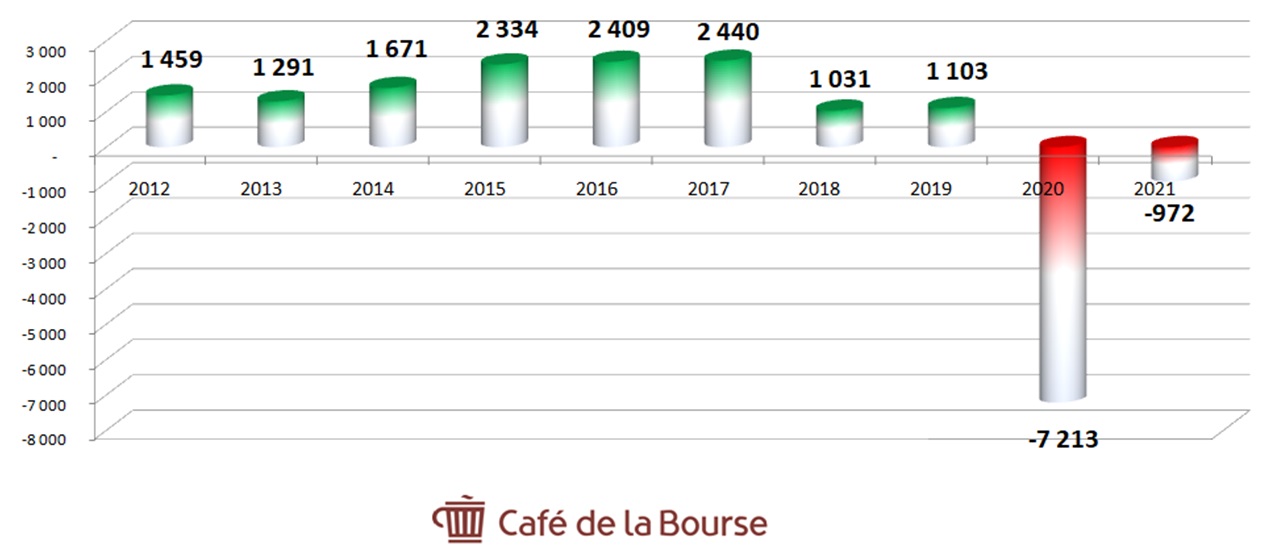

Résultats nets (2012-2021) du groupe Unibail-Rodamco-Westfield

Prix de l’action au 28 juin 2022 : 53,11 €

Capitalisation boursière au 28 juin 2022 : 6 967 millions d’€

Résultats nets cumulés 10 ans : 5 553 millions d’€

Résultat net moyen annuel sur 10 ans : 555 millions d’€

Rentabilité bénéficiaire annuelle moyenne (10 ans) : 7,97 %

Les changements des habitudes de consommation en faveur du e-commerce et au détriment du retail physique (magasins), couplés à la crise du Covid-19, ont entraîné de fortes dépréciations comptables pour le groupe Unibail-Rodamco-Westfield. La perte de 2020 est donc importante, à hauteur de 7,2 milliards d’€.

L’action Unibail-Rodamco-Westfield pourrait cependant devenir attractive à la condition que le groupe puisse renouer avec les bénéfices au cours des prochains trimestres.

Le groupe Unibail-Rodamco-Westfield se classe parmi les leaders mondiaux des REIT de centres commerciaux grâce à son portefeuille évalué à 54,5 milliards d’€ (presque 8 fois sa capitalisation boursière actuelle proche des 7 milliards d’€).

Vivendi

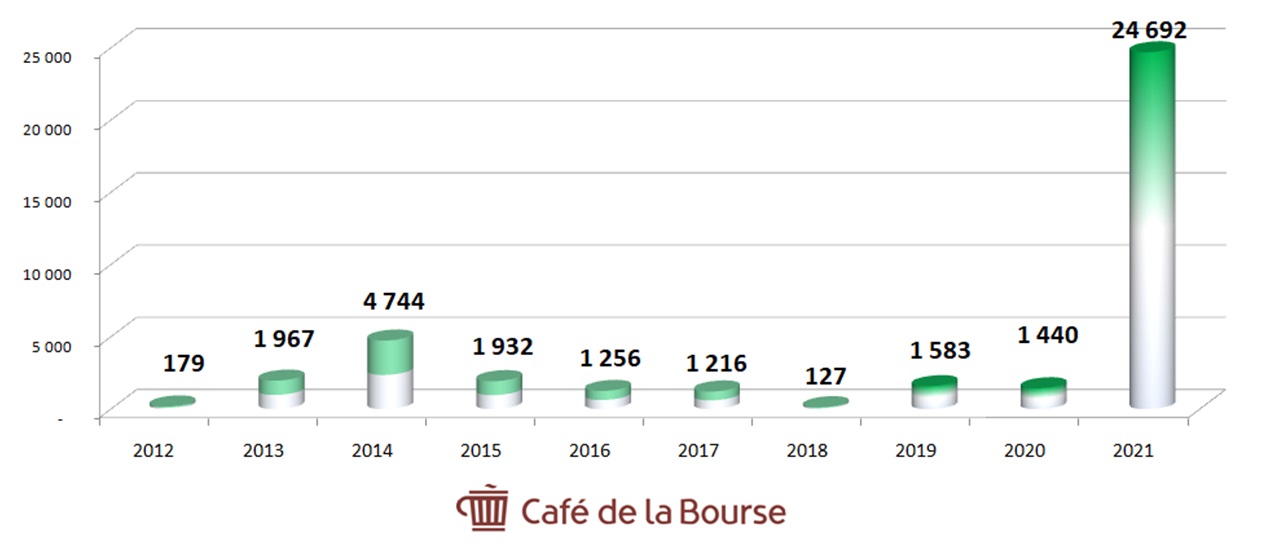

Résultats nets (2012-2021) du groupe Vivendi

Le groupe Vivendi a enregistré des bénéfices exceptionnels en 2014 et 2021, notamment grâce à la cession d’UMG (Universal Music Group) l’an dernier. Afin de donner une image plus cohérente des résultats récurrents du groupe, nous avons retraité les bénéfices exceptionnels issus des activités cédées.

Résultats nets (2012-2021) du groupe Vivendi (Retraités des activités cédées)

Prix de l’action au 28 juin 2022 : 9,99 €

Capitalisation boursière au 28 juin 2022 : 11 081 millions d’€

Résultats nets cumulés 10 ans : 8 582 millions d’€

Résultat net moyen annuel sur 10 ans : 858 millions d’€

Rentabilité bénéficiaire annuelle moyenne (10 ans) : 7,74 %

Le cas Vivendi est un peu plus complexe à appréhender compte tenu de l’importante cession d’actifs (Vente d’Universal Music) que le groupe a effectuée l’an dernier. Ainsi, la capitalisation boursière de Vivendi s’est logiquement vue réduite mais intègre une profitabilité sur 10 ans incluant les actifs cédés.

L’étude des futurs bénéfices de Vivendi (2022, 2023, 2024) permettra de connaître les nouveaux seuils de profits du groupe sans son entité Universal Music et donc de réajuster et analyser ses futures rentabilités bénéficiaires.

Michelin

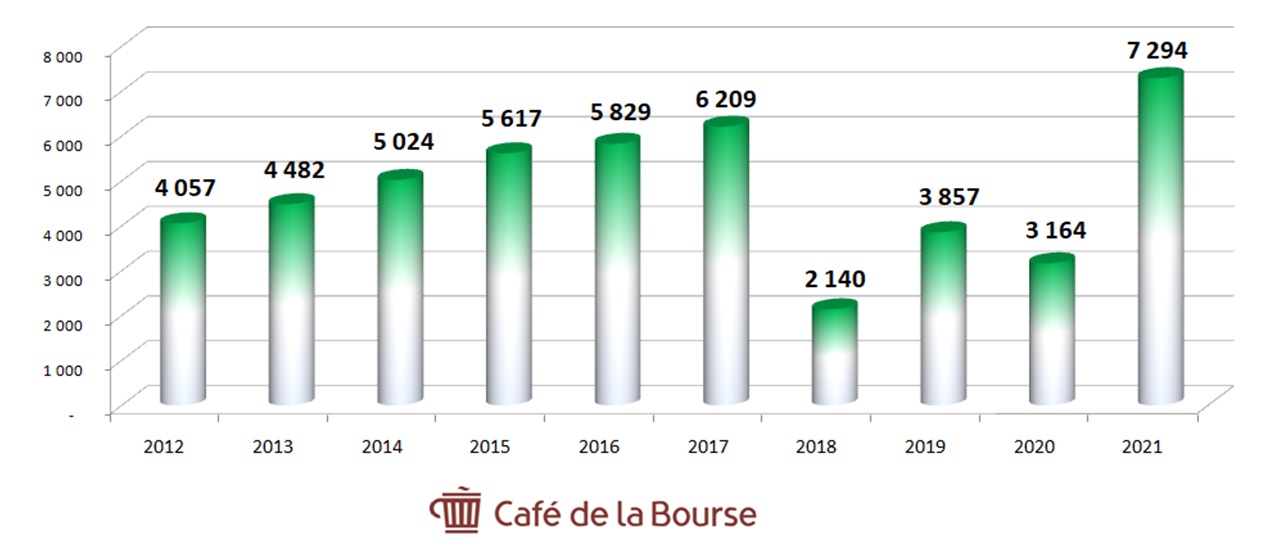

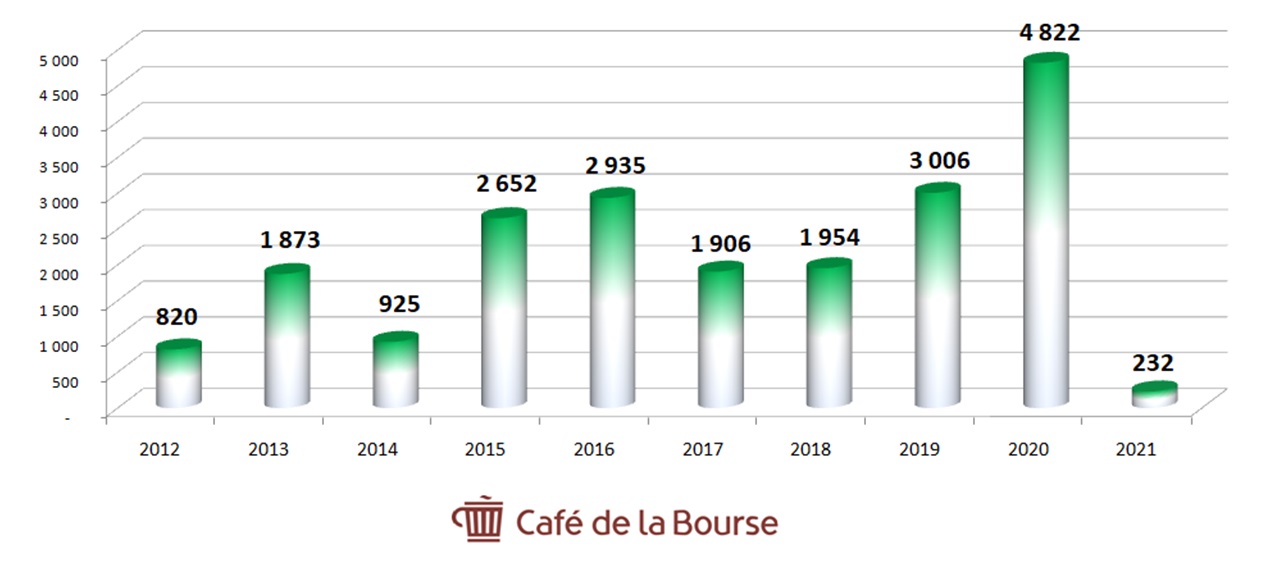

Résultats nets (2012-2021) du groupe Michelin

Prix de l’action au 28 juin 2022 : 26,62 €

Capitalisation boursière au 28 juin 2022 : 19 006 millions d’€

Résultats nets cumulés 10 ans : 14 096 millions d’€

Résultat net moyen annuel sur 10 ans : 1 410 millions d’€

Rentabilité bénéficiaire annuelle moyenne (10 ans) : 7,42 %

Grâce à la régularité à long terme des profits de Michelin et à sa rentabilité bénéficiaire moyenne de 7,42 %, l’action Michelin pourrait être un investissement solide. L’année 2020 fut un peu moins bonne, mais il est difficile d’en tenir rigueur à Michelin au regard du contexte de crise sanitaire.

Orange

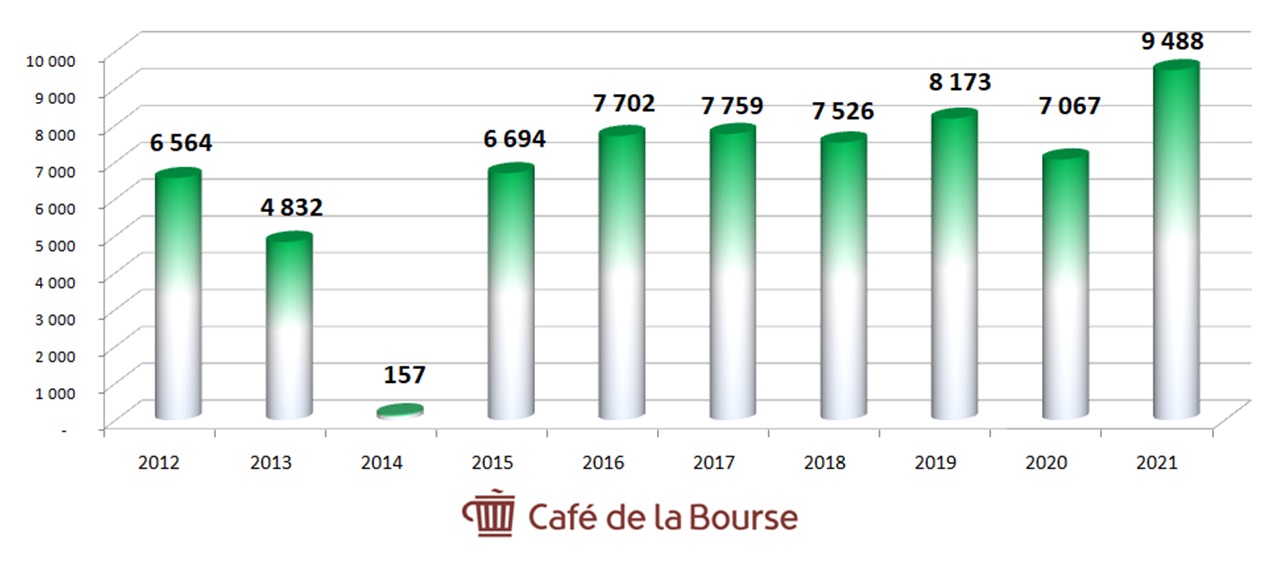

Résultats nets (2012-2021) du groupe Orange

Prix de l’action au 28 juin 2022 : 11,29 €

Capitalisation boursière au 28 juin 2022 : 30 032 millions d’€

Résultats nets cumulés 10 ans : 21 125 millions d’€

Résultat net moyen annuel sur 10 ans : 2 113 millions d’€

Rentabilité bénéficiaire annuelle moyenne (10 ans) : 7,04 %

Orange dispose de profits à régularité variable mais n’enregistre pas de pertes au cours des 10 dernières années. Avec une rentabilité bénéficiaire moyenne 10 ans de 7,04 %, l’action Orange présente un intérêt au regard de sa valorisation boursière face à ses profits long terme.

Bouygues

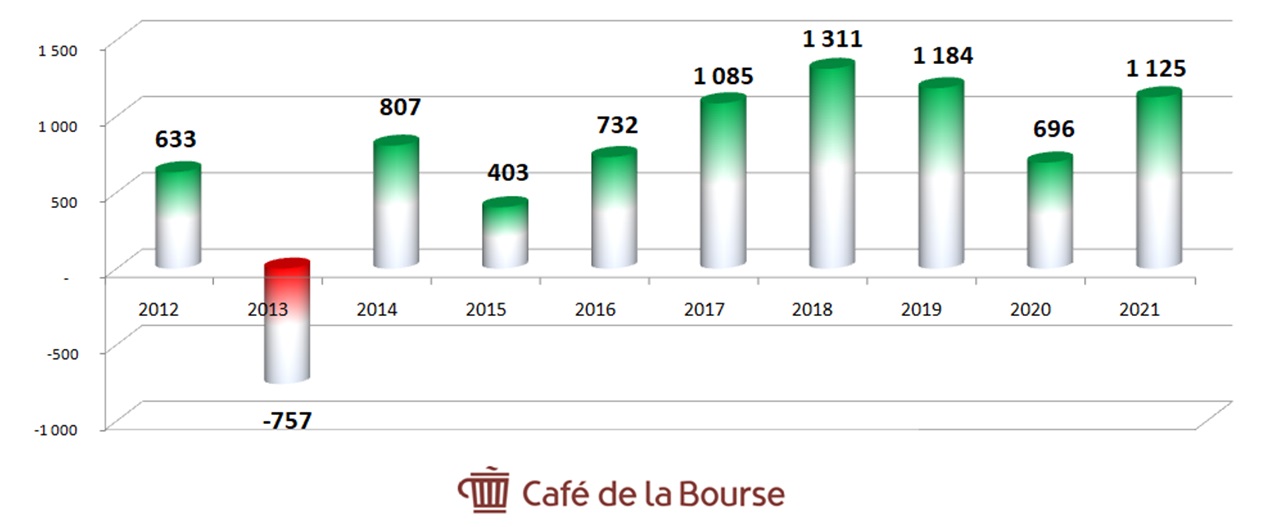

Résultats nets (2012-2021) du groupe Bouygues

Prix de l’action au 28 juin 2022 : 30,65 €

Capitalisation boursière au 28 juin 2022 : 11 721 millions d’€

Résultats nets cumulés 10 ans : 7 219 millions d’€

Résultat net moyen annuel sur 10 ans : 722 millions d’€

Rentabilité bénéficiaire annuelle moyenne (10 ans) : 6,16 %

Même si durant l’année 2013 le groupe a essuyé des pertes, Bouygues affiche un profit moyen annuel de 722 millions d’€ sur 10 ans, soit une rentabilité bénéficiaire moyenne 10 ans légèrement supérieure à 6 %.

Notre analyse du TOP 10 ans des entreprises du CAC 40 en termes de rentabilité

La première évidence à la lecture de ce top 10 est la valorisation très attractive du segment bancassurance au regard de leurs profits à long terme : Société Générale, BNP Paribas, Crédit Agricole et AXA font partie de notre top 5 des sociétés du CAC 40 aux meilleures rentabilités bénéficiaires, comprises entre 9,15 % et 15,22 %.

La moyenne de l’ensemble des sociétés de notre Top 10 présente une rentabilité bénéficiaire moyenne de 9,68 % sur 10 ans, tandis que celle des 40 sociétés composant l’indice CAC 40 est établie à 5,1 % au 28 juin 2022.

Bien que la rentabilité bénéficiaire soit un ratio clé car il indique la cherté d’une société (ou de son action) par rapport à ses profits (ou ses BPA), gardons à l’esprit que d’autres facteurs entrent en compte dans le cadre d’une analyse fondamentale complète : croissance, valorisation au bilan, endettement, actifs intangibles, etc.

Inscrivez-vous gratuitement à notre newsletter et recevez toutes nos dernières analyses

Les informations de Cafedelabourse.com et de ses publications sont données à titre pédagogique. Elles ne constituent en aucun cas des recommandations d’investissement. Le lecteur se doit d’étudier les risques avant d’effectuer toute transaction. Il est seul responsable de ses décisions d’investissement.

Les performances passées ne présument pas des performances futures. L’investissement en action présente un risque de perte en capital.

Toutes nos informations sont, par nature, génériques. Elles ne tiennent pas compte de votre situation personnelle et ne constituent en aucune façon des recommandations personnalisées en vue de la réalisation de transactions et ne peuvent être assimilées à une prestation de conseil en investissement financier, ni à une incitation quelconque à acheter ou vendre des instruments financiers. Le lecteur est seul responsable de l’utilisation de l’information fournie, sans qu’aucun recours contre la société éditrice de Cafedelabourse.com ne soit possible. La responsabilité de la société éditrice de Cafedelabourse.com ne pourra en aucun cas être engagée en cas d’erreur, d’omission ou d’investissement inopportun.

Newsletter

Newsletter  Ebook

Ebook  Lexique

Lexique  Outils

Outils  Vidéos

Vidéos  Formation

Formation